2020年的房地产行业不好过,期间爆发疫情导致销售受到比较大的影响,叠加行业监管趋严,“三道红线”出台束缚发展,但在这样的生存环境下,仍然有出众的房企,如德信中国(02019),向市场交出了一份不错的成绩单。

智通财经APP了解到,3月25日,德信中国发布2020年业绩,实现收入156.69亿元,同比增长64.71%,毛利润39亿元,同比增长28%,核心利润28.8亿元,同比增长7%。此外,该公司全年合约销售金额635.3亿元,同比增长40.94%,合约销售面积311万平方米,同比增长26.42%。

实际上,德信中国深耕浙江,聚焦长三角房地产市场已打出区域品牌形象,在过去三年也展现了非常不错的成长水平,收入复合增长率38.1%,合约销售金额复合增长率26.7%。该公司于2020年成长加速,在不可抗力的风险下,彰显了优越的商业模式以及业务生命力,竞争优势明显。

今年是该公司上市两周年,不过资本市场表现较为平淡,其价值未被市场挖掘,此次财报后,都有哪些看点,能让更多的投资者了解到该公司的发展潜力呢?

业绩逆势提速

德信中国成立于1995年,是一家杭州的知名地产公司,以杭州为中心深耕浙江省,聚焦长三角,多年来前瞻性采取下沉战略,业务触角辐射至珠三角、成渝经济带以及长江中游。目前该公司的核心业务为物业地产销售,其他业务还包括商业物业租赁、酒店运营以及投资物业等业务。

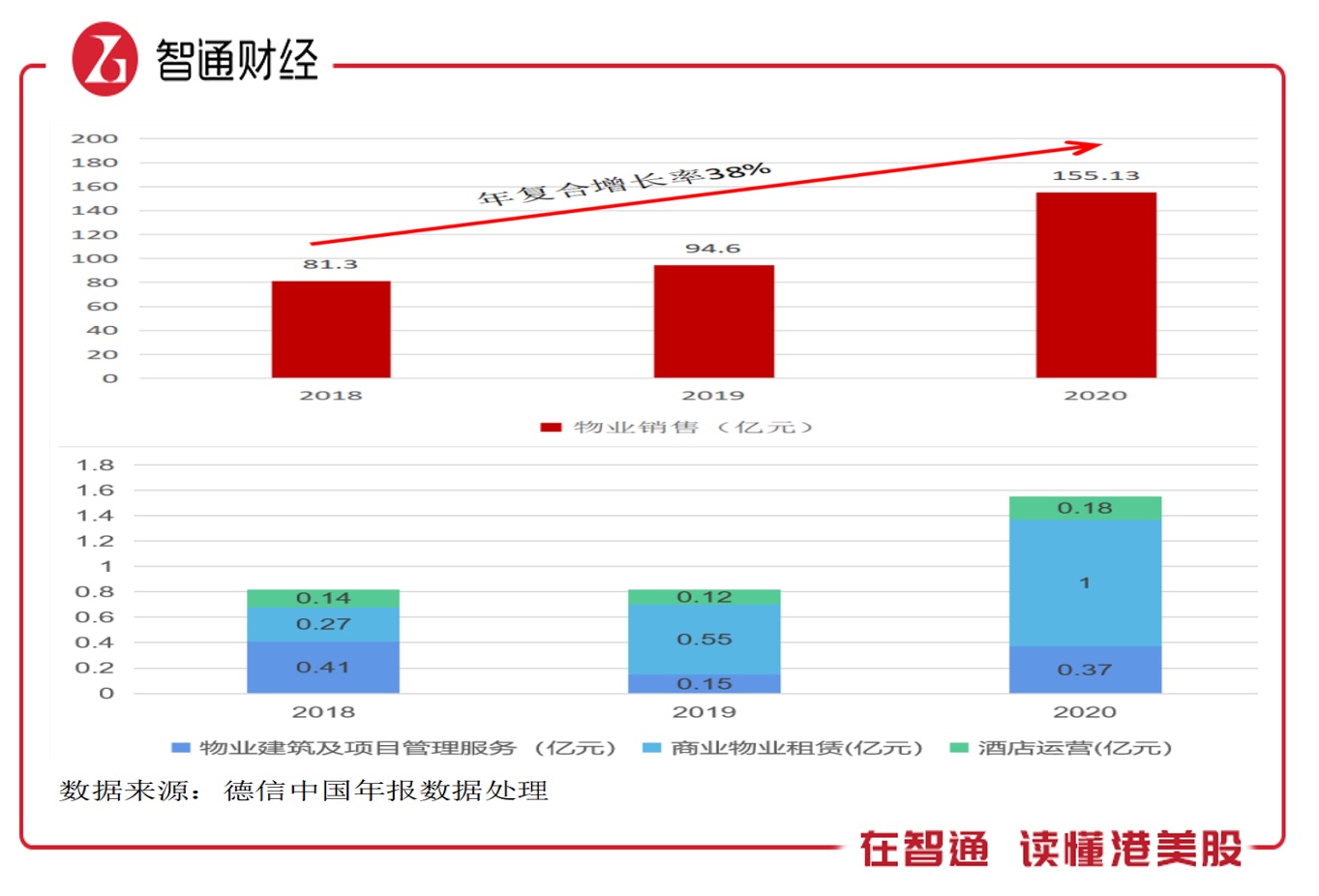

2020年,该公司各项业务均录得不错的增长,核心业务物业地产销售收入为155.13亿元,收入贡献99%,收入同比增长64%,近三年复合增长率达38%。在其他业务上,商业租赁收入1亿元,同比增长81.8%,酒店运营收入0.18亿元,同比增长50%,物业建筑及项目管理收入0.37亿元,同比增长146.7%。

该公司在物业开发及销售业务上拥有了超过24年的成功经验,回款率和去化率行业领先,2020年,德信中国合约销售额635.3亿元,位居中国百强房企,且排名上升至55名,全年回款率超过8成。2018-2020年,该公司合约销售额增长了1.6倍,复合增长率为26.7%,2020年销售均价提升至20396元/每平方米,复合增长率8.1%。

2020年爆发了疫情,房地产行业销售额普遍下滑,该公司首三个月受影响也是下滑的,但4月份后,销售额开始实现增长,5月份后相比于2019年具有显著性增长。该公司在疫情下依然保持销售额韧性,一方面是市场前瞻性布局,高质量土储保证去化及销售,另一方面差异化的产品质量得到消费者认可。

智通财经APP了解到,德信中国的产品已形成“G+住宅体系”,并树立了“杭派精工”的品质形象,产品售价相对于行业平均要高。其住宅物业包括尊享、悦享及悦居三大产品线,云庄系、海派系、大院系、泊林系、臻悦系以及梦想系六大产品,整体产品覆盖不同层次的需求端。

以匠心为标尺,打造杭派精工,项目平均30天交付率超90% ,该公司产品客户忠诚度及认可度都很高,以第三方评价数据看,2020年居民忠诚度指数在温州排第一,在杭州排第四;居民满意度指数在温州排第二,在杭州排第五。好的产品需要全方位销售渠道,在疫情期间,该公司全员线上拓客,探索出线上线下相融的互联网营销模式,并通过品牌建设,如“鹿小信”打造可视化品牌,实现销售额快速增长。

此外,非开发业务逐渐发力,特别是商业物业租赁业务,和核心主业协同发展。截止2020年12月,该公司共拥有14个商业投资物业,其中已竣工项目为12个,在建中项目为2个,总建筑面积约为47万平米。该业务以租金为主,该公司以优势地段吸引稳定的中高端租户,维持稳定的租金和较高的出租率。

德信中国能够在不利的行业环境中实现业绩逆势高增长,除了产品质量得到认可外,最重要的是其能够在不同的时期调整战略适应公司发展需求。该公司采取了聚焦和下沉战略,聚焦战略,把握住了长三角区域快速发展的政策机遇,而下沉战略又紧抓二线及以下的成长机会,这几年实现业绩迅猛增长。

聚焦及下沉市场

德信中国立足浙江杭州,深耕长三角,布局全国核心城市,2019年以来全国化布局持续推进,目前完成了覆盖长三角、珠三角、长江中游和成渝地区四大核心城市群的布局,2020年7月进军了西北,购得西安大鄠邑住宅用地。2020年,该公司获取优质土储540万平方米,新增地块40幅,平均货地比价超过2倍。

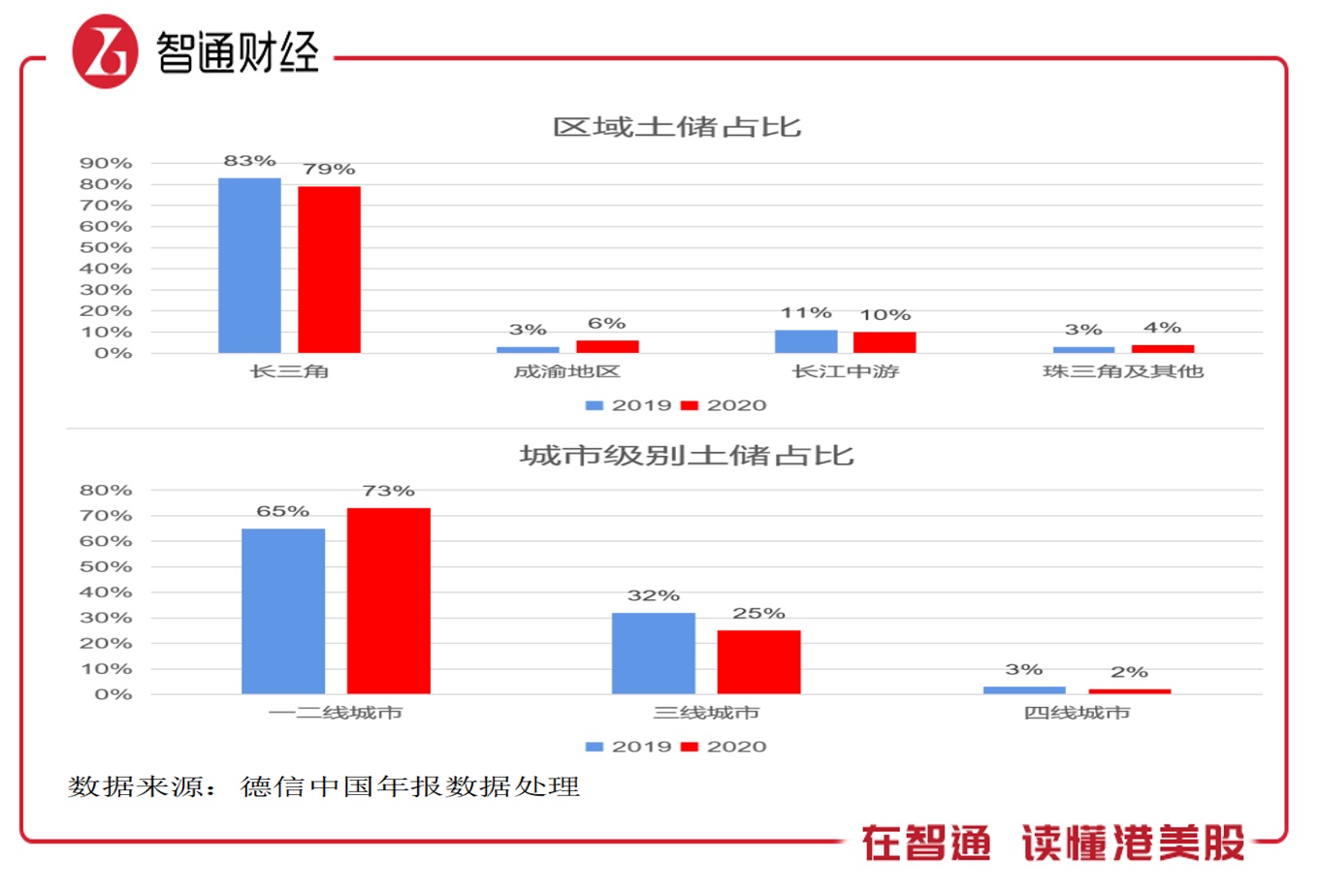

截止2020年12月,该公司拥有土储1626万平方米,分布于26个城市,其中长三角地区占比79%,成渝地区及珠三角地区有所提升,全国化布局使得土储区域更加多元化。该公司土储主要集中在一二线城市,占比达73%,主要为该公司长三角城市圈为杭州、南京、温州、宁波、无锡、徐州、常州、湖州、昆山及上海,基本为一二线级别的城市。

2020年该公司结算收入主要位于温州、湖州、舟山及宁波四个城市的销售额确认的收入贡献,按照结转速度,2020年收入占比销售额为24.7%,该公司已竣工项目74个,在建项目80个,持有待建项目12个,可售货源充足,2021年持续高成长基本锁定。且总土储资源充裕,足以满足该公司未来三四年的发展需求。

该公司从拿地到预售一般不超过9个月从开工至竣工,平均建设周期约为24个月,从获得项目至完成交付,项目完整周期一般为30个月,在项目运作效率上交同行要高,而新增的城市土储未来两三年内将持续贡献业绩。

值得注意的是,我国城市化仍处于人口由中小城市向大都市圈聚集阶段,房地产行业成长性向二线城市及一线城市卫星城转移,而德信中国多年来围绕长三角重点城市及其都市圈进行布局,精准把握住了城镇化梯次发展中核心都市圈的住房需求。2020年该公司新增的土储中,二三线城市占比提升明显。

高成长下的低估诱惑

房地产行业是高负债性质的行业,2020年政府发布“三道红线”,卡住行业发展的大动脉,行业洗牌将加剧,无法满足监管需求的房企或将更多的精力放在降杠杆上,而满足要求的有更多的资金和精力发展业务,从而迅速占领市场。相比于行业,德信中国杠杆水平不高,且杠杆率处于下降趋势。

2020年,该公司现金短债比及净负债率均满足监管要求,其中现金短债比达1.4倍,超额满足监管指标,此外,剔除预收款后的资产负债率74%,紧挨70%的红线,该项指标实现低于70%不难,如调整预售节奏或者提高权益资产比重等。按照监管,该公司处于黄色档,有息负债规模增速可达到10%,而该公司于2020年有息负债率为29%,低于行业水平。

该公司良好的财务状况得到市场认可,在2020年年底首次获联合国际境外主体BB-评级,而低有息负债率也为其财务扩张带来空间。2020年全年,该公司通过境外美元债及银行融资总额突破4亿美金,票息率持续下行,最新一次发行票息已降至单位数,且该公司投资者名单中,包括贝莱德、汇丰资管、惠理基金等世界有名机构。

德信中国财务稳健,业绩高增长,派息也慷慨,以目前的市值算,股息率接近7%,远高于同行水平,股价明显被低估。以2020年业绩数据算,该公司的PE值仅为2.3倍(80*0.84/核心利润28.8),PB值仅为0.4倍,而地产开发商板块PE值为7倍,PB值为0.8倍,估值差距明显。

综上看来,2020年,房地产行业艰难生存,而德信中国业绩依然保持韧性增长,得益于“杭派精工”打造高质量产品并得到客户认可,在市场方面聚焦长三角,以及下沉战略深度挖掘房产消费转移的需求。该公司土储充裕,且处于监管黄档,有息负债率低,负债扩张空间大,未来成长预期强。在高成长、低估值的诱惑下,该公司有望得到资金追捧。