本文转自微信公众号“招银国际”。

作为以杭州为核心的头部企业(占其土地储备的32%),德信中国(02019)抓住了蓬勃发展的本地需求,以进军长三角和全国二线城市,并在2018-20年实现了25%的权益销售复合增长率至218亿元人民币。

凭借丰富而优质的土地储备,我们认为它可以在2020-22年继续实现15-20%的权益销售额增长。不断增长的规模将有助于公司提高权益/并表销售比例(2020年为35%/45%),以提升品牌影响力和资产负债表透明度。首次覆盖,给予买入评级。

杭州指数。公司在杭州生根发芽,其土地储备的32%在杭州。根据中国中指院数据(CREIS),2016年至2021年,杭州新建房地产价格年均复合增长为11.5%,截止到2021年1月单价为28447元/平方米。

作为杭州房价增长的主要受益者,公司的销售均价在2020年也升至每平方米人民币20,401元(同比增长11%),并保持合理的土地成本/均价比在35%。在2022年亚运会和长三角地区持续发展的支持下,我们认为当地需求将保持强劲,从而使公司持续受益。

丰富的可售资源将推动2020-22年权益销售15-20%复合增长:截至2020年上半年,公司拥有450万权益土储或900亿货值,足以满足3-4年的发展。在其土地储备中,有75%/60%+位于长三角地区和1-2线城市。

因此,我们认为优质的土地储备+改善的资产周转率(从土地收购到现金流量回正8-12个月)将有助于公司在2021/22年实现15-20%的销售增长,高于10%的行业平均水平。

提高权益占比可见度增加:其2020年权益和合并销售比例为35%/45%,远低于60-65%的行业水平。展望未来,我们认为该比例将由于其新增土储的较高权益占比而开始增加(2020年上半年为46%,整体土地储备为40%)。

这将增加资产负债表的整体透明度,从而对融资利率产生积极影响(2020年上半年为8.9%)。2020年上半年,公司的净负债比率为76%,但表外债务余额为144亿元人民币(应占比例为26%)。

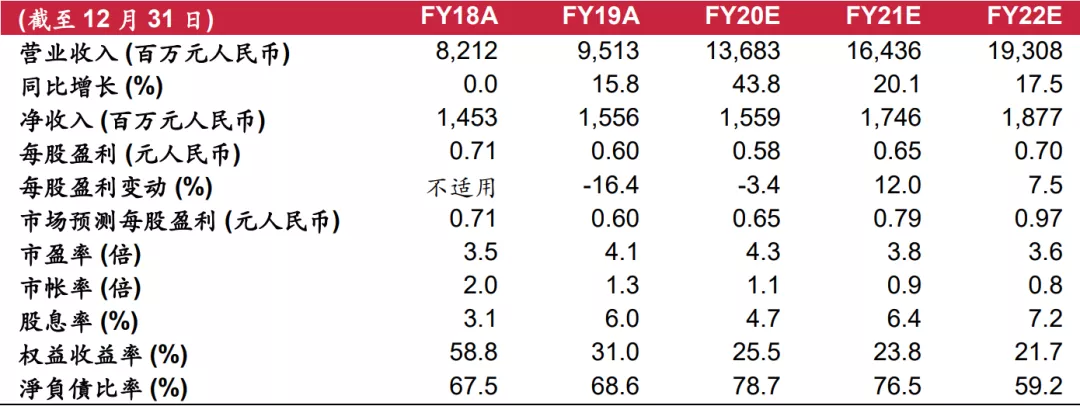

预计2019-2022年收入增长将带来6%的核心收益复合年增长。凭借2019/20年度的强劲销售,我们预计2019-2022年总收入将以26%的复合年增长率增长,达到190亿元人民币,但将部分被毛利率下降至25%抵消。

因此,预计核心利润在2019-22年将以6%的复合率增长。首次覆盖,给予买入评级,目标价为3.56港元。我们通过对其每股净资产值7.12港元进行50%折让,得出目标价。当前股价为3.8倍2021年市盈率,而行业平均水平为4.5倍。

风险:杭州房地产政策收紧。

财务资料

资料来源:公司、彭博及招银国际证券预测

(编辑:彭伟锋)