本文转自微信公众号“学恒的海外观察”。

摘要

■ 概览:广告、电商GMV略超预期,销售费率优于预期

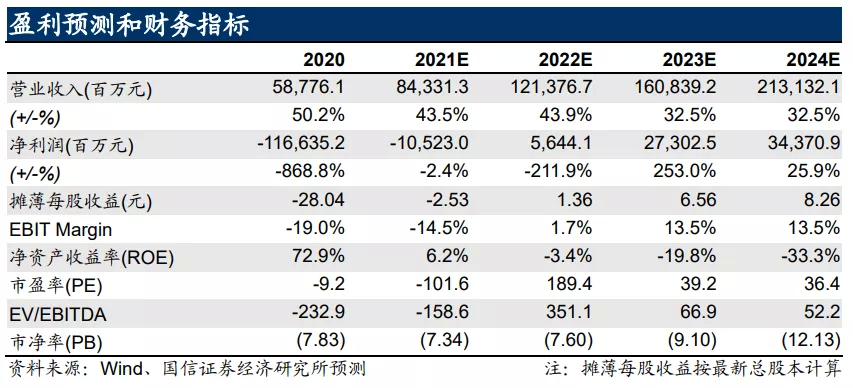

2020Q4,快手-W(01024)实现营收180.99亿元人民币,同比增长52.7%,略超彭博一致预期1%;Non-GAAP下净亏损7.04亿元,同比扩大12.2%,显著优于彭博一致预期。

整体来看,快手上市以来的第一份财报表现颇为亮眼:

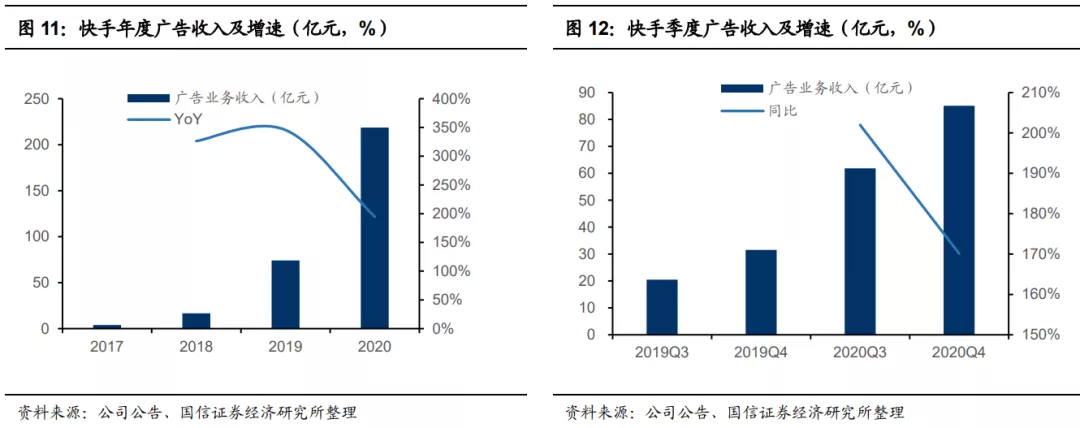

1)广告业务略超预期,Q4广告首次超过直播,成为快手收入贡献第一的业务。

2)直播电商核心数据表现亮眼,平均复购率由2019年的45%增长至65%,Q4 GMV为1771亿元;

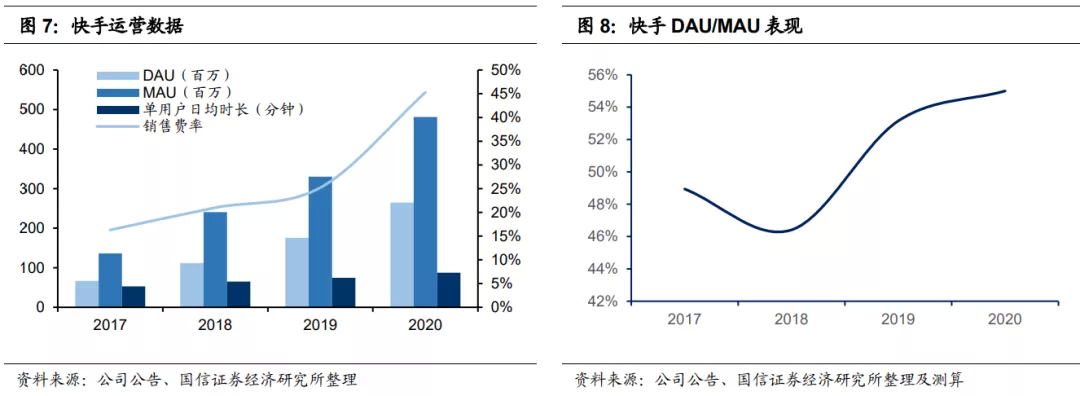

3)调整后净亏损低于市场预期,主要系销售费率低于预期,但DAU、MAU、单用户时长等运营指标基本符合市场预期,尤其是DAU/MAU在持续优化,2020年提升至55%;

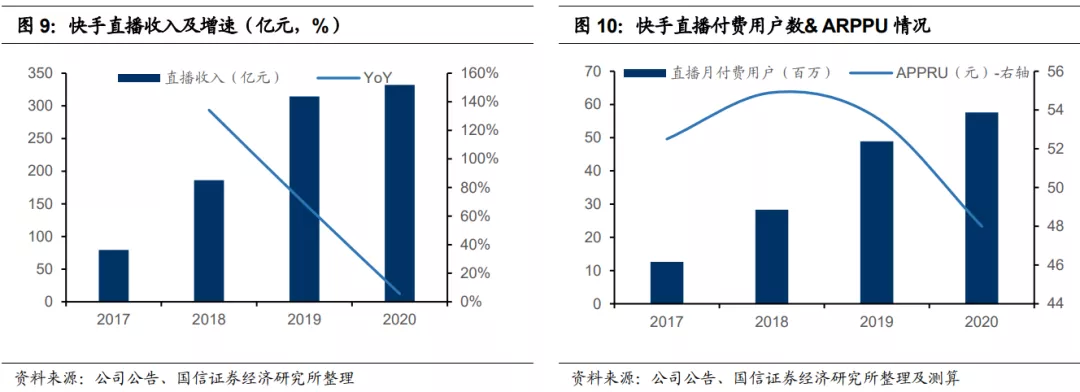

4)直播业务略显平淡,符合市场此前的预期,我们推测主要系单列占比增加、直播电商业务迅猛发展,对直播业务产生了一定的博弈。

■ 运营数据:销售费率显著下滑,不影响用户及时长增长

值得惊喜的是,在销售费率显著优于市场预期的情况下,快手的运营数据表现符合市场预期,单用户日均时长和DAU、MAU实现了同步提升。2020Q4,快手APP平均DAU 2.71亿,同比增长32%;快手APP平均MAU 4.76亿,同比增长23%;快手APP日均使用时长89.9分钟,同比增长18%。且DAU/MAU在持续优化,从2019年的53%提升至2020年55%。

■ 投资建议:继续维持“买入”评级

我们上调2023年快手收入预期,上调幅度为16%。基于对快手长远发展的看好,上调目标估值,给予2023年快手的PS为8-8.5x,对应目标价371-394港币,上调幅度分别为65%。继续维持“买入”评级。

■ 风险提示

政策及监管风险,竞争格局变动的风险,不同业务在商业发展过程中自我博弈的风险,估值的风险,盈利预测的风险等。

1 概览:广告及直播电商亮眼,调整后净利润超预期

2020Q4,快手实现营收180.99亿元人民币,同比增长52.7%,略超彭博一致预期1%(一致预期为179.05亿元人民币);Non-GAAP下净亏损7.04亿元,同比扩大12.2%,显著优于彭博一致预期(一致预期为20.51亿人民币)。

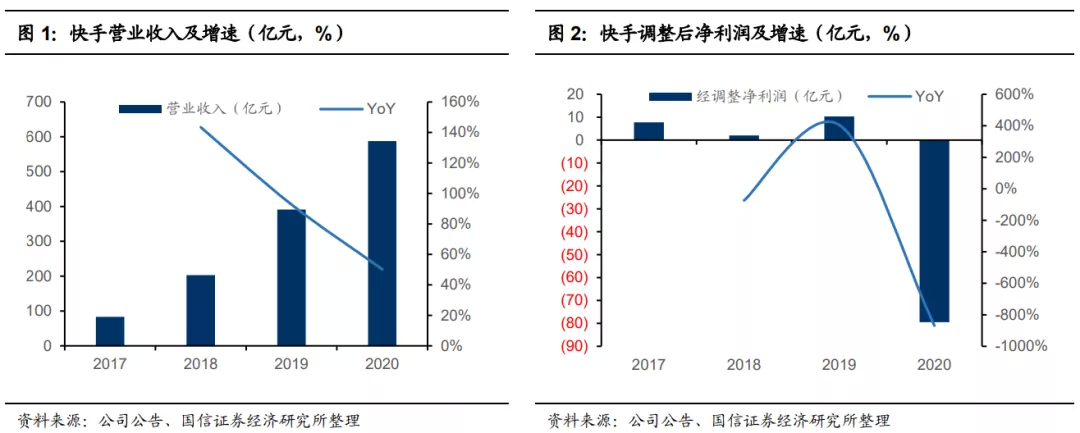

2020年全年,快手实现营收587.76亿元,同比增长50.2%,超出彭博一致预期0.3%;实现Non GAAP下净亏损79.49亿元,好于彭博一致预期14.5%。

财务方面的核心亮点为:净亏损缩小,本季度调整后净亏损率为3.9%,环比缩窄2.4 pct;销售费用率大幅好于预期。

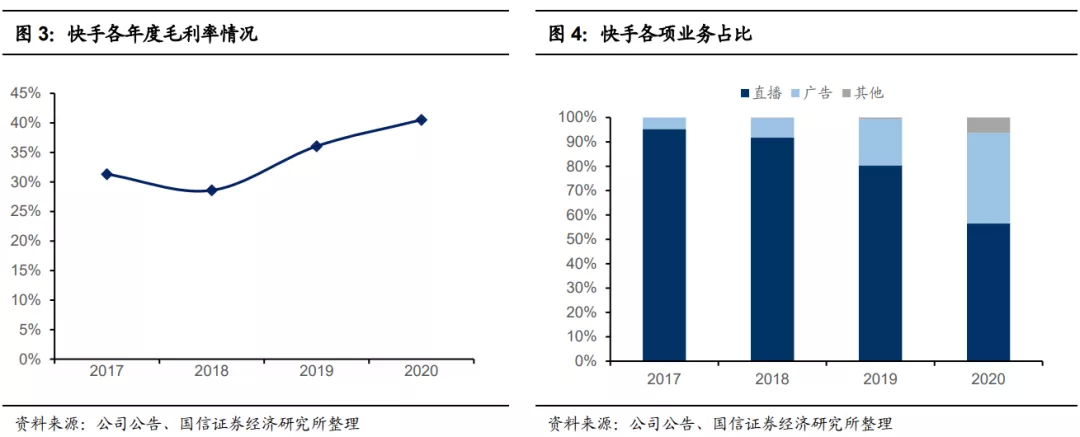

毛利率显著提升,主要系收入结构优化,毛利率较高的广告、直播电商业务收入占比提升。2020Q4,快手毛利率为47%,环比提升4pct,主要系毛利率较高的广告及其他业务(含直播电商)占公司总收入比重分别为47%及9%,同比提升21pct及7pct,而直播业务占收入比重为44%,同比下滑28%。

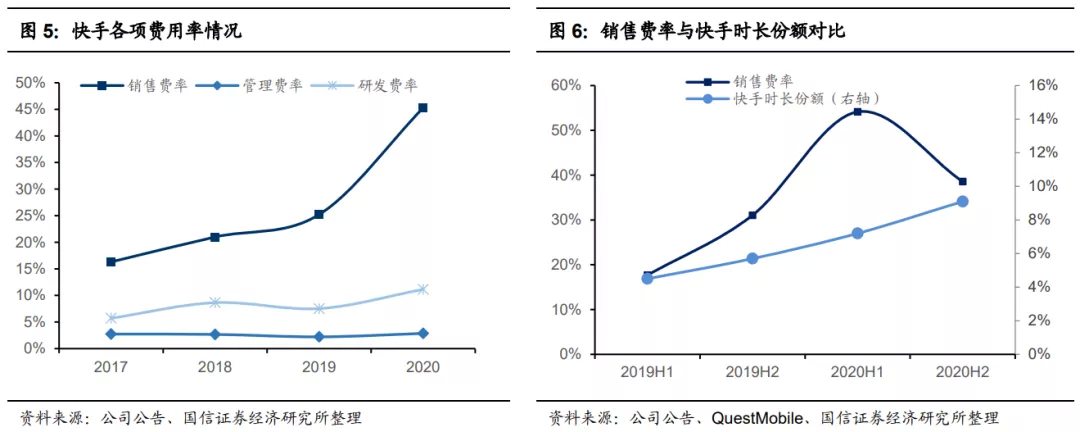

费用率:管理基本平稳,研发费率小幅提升,销售费率显著优于市场预期。2020Q4,快手管理费率及研发费率分别为3.3%和13%,与Q3几乎持平,销售费率出现明显改善,Q4销售费率为37%,环比降低3pct。2020H2,快手销售费率为39%,相比2020H1降低16pct,主要系收入增长及多元化,运营效率有所提升,规模效应开始显现。

值得惊喜的是,伴随着销售费率的下滑,快手系的时长占比在显著提升,2020H2,快手系占全网时长总比例为9.1%,环比提升1.9pct。

整体来看,快手上市以来的第一份财报表现颇为亮眼:

1)广告业务略超预期,Q4广告首次超过直播,成为快手收入贡献第一的业务。单DAU变现效率显著提升,由2019年的42.3元提升至82.6元,同比增长95%;

2)直播电商核心数据表现亮眼,平均复购率由2019年的45%增长至65%,Q4 GMV为1771亿元;

3)调整后净亏损低于市场预期,主要系销售费率低于预期,但DAU、MAU、单用户时长等运营指标基本符合市场预期,尤其是DAU/MAU在持续优化,2020年提升至55%;

4)直播业务略显平淡,符合市场此前的预期,我们推测主要系单列占比增加、直播电商业务迅猛发展,对直播业务产生了一定的博弈。

我们判断,后续市场的核心关注指标为:1)MAU、DAU、日均时长;2)销售费率的变化情况;3)广告变现效率的提升;4)直播电商业务GMV的提升。

2 运营数据:销售费率显著下滑,不影响用户及时长增长

值得惊喜的是,在销售费率显著优于市场预期的情况下,快手的运营数据表现符合市场预期,单用户日均时长和DAU、MAU实现了同步提升。2020Q4,快手APP平均DAU 2.71亿,同比增长32%;快手APP平均MAU 4.76亿,同比增长23%;快手APP日均使用时长89.9分钟,同比增长18%。且DAU/MAU在持续优化,从2019年的53%提升至2020年55%。

3 直播打赏:略显平淡,与其他业务存在一定博弈

2020Q4,快手直播收入为79亿元,同比下滑7%。其中月均付费用户数5080万人,同比增长仅1.2%;ARPPU同比下滑8.5%至52元/月。

直播业务发展已经进入了相对稳定期。在广告和直播电商业务的快速发展下,直播打赏在快手体内的占有率在被动下滑,由2019年的80%下滑到了57%。我们认为,直播打赏并非快手当前最核心的增长业务,随着广告和直播电商收入的增长,市场会对直播业务的增长要求放宽。

4 广告业务:变现效率大幅提升,仍有较大商业化空间

2020Q4,快手广告收入为85.1亿元,同比增长170%。本季度,广告首次超过直播,成为公司最大的收入来源。广告业务增长的核心驱动力为:

1)库存释放,广告加载率有所提升;

2)MAU、DAU、时长等运营数据保持增长;

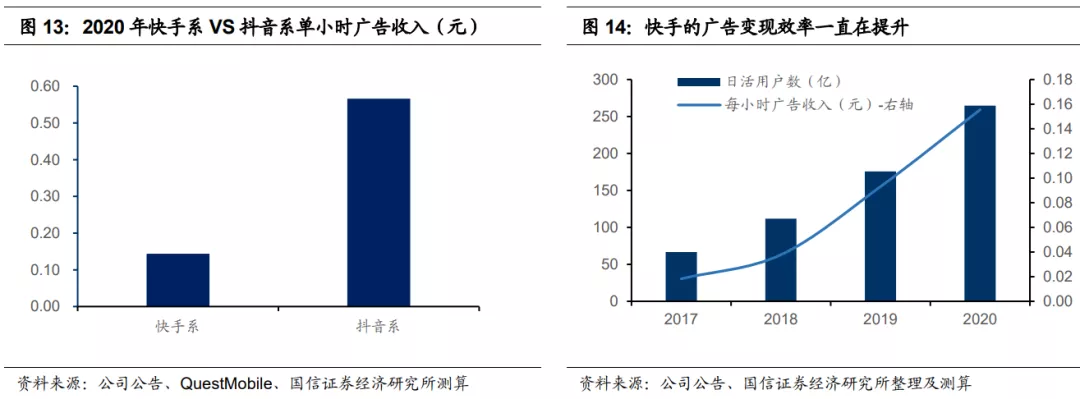

3)变现效率持续提升。我们测算,2020年,快手单小时广告收入为0.16元,同比增长67%。与同类商品相比,快手的广告变现依旧是一块洼地。

我们推算,2020年全年,快手系视频单小时广告变现效率约为抖音的1/4。

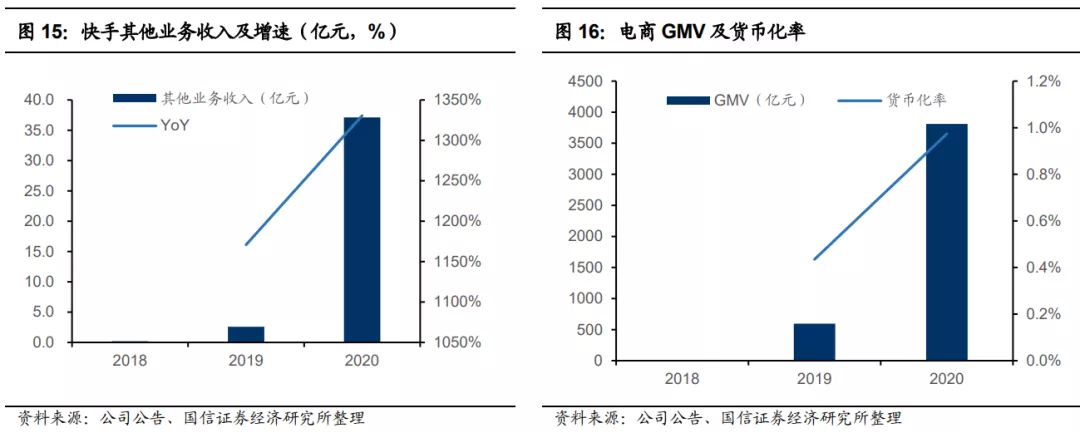

5 其他:电商GMV表现亮眼,衍生业务空间大

2020Q4,快手其他业务收入为16.9亿元,同比增长831%,环比增长39%,主要由电商业务贡献。四季度电商GMV为1771亿元,同比增长314%;全年电商GMV为3812亿元,同比增长539%,增速强劲。我们测算,2020年全年,快手电商的货币化率不到1%,与同类平台相比,仍具有较大的提升空间。

短期内GMV的增长是市场更关注的指标。管理层在电话会议中表示,短期内电商业务的重点在于增强用户信任及提升复购率,如扩充好物联盟商品库、加强平台治理等。

6 投资建议

整体来看,快手上市后的首份财报表现亮眼:运营数据基本符合预期,销售费率优于市场预期,致调整后净利润超出市场预期。广告首次超过直播成为收入占比最高的业务,电商GMV表现亮眼。

我们上调2023年快手收入预期,上调幅度为16%。基于对快手长远发展的看好,上调目标估值,给予2023年快手的PS为8-8.5x,对应目标价371-394港币,上调幅度分别为65%。继续维持“买入”评级。

7 风险提示

政策及监管风险,竞争格局变动的风险,不同业务在商业发展过程中自我博弈的风险,估值的风险,盈利预测的风险等。

(智通财经编辑:李均柃)