本文来自“海通传媒”。

业务概览

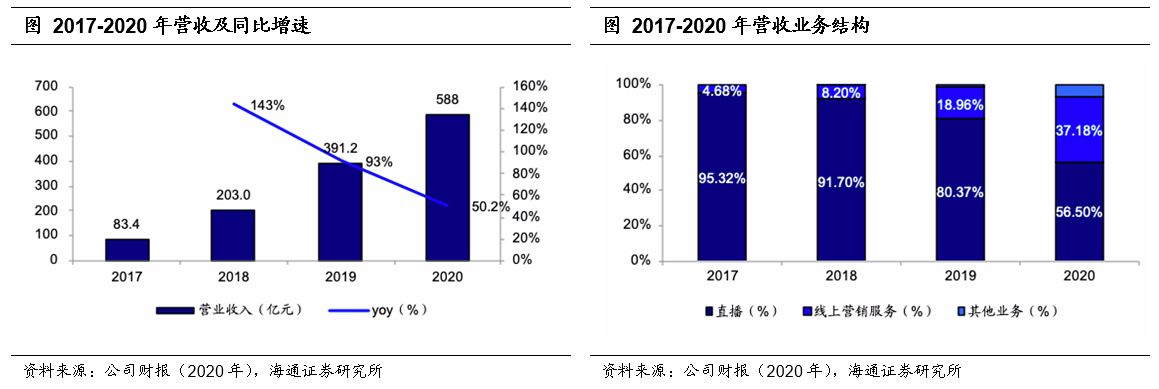

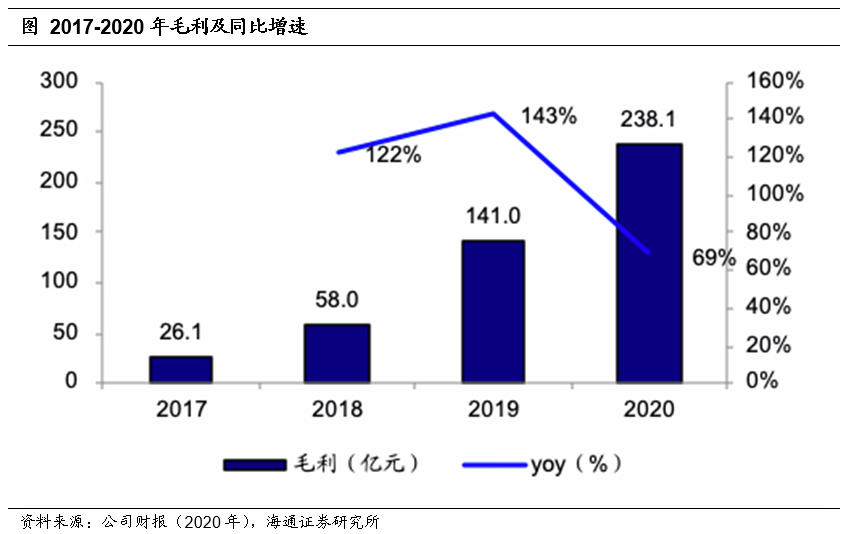

快手(01024)2020年全年收入588亿元,同比2019年增长50.2%。公司整体各项业务均保持了高速增长,在三大主要业务中,线上营销的增长最为亮眼,全年收入219亿元,同比2019年增长194.6%。毛利率由2019年的36.1%提升至40.5%。2020年经调整亏损净额为79.48亿元,去年同期10.34亿元。

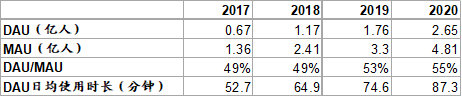

2020年,公司所有中国应用程序及小程序的平均日活和月活跃用户分别为3.08亿及7.77亿。而快手应用的平均日活及月活跃用户分别为2.646亿及4.811亿,同比2019年分别大幅增长50.7%和45.6%。整个2020年,快手日活用户的日均使用时长由2019年74.6分钟,提升至2020年87.3分钟。

表:2017-2020年快手应用用户数据(含快手主站、快手极速版,不含快手小程序)

资料来源:公司公告,海通证券研究所

1)线上营销:线上营销服务实现强劲增长。2020年,线上营销服务的收入由2019年的人民币74亿元增加194.6%至人民币219亿元。每名日活跃用户平均线上营销服务收入由2019年的人民币42.3元增加95.3%至2020年的人民币82.6元。2020年第四季度,线上营销服务成为快手最大收入来源,其收入占总收入比例首次超过直播业务的贡献。

2)直播:2020年,快手进行超17亿次直播。截至2020年12月31日,直播收入由2019年的人民币314亿元增长5.6%至人民币332亿元。得益于多元化的内容、强互动性的功能及用户之间独特的强信任关係,用户社群的参与度更高,直播平均月付费用户增长。2020年直播平均月付费用户为5,760万,自2019年的4,890万增长17.8%。

3)其他服务(包括电商):快手着力投资电商基础设施、激励优质商家、持续加强平台治理能力和严格商品管控和商家治理,使得平台用户整体的购买体验和满意度进一步优化和提升,也吸引到大量优质商家并扩展平台上的商品类别。快手促成的电商交易商品总额由2019年的人民币596亿元大幅增至2020年的人民币3,812亿元。平均重复购买率由2019年的45%进一步增至2020年的65%。

财务数据情况

1)收入:收入由2019年的人民币391亿元增加50.2%至2020年的人民币588亿元,主要是由于线上营销服务及其他服务所致。2020年底,直播、线上营销及其他服务占总收入的占比分别为56.5%、37.2%和6.3%。

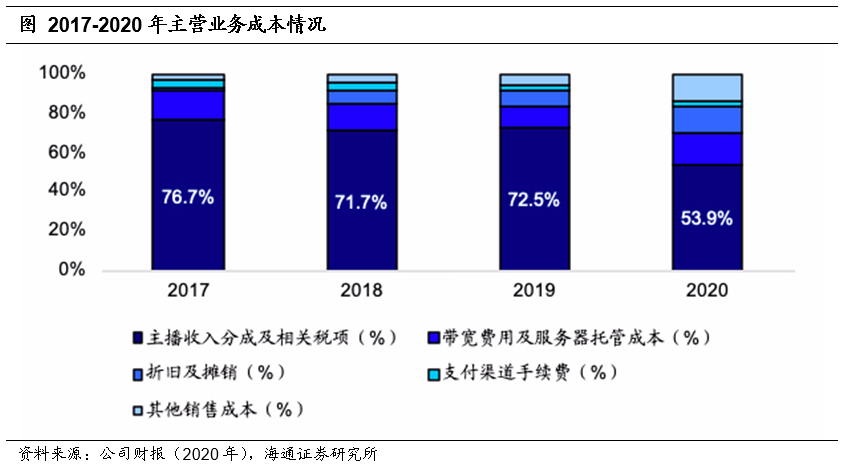

2)销售成本:销售成本由2019年的人民币250亿元增加39.8%至2020年的人民币350亿元,主要是由于①托管成本、资产折旧以及摊销增加②配合业务增长导致雇员福利开支增加③线上营销服务扩充导致其他销售成本上升所致。

3)毛利:随着收入结构愈加均衡,直播收入占总收入的百分比下降,因此与主播的收入分成及相关税款占总收入的百分比减少。快手2020年的毛利率也由2019年的36.1%提升至40.5%。

4)研发开支:研发开支由2019年的人民币29亿元增加122.4%至2020年的人民币65亿元,主要是由于继续投资人工智能、大数据及其他先进技术而大幅增加研发人员数目,导致雇员福利开支增加。

5)经营(亏损)/利润:2020年录得经营亏损人民币103亿元,经营利润率为-17.6%,2019年则录得经营利润人民币688.7百万元,经营利润率为1.8%。2020年的经营亏损主要是由于为扩大用户群及提升用户参与度、提高品牌认知度及发展我们的整体生态系统而增加销售及营销开支所致。

Q&A

1、广告收入有多少来自电商主播来自电子商务增长跟用户互动?网红市场推广费用?用户增长上,有什么渠道进一步渗透、提升用户增长?

第一个问题:来自电商主播的广告收入占到20%,这部分计入广告收入,不是电商收入。主要是小店通和粉丝头条两个渠道。

第二个问题:短视频和直播作为网络基础设施,仍然有广阔提升空间,可以与线下产业结合。提升DAU可以依靠内容的深度运营,第一,针对不同兴趣群体进行垂直细分;第二,增加新的视频形式品类,比如去年小剧场(迷你的短剧形态)效果不错,将追加投入;第三,特定主播、明星或赛事的引入也能带来用户增长。

其次,电商或服务内容的覆盖面增加、深度运营也能带来用户增长。

2、目前快手平台内容已经丰富,未来几年怎么继续打造快手app,以覆盖更多内容,比如游戏社交娱乐?能否介绍发展路径?现有的技术和经验怎么带到海外市场?

产品演化策略来自对社区用户需求的观察,比如直播业务来源于用户有做/看直播的需求,直播电商业务来源于用户在直播间里留网店链接进行交易。快手作为视频化社区,可以看到用户的需求和互动,目前来看是成功的策略且未来仍将是主要策略。游戏社交等服务将根据演化策略进行发展,没有固定的路线图。APP的发展偏演化,成熟度高的业务偏战略性思考。比如电商业务,虽然处在发展早期,但战略发展确定性更高。GMV更高的话,会考虑供应链金融、物流影响。

3、快手目前的电商业态是否受制于时长,是否考虑做和时长关系不大的电商,如搜索?

相比时长,更多受制于用户对商家的信任关系。目前电商业务处于早期阶段,在电商工具、平台治理、品控、商家生态建设,品类扩张等方面还有很多空间,时长目前并不是主要的约束因素。未来希望提升复购率,增强消费者对商家信任。同时也希望通过平台治理筛选出优质商家,今年计划尝试好物联盟选品库,增加对商品供应链的影响和支持。

4、快手如何考虑本地服务的业态?本地服务对线下运营能力的要求很高,管理层如何看待投资周期?

本地服务业态目前处于早期探索阶段,目前主要选择适合短视频和直播呈现的品类,包括美食、美景、美发等场景。

5、2021年广告主预算增加状况如何?怎样看待行业竞争格局?如何平衡广告变现和用户体验?2021年快手主板和极速版的策略?

根据行业预测,今年短视频和直播平台的移动广告收入会超过移动广告的整体增速,说明广告主预算正朝向短视频和直播倾斜。快手广告业务20年比19年增长近200%,收入占比从19%提升到37%,广告收入占比未来持续提升,超过行业增长水平。相比竞争对手,快手拥有很多优势:用户规模大,高时长、高粘性用户众多且在增加,对广告主有吸引力;持续建设广告系统和形态,挖掘更多互动的广告形态;广告业务始于18年夏天,目前仍在持续建设和优化,今年将更多关注提升广告的变现效率。

具体会加强:1)数据积累,算法匹配更好;2)提升品牌营销能力,形成更多闭环;3)是跟广告主和创造者合作,包括网红和商家;4)扩张销售团队;5)21年开始做品牌广告,会覆盖更多广告主;6)做广告联盟,和合作伙伴的媒体分享预算。

快手仍是非常重视用户体验的公司,在广告增长的同时会保证用户体验,不会激进提升ad load。

6、关于国际化,快手海外用户的规模情况(DAU/MAU),海外发展阶段性目标和中长期愿景,包括货币化方式、重点发展地区、app矩阵是zing还是kwai等方面,如何看待和Tik Tok的竞争?销售投入如何?

快手出海像是回到过去的战略。短视频和直播在中国的进展远大于海外,比较多的海外国家短视频和直播的成熟度偏早期,已经有些国家和地区在用短视频的app,但是偏内容型的,所以行业成熟度低有机会。长时间看,海外和短视频和直播的长期状态会和中国类似。快手在今年会有选择的对海外做储备和布局,未来也会增强本地市场化、内容、合作等相关投入,整体还是围绕用户需求,创作,提升app在海外的体验。海外业务是早期阶段,基本没有商业化和收入贡献。

(智通财经编辑:庄礼佳)