本文来自“万得资讯”。

贝莱德认为在当下股票的吸引力依然很大,因为其预计经济重启将重新加速,而利率仍然保持在低位。

贝莱德看到三个原因,说明这次是经济的重新启动,而不是复苏,而这里面的区别对市场很重要。

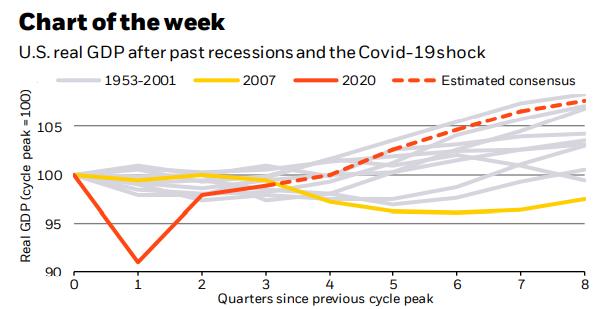

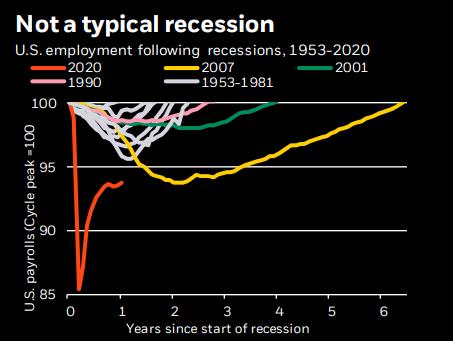

第一,其强调了新冠肺炎疫情冲击更像是一场自然灾害,经济活动暂时停止,然后迅速恢复正常。最初的经济活动封锁是在2020年强制实行的,这也引发了美国实际GDP的暴跌。随着限制措施的放松,股市在去年下半年迅速反弹。随着疫苗的推出,现在已经蓄势待发。

来源:贝莱德

经济重新开放是为了让一切回归,而不是以往那些典型复苏所需要的重建信心。因此,经济重启可能比典型的商业周期复苏要快得多。贝莱德认为,许多经济活动将自行恢复,不需要出台政策刺激措施。该机构现在预计,到2021年年中,美国实际GDP将回到疫情之前的水平,远比最初的预期要早。贝莱德看到,美国新的财政刺激计划将经济增长提前两到三年,回到疫情之前的增长趋势,从而进一步加速复苏。

来源:贝莱德

第二个原因是:广泛的被压抑的需求。在新冠肺炎疫情期间,消费支出和服务支出大幅下降,这是不寻常的,这主要是由封锁造成的,而不是收入限制,而且不同寻常的是,所有收入阶层都受到影响。如今的家庭财务状况比金融危机后好得多,这在很大程度上要归功于现行的财政政策支持。贝莱德估计,今年美国家庭的额外储蓄比去年增加了1.8万亿美元,而低收入家庭得到财政刺激的支持。这意味着各个阶层的消费在这次疫情中都得到了抑制。

第三个原因是:如今的通胀态势看起来非常不同。典型的衰退是由需求下降引起的。需求在正常的复苏中,只会缓慢地赶上供给,导致反通胀压力。今天的情况不是这样,因为疫情的冲击是由需求和供应双双下降造成的。在我们看来,两者都必须迎头赶上。贝莱德相信很多企业采用了典型的衰退时期的策略,即削减产能和成本。他们能否快速增加产量对通胀影响非常大,随着需求激增,产能增加如果做不到这一点,将导致额外的短期价格压力。美联储(Federal Reserve)已经暗示,它对通胀上升的反应将不如过去。

总而言之贝莱德看到,新冠肺炎后经济复苏的势头比我们预期的正常复苏要强劲得多。在这一点上,美国国债收益率的快速上升和经通胀调整后收益率的小幅波动是有道理的,这也重启巩固了其在未来6-12月里看好风险资产的立场,其更倾向于投资于周期性资产,如增持美股,并偏好小型股。其还增持了新兴市场股票,并认为最近抛售是增加这一资产类别的机会,仍预计新兴市场股市将受益于全球周期性上涨。

贝莱德看到,与过去相比,国债收益率对经济增长和通胀上升的反应更为温和,各国央行都不愿看到收益率大幅上升。关于最近实际收益率从创纪录的负水平上升,贝莱德认为这是合理的,这只是对最近积极的经济复苏作出的反应。

(编辑:庄礼佳)