本文来自“方正证券”。

要点

开年以来美债收益率迅速反弹,并对国际资本市场定价带来扰动。我们重点关注未来美债收益率怎么走,美联储将采用何种操作。

● 当前美联储对长端利率快速上行保持容忍。

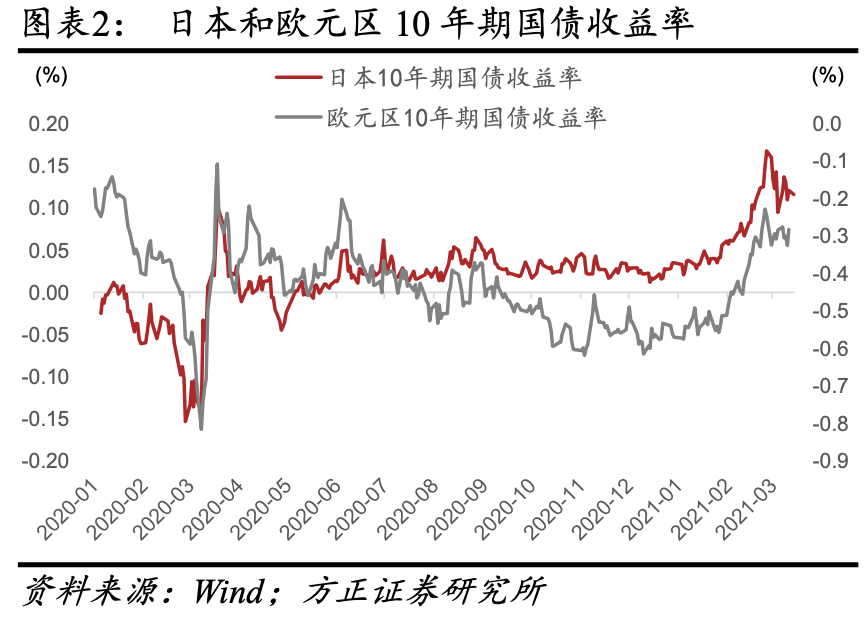

1月以来日本、欧元区主流经济体国债收益率均有不同幅度上行,随后这些经济体央行均果断进行了不同形式的干预。然而至今美联储对长端利率上行表现出更高的容忍度。

我们认为两点原因可以解释美联储此次对长端利率的耐性。一是美国的疫情防控和经济恢复状况更好;二是美国当前的融资条件相对而言仍较宽松。

● 1.8%或是美债收益率的下一个关键点。

美债收益率终将向疫情前水平收敛。未来美债收益率上行更多受实际利率驱动。

1.8%是疫情前(2020年1月)的利率水平,然而今年年内尚无法实现充分就业。1.8%显然高于当前经济K型复苏所对应的自然利率。美债收益率可能在触及1.8%时引发美联储干预。

● 美联储将采取什么形式进行干预?

市场预期美联储有四种干预选择,延长商业银行补充杠杆率(SLR)放松政策、扭转操作、扩大购债规模和收益率曲线控制。

对美联储而言,延长SLR放松政策和扭转操作可能是未来政策干预的优先选项。原因是扩大购债规模和收益率曲线控制带有很强的宽松意味,经济复苏背景下释放宽松信号,容易引发市场预期混乱。

● 美债收益率未来走势的三个可能阶段。

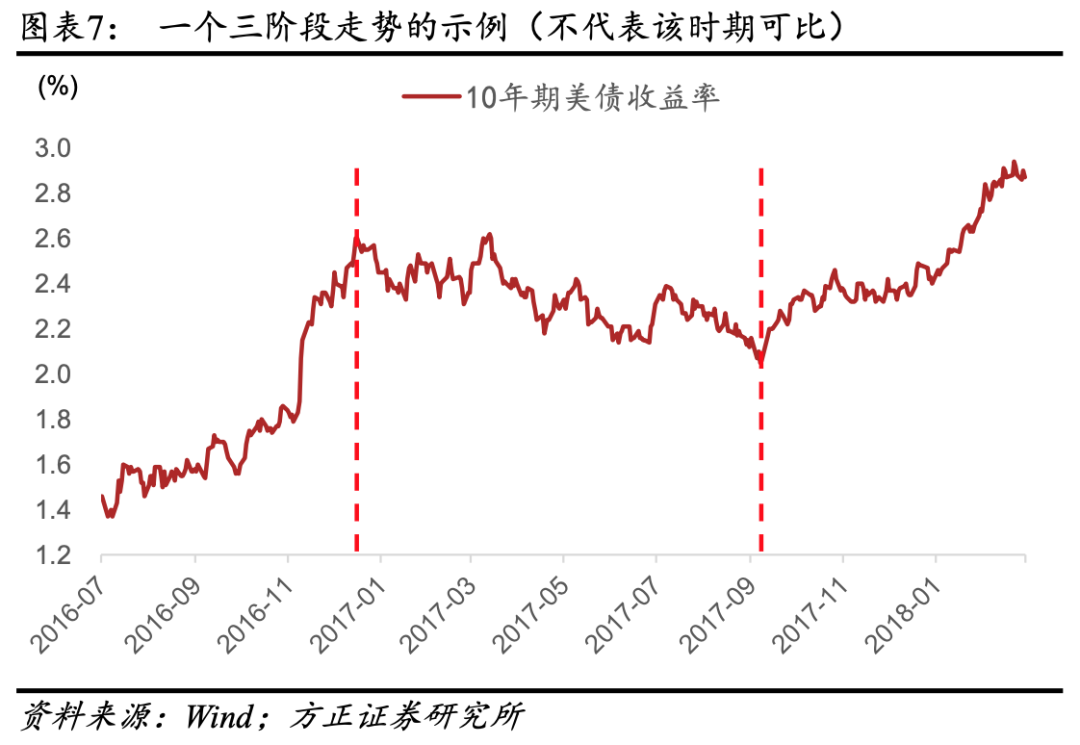

随着经济持续修复,未来美债收益率演绎将呈现出明显的三阶段特征。第一阶段,从1.6%持续上行至1.8%的关键点位。第二阶段,触发美联储干预后回落或在1.8%附近震荡。第三阶段,干预退出后向经济充分修复的2.2%潜在水平收敛。未来美债收益率走势将依赖于充分就业的实现情况,预计美国最早将于2022年实现充分就业,因此2.2%的美债收益率大概率在明年才能见到。

正文

开年以来美债收益率迅速反弹,从去年12月31日的0.93%直接跳升至3月12日的1.64%,上行速度极快。本轮美债收益率快速反弹显然与全球经济修复有关。与美债收益率上行相伴,欧洲、日本等主流经济体无风险利率也在同步走高。

然而困扰市场的是,欧日等经济体均采用不同操作压制国债利率过快上行,为何唯独不见美联储相机调控?未来美联储对美债利率上行仍将坐视不理,还是采用政策操作进行调控?经济基本面修复和政策调控的博弈下,未来美债利率何去何从?本文尝试对上述三个问题展开回答,并进一步描绘出年内美债收益率波动区间,以及未来可能呈现的三阶段演绎。

一、为什么当前美联储不干预快速上行的长端利率?

近期长端无风险利率快速上行其实并不局限于美国。

1月以来澳大利亚、日本、欧元区等主流经济体国债收益率均有不同幅度上行。随后这些经济体央行均果断进行了不同形式的干预。澳洲央行紧急购债,日本央行重申收益率曲线控制,欧央行宣布二季度将加快购债速度,10年期国债收益率显著下行。

所有国家中美联储对长端利率上行表现出更高的容忍度。

1月下旬以来,10年期美债收益率由1.0%快速升至1.6%,美联储不仅没有采取任何措施,鲍威尔在多次公开发言中对美债收益率上行也避而不谈,市场预期落空反而进一步刺激利率上行。长端利率上行已经开始向房贷和企业债利率传导,1月以来房贷利率触底回升,企业债利率也跟随无风险利率显著上升。

我们认为两点原因可以解释美联储此次对长端利率的耐性。

第一,美国的疫情防控和经济恢复状况更好。美国10年期国债收益率仍低于疫情前20BP,而澳大利亚却高于疫情前50BP,日本超出其零利率目标10多个BP,欧元区也十分接近疫情前,后几者的经济显然没有利率所表现的这么强劲。此外,美国疫苗接种进度更快,新增确诊也在持续减少,而欧洲疫情仍未显著修复。

第二,美国当前的融资条件相对而言仍较宽松。相较疫情前(2020年1月),目前美国房贷利率低50BP,企业债利率低40BP,10年期美债低20BP,实际利率低60BP。虽然长端国债利率持续上行,但从实际效果来看,目前利率上行尚未产生明显的不利影响。而另一方面美国财政部加快支出,短端流动性非常充裕,3个月期国债收益率显著下行。

二、1.8%或是美债收益率的下一个关键点位

基本面持续改善驱动美债收益率从1%以下水平迅速反弹。

1月6日是民主党赢得佐治亚州参议院决选进而得以掌控国会两院,美联储公布的12月议息会议纪要中提及缩减(Taper)购债规模;2月25日则是7年期国债拍卖遇冷,投标倍数2.04创2009年以来新低,远低于此前六次拍卖的均值2.35。

这些因素叠加,10年期美债收益率曾相继于1月6日和2月25日突破1.0%和1.5%的关键心理点位。两次快速冲高后都经历了10BP以上的回调,但随后又在经济和通胀预期上升的作用下再创新高。

疫情前的1.8%或是美债收益率的下一个关键点位。

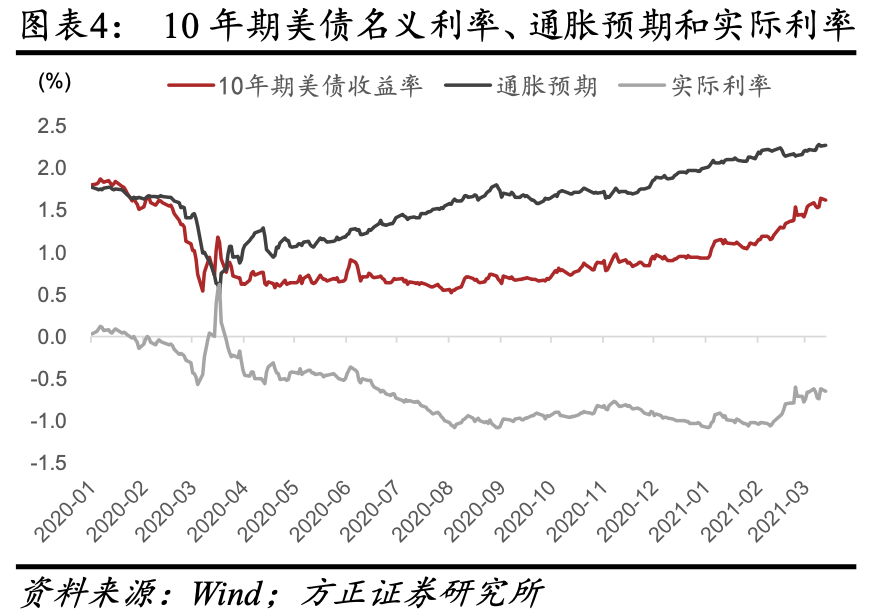

随着经济逐步修复,美债收益率也将向疫情前水平收敛,先是名义利率回归,后是实际利率回归。目前10年期盈亏平衡通胀率在2.2%左右,超过了疫情前的1.8%。通胀预期创2014年中以来新高,预计未来维持高位。

实际利率(TIPS)仍在-0.6%的低位,距离疫情前的0%尚有60BP的空间。美债收益率将在实际利率回升的带动下继续上行。拉长期限来看,等到本轮经济完全修复,美债收益率有可能收复1.8%的名义利率之后,向代表实际利率收复的2.2%迈进。

美债收益率可能在触及1.8%时引发美联储干预。

虽然美国经济持续复苏,并有望在年中实现群体免疫后进一步加快,但年内尚无法实现充分就业。鲍威尔和耶伦均认为当前实际失业率接近10%,在修正劳工统计局分类错误以及劳动参与率下降的影响之后。

疫情前的1.8%显然高于当前经济K型复苏所对应的自然利率,将导致融资条件偏紧。若长端利率快速上行并进一步向房贷和企业债利率传导,美联储将不得不进行干预,以避免对经济复苏造成负面冲击。

三、美联储将采取什么形式进行干预?

市场预期美联储干预的形式主要有4种,延长商业银行补充杠杆率(SLR)放松政策、扭转操作、扩大购债规模和收益率曲线控制。

扩大购债规模和收益率曲线控制的可能性很低。

这两者的优点是见效快,扩大购债规模以“量”的方式压低利率曲线,收益率曲线控制则直接以“价”的方式将长端利率水平稳定在目标水平。但缺点是带有很强的宽松意味,一是在经济复苏背景下没有进一步宽松的必要;二是容易引发市场预期混乱,美联储不可能在未来一边跟市场沟通经济好转后缩减QE规模的节奏,一边又在实际操作中释放宽松信号。

延长SLR放松政策和扭转操作是更优选择。

2020年疫情后美联储允许商业银行暂时不将准备金和美债纳入SLR考核,以避免美联储向商业银行投放大量流动性的同时,因为资本充足率考核而使得商业银行出现缩表压力。

若SLR放松政策3月底到期未续,商业银行在面临巨大的资本金缺口时,只能抛售美债或减少信贷,威胁经济金融稳定。因此延长SLR放松政策更多是防止美债收益率进一步上行。

扭转操作则是在不改变当前购债速度的情况下,卖出短债以买进更多长债。在当前背景下能实现吸收短端过剩流动性并压低长端利率的双重目标。而且扭转操作曾在2011年9月至2012年12月成功实施,美联储再次实施时也方便与市场沟通。

四、美债收益率未来走势的三个可能阶段

我们认为未来美债收益率或将经历三个阶段。

阶段一,由当前的1.6%持续上行至1.8%的关键点位。疫情好转、疫苗接种加快、经济平稳修复,足以支撑20BP的上升幅度。超预期的政策或经济数据可能进一步推升美债收益率,例如拜登公布并推进基建投资计划、成功实现群体免疫、就业和通胀数据超预期等。

阶段二,触发美联储干预后回落或在1.8%附近震荡。美联储可能在美债收益率触及1.8%时实施扭转操作,卖短买长将提高短端利率,压低长端利率,降低期限利差。

阶段三,干预退出后向经济充分修复的2.2%潜在水平收敛。待经济恢复较为充分,美联储将退出干预,美债收益率重回基本面定价,实际利率向疫情前的0%回归,名义利率向对应的2.2%靠拢。后续美联储考虑缩减QE的消息将加大上行斜率。

无论从基本面还是政策面来看,未来美债收益率走势将依赖于充分就业的实现情况。预计美国最早将于2022年实现充分就业,因此2.2%的美债收益率大概率在明年才能见到。今年美债收益率的上限或在1.8%。当然,若美国经济修复超预期强劲,则可能年内美债收益率就会突破1.8%。按照目前疫苗接种进展,经济或最早在四季度接近充分就业,美债收益率突破1.8%最早可能在四季度看到。

风险提示

美国经济复苏超预期;美国财政政策超预期;美联储货币政策超预期。

(编辑:庄礼佳)