本文来自微信公众号“半导体风向标”,作者为方正证券分析师李萌、陈杭。

事件:3月11日,小米(01810)发布回购意向公告,以不定期按最高总额100亿港币于公开市场回购股份。回购彰显信心,布局时点或将到来。3月11日,公司董事会正式决议行使2020年6月23日股东大会授予的回购授权,以不定期按最高总额100亿港元于公开市场回购股份。根据上市规则,公司将在3月24日公布年报以后才能执行回购操作,公司股价自年初以来出现大幅回调,此次回购彰显了小米对自身业务展望及前景充满信心,投资布局的时点或将到来。

受投资禁令影响,公司股价出现大幅回调。1月15日,美国将小米加入MEU清单,受相关投资禁令影响,公司股价承压下滑。3月5日,富时罗素表示,按照行政命令将于3月12日起把小米剔除出旗下指数,富时罗素等指数牵动全球基金、ETF的布局方向,公司股价再次出现回调。因此,我们认为当前的股价下跌主要是由于宏观层面事件所致,与业绩无关,且小米已于1月30日提起上诉。目前,美国华盛顿特区地方法院就小米诉美国国防部一案进行庭审,法官表示将在本周结束前(包括周末)做出决定。(编者注:据环球网3月13日消息,美法官发布初步禁制令,阻止美国国防部对小米公司禁令生效)

基本面持续向好,手机xAIoT战略有力推进。我们认为当前外部事件都没有影响到小米正常的生产经营,随着手机xAIoT战略有力推进,我们预计未来三年仍可以实现30%的业绩复合增速。

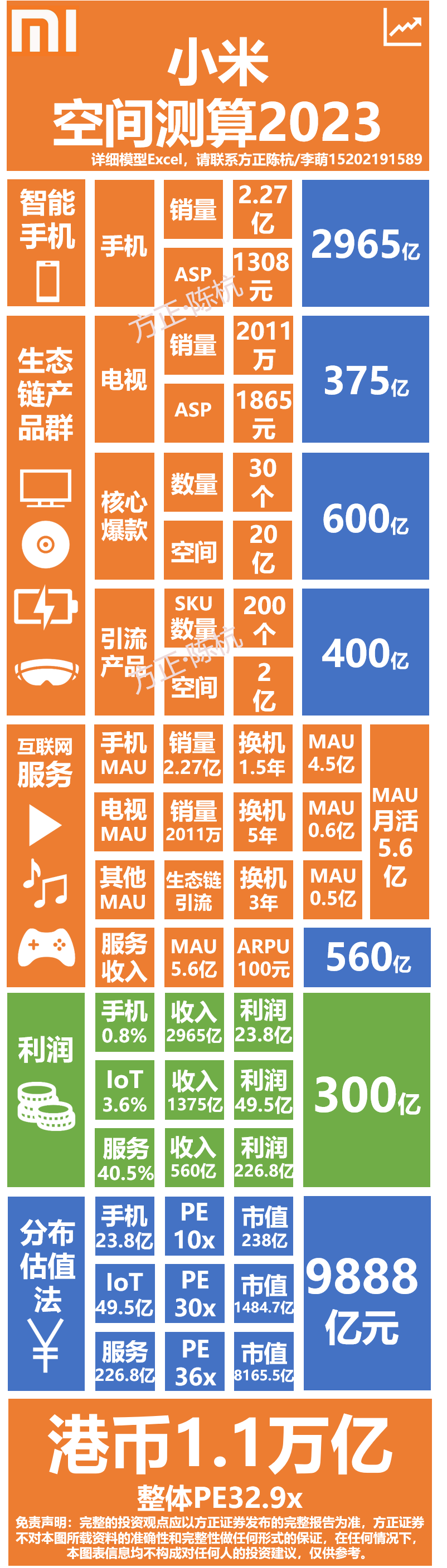

1)智能手机业务:产品力塑造、渠道下沉、品牌分拆三位一体稳步推进。根据IDC数据,2020Q4小米手机全球出货量达到4330万部,市占率11.2%,同比增长32%,随着小米11、红米K40重磅发布,站稳中高端市场,线下门店重新整合加速布局,市占率有望再上台阶。

2)AIoT业务:小米作为AIoT平台布局的全球领先者,去年受疫情影响,增速有所放缓,我们预计随着扫地机器人、TWS耳机等多款爆品的发布以及海外市场的开拓,AIoT业务再次回归高增长轨道。

3)互联网服务业务:随着小米手机高端化成功突破,ARPU值将随着高端用户的增加不断提高,海外MAU受益海外市场的不断开拓显著增长;电视互联网受益电视高端产品发布以及海外电视放量持续增长。

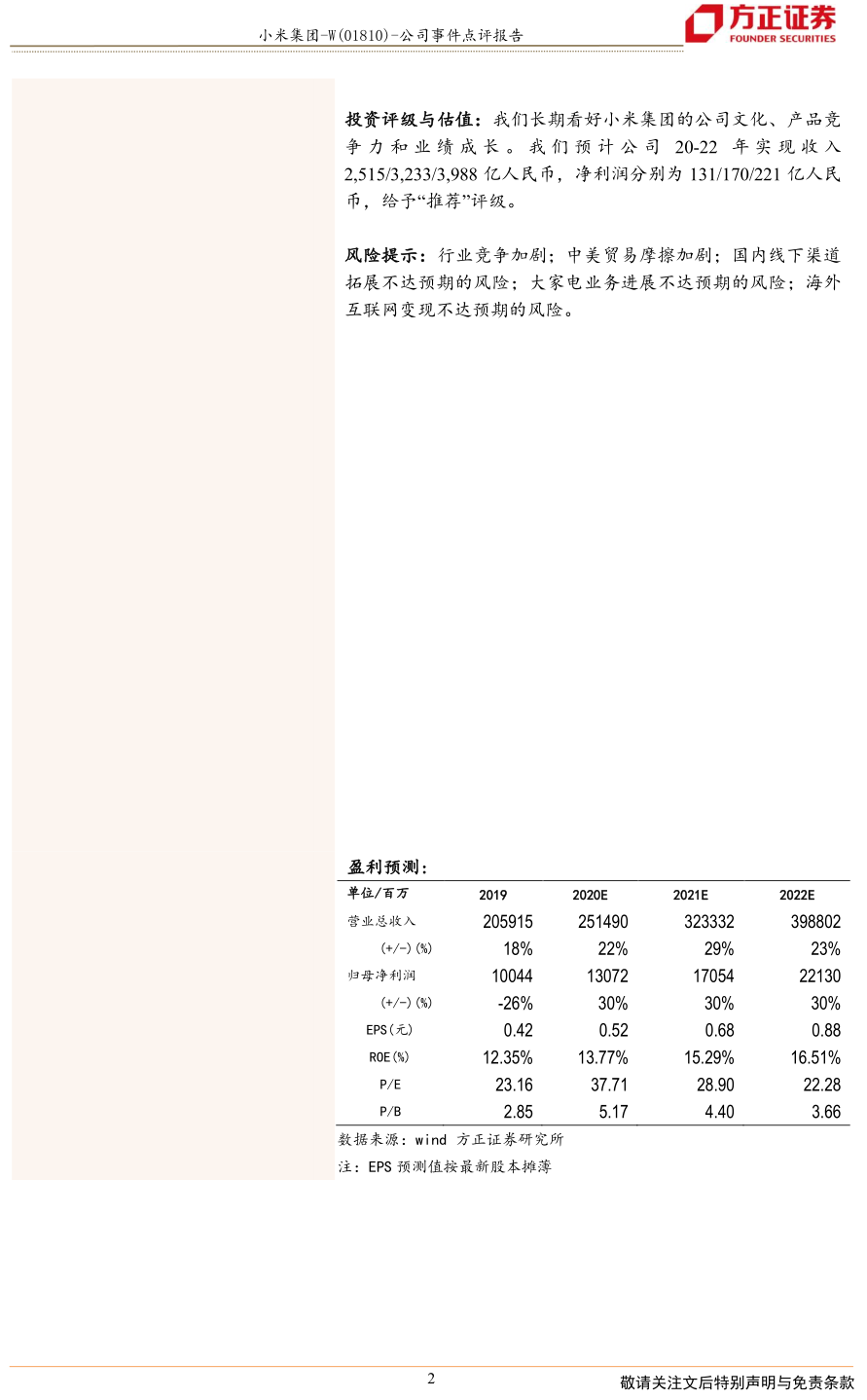

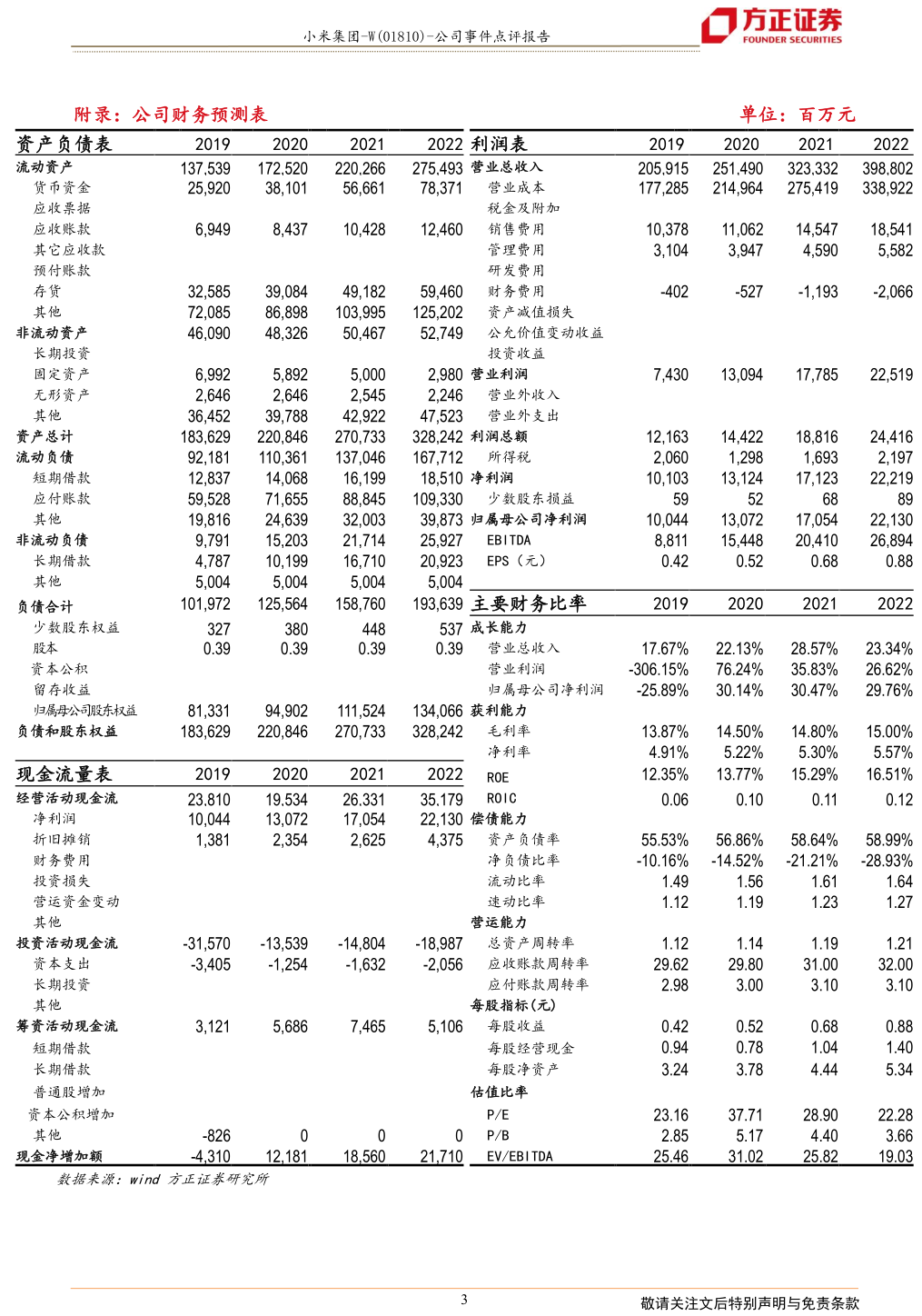

投资评级与估值:我们长期看好小米集团的公司文化、产品竞争力和业绩成长。我们预计公司20-22年实现收入2,515/3,233/3,988亿人民币,净利润分别为131/170/221亿人民币,给予“推荐”评级。

风险提示:行业竞争加剧;中美贸易摩擦加剧;国内线下渠道拓展不达预期的风险;大家电业务进展不达预期的风险;海外互联网变现不达预期的风险。

回顾方正证券研究所发布的《小米集团:估值方法论》,欲了解详细内容,请阅读报告原文。陈杭S1220519110008,李萌15202191589。

结论:基于2023年模型测算,港币1.1万亿

本文来自方正证券研究所发布的《小米集团:估值方法论》,欲了解详细内容,请阅读报告原文。陈杭S1220519110008,李萌15202191589。

本篇是科技终局系列之《小米的终局》

我们将小米的终局分三块:

1、世界级品牌:基于中国的第三次消费浪潮觉醒,小米的终局是第一个有着广泛世界影响力的中国消费品牌。

2、平台级技术:基于to Things唤醒万物的次时代科技浪潮,小米的终局是第一个聚焦人居的物联网2T生态。

3、生态级资本:与腾讯背靠微信流量赋能战投类似,小米同样基于巨大终端吞吐量,产业投资赋能和绑定上游零部件供应链生态,成为硬科技全栈+全场景的资本生态。

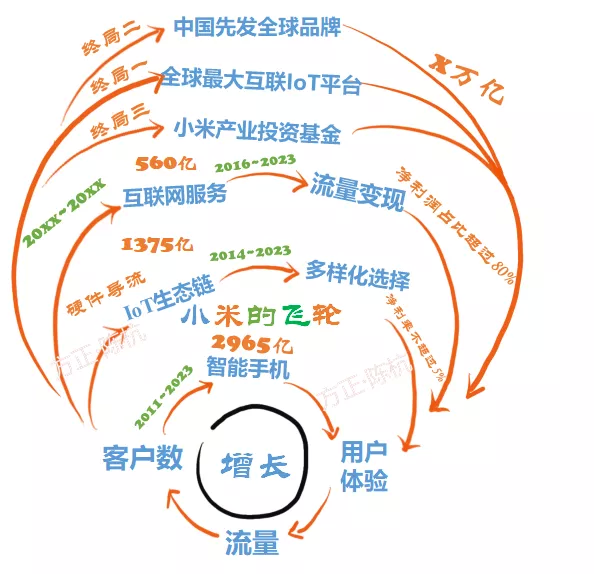

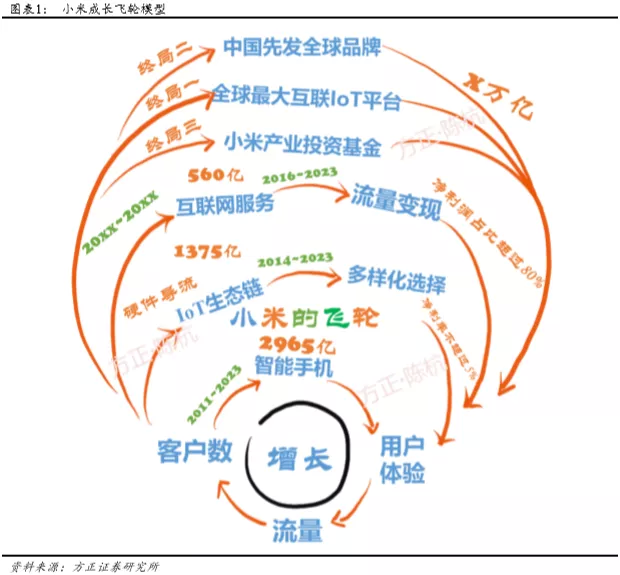

飞轮模型:持续增长的模型。我们此前基于亚马逊原始飞轮的核心思想构建了小米成长的飞轮模型,其终局的实现仍需要以下三个飞轮的快速正反馈:

1、智能手机是飞轮旋转的起点,以获取流量和客基为战略目标,以销售额扩大为战术目标,以超低毛利带来的极致性价比为实现手段,最终实现小米整个生态开启的第一步。

2、IoT硬件生态是智能手机的第二曲线,通过在白电、黑电、小家电、日用品等几千个SKU,在全球范围内宣导小米式的极简美学和iPhone级别的工业设计,最终实现扩大销售额和留住客户的战术目标以及创造可连接的粘性MAU的战略目标。

3、互联网业务则是小米实现战略自洽的核心落脚点,以10%左右的营收体量实现了将近80%的净利润,通过巨额利润驱动小米三大飞轮的可持续发展。

终局本质:为社会创造价值。互联网的盈利并不是小米的终局,终局是一个更高维度的价值表达,本质是为全社会创造的价值,是帕累托改进的增量博弈,而不是存量市场的零和厮杀。我们再次回顾小米的三大终局:

1、小米的IoT生态终局,将是物联网时代四大场景之一,占据未来世界科技的制高点。

2、小米的世界级品牌,将作为载体把中国现代工业文明传播到全世界,成为中国的Sony、MUJI、大众。

3、小米的产业投资,将成为中国乃至世界重要的硬科技产业链(纵向)+小米生态链(横向)股权投资生态,成为下一个腾讯战投或是硬科技的红杉。

小米集团:为消费者让利。我们将企业家分为两种,雷军很明显属于第二种

1、优秀企业家以盈利为终极目标;

2、伟大企业家以创造社会价值为目标。

小米公司硬件超低毛利倒逼供应链提高效率,通过极致的成本管控和升维盈利,造就了自身无与伦比的效率护城河,并让利给广大消费者,创造了巨大社会价值。基于此,我们重申小米的推荐评级。

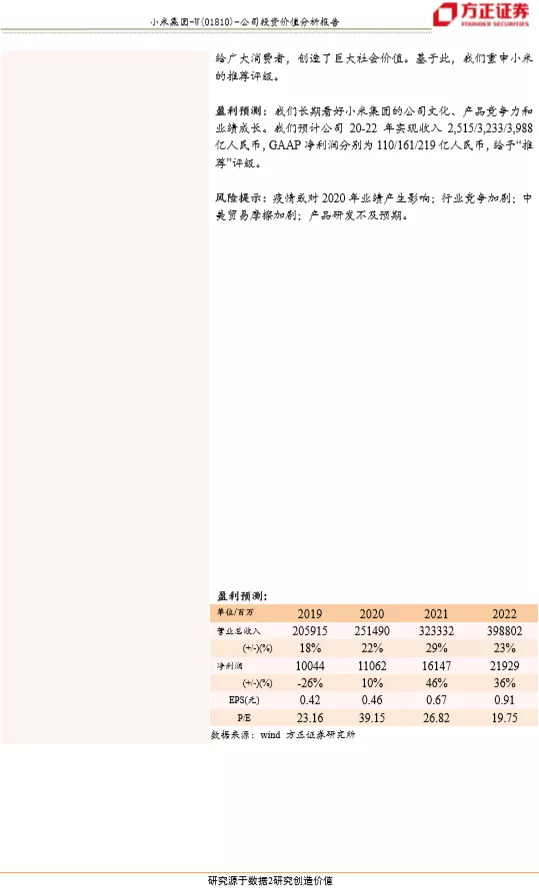

盈利预测:我们长期看好小米集团的公司文化、产品竞争力和业绩成长。我们预计公司20-22年实现收入2,515/3,233/3,988亿人民币,GAAP净利润分别为110/161/219亿人民币,给予“推荐”评级。 风险提示:疫情或对2020年业绩产生影响;行业竞争加剧;中美贸易形势;产品研发不及预期。

正文如下

1 小米成长的飞轮模型

优秀的公司赚的是利润,卓越的公司赢的是人心,无论从小米的价值观、商业模式还是小米目前的发展路径来看,我们认为小米已经具备发展成为如亚马逊一样伟大公司的基因,被奉为亚马逊成长真理的“飞轮效应”在小米同样适用。

我们基于亚马逊原始飞轮的核心思想,借鉴该理论从三大业务板块、四个层次构建小米成长的飞轮模型。

1)底层飞轮。智能手机是飞轮旋转的起点,以获取流量和客基为战略目标,以销售额扩大为战术目标,以超低毛利带来的极致性价比为实现手段,最终实现小米整个生态开启的第一步。

2)第二层飞轮。IoT硬件生态是智能手机的第二曲线,通过白电、黑电、小家电、日用品等几千个SKU,在全球范围内宣导小米式的极简美学和iPhone级别的工业设计,最终实现扩大销售额和留住客户的战术目标以及创造可连接的粘性MAU的战略目标。

3)第三层飞轮。互联网业务则是小米实现战略自洽的核心落脚点,以10%左右的营收体量实现了将近80%的净利润,通过巨额利润实现小米三大飞轮的可持续发展。

4)第四层飞轮:小米的三大终局。我们认为小米的终局分为三块:基于to Things唤醒万物的次时代科技浪潮,小米的终局是第一个聚焦人居的物联网2T生态;基于中国的第三次消费浪潮觉醒,小米的终局是第一个有着广泛世界影响力的中国消费品牌;腾讯背靠微信流量用资本战投赋能互联网生态,小米同样基于巨大终端吞吐量,产业投资赋能和绑定上游零部件供应链生态,成为硬科技世界级资本生态。(编辑:肖顺兰)

正文如下