本文来自“叶燕武随笔”。

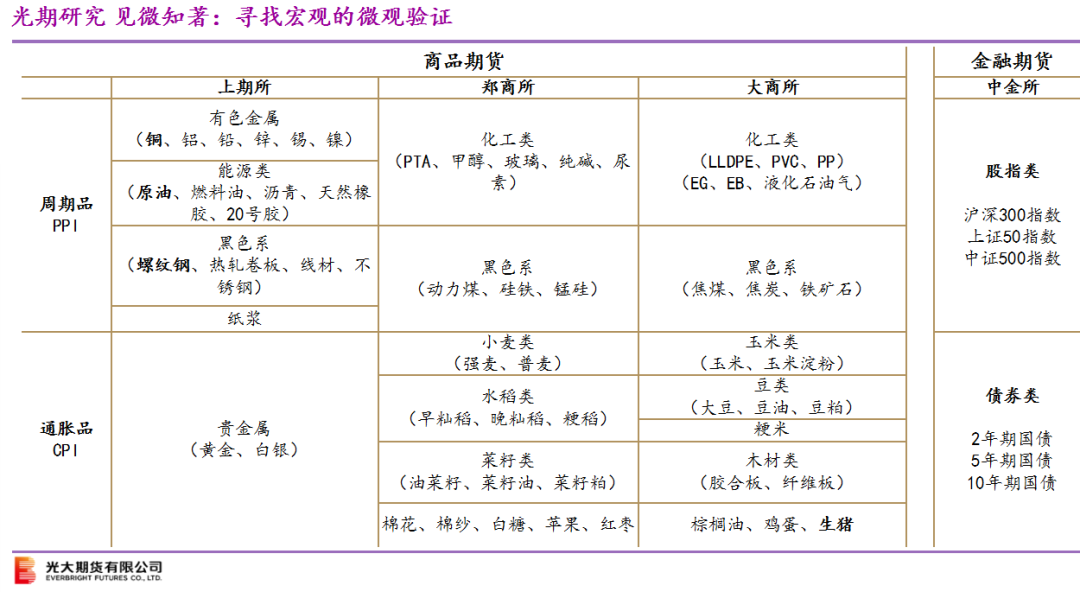

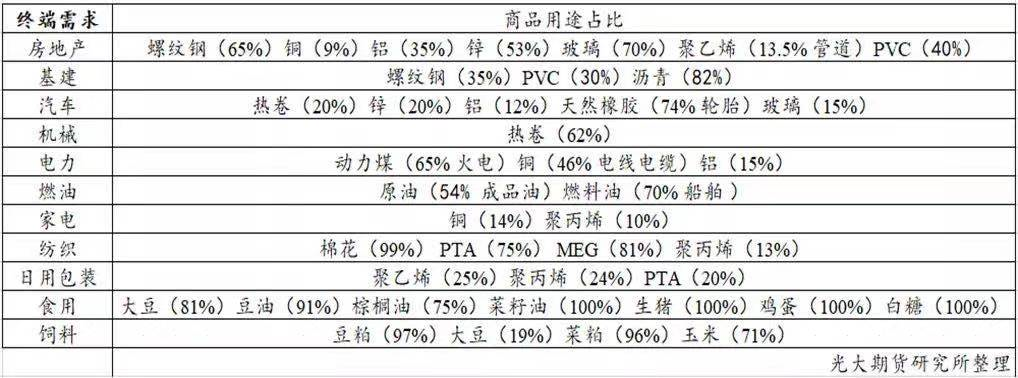

叶燕武(光大期货研究所所长):今天跟大家分享汇报的主题是“大宗商品牛市将去向何处”。从宏观来看,复苏加通胀是目前市场的主要逻辑。我们的研究体系叫见微知著,微指微观、著指宏观,即通过研究各类大宗商品的供需矛盾验证宏观逻辑,其立足点在于各主要商品的供需平衡表。商品有两个重要的价值维度:一个是通胀预期,比如对CPI和PPI的预判;另一个是微观的需求,包括钢材、有色的需求,对应房地产、基建和制造业等下游企业的终端需求,进而可以验证宏观的总需求。

目前国内期货市场已经上市64个大宗商品期货品种。我们把商品期货分成了两类,第一类叫周期品,包括有色,黑色,化工等;第二类叫通胀品,主要是和通胀相关的消费品,如今年1月8号上市的生猪期货。下面就目前市场最关心的几个问题分享一下个人的观点。

1、本轮大宗价格上涨斜率类似于2009-2010年,对比两个时段的宏观环境,怎么看后续大宗涨价空间和持续性?

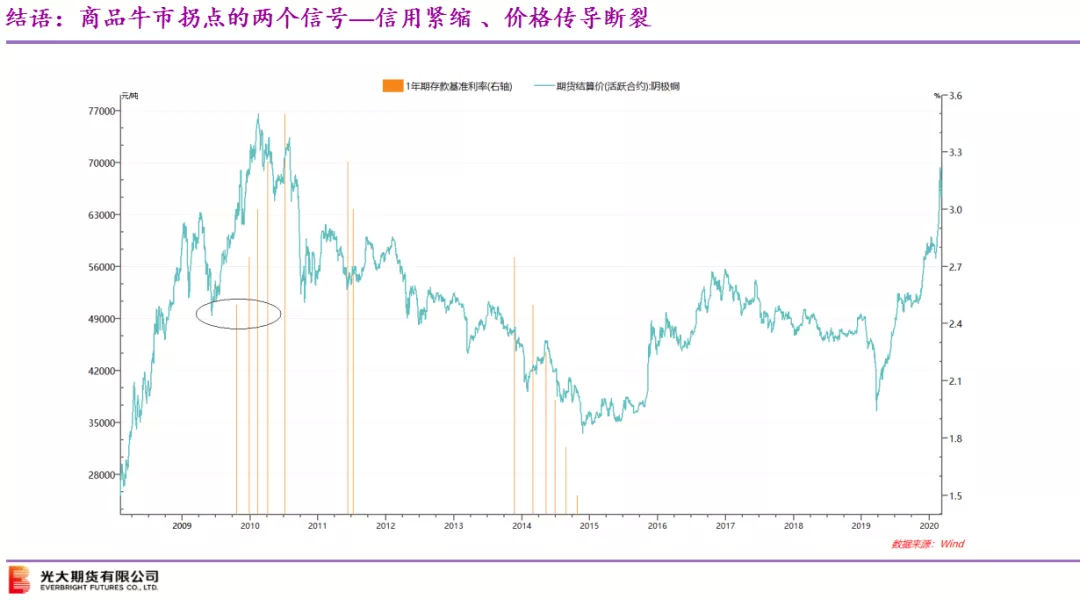

叶燕武:我是2008年进入期货市场,经历了几轮大宗商品的牛熊。个人的理解是,现在商品牛市处在牛市结构中,节奏上应当关注预期与现实需求的匹配,主要是看实际需求是否能够达到市场预期的高度。现在的市场和2009年-2010年非常相似,2020年的信用政策与2009年有些类似。2009年-2010年,整个大宗商品市场经历了两轮上涨,个人认为2020年是本次牛市的第一轮。

至于何时出现拐点,我认为有两个信号。第一个信号是信用开始紧缩,尤其在政策层面。在2020年10月央行首次加息,对应2011年2月整个有色、黑色、化工品同时见顶,随后开始了持续五年的熊市。第二个信号与产业链相关联,商品价格存在明显的摆钟效应。多数商品是半成品或原料,价格变动对应的是产业链上下游的利润,或者说利益格局的分配。具体体现为,原料价格低时下游受益,上游亏损,反之亦然。比如天然橡胶在2008年金融危机时价格是7000元/吨,2010年初上涨至超过40000元/吨,直接导致下游轮胎企业亏损严重,无力再承受原材料的高昂成本,价格传导链条断裂进而出现了拐点。

总结起来,牛市拐点的两个信号,一是信用紧缩,二是价格传导链条的断裂。两个信号现在都没有显性发生,所以整体上我们认为目前向上的趋势没有结束。

2、美国页岩油供给弹性何时恢复?OPEC减产何时放松?拜登清洁能源政策有多大影响?

叶燕武:原油价格是大家现在最关心的问题,布伦特刚刚突破70美元/桶。我们认为今年上半年,原油的重心上移是难逆的。至于它涨到什么水平是由市场交易决定的。但至少供需有缺口,需求大于供给,价格易涨难跌。

原油正常年份的消费水平大约是1亿桶/天,2020年受疫情冲击下降到9900万桶/天左右,从2021年原油的平衡表我们能看出,上半年供应和需求之间有两百多万桶/天的差距,对应大约2%-3%的缺口。我们预估2021年原油的消费增速在6%左右,而供给对价格的边际影响较大,3月4日欧佩克宣布延长减产计划至5月,当晚原油价格上涨超过5%。

从供给端看,整个欧佩克的减产超预期,且沙特维持油价的决心和意愿非常强烈。原油是基本商品,产量受地缘政治影响非常大。供给端我们通常看三个主要的产油国,美国、俄罗斯和沙特。目前美国受南部极寒天气影响,原油产量大幅下降,进一步加剧了供应的紧张程度。美国的页岩油产量从钻井数量等指标看,本轮恢复的斜率小于2015年,供应端的恢复相对慢。

从需求端看,炼厂的裂解利润大幅走强,这也会进一步提升原油需求。EIA原油的库存也在逐步去化。消费端,比如成品油的消费,一般情况下增速较稳定。今年上半年,供给端减少,需求端增加,体现为库存减少,资金也在不断进入原油市场,所以原油的价格在今年上半年确实易涨难跌。叠加地缘政治等意外因素影响,供需的边际一旦出现缺口,原油价格很容易跳涨。

3、铜:铜价上涨能否持续?目前涨价对下游企业有何影响?

叶燕武:我们把铜作为监测全球增长预期的重要指标,它的价格波动与摩根大通全球PMI是高度同步的。对比铜价与GDP走势,回顾历史来看,从2008年的金融危机、2009年经济V型反转,2011-2015年经济下行、2016-2017年供给侧结构性改革,2018年金融去杠杆,再到2020年疫情冲击,铜价走势基本上与经济周期高度同步。年初拜登上台后推动1.9万亿美元的经济刺激方案,铜价春节前后出现大涨,反映了经济强复苏的预期。铜的需求主要是制造业和房地产,而螺纹钢的需求三分之二在房地产,三分之一在基建。根据微观了解,上半年铜需求订单相对良性。

从供给端看,铜开采企业的长期新增资本开支减少,导致新开铜矿投产的速度较慢。并且废铜资源紧缺,叠加现有铜矿的品位下降,致使铜的产量恢复进一步受限,库存水平持续偏低。2020年1季度信用宽松,铜下游企业在低价积极采购备库。阶段来看,铜的供需紧平衡格局难以改变,价格有可能会维持在高位。

4、黑色系:未来全球基建地产需求是否会有增量?碳中和是否会影响供给?

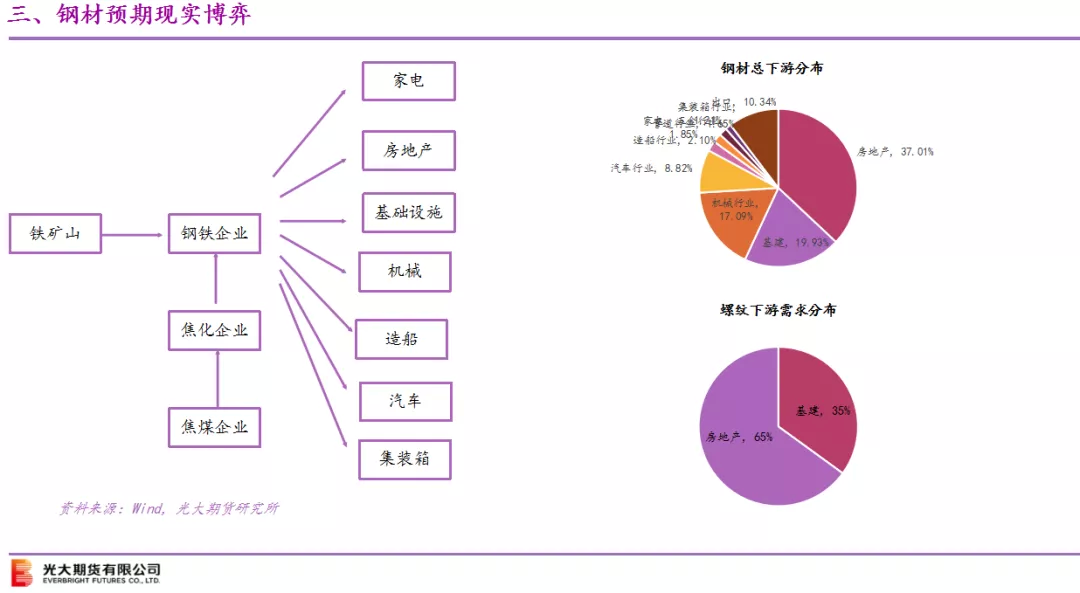

叶燕武:钢材品种非常有特色,对应重点的终端需求,包括房地产、基建、机械、造船、汽车、家电。国内期货市场交易的品种几乎包括了钢厂所有的原材料和产成品:包括焦煤、焦炭,铁矿石,螺纹钢和热卷,在期货市场中就形成了一个虚拟钢厂。而虚拟钢厂中的交易价格就可以反映出钢铁产业链上的利润分配状况,这也是我们“见微知著”的研究框架的微观落脚点。黑色系是商品市场里体量最大的,其资金量、交易的活跃度都非常高。从体量上来看,海外基建的需求,尤其是“铁公基”(铁路,公路与基建)在我国钢材市场的总体需求中占比不高,无法成为价格变动的主要因素。

简要回顾过去十年的钢价走势。2011到2015年由于经济下行,整个钢材需求坍塌,价格不断下跌。2016年因为供给侧结构性改革,特别是钢铁企业去产能非常到位,2016年、2017年钢材价格反弹。到了2018年,政府对钢厂的环保要求提升,所以2018年大家对需求的预期普遍不好,市场上空头拥挤,但是环保限产直接冲击供给,最后2018年钢价震荡偏强,年中甚至一度上涨了超过40%,年末重新回落。2019年、2020年钢价主要关注需求端,尤其是房地产,需求韧性确实非常强。今年初以来,钢材跟随有色和原油一起上涨。

大家现在非常关注碳达峰和碳中和给钢材价格带来的影响。除了能源行业,碳达峰在制造业里首先就会影响钢铁企业。在整个制造业中钢铁企业碳排放量最大,大约占到15%。过去几年钢铁企业在环保领域投入非常大,后续随着政策陆续落地,一定会深刻的影响钢铁企业的经营。

基于粗钢的平衡表,我们认为2021年整体需求大于供给。由于压减粗钢产能的政策还未明确,保守估计即使2021年整个粗钢产量略有上升,但需求仍然稍强于供给,钢材处于去库存阶段。

(编辑:庄礼佳)