本文来自“财联社”。

研究机构Coalition Greenwich周五公布的一份最新报告显示,伴随特殊目的收购公司(SPAC)融资活动爆增,以及疫情期间的相关交易狂潮,那些顶尖投资银行的营收较上年同期创纪录地增长了28%。

Coalition追踪的12家规模最大投资银行的营收增加至1940亿美元,这一营收数字创下了其十年前开始调查以来的最高纪录。

其中,SPAC融资活动暴增,是上市交易热潮的表现之一。这些公司筹集资金来收购另一家公司,而不事先向投资者指明是哪家公司。SPAC去年共计筹得创纪录的820亿美元资金,2021年这类筹资进一步升温,提振了经手相关交易的银行业者的费用收入。

央行为刺激受疫情打击的疲弱经济而进行的干预,也推动了信贷产品交易的火爆。但更复杂的结构债产品则除外,风险承受度较低的投资者大多对这类资产敬而远之。

在股票领域,衍生品交易量触及10年来最高水平,但与信贷市场一样,由于上半年大减派息的公司打击了与此类派息相关的衍生品,复杂结构性产品的表现再次逊色。

该报告还显示,固定收益、货币和大宗商品(FICC)收入同比增长41%。其中,大宗商品业务营收创下纪录新高,相关营收较2019年激增85%。因投资者寻求买入贵金属避险,同时去年尾声油价出现飙升。

这12家投行的大宗商品相关营收在2017年触及逾10年最低后,已连续第三年攀升。Coalition表示,在2020年,来自大宗商品交易、向投资者出售衍生品以及该行业其他活动的营收增至75亿美元。

Coalition在一份声明中称,"在金属领域,由于投资者在市场动荡和疫情引发的不确定性中寻求避险,贵金属业务营收成倍增长。在能源领域,石油是全年持续增长的关键因素,其驱动因素是大额一次性收益和企业对冲活动的增加。”

上述数字表明,随着新冠肺炎疫情引发全球政府和央行采取更多刺激行动,颠覆资产价格并促使投资者争相寻找安全港,华尔街和欧洲银行正从中受益。

所有业务部门的人均收入都出现了增长,其中FICC的趋势最为明显,比2019年增长44%。此外,银行的奖金增幅保持在适度水平,因为它们担心在经济危机期间出现过度挥霍,而且预计今年可能会更艰难。

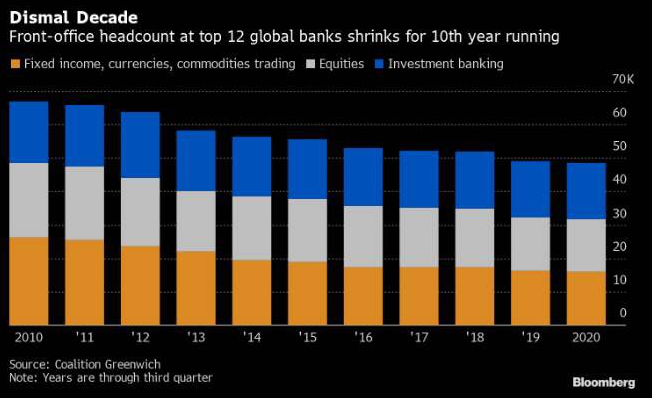

不过,Coalition报告也同时指出,尽管去年业绩丰厚,但一线创收银行家仍面临着裁员的风险,岗位数较上年同期减少1%,至4.87万,连续第十年出现裁员。原因是银行在需求减少的情况下,削减了结构性股票衍生品方面的工作岗位。

Coalition的指数追踪的12家投行包括:美国银行(Bank of America)、巴克莱(Barclays)、巴黎银行(BNP Paribas)、花旗集团(Citigroup)、瑞士信贷(Credit Suisse)、德意志银行(Deutsche Bank)、高盛(Goldman Sachs)、汇丰(HSBC)、摩根大通(JPMorgan)、摩根士丹利(Morgan Stanley)、法国兴业银行(Societe Generale)和瑞银(UBS)。

(编辑:庄礼佳)