本文来自微信公众号“朱启兵宏观研究”,作者:张晓娇,朱启兵。

摘要

2月制造业PMI虽然较1月回落,但细项依然能看出外需强劲、生产持续性好、生产端需求持续向好;非制造业PMI回落幅度超出市场预期,主要受到就地过年影响;建筑业短期内能维持扩张趋势;关注服务业增速拐点。

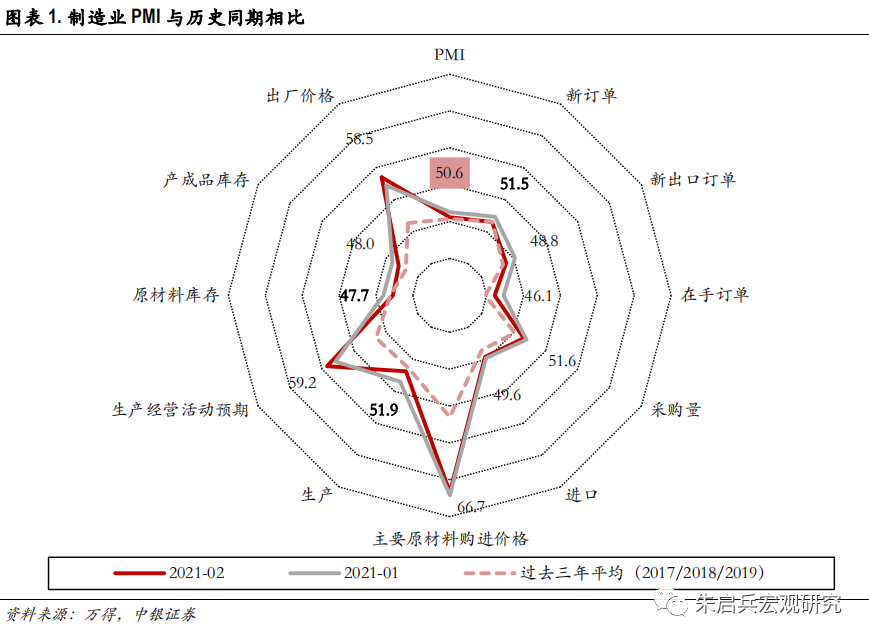

2月制造业PMI指数为50.6,较1月下降0.7个百分点,略低于市场预期,但比2017-2019年同期略高出0.2个百分点。其中新订单指数51.5,较1月下降0.8个百分点,较历史同期持平;生产指数51.9,较1月下降1.6个百分点,较历史同期高出0.6个百分点;原材料库存指数47.7,较1月下降1.3个百分点,较历史同期低0.4个百分点。

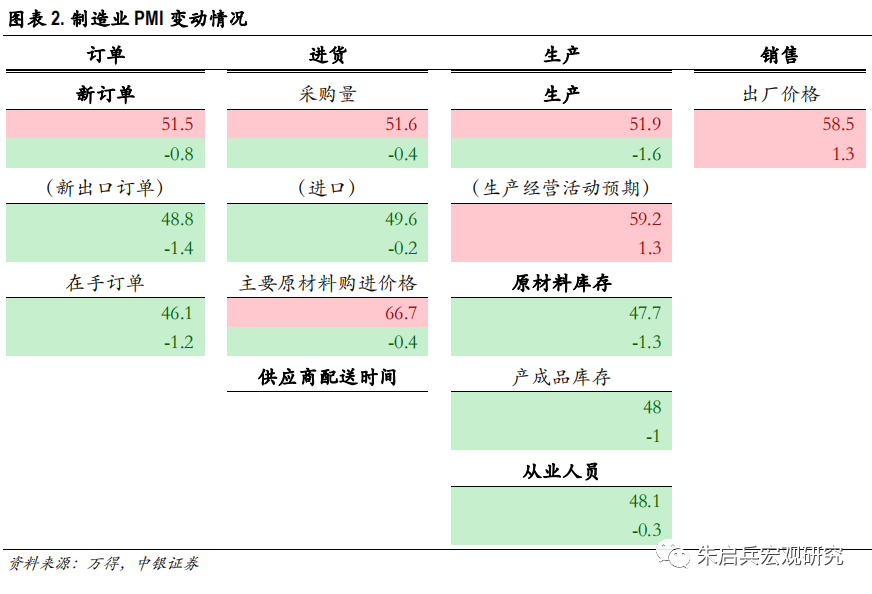

2月制造业PMI指数细项大多数较1月继续回落,仅有出厂价格指数较1月上升1.3个百分点,以及生产经营活动预期指数较1月上升1.3个百分点。从制造业各经营环节来看,新出口订单和在手订单分别较历史水平高出0.5和1.3个百分点,显示出后续生产持续性较好,原材料库存和产成品库存均在荣枯线下方且较1月明显下降,表明生产端扩张速度放缓主要是受到春节假期影响,制造业企业库存水平依然较健康。

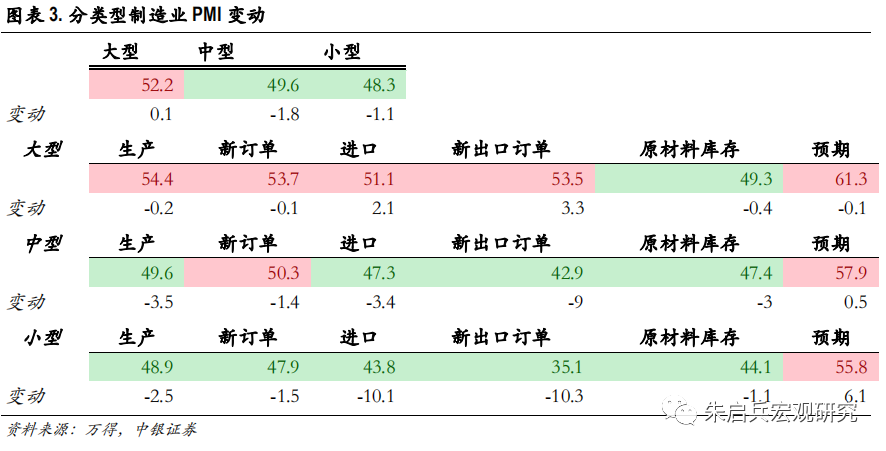

大型企业更受益就地过年。2月大型企业制造业PMI指数52.2,较1月上升0.1个百分点,中型企业指数和小型企业指数的回落特征比较一致,其中回落幅度最大的是新出口订单、生产和进口,但原材料库存也同时回落,并且预期指数较1月上升,一定程度上表明2月的回落受到春节假期因素影响较大。需要关注的是价格因素变化对经济复苏的潜在影响,从全球范围内经济基本面情况来看,经济复苏和通胀预期均处于较高水平,且以美国为代表,财政刺激力度可能超预期,届时不排除通胀上行速度可能过快,影响复苏的质量和持续性。

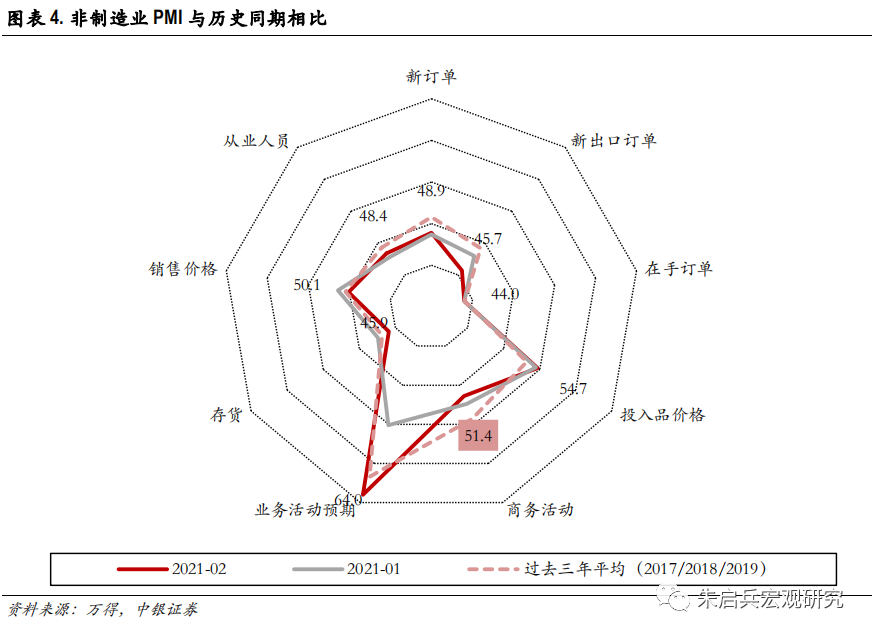

2月非制造业PMI指数51.4,较1月下降1个百分点,较历史同期下降2.9个百分点,走弱的趋势较1月更加明显。从分项来看,主要是新订单、投入品价格、业务活动预期和从业人员较1月有所上升,但其中仅投入品价格和业务活动预期在荣枯线上方

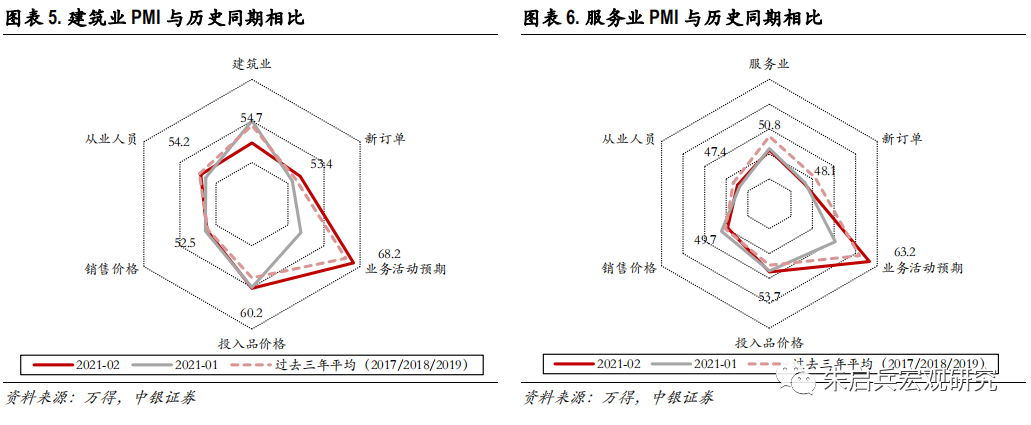

2月建筑业PMI指数54.7,比历史平均水平低4.2个百分点,较1月走低5.3个百分点,但从细项数据来看,各项指数仍在扩张区间,我们认为对建筑业潜在影响更大的是当前房价上涨可能引起政策调控预期;服务业PMI指数虽然较1月仅下降了0.3个百分点,但从细项来看,销售价格较1月下行了1.4个百分点,且跌落到荣枯线下降,可能提示短期内服务业需求端增速出现拐点。

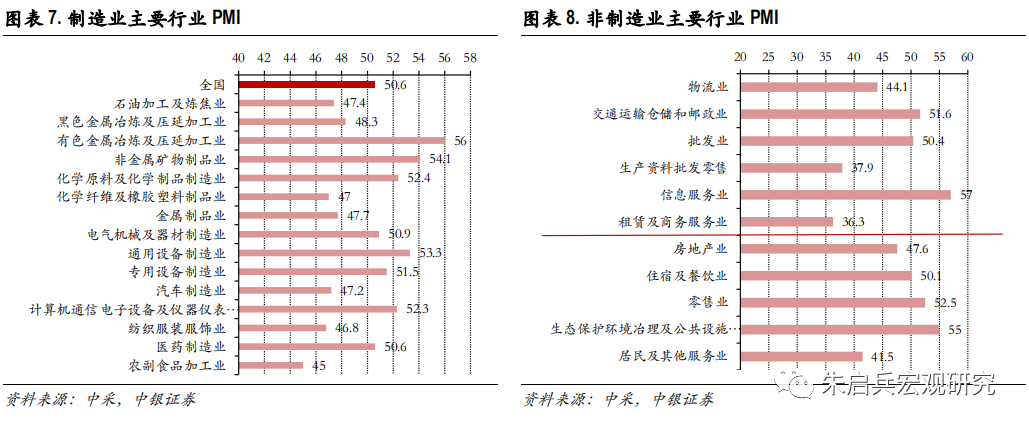

制造业15个主要行业当中,8个处于荣枯线以上,4个PMI指数较1月进一步上行。2月消费品制造业PMI指数回落幅度较大,周期类原材料制造业PMI指数走势强劲,特别是有色金属和黑色金属,此外如非金属矿物和化学原料PMI指数也处于荣枯线上方。非制造业中生产性服务业较1月改善的相对明显,消费性服务业整体表现偏弱,较1月环比改善最显著的行业是交运仓储邮政业。

风险提示:全球通胀上行速度和幅度过快;全球流动性回流美债。

制造业PMI回落,但继续高于历史平均水平。2月制造业PMI指数为50.6,较1月下降0.7个百分点,略低于市场预期,但比2017-2019年同期略高出0.2个百分点。其中新订单指数51.5,较1月下降0.8个百分点,较历史同期持平;生产指数51.9,较1月下降1.6个百分点,较历史同期高出0.6个百分点;原材料库存指数47.7,较1月下降1.3个百分点,较历史同期低0.4个百分点。2月制造业PMI受春节因素影响,各细项较1月均有不同幅度回落,但与2017-2019三年同期相比,生产指数明显偏高,主要是受到就地过年政策的影响。

复苏趋势持续,价格依然坚挺。2月制造业PMI指数细项大多数较1月继续回落,仅有出厂价格指数较1月上升1.3个百分点,以及生产经营活动预期指数较1月上升1.3个百分点。从制造业各经营环节来看,订单和生产环节PMI指数的波动最显著,订单方面,虽然新订单与历史持平,但新出口订单和在手订单分别较历史水平高出0.5和1.3个百分点,显示出后续生产持续性较好;生产方面,2月原材料库存和产成品库存均在荣枯线下方且较1月明显下降,表明生产端扩张速度放缓主要是受到春节假期影响,制造业企业库存水平依然较健康。采购量PMI指数仍处于荣枯线上方,较1月回落幅度有限且明显高于2017-2019年平均水平,出厂价格较1月大幅上行,原材料购进价格有所回落但明显高于荣枯线,也印证了制造业需求强劲。需要关注的是,价格指数自经济复苏以来维持强劲走势,叠加海外发达经济体财政刺激计划可能落地,大概率将反应在2021年全球PPI同比走势当中,关注通胀可能存在超预期的上行风险。

大型企业更受益就地过年。2月大型企业制造业PMI指数52.2,较1月上升0.1个百分点,中型企业制造业PMI指数49.6,较1月下降1.8个百分点,小型企业PMI指数48.3,较1月回落1.1个百分点,大型企业受春节假期影响最小。从细项来看,2月中型企业指数和小型企业指数的回落特征比较一致,其中回落幅度最大的是新出口订单、生产和进口,但原材料库存也同时回落,并且预期指数较1月上升,一定程度上表明2月的回落受到春节假期因素影响较大;大型企业生产指数较1月小幅回落但仍在扩张区间,并且新出口订单和进口都较1月明显上升,说明需求依然强劲。我们认为大型企业和中小型企业制造业PMI指数的分化,将在3月随着节后复工有所收敛,更重要的是,外需依然强劲,表明2021年全球经济复苏的大背景下,外需可能继续拉动我国出口。需要关注的是价格因素变化对经济复苏的潜在影响,从全球范围内经济基本面情况来看,经济复苏和通胀预期均处于较高水平,且以美国为代表,财政刺激力度可能超预期,届时不排除通胀上行速度可能过快,影响复苏的质量和持续性。

非制造业指数低于市场预期。2月非制造业PMI指数51.4,较1月下降1个百分点,较历史同期下降2.9个百分点,走弱的趋势较1月更加明显。从分项来看,主要是新订单、投入品价格、业务活动预期和从业人员较1月有所上升,但其中仅投入品价格和业务活动预期在荣枯线上方;与历史同期相比偏高的只有投入品价格和业务活动预期。从春节假期数据来看,交运和消费数据均较2019年有所下降,表明就地过年政策对非制造业的整体影响较大。

建筑业PMI指数大幅回落但基本面无恙,关注服务业PMI指数的回落情况。2月建筑业PMI指数54.7,比历史平均水平低4.2个百分点,较1月走低5.3个百分点,但从细项数据来看,各项指数仍在扩张区间,我们认为对建筑业潜在影响更大的是当前房价上涨可能引起政策调控预期,比如21世纪报道的22城集中供地等可能出台的调控政策,但考虑到2020年以来房地产投资加快周转的情况,预计短期内房地产投资施工面积增速将维持平稳。服务业PMI指数虽然较1月仅下降了0.3个百分点,但从细项来看,销售价格较1月下行了1.4个百分点,且跌落到荣枯线下降,可能提示短期内服务业需求端增速出现拐点。

制造业15个主要行业当中,8个处于荣枯线以上,4个PMI指数较1月进一步上行。2月消费品制造业PMI指数回落幅度较大,周期类原材料制造业PMI指数走势强劲,特别是有色金属和黑色金属,此外如非金属矿物和化学原料PMI指数也处于荣枯线上方。非制造业中生产性服务业较1月改善的相对明显,消费性服务业整体表现偏弱,较1月环比改善最显著的行业是交运仓储邮政业。

风险提示:全球通胀上行速度和幅度过快;全球流动性回流美债。

(编辑:张金亮)