本文来自微信公众号“兴证海外”,作者:余小丽。

指数表现:

投资要点:

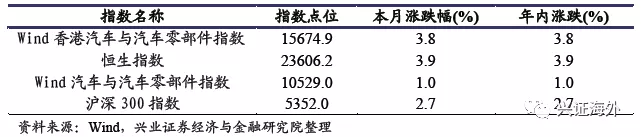

1月汽车板块保持上涨。恒生指数上涨3.9%;沪深300指数上涨2.7%;Wind香港汽车与汽车零部件指数上涨3.8%;Wind汽车与汽车零部件指数上涨1.0%。

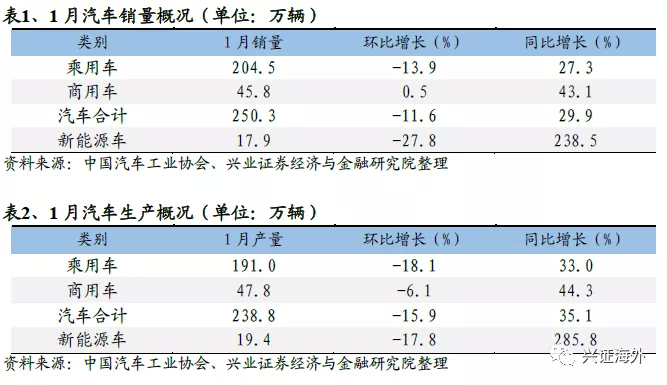

汽车销量连续10个月同比增长;乘用车销量连续9个月同比增长,自主、美系品牌零售销量同比增速分别为37.3%和35.6%;商用车销量同比大幅增长;新能源汽车产销继续高速增长。1月,汽车产销分别达到238.8万辆和250.3万辆,环比分别下降15.9%和11.6%,同比分别增长35.1%和29.9%;乘用车产销分别达到191.0万辆和204.5万辆,环比分别下降18.1%和13.9%,同比分别增长35.1%和29.9%;商用车产销分别实现47.8万辆和45.8万辆,环比分别下降6.1%和增长0.5%,同比分别增长44.3%和43.1%;新能源汽车产销分别完成19.4万辆和17.9万辆,同比分别增长285.8%和238.5%。

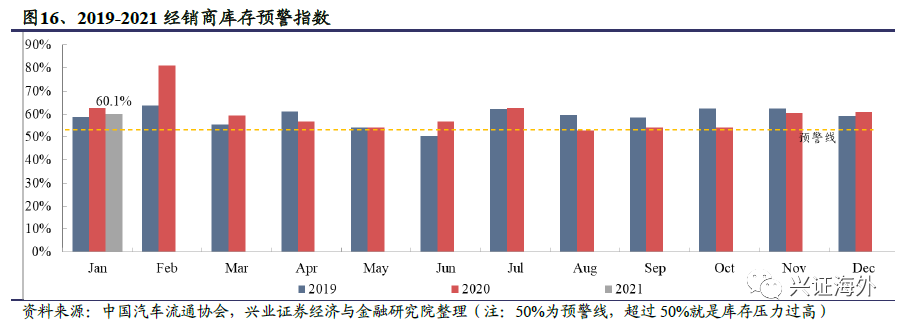

汽车经销商库存预警指数为60.1%,库存水平下降主要是春节备货得到消化。

2021-2022年全球汽车行业有望迎来恢复性增长,预计2021年销量有望同比增长12.4%,2022年有望同比增长8.4%,欧美主要国家有望实现双位数增长,增速高于中国。我们建议关注:1、产品具备性价比、受到市场长时间验证和认可、具有优秀的管理和运营能力、有望受益此轮行业增长的自主品牌企业;2、深耕海外市场、产业链配套完善、成本优势显著、有望分享此轮海外汽车行业恢复的红利的汽车零部件供应商;3、消费升级+价格下探,在此轮恢复性增长中,豪华车市场仍将保持显著高于乘用车行业平均的速度增长,豪华品牌经销商仍然有望从中受益。

长期来看,全球主要国家汽车行业进入存量市场,2023-2030年全球或进入低速增长期,预计2023-2025年销量CAGR约为2.6%,2026-2030年销量CAGR约为2.1%。我们建议关注市场中的结构性增长机会:1、新能源进程加快,主流车企将于2021-2022年集中投放多款新能源车型,新能源车将在全球迎来向上周期,相关优质车企业绩弹性可期;2、电动智能化推动汽车零部件产品技术升级,传统零部件单车价值量大幅提升,电动智能汽车增量零部件将为相关供应企业带来巨大成长空间。

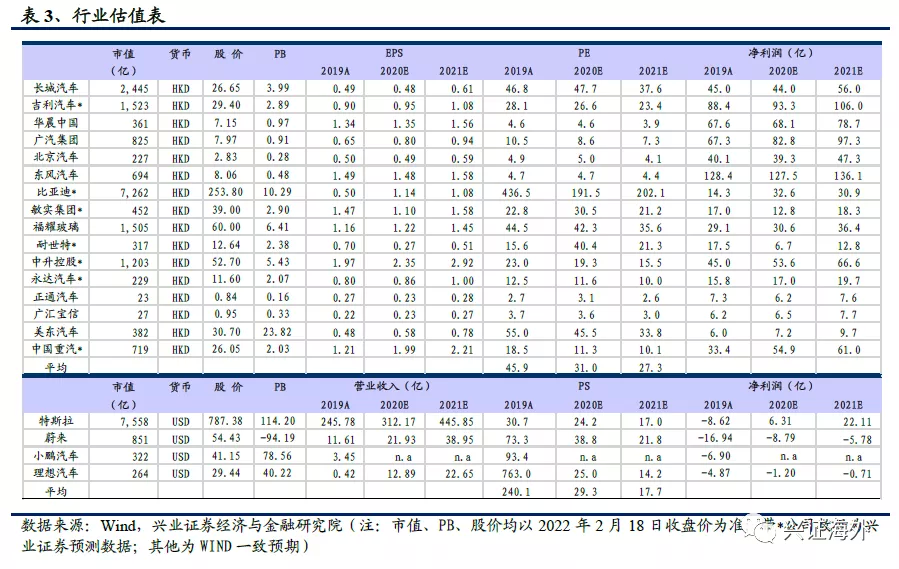

我们的观点: (1)整车:建议重点关注吉利汽车(00175)、中国重汽(03808)、比亚迪股份(01211)、长城汽车(02333);(2)零部件:建议重点关注耐世特(01316)、福耀玻璃(03606)、敏实集团(00425); (3)经销商:建议重点关注中升控股(00881)、永达汽车(03669),推荐关注美东汽车(01268)。

风险提示:1、当前事件持续;2、影响行业的相关政策;3、行业恢复不及预期。

报告正文:

1、行情概述:1月汽车板块保持上涨

1月汽车板块保持上涨。1月,恒生指数上涨3.9%;沪深300指数上涨2.7%;Wind香港汽车与汽车零部件指数上涨3.8%;Wind汽车与汽车零部件指数上涨1.0%。

分板块来看:

新能源车企股价均实现上涨。理想汽车、蔚来、小鹏汽车、特斯拉股价分别上涨10.9%、11.5%、11.6%、16.0%。

整车企业表现分化。比亚迪股份、吉利汽车股价分别实现15.9%、6.1%的收益率;其余企业股价下跌5.3%~18.7%,北京汽车股价下跌5.3%;长城汽车、华晨中国、东风集团股份、广汽集团股价跌幅较大,分别为9.4%、14.3%、15.9%、18.7%。

零部件企业表现分化,经销商企业股价普遍回调。零部件企业中,耐世特、福耀玻璃分别股价上涨49.0%、25.7%,敏实集团下跌13.8%;经销商企业股价普遍回调,永达汽车、美东汽车、中升控股股价分别回调15.8%、17.8%、18.2%。

2、市场表现:产销持续增长

1月份汽车产销概况

汽车销量连续10个月同比增长。1月,汽车产销分别达到238.8万辆和250.3万辆,环比分别下降15.9%和11.6%,同比分别增长35.1%和29.9%。本月产销同比呈现大幅增长,一是当前市场需求仍在恢复,二是1月为春节假期,加之2020年年初疫情导致基数水平较低。从环比来看,生产环比降幅较高反映出汽车芯片供应不足影响到车企生产节奏。

1月份乘用车市场表现

乘用车销量连续9个月实现同比增长。1月乘用车产销分别达到191.0万辆和204.5万辆,环比分别下降18.1%和13.9%,同比分别增长35.1%和29.9%。分车型来看,轿车/SUV/MPV分别实现销量97.4/97.1/8.2万辆,分别同比增长31.6%/25.2%/8.6%。

排名首位的仍为一汽大众,上汽大众重归第二,市场份额分别为10.8%(环比+0.3pcpts)和7.7%(环比+0.6pcpts)。1月,销量前十企业共销售乘用车135.7万辆,占乘用车销售总量的62.8%。

乘用车分国别销量概况:1月,自主、美系品牌零售销量同比增速最高,分别达到37.3%和35.6%。从市场份额上看,自主品牌份额为38.8%;德系品牌市场份额为25.7%;日系、美系品牌零售份额分别为21.6%、9.2%。

乘用车品牌销量前十位:轿车品牌销量前三名为新朗逸、轩逸、全新英朗;MPV品牌销量前三名为五菱宏光、别克GL8、凯捷;SUV品牌销量前三名为哈弗H6、长安CS75和本田CR-V。

1月份商用车市场表现

商用车销量同比大幅增长。1月,商用车产销分别实现47.8万辆和45.8万辆,环比分别下降6.1%和增长0.5%,同比分别增长44.3%和43.1%。其中,客车产销分别实现3.5万辆和3.6万辆,同比分别增长22.4%和30.1%;货车产销分别实现44.3万辆和42.2万辆,同比分别增长46.4%和44.3%,重型/中型/轻型/微型货车分别销售18.3/1.7/19.3/2.9万辆,分别同比增长57.2%/66.1%/44.7%/-10.8%。从本月商用车企业销量来看,一汽解放销量排名第一,为8.0万辆,重庆长安同比增长104%,增幅排名第一,陕汽集团和江铃汽车同比增幅也分别高达100%和87%。

1月份新能源汽车市场表现

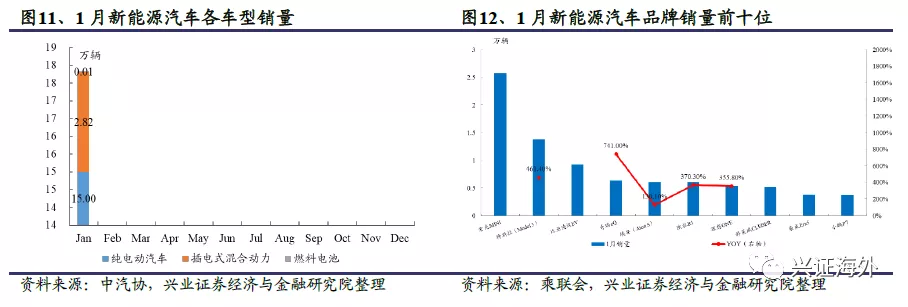

新能源汽车产销继续高速增长。1月,新能源汽车产销分别完成19.4万辆和17.9万辆,同比分别增长285.8%和238.5%。从细分能源类型来看,纯电动汽车产销分别完成16.6万辆和15.1万辆,同比分别增长366.6%和287.8%;插电式混合动力汽车产销分别完成2.8万辆和2.9万辆,同比分别增长92.4%和104.7%;燃料电池汽车产销分别完成29辆和63辆,同比分别下降80%和63.2%。

1月零售销量最高的新能源汽车A00级车宏光MINI,销量达25,778辆,环比下降27.2%,自7月上市以来已连续六个月销量排名第一。特斯拉Model 3销量为13,843辆,环比下降41.8%。零售销量排名前10新能源汽车总销量为8.6万辆,占新能源汽车总销量的47.8%。

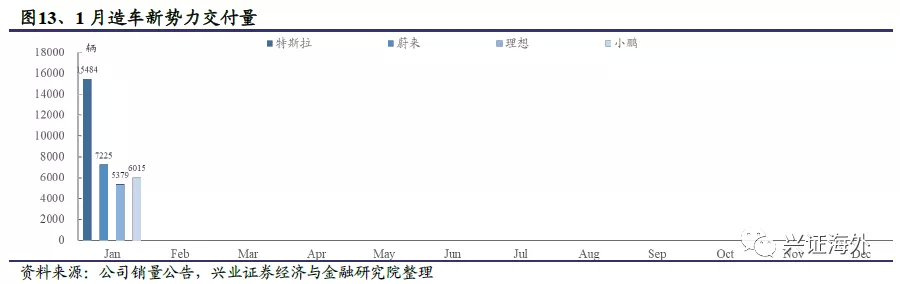

造车新势力交付量保持高增长。1月,蔚来汽车共交付新车7,225台,环比增长3.1%,同比增长352.1%,连续六个月创单月交付数新高。理想ONE交付新车5,379辆,环比减少12.2%,同比增长355.8%。小鹏汽车交付量为6,015台,环比增长5.5%,同比增长470%,连续第三个月创历史最好交付成绩。

1月份豪华市场表现

豪华品牌销量跑赢大盘且在三大细分市场中增速最高。根据乘联会数据,1月豪华车零售销量约31万辆,同比增长44%,环比12月增长21%,保持强势增长,消费升级的高端换购需求仍旧旺盛。

高端轿车销量情况:1月高端轿车零售销量前三名为奔驰E级、奥迪A6和奥迪A4,销量分别为2.01、2.00和1.97万辆,分别同比增长-0.8%、13.1%和41.4%。1月份高端轿车零售前八名总销量为10.85万辆,占乘用车总销量5.3%。

高端SUV销量情况:12月份高端SUV零售销量第一的为奥迪Q5,销量达1.66万辆,同比增长13.1%。奔驰GLC销量达1.12万辆,同比上升5.1%。宝马X3销售1.02万辆,同比增长-9.3%。理想ONE和奔驰GLB当月零售销量同比增长分别达495.3%、490.8%。1-12月累计零售销量前三分别是奔驰GLC、奥迪Q5和宝马X3,销量分别同比上升18.5%、7.3%和9.9%。奔驰GLB、理想ONE累计零售销量同比增长分别达6164.2%、3070.5%。12月份高端SUV零售排名前10总销量为7.88辆,占乘用车总销量3.3%。1-12月高端SUV累计零售排名前10总销量为79.67万辆,占乘用车总销量3.9%。

汽车经销商库存状况:12月,汽车经销商库存预警指数为60.7%,环比增加0.2个百分点,库存水平提升主要是为节前旺季备货。

3、主要企业销量概况

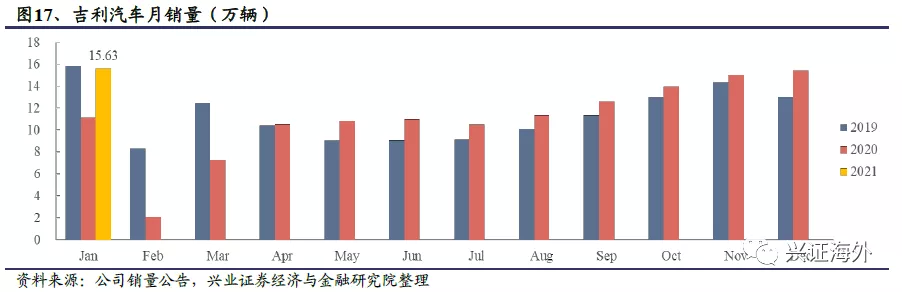

吉利汽车销量情况:1月,吉利汽车销量为15.63万辆,环比增长1.4%,同比增长39.8%。吉利汽车2021年销量目标为153万辆,相较2020年销量提升16%。

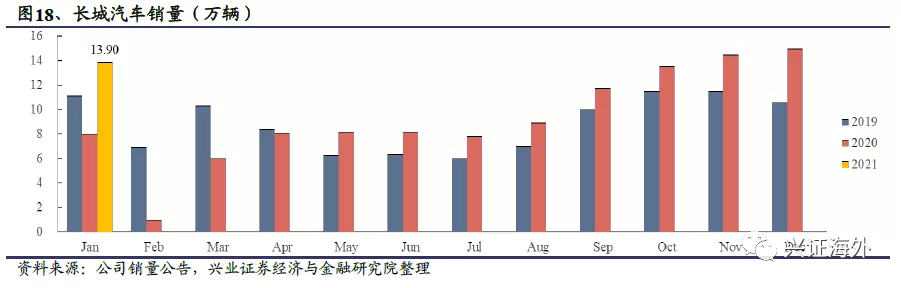

长城汽车销量情况:1月,长城汽车销量为13.9万辆,环比下降7.4%,同比增长73.2%,连续9个月保持高速增长。长城汽车2021年销量目标为121万辆。

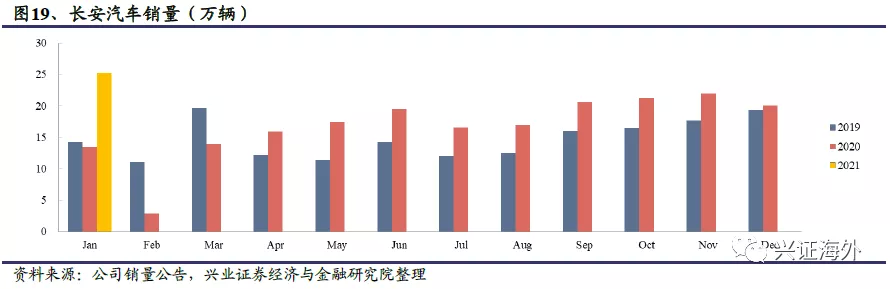

长安汽车销量情况:2021年1月,长安汽车销量为25.2万辆,环比增长25.6%,同比增长87.2%。公司连续10个月销量保持双位数同比增长。

广汽集团销量情况:广汽集团12月总销量为20.9万辆,同比增长12.4%,环比减少5.8%。其中,广汽本田销量为8.1万辆,同比增长28.9%,环比减少5.8%。广汽丰田销量为7.2万辆,同比增长25%,环比减少6.7%。2020年1-12月,广汽集团录得总销量204.8万辆,同比增加21.9%。其中广汽本田录得总销量80.4万辆,同比增长25.9%;广汽丰田录得总销量76.5万辆,同比增长37.6%。

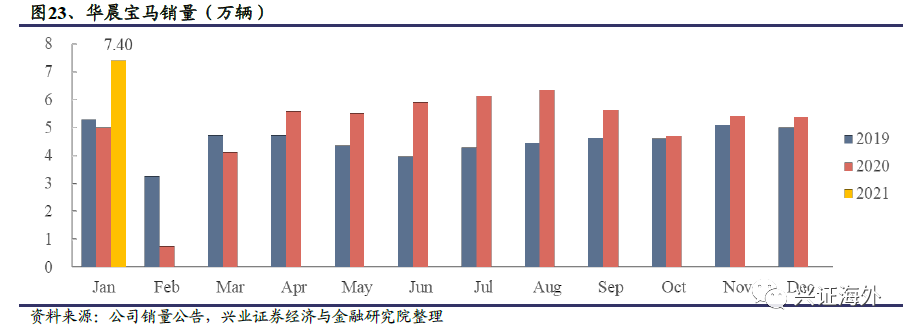

华晨宝马销量情况:2021年1月,华晨宝马销量为7.40万辆,环比增长37.3%,同比增长47.9%。

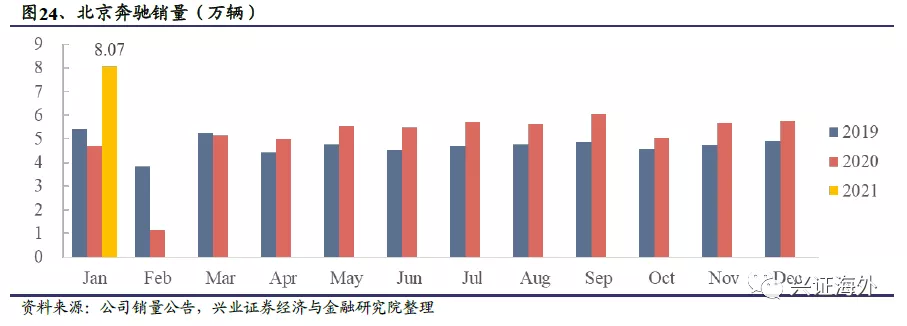

北京奔驰销量情况:2021年1月,北京奔驰销量为8.07万辆,环比增长40.0%,同比增长71.0%。

4、投资建议

2021-2022年全球汽车行业有望迎来恢复性增长,预计欧美主要国家汽车销有望实现双位数增长,增速高于中国。受当前卫生事件影响,2020年全球各国汽车行业受到极大影响,伴随海外疫情的逐步缓解,我们预计全球汽车销量2021年有望同比增长12.4%,2022年有望同比增长8.4%。我们保守预计全球新能源车销量到2025年有望达到1132万辆,2021-2025年复合增速约为28.4%。我们建议关注:

1、 产品具备性价比、受到市场长时间验证和认可、具有优秀的管理和运营能力,有望受益此轮行业增长的自主品牌企业。

2、 深耕海外市场、产业链配套完善、成本优势显著、有望分享此轮欧美汽车行业恢复的红利的汽车零部件供应商。

3、 受益消费升级+价格下探,在此轮恢复性增长中,豪华车市场仍将保持显著高于乘用车行业平均的速度增长,代理豪华品牌的经销商仍然有望从中受益。

长期来看,全球主要国家汽车行业基本进入存量市场,2023-2030年全球汽车销量或将进入低速增长期,预计2023-2025年销量CAGR约为2.6%,2026-2030年销量CAGR约为2.1%。我们建议关注市场中的结构性增长机会:

1、 新能源进程加快,主流车企将于2021-2022年集中投放多款新能源车型,新能源车将在全球迎来向上周期,相关优质车企及供应链标的业绩弹性可期。

2、 智能网联化+轻量化+电动化推动汽车零部件产品技术升级,传统零部件单车价值量大幅提升,电动智能增量零部件将为相关企业带来巨大成长空间。

(1)整车行业:

2021年,我们认为中国汽车行业整体有望延续2020下半年以来的增长态势,我们推荐关注:进入4.0造车时代,新平台产品竞争力、盈利能力有望显著提升,积极拥抱智能电动时代的吉利汽车(00175.HK);凭借行业领先的MAN发动机技术在高端、天然气及国六重卡市场掌握先发优势,市占率有望不断增大的重卡龙头中国重汽(03808.HK);布局新能源汽车多年,未来将开放产业链,有望实现业绩快速增长的比亚迪股份(01211.HK);进入新车周期,伴随多款极具竞争力车型陆续推出,公司业绩有望再上新台阶的长城汽车(02333.HK),推荐关注理想汽车(LI.O)、蔚来(NIO.N)、小鹏汽车(XPEV.N)。

(2)零部件行业

综合汽车行业发展趋势,我们认为零部件行业有几大成长方向:电动化、智能化增量零部件及产品升级、进口替代、轻量化,建议重点关注:核心客户表现逐步回暖,业绩重回增长通道的转向系统龙头供应商耐世特(01316.HK); 受益全景天窗应用大幅渗透和汽车玻璃持续升级的全球汽车玻璃龙头供应商福耀玻璃(03606.HK);具备全球布局及管理能力,在电动车及智能驾驶领域积极布局的汽车零部件公司敏实集团(00425.HK)。

(3)汽车经销商行业

豪华车品牌仍处于较强势产品周期。经销商的收入和利润来源逐渐多样化,除新车销售外还包括售后服务、自营金融、二手车业务等,延伸业务在利润中占比提升,未来盈利的波动性下降,行业周期逐渐弱化。此外,经销商也在积极与电动车企业探寻合作模式,积极拥抱电动化趋势。建议重点关注汽车经销商行业龙头中升控股(00881.HK)、宝马在华最大经销商永达汽车(03669.HK)及凭借“单城单店”策略快速成长的美东汽车(01268.HK)。

5、风险提示

1、当前事件持续;2、影响行业的相关政策;3、行业恢复不及预期。

(编辑:张金亮)