本文来源于“Wind资讯”。

1月22日,公募基金2020年四季报披露完毕,各基金公司四季度资产配置及重仓股浮出水面。

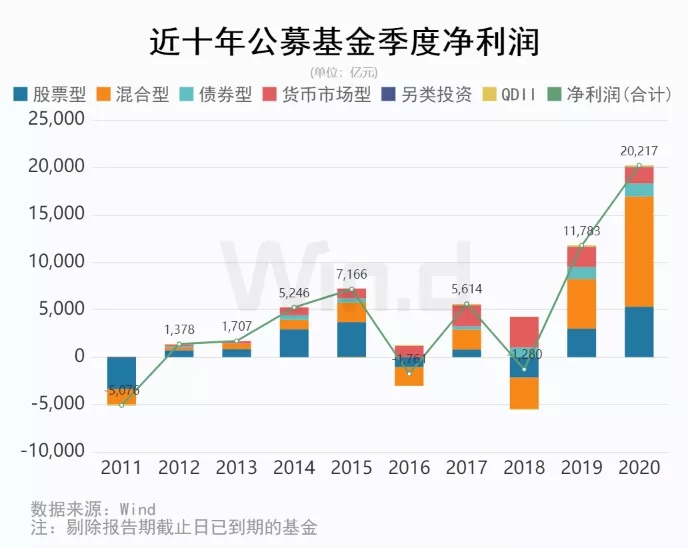

随着国内经济基本面进一步改善,政策面友好,股债双双走强,公募基金又迎来一个丰收季。Wind统计显示,四季度公募基金盈利超8000亿元,全年累计盈利20,217亿元,继2019年后再创历史新高,易方达、汇添富等五家基金公司盈利超千亿。

一、资产配置篇

四季度,公募基金权益投资延续高增长,公募基金A股话语权升至近8年新高;主动型偏股仓位显著提升,偏股混合型基金仓位处于2014以来新高。公募基金审美趋同,增持重仓股大幅上涨,遭减持的重仓股显著下跌。债券配置方面,增持利率债,减持信用债。

1、基金大类资产配置

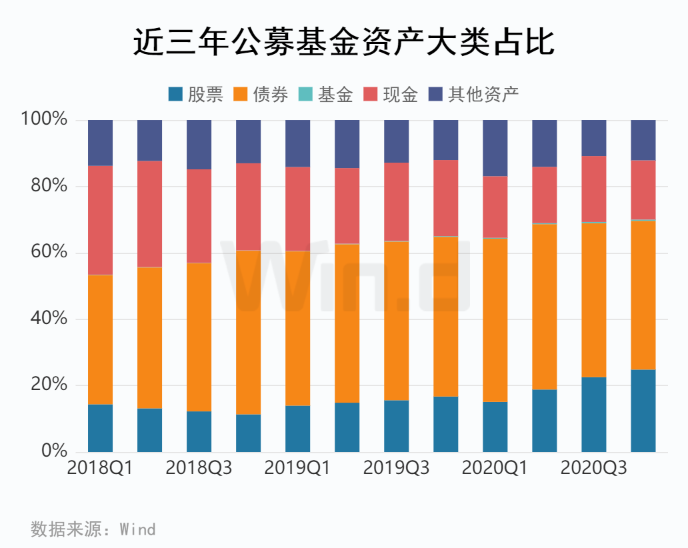

四季度,公募基金规模为19.39万亿元;与三季度相比,股票资产占比上升2.3个百分点至24.83%,现金资产占比下降2.01个百分至17.84%,债券资产占比下降1.58个百分点至44.8%。

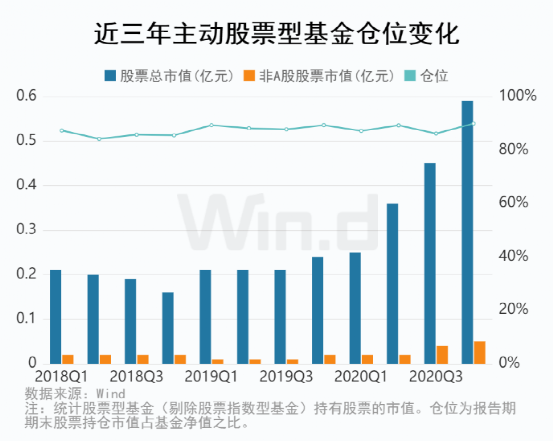

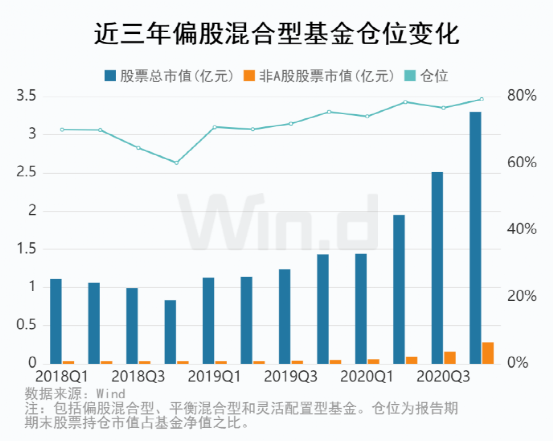

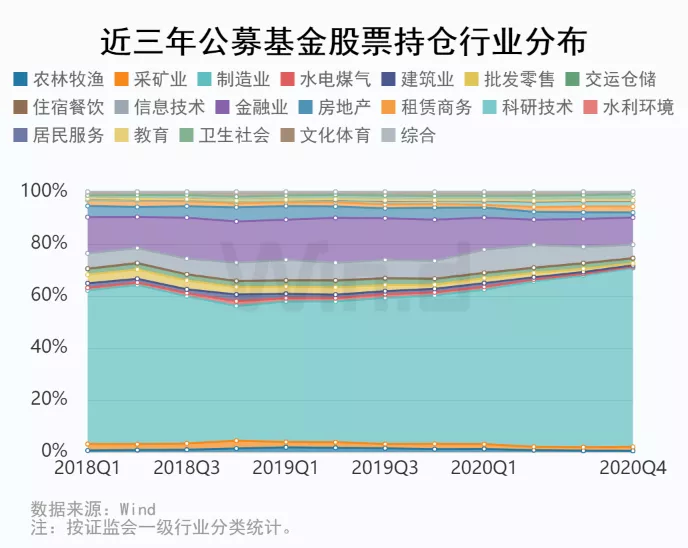

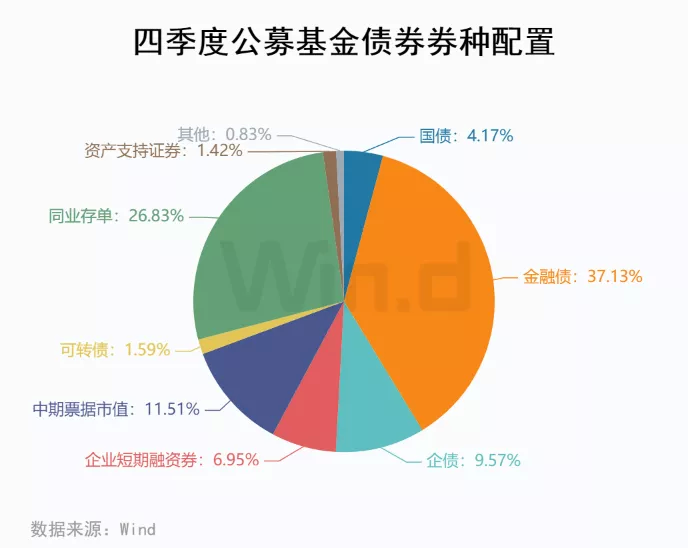

2、公募基金A股话语权 2020年底公募基金在A股话语权提升至6.56%,较2019年提升1.92个百分点,创2013年以来新高。 3、偏股基金股票仓位 四季度,主动股票型基金仓位较三季度末提升3.74个百分点至89.88%,处于高位。 四季度,偏股混合型基金仓位上升2.5个百分点至79.15%,处于2014以来新高。 4、A股行业配置 公募基金在四季度继续降低信息技术行业配置,持仓占比继三季度下降2.51个百分点后,再度下降1.06个百分点,降至5.17%;金融业持仓占比没有延续三季度上升趋势,四度下降0.31个百分点至10.41%;从环比看,住宿和餐饮业市值增长45.74%,增幅最高。 5、基金重仓TOP50 四季度,公募基金重仓股前两名与三季度保持一致,仍是贵州茅台、五粮液;港股腾讯控股提升3位,升至第三名。前50只重仓股股价当季平均上涨33.1%,仅有2只下跌。 6、新晋重仓股TOP20 四季度,20只新晋重仓股股价涨幅显著,平均上涨47.5%,仅有1只下跌。从行业分布看,电子占5只,有色金属占4只,电气设备占2只。 7、基金重仓股增持TOP20 四季度,贵州茅台、五粮液、腾讯控股和宁德时代等白马股获大幅增持。20只股票四季度平均上涨47.7%,无一下跌。 8、基金重仓股减持TOP20 四季度,遭公募基金大幅减持的前20只股票无一上涨,平均下跌15.9%。从行业分布看,电子行业占5只,医药生物占4只,非银金融占3只。 9、债券券种配置 从四季度债券配置看,增持利率债,金融债占比提升1.97个百分点至37.13%,仍占据最大份额;减持信用债,企债占比下降1.18个百分点至9.57%。 二、市场规模篇 1、四季度各类基金规模变化 四季度,另类投资型基金是唯一规模缩水的品种,混合型基金规模继续领涨。 2、近年各类基金规模变化 近两年基金规模高增长,2020年基金规模增长32.25%,其中非货币基金增长60.75%。 三、盈利篇 2020年公募基金盈利历史性突破2万亿元,有5家基金公司盈利超千亿元。 1、百亿盈利基金公司 2020年有41家基金公司盈利突破百亿,易方达、汇添富、富国、华夏、广发五家基金公司盈利超千亿。 2、基金盈利TOP20 2020年有16只基金盈利超30亿元,其中白酒基金、易方达蓝筹精选分别盈利126亿元、120亿元。 免责声明 1、本文仅作为知识分享,所引用的信息和数据均来自于公开渠道,虽然可以相信信息来源可靠,但并未进行任何验证,万得基金及相关人员力求文章内容、数据的公正与客观,但对这些信息的真实性、准确性和完整性不做任何保证。 2、本文仅为信息参考之用,不构成任何投资建议。市场有风险,投资需谨慎。基金的过往业绩及其净值高低或基金管理人管理的其他基金的业绩并不预示其未来表现。万得基金及相关人员不承诺任何投资收益或投资本金不受损失。投资人应详阅基金合同等法律文件,了解产品风险收益特征,根据理性判断和调查结果,结合自身资产状况、风险承受能力审慎做出投资决策,独立承担投资风险。特别提醒,基金在封闭运作期间或特定持有期间存在无法赎回的流动性风险。万得基金及相关人员对任何人因使用本文或其内容或者其他与之相关的原因引起的任何损失,以及因本文或其内容的发布,或者由于事实或分析数据传达中的错误而导致的直接或间接损失,不承担任何责任。 3、本文所引用基金业绩表现数据来源于管理人披露的信息,包括但不限于基金定期报告。 (编辑:文文)