开年以来,南下资金逐渐向港股市场奔涌而来,前期堪称“估值洼地”的银行与地产板块逐渐受到市场的青睐。值此港股的估值中枢上行之际,地产股开始闻风而动,也有一些地产公司选择在此时此刻奔赴港股。

1月18日,来自山东省的区域性地产公司天泰国际向港交所递交了上市申请,国泰君安国际为独家保荐人。

山东省区域性房企

从在山东省内偏安一隅再到雄心勃勃出发上市融资,天泰显然已经不满足只深耕于山东。

智通财经APP了解到,天泰国际是一家深耕于青岛的物业发展商。据行业报告,以2019年的销售总额计算,该公司是于山东省设立总部的16大地方物业发展商之一,市场份额为0.49%。其业务经营依赖于物业开发和销售,且专注于住宅物业,收入主要来自于按一次总付或按揭融资的方式销售住宅物业。

然而,近年来的天泰似乎过得起伏波动。招股书显示,2018、2019年及2020年前三季度,天泰国际合同销售额分别为64.55亿元、50.57亿元及59.26亿元,在2019年内有较为明显的退步,又在2020年前九个月内有所回暖。

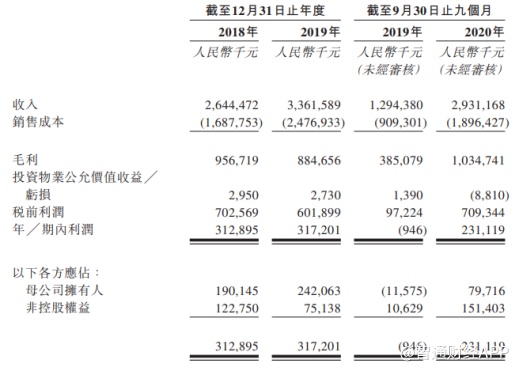

从营收和利润上来看,2018、2019及2020年前三季度,公司的营业收入于期内分别录得26.44亿元、33.61亿元及29.31亿元,净利润为3.13亿元、3.17亿元以及2.31亿元。乍看下来营收和利润基本维持了平衡,但近年以来,公司的净利润率却从2018年时的12.4%一路下滑至2020前三季度时的8.4%。

事实上,天泰国际的合约销售额波动是有迹可循。

从土储方面来看,天泰国际似乎“All in”山东省,因此销售收入仅受山东省单一市场的影响。截至2020年10月31日,天泰国际在山东省8个城市拥有业务,包括青岛、济南、烟台、滨州、潍坊、临沂、淄博及济宁,合计54个物业项目。而其中,34个项目位于青岛。

招股书显示,公司的土地储备总量约520万平方米,包括可供销售总建筑面积约30万平方米的已竣工物业;总建筑面积约380万平方米的发展中物业;及总建筑面积约110万平方米的持作未来开发物业。

与此同时,作为一家地产公司,天泰国际的业务经营基本完全依赖于主营业务物业开发和销售,其收入主要来自于销售住宅物业。在2018年、2019年与2020年前三季度,物业开发及销售收入分别贡献约25.98亿元、33.34亿元与29.14亿元的营收,分别占其同期总收入的约98.2%、99.2%与99.4%。

此外,天泰国际亦在招股书中透露,为简化及聚焦于核心业务,公司终止了核心业务(即物业开发及销售)以外的业务,公司分别于2019年7月、2019年8月、2019年8月及2020年11月向独立第三方或控股股东及╱或其联系人控制的实体出售青岛天禾、青岛伯珊、青岛泰幸福及青岛天泰爱家物业服务的全部股权。

三道红线下,融资压力尽显

事实上,2020年的地产公司普遍过得并不轻松。去年8月20日,住房城乡建设部、人民银行联合召开房地产企业座谈会,在落实房地产长效、机制基础上,形成重点房地产企业资金监测和融资管理规则,具体标准涵盖“三道红线”。

从当下地产企业情况来看,红线1:剔除预收款后的资产负债率大于70%;红线2:净负债率大于100%;红线3:现金短债比小于1.0倍,“三道红线”已经成为地产公司遵守的“默契”。此外,拿地销售比是否过高、经营性现金流情况两个方面也将作为监管机构考察的重要指标。

而小型地产企业当前面临的融资压力也在天泰国际身上有所体现。

招股书显示,2018年、2019年以及2020年前三季度,天泰国际借款总额分别为17.88亿元、35.93亿元及37.38亿元,逐年上升;而期内资产负债率分别为120.5%、220.3%以及203%,近年一直处于高位。

根据天泰国际在招股书中披露的信息,截至2020年9月30日,公司的负债资产比率(按总负债减合同负债除以总资产减合同负债计算)为81.2%;于2020年9月30日存在净现金状况;以及现金及银行结余除以计息银行及其他借款的即期部分的比率为2.7倍。

此外,天泰国际融资成本居高不下。招股书显示,天泰国际已与两名独立第三方订立新融资安排,其中一项本金1亿元,年利率15%,将于2021年6月30日届满;另一项本金0.5亿元,年利率为12%,将于2021年3月15日届满。另一边,天泰国际进一步披露,与一家信托公司就现有融资订立了一份补充协议,这笔融资本金约1.3亿元,年利率为12%,将其到期日延长至2021年7月。

从现金情况来看,截至2020年9月30日,天泰国际现金以及现金等价物为25.56亿元,当下并不足以偿清所有借款,而其净利润率和经营状况的逐年下滑或将进一步使公司的融资之路愈加艰难。

与此同时,天泰国际还希冀于规模扩张,将版图拓展至新地区及新业务。然而,这些需要大量的资金和管理资源所支持的未来设想,终究只是设想,而当下仍需要过好当下“IPO”这一关。