本文来自微信公众号“兴业电新”,文中观点不代表智通财经观点。

投资要点

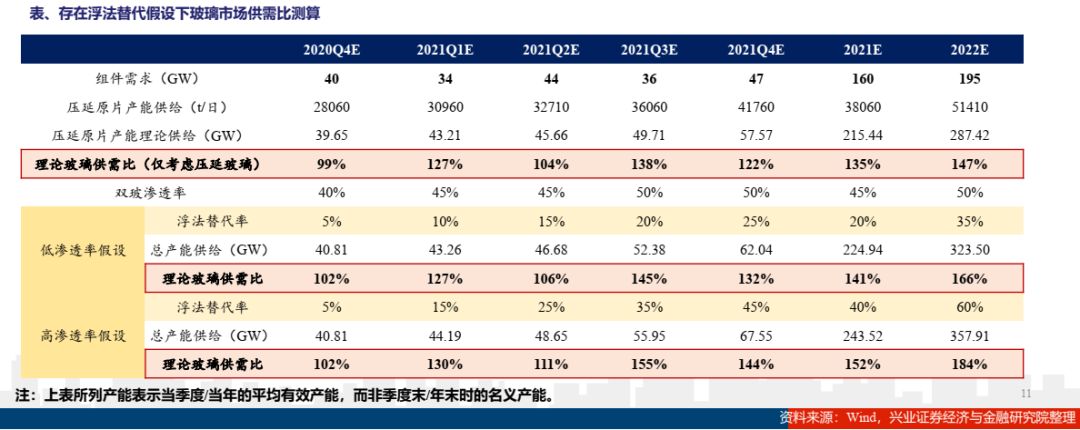

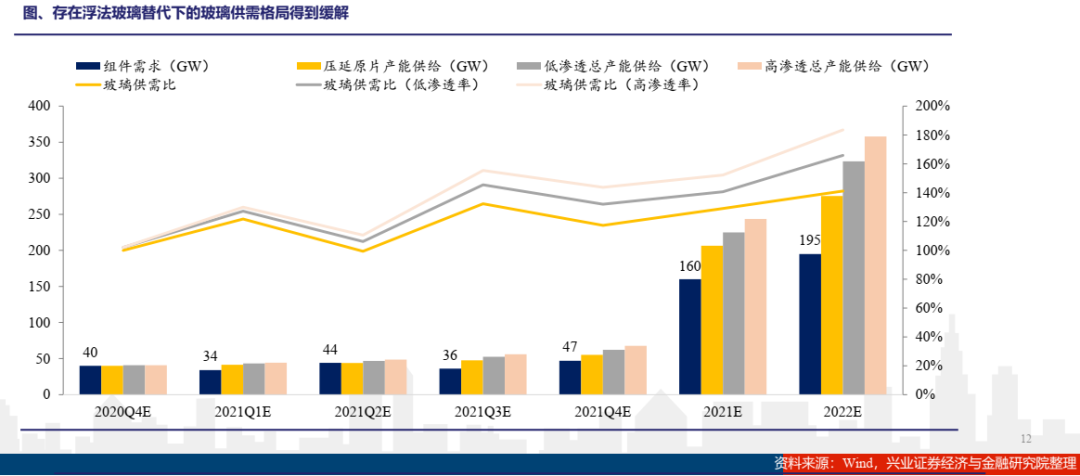

“新产能投放+浮法玻璃介入” 将有效缓解玻璃紧张格局,2021年玻璃供给整体较2020年Q4将明显宽松,但也难言过剩。玻璃窑炉新增投产将从2020Q4逐步释放,福莱特、信义光能、亚玛顿等均有多条产线计划投产,另一方面旗滨集团正积极切入光伏玻璃领域,新增了超白浮法产能。我们根据不同的浮法玻璃替代率进行测算,假设2021年组件需求160GW,在低替代率假设下(背板替代率20% ),则供需比将从129%提升至141%;在高替代率假设下(背板替代率40% ),则供需比将从129%提升至152%。

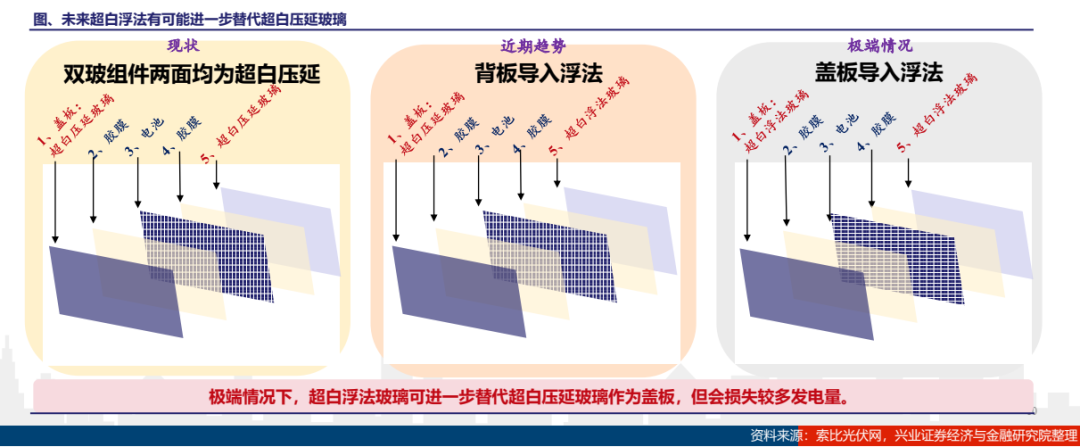

供需紧俏下,浮法玻璃已开始逐步替代背板玻璃,但现有条件下正面盖板玻璃浮法替代机会较小。紧缺形势下,组件公司从2020年Q4开始用超白浮法玻璃替代背板超白压延玻璃,发电损失约在1-3W(考虑背面发电增益5%-20%左右),尚在可接受范围内。但若替代正面玻璃时损失达3-10W(1%-3%),下游客户接受难度大,非供给极端紧缺情况,不会接受正板浮法方案。

2021年宽版玻璃会出现结构性供应短缺,预计182/210玻璃供给能力在55-60GW左右,仍将紧平衡。2020年之前投产窑炉最佳经济生产玻璃宽度一般最大为1100mm,也即可以满足166及以下组件的要求。182及210尺寸500W以上的组件所需玻璃宽度均超过现有窑炉的最佳经济切片宽度。仅有新建或经过改造后的窑炉(增加沿口宽度)可匹配182及210要求,因此我们预测2021年宽版玻璃将出现结构性短缺。

投资建议:推荐光伏玻璃龙头信义光能(00968)、福莱特(06865),高预期差标的亚玛顿,建议关注旗滨集团(建材组覆盖)。

风险提示:1、国内光伏需求不及预期;2、海外光伏需求恢复缓慢;3、行业价格战持续;4、超预期的技术变革。

报告正文

现状:Q4光伏玻璃价格飙升,各企业积极制定扩产计划

1. Q4需求爆发,阶段性挤兑超白压延玻璃供给,价格飙升

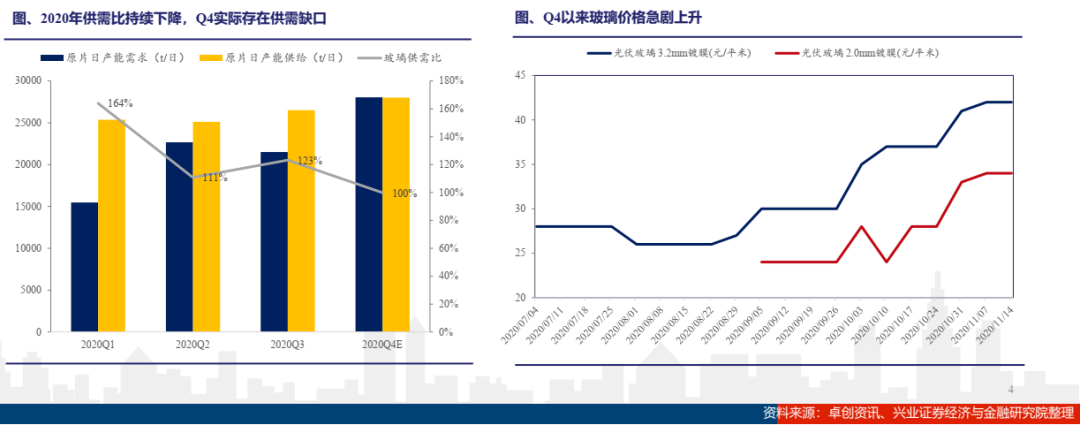

Q4供不应求的局面持续加重,测算2020年Q4装机需求40GW,玻璃理论供需比仅约100%,且考虑到产能实际利用率不可能持续维持100%,因此存在供需缺口。

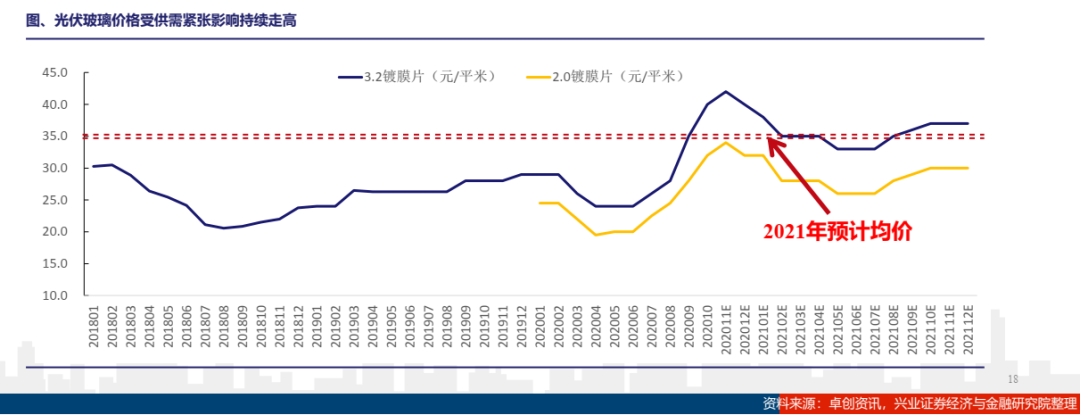

下半年的供给紧张引发玻璃价格几次跳涨,3.2mm镀膜已从七月初的28元/平米涨到十一月中旬的42元/平米,2.0mm镀膜玻璃则涨至35元左右,部分小厂要价更高。

2. 双寡头积极扩产,传统浮法玻璃巨头强势冲击,极端情况将于近期缓解

初步统计,已宣布的扩产产能将于2021-2022年投放的数量已达23250t/日,为2019年全行业统计的83%。

信义光能与福莱特两大玻璃寡头扩产积极,分别制定了4800t/d以及6800t/d的扩产计划,预计均于2021-2022年投产。

与此同时,以南玻A、旗滨等为代表的浮法玻璃巨头扩产计划同样饱满,两者分别制定了4800t/d以及2400t/d的新建产能,预计最晚到2022年中便可全部投产。

3. 当前我国超白浮法共约8200t/d,旗滨集团等已有转向光伏玻璃计划

光伏压延玻璃的紧缺使隆基等龙头企业逐步采用超白浮法替代背板压延玻璃。

当前我国在产超白浮法产线总量约8200t/d,漳州旗滨等仍有转产超白计划;

超白浮法中仅部分中小窑炉可用于生产2mm双玻背板玻璃,据卓创资讯估计合计不超过1800t/d。

4. 光伏玻璃窑炉政策仍有变数,存在适度放宽的可能性

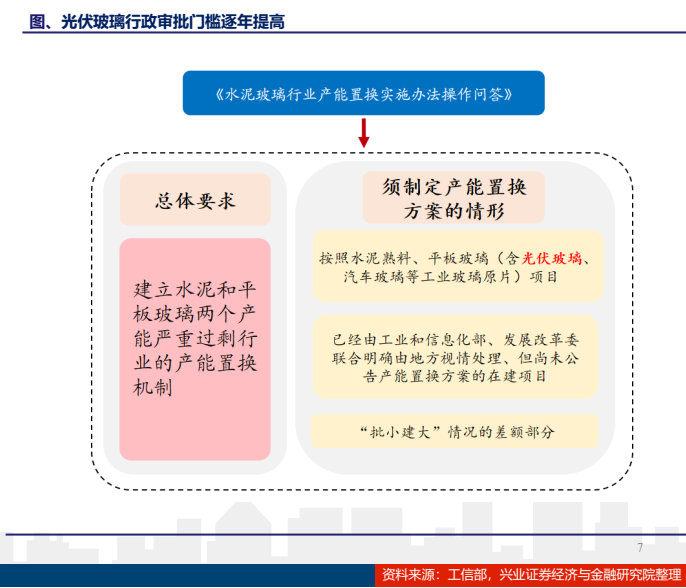

2020年10月底,工信部正式发布《水泥玻璃行业产能置换实施办法》,明确将光伏玻璃也列入产能置换范围,光伏玻璃产能置换的行政审批门槛进一步提高。

2020年11月初,6家光伏组件龙头联合发布公告呼吁适当放开光伏玻璃约束,11月30日工信部组成行业主要组件企业、玻璃企业、行业协会进一步磋商玻璃供给形势,我们判断后续有一定可能会适度放宽,但完全放开可能性很小。若适度放开玻璃窑炉产能,考虑平均建设周期为1.5-2年,预计将在2022年下半年左右形成增量供给。

供需紧俏下,短期内浮法玻璃可用来替代背板玻璃

1. 浮法替代背板压延玻璃发电损失1-3W,基本可以接受

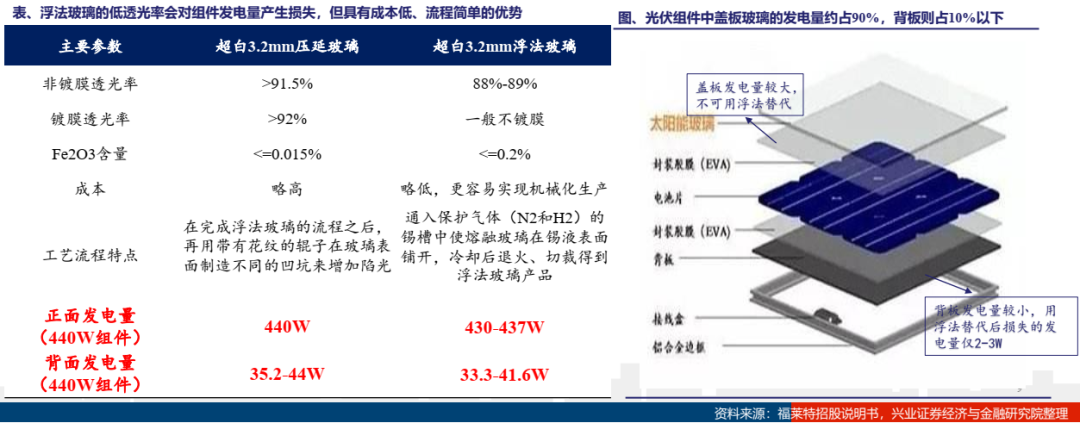

超白浮法玻璃替代背板玻璃发电损失约在1-3W(考虑背面发电增益5%-20%左右),但测算替代正面玻璃时损失达3-10W左右,目前阶段替代正面盖板玻璃尚有一定难度,下游客户目前阶段接受度不高。

在光伏玻璃供应紧张加剧的形势下,下游厂商开始考虑用成本相对较低、加工流程简单的浮法玻璃来替代传统的压延玻璃。

目前超白浮法玻璃在双玻组件中替代背板玻璃渗透率在10%-20%之间。

2. 超白浮法已逐步导入双面组件的背板玻璃,但盖板玻璃尚有难度

超白压延玻璃又称低铁玻璃,因其曝光度低、透光度高达91.5%以上,同时其表面的波纹还能够最大限度吸收太阳能辐射,提升太阳能电池的光电转换效率,因此是是做光伏玻璃的理想材料;

超白浮法玻璃与压延玻璃一样,且加工流程更为简单、原材料相对便宜。但因其透光率等略低于超白压延,目前还不能在光伏领域完全替代压延玻璃,随着浮法玻璃技术不断改进,不排除未来浮法有一定可能进一步取代压延玻璃作为组件盖板。

3. “新产能投放+浮法玻璃介入” 将有效缓解玻璃紧张格局

我们认为2021年玻璃整体格局将较2020Q4明显宽松,但不会明显过剩。

我们根据不同的浮法玻璃替代率进行测算,在低替代率假设下,假设2021年底浮法在玻璃背板的替代率达20%,则供需比将从129%提升至141%;在高替代率假设下,假设2021年底浮法在玻璃背板的替代率达40%,则供需比将从129%提升至152%。

低替代率假设下,2021年压延玻璃叠加浮法玻璃可支撑光伏装机224.94GW;高替代率假设下,2021年可支撑光伏装机243.52GW。

4. 浮法玻璃介入将有效缓解玻璃紧张格局

存在浮法玻璃替代的情况下,将能够有效缓解玻璃供给的紧张格局。低替代率假设下,2021年压延玻璃叠加浮法玻璃可支撑光伏装机224.94GW;高替代率假设下,2021年压延玻璃叠加浮法玻璃可支撑光伏装机243.52GW。

预计到2021年底时,低渗透率假设下的玻璃供需比将从129%提升至141%,高渗透率假设下的玻璃供需比将从129%提升至152%。

2021年宽版玻璃会出现结构性供应短缺

1. 182&210组件渗透率有望在2021年快速提升

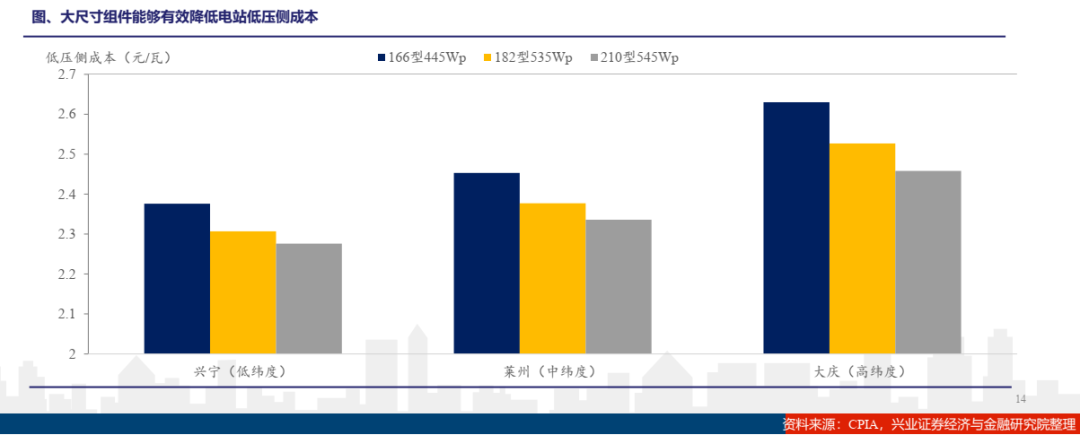

由于增大电池尺寸能够显著增加光伏组件的发电功率,从而降低电站的系统发电成本、提高土地利用率,因此作为辅材的玻璃也越来越趋向于大尺寸玻璃。

11月12日,晶澳+晶科+隆基组件三巨头联合表示,2021年规划投入182组件产能合计超过50GW,可以看到大尺寸玻璃已经成为行业龙头的共识。

2. 2021年182及210组件所需宽版玻璃可能出现结构性短缺

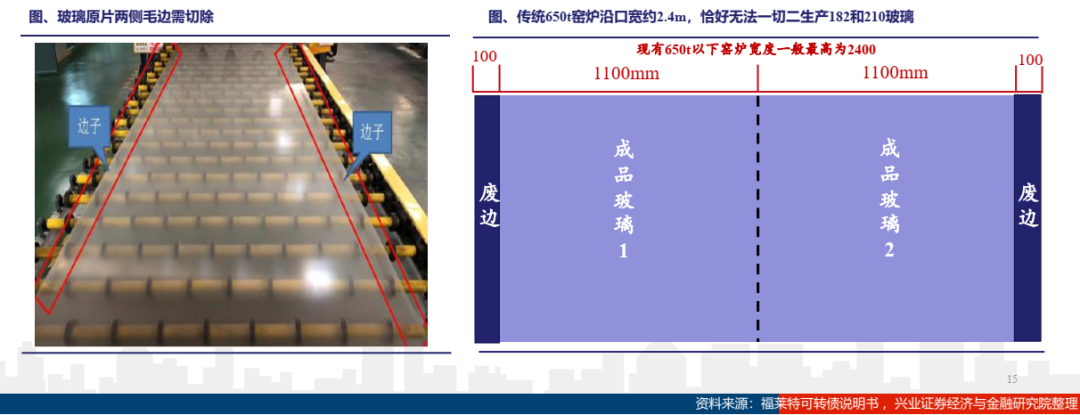

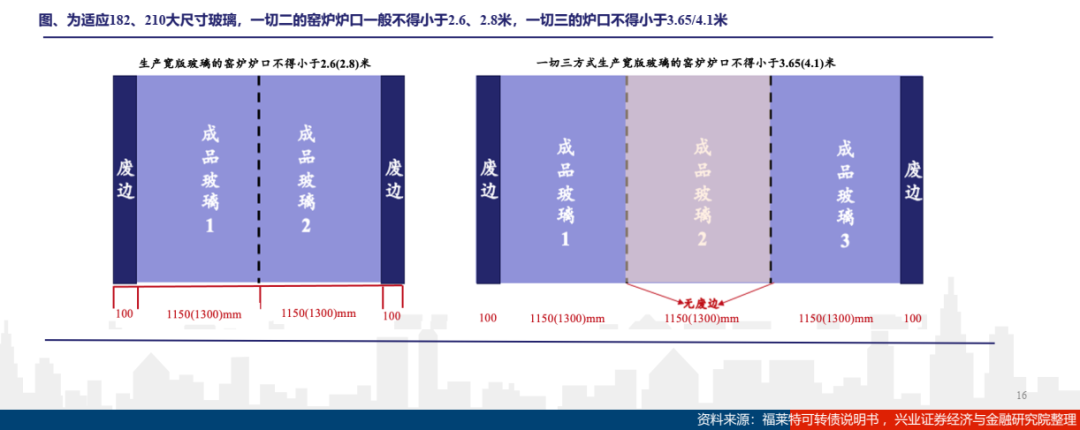

2020年之前投产窑炉最佳经济生产玻璃宽度一般最大为1100mm,也即可以满足166及以下组件的要求。如强行生产1100mm以上宽度玻璃,将从一切二变为一切一,产生大量切边,降低成品率,提高成本。

182及210尺寸500W以上的组件所需玻璃宽度分别约1150mm、1300mm,超过现有窑炉的最佳经济切片宽度。

仅有新建或经过改造后的窑炉(增加沿口宽度)可匹配182及210要求,因此我们预测2021年宽版玻璃将出现结构性短缺。

3. 仅新投窑炉或老窑炉经过改造后才能实现宽版玻璃的经济性生产

考虑182及210尺寸500W以上的组件所需玻璃宽度分别约1150mm、1300mm,一切二的窑炉炉口一般不得小于2.6、2.8米。

而窑炉的炉口改造必须先停炉,约等于冷修改造,窑炉的冷修一半在半年以上,时间及经济成本极高,因此预计2021年宽版玻璃供应仍将紧张。

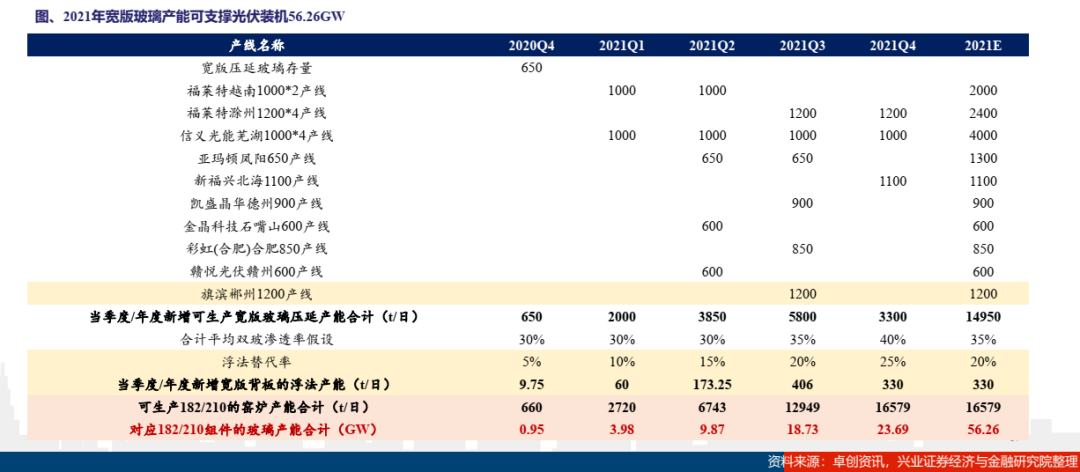

4. 2021年宽版玻璃产能可支撑大尺寸组件的上限约为56GW

根据目前各厂商披露的2021年扩产计划,假设2021年新投产窑炉全部可以生产281/210组件所需的宽版玻璃,并考虑浮法玻璃替代部分背板玻璃的情况,理论能够支撑182及210组件产量最高为56.26GW。

5. 2021年玻璃价格展望:供给趋于宽松但难言过剩,均价预计35元/平米左右

我们预计由于组件2021年1季度环比较今年4季度将会下降,供需紧张会明显缓解,考虑春节期间组件需求偏淡而光伏窑炉无法停产的历年实际情况,判断1季度价格将下调。

考虑2021年整体供需平衡相对宽松但难言过剩,全年平均水平预计3.2mm玻璃在34-35(含税)元/平米左右,2.0mm玻璃在28-30左右。其中宽版玻璃由于仍结构性紧俏将有2-4元左右溢价。

投资建议和风险提示

投资建议

我们判断2021年光伏玻璃供给整体将趋于宽松但难以过剩,两大行业龙头产能快速释放仍将占据主导地位,2021年整体业绩增长确定性较高,尤其可关注宽版玻璃结构性紧缺带来的机会。

2021年玻璃供给整体较2020年Q4将明显宽松,但难言过剩。玻璃窑炉新增投产将从2020Q4逐步释放,福莱特、信义光能、亚玛顿等均有多条产线计划投产,另一方面旗滨集团正积极切入光伏玻璃领域,新增了超白浮法产能。我们根据不同的浮法玻璃替代率进行测算,假设2021年组件需求160GW,在低替代率假设下(背板替代率20% ),则供需比将从129%提升至141%;在高替代率假设下(背板替代率40% ),则供需比将从129%提升至152%。

供需紧俏下,浮法玻璃已逐步替代背板玻璃。供给紧俏使得下游厂商开始考虑用浮法玻璃替代压延,超白浮法玻璃替代背板玻璃发电损失约在1-3W(考虑背面发电增益5%-20%左右),但测算替代正面玻璃时损失达3-10W左右,目前阶段替代正面盖板玻璃尚有一定难度,下游客户目前阶段接受度不高。

2021年宽版玻璃会出现结构性供应短缺,预计182及210合计玻璃供给能力在55-60GW左右。2020年之前投产窑炉最佳经济生产玻璃宽度一般最大为1100mm,也即可以满足166及以下组件的要求。182及210尺寸500W以上的组件所需玻璃宽度均超过现有窑炉的最佳经济切片宽度。仅有新建或经过改造后的窑炉(增加沿口宽度)可匹配182及210要求,因此我们预测2021年宽版玻璃将出现结构性短缺。

投资建议:推荐光伏玻璃龙头信义光能(海外组覆盖)、福莱特,高预期差标的亚玛顿,建议关注旗滨集团(建材组覆盖)。

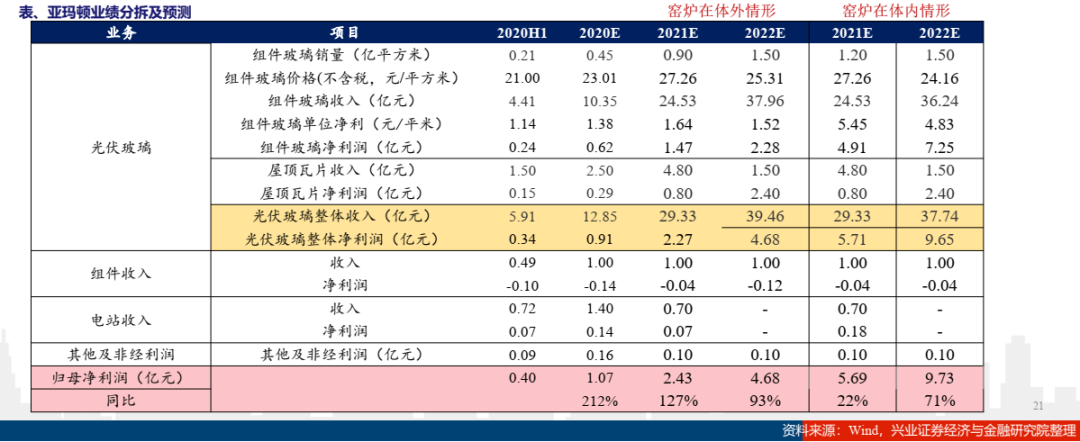

投资建议——亚玛顿

公司发展的最大制约因素原片供应已经消除,业绩弹性十足,再加上公司手握隆基和特斯拉两大BIPV核心客户,发展前景广阔。不考虑BIPV业务弹性。

我们按照窑炉是否并表对公司进行了测算:(1)不考虑窑炉并表。2020、2021、2022年净利润分别为1.08、2.43、4.68亿元,对应PE(12月1日)57.5、25.6、13.3倍。(2)假设窑炉2021年并表。2020、2021、2022年净利润分别为1.08、5.69、9.73亿元,对应PE(12月1日,假设定增30亿收购窑炉)57.5、10.9、6.4倍。

投资建议——福莱特

光伏需求持续提升,Q4迎来最强抢装潮,双玻组件渗透率提升给公司带来结构性红利,预计全年光伏玻璃出货量约2.0亿平米,预计公司20年、21年净利润14.3亿、23.96亿,对应PE(12日1日)48.2倍、27.8倍,推荐!

风险提示:

1、国内光伏需求不及预期;2、海外光伏需求恢复缓慢;3、行业价格战持续;4、超预期的技术变革。

(编辑:李国坚)