本文来自微信公众号“AX汽车研究”

事件

福耀玻璃(03606)发布2020年三季报,2020年Q1-Q3公司实现营业收入137.76亿元(-11.88%),实现利润总额20.46亿元(-27.76%),实现归母净利润17.23亿元(-26.58%),实现扣非归母净利润15.10亿元(-28.96%)。

点评

卫生事件+SAM整合+汇兑损益影响上半年业绩,Q3强势复苏。2020年Q1-Q3公司实现营业收入137.76亿元,同比下滑11.88%,实现利润总额20.46亿元,同比下滑27.76%,其中原因包括以下:1)1-6月SAM工厂处于整合期,叠加海外卫生事件影响,德国 FYSAM 汽车饰件项目产生利润总额为-3186.99万欧元,使得公司利润总额比上年同期减少8627.24万元;2)受卫生事件影响,美国工厂产生合并利润总额为-367.46万美元,使得公司利润总额比上年同期减少2.56亿元;3)2020年Q1-Q3公司实现汇兑损失为1.81亿元,而上年同期汇兑收益为2.544亿元,使得公司利润总额比上年同期减少4.35亿元。若扣除上述不可比因素,2020年Q1-Q3公司利润总额同比下降 0.36%。

Q3营收创新高,业绩超预期,看好Q4业绩持续修复。单季度来看,Q3公司实现营业收入56.55亿元,创历史新高,其中国内营收占比约为55%,得益于国内外车市复苏,Q3营收环比和同比分别增长43.14%和5.78%,Q3公司实现利润总额8.78亿元,同比下滑18.58%,归母净利润7.59亿元,同比下滑9.75%。Q3公司毛利率为41.36%,环比和同比分别增加4.26和4.12 pct,主要原因是:1)Q3公司营收环比和同比分别增长43.14%和5.78%,汽玻产能利用率提升,折旧摊销影响减弱;2)6月德国Sam整合完毕,Q3利润总额为-569.87万欧元,环比减亏825.45万欧元,经营大幅改善;3)Q3美国工厂实现利润总额1370.34万美元,同比上涨14.20%;4)目前高附加值产品占比为31.3%,同比和环比均有提升;5)浮法外售价格提升,对综合毛利率负面影响减弱。卫生事件疫苗上市,卫生事件逐渐受控,公司汽玻业务有望持续受益车市回暖,叠加公司高附加值产品占比持续提升,SAM工厂持续减亏,以及玻璃全线涨价,预计Q4公司业绩持续修复。

投资建议

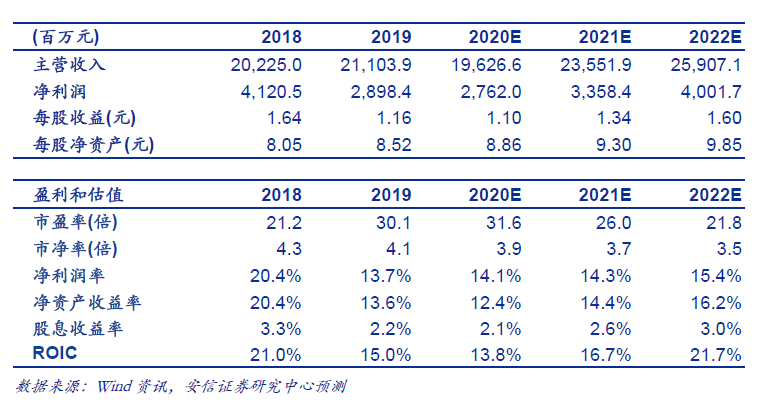

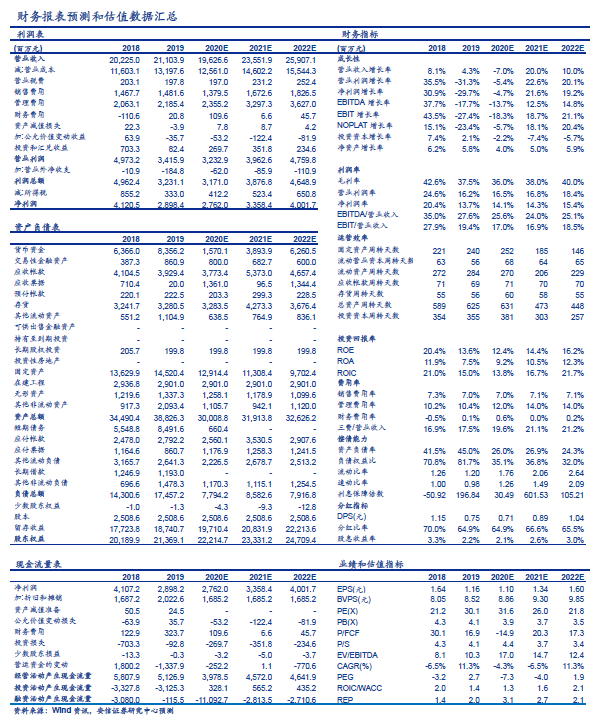

短期来看,卫生事件影响减弱,汽车行业复苏,德国SAM工厂整合完毕,有望贡献盈利,长期来看,公司在全球汽车玻璃市场的核心竞争力领先,我们预计公司2020年-2022年的收入分别为196.27、235.52、259.07亿元,净利润分别为27.62、33.58、40.02亿元,上调为买入-A评级。

风险提示

美国工厂步入正轨不及预期;欧洲市场开拓不及预期;卫生事件控制不及预期。

(编辑:曾盈颖)