本文源自 微信公众号“中金点睛”。

2021年上市银行经营环境取决于一个关键词,即,“后卫生事件时代”。后卫生事件时代的宏观利率环境、周期复苏节奏决定了净息差、资产质量等指标走势,推动银行业景气度进入向好通道;后卫生事件时代的线上经营明显加速,机构竞争不再聚焦单一产品或业务条线而是生态/场景,银行机构显著加快商业模式迭代更新,甚至,部分机构开始变革生产关系以适应新时期竞争态势。向前看,我们重申“业绩反转,而非估值反弹”的行业逻辑,上市银行正处于业绩V型反转的起点,其中,包括净息差、不良和业绩周期反转;中长期视角,我们也正处于新一轮业绩/估值分化的开始,头部机构逐渐享有更高的估值溢价以体现资产稀缺性。建议关注两条投资主线:1)银行股票上涨节奏变化,一般分为“盈利增长->报表修复->盈利增长”三个阶段,目前处于第二阶段;2)新一轮业绩/估值分化周期,头部机构凭借高效的公司治理、商业模式有望录得更高的盈利能力和估值水平(ROE趋近20%)。

摘要

业绩V型反转的起点。我们预计2021年上市银行归母净利润同比增长9.2%(VS 2020E -4.5% YoY),其中,上市银行净利息收入同比8.9%(VS 2020E +6.5% YoY),手续费收入同比10.5%(VS 2020E +6.9% YoY),PPOP同比8.9%(VS 2020E +5.3% YoY)、信用成本录得1.38%(VS 2020E +1.42%)。后卫生事件时代,我们认为需求复苏弹性好于供给侧,叠加2021E流动性内生收紧,上市银行净息差预期向好。

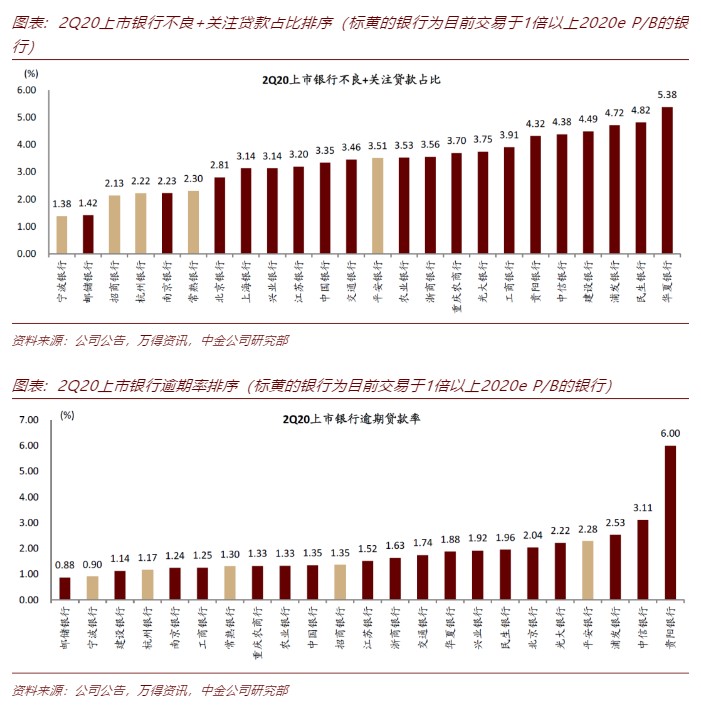

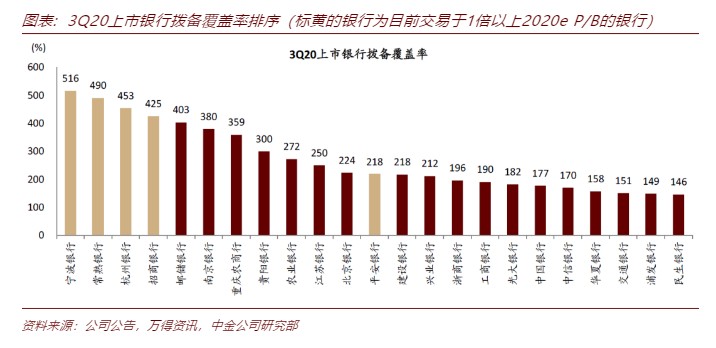

风险溢价反转的起点。行业低估值主要源自市场对于资产质量担忧情绪,当前A/H估值隐含不良率为11.4%/14.2%,高于3Q20上市银行的不良+关注率(3.83%)、1H20逾期贷款占比(1.55%)。我们认为,中资银行历史上第一次休克式风险资产出清意味着更真实的资产负债表,大幅度的计提拨备和核销处置、问题机构的有序处置、国企信用债信仰的打破等因素有望推动上市银行资产质量指标显著向好,改善目前A/H银行股票风险溢价假设。

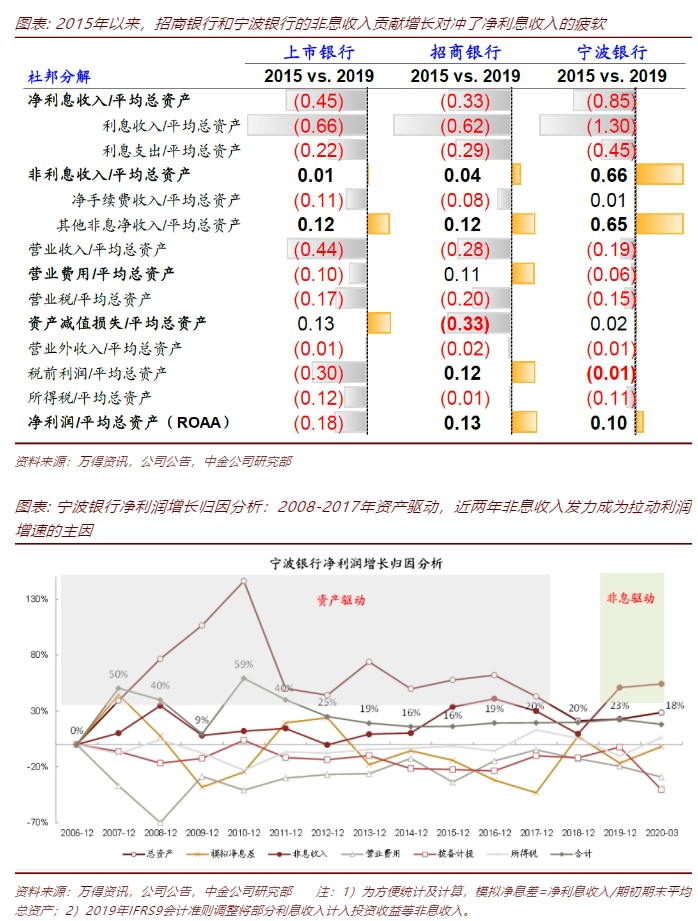

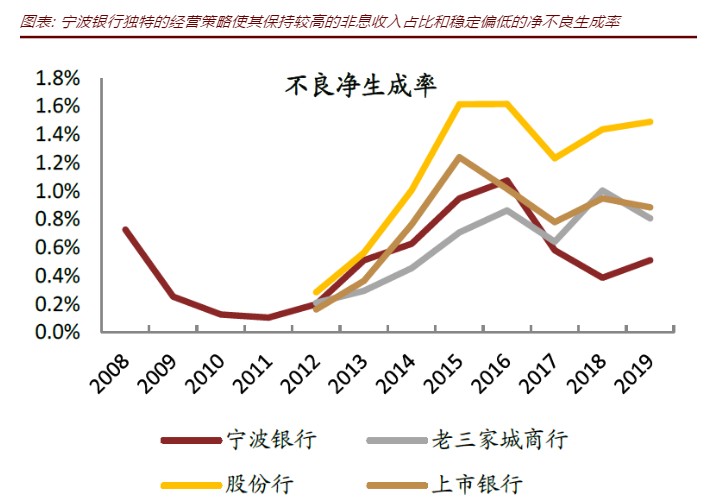

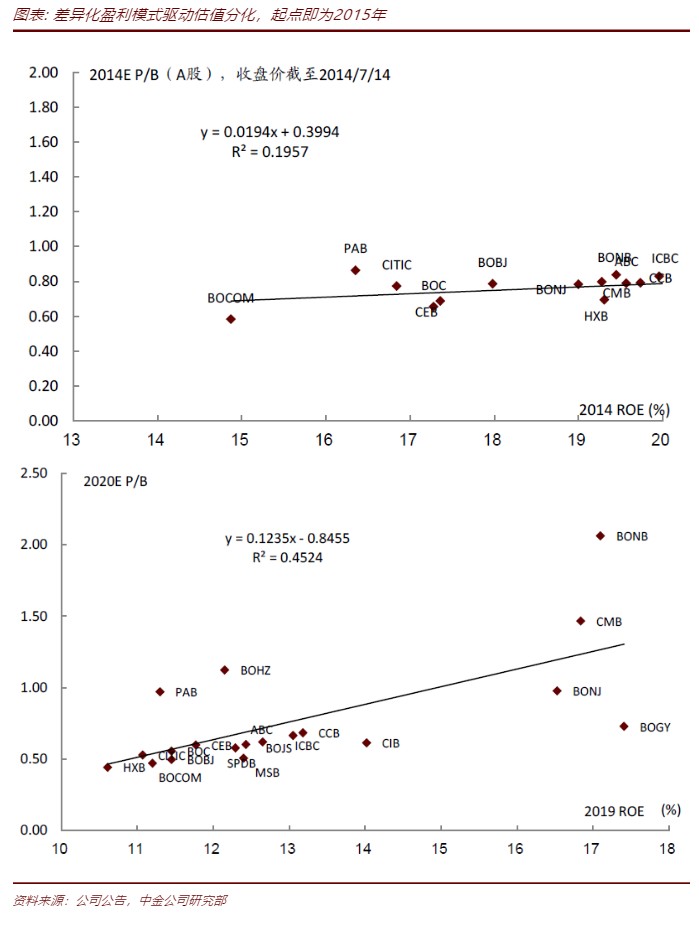

新一轮业绩/估值分化的起点。2015年至今是上一轮分化期,招商银行/宁波银行服务经济转型升级过程中金融需求最旺盛的客群,获得了业绩/估值的成功。向前看,我们认为,上市银行将逐步摆脱严重同质化现象,更多个体呈现出更具竞争力的商业模式。在此,我们提出银行业绩/估值提升的三个阶段:1)资产质量预期管理,优秀的资产质量指标和信息披露可以有效降低风险溢价率,成功案例给予~1.0x的P/B估值;2)差异化的商业模式,招行/宁波公司战略执行得力(同期ROE提高),有效服务了财富管理、消费信贷和小微企业客群,成功案例可给予1.5x以上的P/B估值;3)基于生态经营的数字银行模式,生态/场景的有效经营提高了公司市场份额想象空间,尤其是表外业务,短期表现为客户规模快速增长。

考虑到宏观经济持续复苏,我们下调2020和2021年信用成本并上调净利润预测,同时引入2022年盈利预测,2020/2021/2022E净利润增速对应-4.5%、9.2%、9.0%。

风险

流动性超预期收紧,导致银行资产质量表现不及预期。

正文

投资建议

2021年上市银行经营环境取决于一个关键词,即,“后卫生事件时代”。后卫生事件时代的宏观利率环境、周期复苏节奏决定了净息差、资产质量等指标走势向好;后卫生事件时代的线上经营明显加速,机构竞争不再聚焦单一产品或业务条线而是生态/场景,银行机构显著加快商业模式迭代更新,甚至,部分机构开始变革生产关系以适应新时期竞争态势。向前看,我们重申“业绩反转,而非估值反弹”的行业逻辑,上市银行正处于业绩V型反转的起点,银行股票正处于风险溢价反转的起点,两者决定了A/H银行股票的指数级别行情。中长期视角,我们也正处于新一轮业绩/估值分化的开始,高效的公司治理和战略执行帮助头部机构获得更高的盈利能力,同时享有更高的估值溢价以体现资产稀缺性。

银行业绩V型反转的起点

综合考虑宏观经济复苏态势、金融让利政策逐步退出和信用成本高基数等因素,我们预计上市银行2020年全年累计净利润同比增速由1-3Q20的-8%上升至-4%,再到2021年同比增长+9%,其中,头部银行机构业绩增长可以高达15-20%。

预计2021E资产规模同比增长9.6%,货币政策回归常态

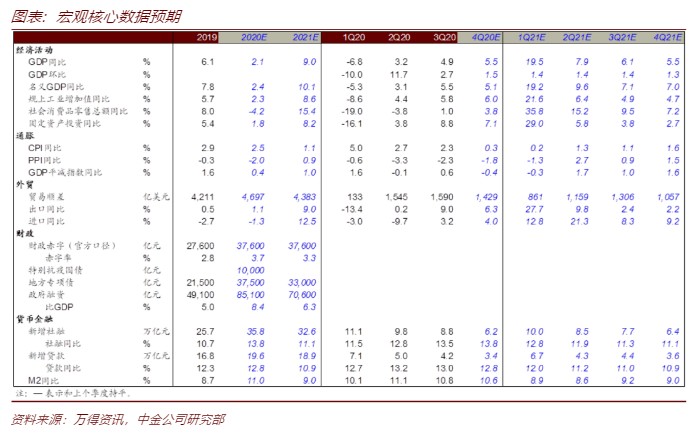

中金宏观组预计2021年社融余额同比增长11.1%,较2020年的13.8%收窄2.7ppts;信贷余额同比增长10.9%,较2020年的12.8 %收窄1.9ppts;M2同比增长9.0%,较2020年的11.0%收窄2ppts。

我们预计2021年上市银行总资产增速9.6%,较2020年10.6%小幅收窄,贷款和存款增速分别为11.1%和10.1%,亦较2020年的12.3%和11.2%小幅收窄。我们认为上市银行规模扩张速度会快于行业,主要由于其揽储能力、资本补充能力、融资能力好于行业平均水平。

预计净息差同比大体持平,主要源自资产端定价带动

我们预计2021年上市银行净息差同比大体持平(收窄2bps),收窄主要由于2019-1H20年LPR下降带动的贷款重定价。考虑到2020年4月后,政策利率未有进一步下行,重定价的影响逐步消退,且新发放贷款定价较卫生事件后有所提高,我们预计2021年息差收窄幅度小于2020年的7bp。我们考虑的因素包括如下:

2019年8月20日央行开始执行LPR报价新机制,2020年11月20日最新1年期LPR为3.85%,较新机制前的贷款基准利率4.35%下降50bp,5年期以上LPR为4.65%,较2019年8月20日第一期5年期以上LPR报价下降20bp,拖累净息差。

2020年上半年的市场利率下行,2020年下半年的市场利率上行。

我们假设2021年市场利率平稳,贷款定价上升15bp(金融系统让利政策的退出,新发贷款定价提高,主要以LPR加点方式实现),存款定价下降5bp(来自于高息揽储的压降,另外LPR改革对存款利率亦有传导作用)。

分类来看,考虑到市场利率已然恢复至卫生事件前水平,相较于2020年中小银行负债端更受益于市场利率下行,我们预计2021年揽储能力较强的银行可能存在优势,包括广网点的大行、农商行以及零售客群粘性高的招行。我们预计2021年国有行息差收窄2bp,股份行收窄3bp。

预计非息收入增长加速,手续费收入同比增长达到高单位数

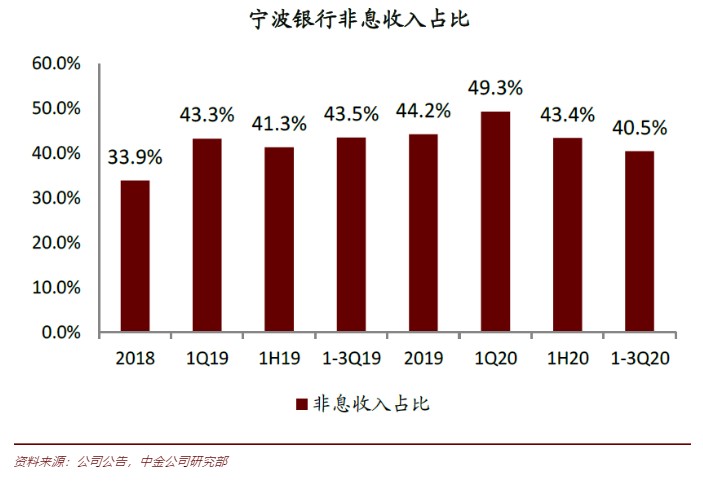

回顾2015年以来的一轮业绩/估值分化,非息收入贡献度的提升帮助头部银行对冲了息差持续下行的压力。目前银行的核心竞争力已经从表内转向表外,银行净手续费收入占营收比重持续上升,且净手续费收入增速今年年初以来呈现回升态势。

1-3Q20非息收入同比增速下降,主要由于1)卫生事件拖累消费,导致银行信用卡业务等体验式金融活动收入下滑,2)3Q20公允价值损益因市场利率单边反转上行而大幅减少。我们预计上述不利因素或于2021年消除,非息收入增长加快,其中,资管类业务收入、信用卡业务收入、结算支付业务收入、投行业务收入、金融市场业务收入均可能成为银行新型利润增长点。具体来看:

信用卡业务营收贡献度近年来明显提升。持续披露信用卡业务收入的样本银行2015年信用卡业务收入对营收贡献仅为17.8%,2019年该数据提高17ppts至34.5%。另外,估算样本银行2019年信用卡业务贡献度较2015年提高8ppts至17%。考虑到狭义消费信贷余额增长稳定,2020年消费信贷受卫生事件影响严重,2021年有望恢复平稳发展。我们预计2030年消费金融市场规模高达66万亿元,未来十年CAGR为14.6%,将进一步对银行信用卡业务带来可观贡献。

我们定义商业银行资产管理与托管业务包括:1)代销资管产品手续费收入(资管产品包括基金、信托、保险等),2)理财子公司发行的理财产品管理费收入,3)托管费收入,4)其他代理和受托业务手续费收入包括委托贷款收入、代理收付款收入等。测算时,我们选用各家上市银行手续费收入中涉及上述业务的部分作为板块收入。2019年我们的样本银行中,招行、宁波银行资产管理与托管板块收入占营收的比例较高(14%、14%),工行(01398)、建行(00939)、招行(03968)绝对收入水平较高(500亿元、440亿元、372亿元)。近年来,金融服务业中的资产管理赛道竞争集火,资本市场普遍认为该赛道市场空间广阔、股权回报率高。银行凭借其渠道优势以及银行理财子公司的快速布局,会继续充当资管行业的重要组成部分。

预计信用成本2Q20见顶回落

我们预计2021年上市银行信用成本同比回落2bp。根据上市银行已披露的3Q业绩,我们已经看到信用成本于2Q20见顶(2Q20 1.70% vs 3Q20 1.32%)。中性假设下,我们预计不良净生成率于4Q20左右见顶回落,延期还本付息敞口不影响节奏和高点判断。

我们认为近期国企信用债违约、后续紧信用导致的企业还款压力一定程度上会影响银行资产质量,但以上敞口不会影响净不良生成率趋势和高点判断。最近三年,监管机构成功引导金融系统风险有序出清,包括问题资产逐步确认处置和问题机构的有序处理。

中长期看,资管新规落地、高风险金融机构破产重组、国有企业债券违约,各类信仰打破在阵痛期后有利于金融系统风险的出清,显著改善投资者对中资银行机构的风险溢价考虑。

截至11月27日,A/H银行股估值隐含不良率分别为11.4%/14.2%,高于上市银行3Q末的不良率(1.53%)、不良+关注率(3.32%)、逾期贷款占比(1.55%,1H20数据)、不良净生成率(1.15%,1H20数据),我们认为银行股当前的估值已较为充分地反映了市场对中资银行资产质量较为悲观的预期。

新一轮业绩/估值分化的起点,估值提升的三个阶段

我们分析了上市公司估值分布结构和上市公司杜邦分析,按照上市公司估值划分为三个层次,1)差异化盈利模式,显著超出同业的估值水平;2)传统银行经营模式,但资产质量指标表现超出同业,估值水平在1XPB或以上;3)其他银行,估值显著低于1X PB。

第一阶段:资产质量指标管理以降低风险溢价率,目标估值1X PB

资产质量悲观预期是压制估值的核心因素,影响风险溢价率。我们再次重申,针对显著低于1X PB估值的中资银行,重估核心逻辑并非净息差的小幅提升,而在于降低或消除坏账悲观预期。我们估算目前A/H估值隐含不良率为11.4%/14.2%,与我们此前估算锦州银行不良率相当,考虑上市大中型银行更高效的公司治理能力,显示投资者对于中资银行资产质量的担忧情绪。对比欧美可比大行、AH市场折溢价、内银股和香港本地银行估值等指标,以上结论更加清晰。

成功的资产质量管理和信息披露,市场可以给予1.0x以上的P/B估值。参考1X PB及以上银行资产质量指标,不仅仅是不良率,不良净生成率、关注类贷款占比、逾期贷款占比、拨备覆盖率均表现优异,信息披露水平也显著超出同业,包括各类贷款的不良情况、对资产质量的展望等。

在相同盈利水平背景下,中资银行估值显著低于欧美可比大行。在收入结构、贴现率因素之外,两者最大不同在于业绩是否有休克式出清。

股息率VS十年期国债收益率的差值可以衡量中长期配置资金对于银行中长期经营的观点。目前A/H差值录得2.5%/3.6%~,高于美国市场2%以内的数据,但显著低于日本市场的4%-5%。

同时在A/H市场上市的中资银行估值差距显著拉大,尤其是在经济下行周期,显示境外投资者对于中资银行股票在资产质量端的担忧情绪。

第二阶段:差异化商业模式以提升盈利能力,目标估值1.5X

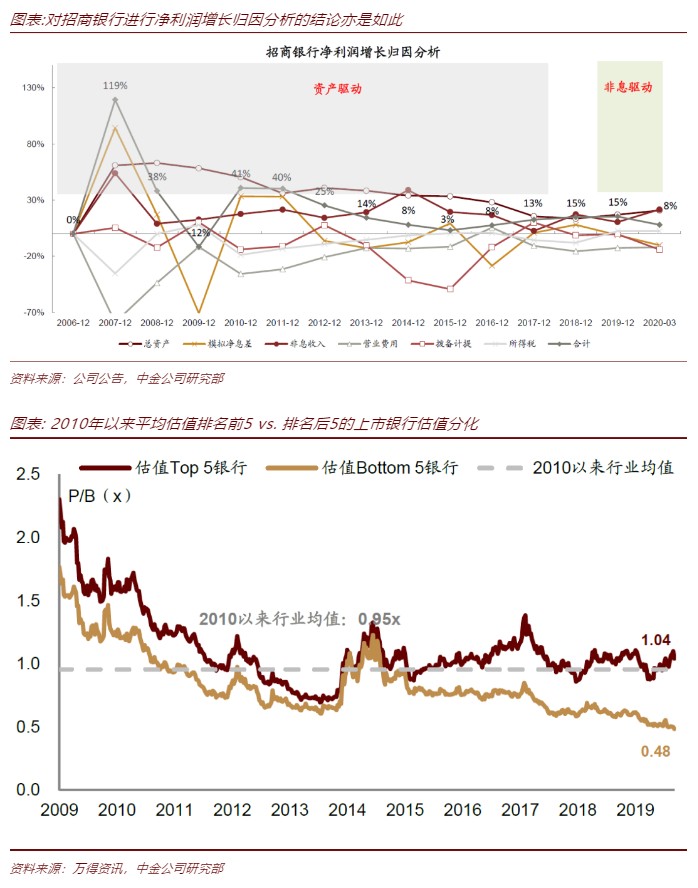

银行增长驱动因素已产生变化,从“表内规模驱动”转向“表外非息驱动”,从贷款投放转向客户深度经营(目标定位中国经济转型升级过程中的金融需求旺盛的客户群体)。在过去10年国内经济增速换挡的过程中,银行的增长驱动因素也已产生变化。早在2015年11月份,我们曾发布报告《行业分化加剧》提示银行净利息收入增长困难,行业分化日渐明显,标志了银行业发展的一大拐点。上市银行杜邦分析显示,净利息收入对营收的贡献度自2011年以来维持递减趋势,信用成本支出亦有所抬升,导致ROAA持续承压。在这期间有两家银行盈利能力相比行业逆势走高,2019A招商银行和宁波银行的ROAA较2015年提高了13bp和10bp,主要归因于其非息业务对营收的贡献。具体来看,宁波银行2008-2017年资产规模CAGR 29%,贡献30%以上利润增速。近两年来,非息收入转而成为拉动利润增速的主因。2014年公司将五大利润中心(公司银行、零售公司、个人银行、金融市场、信用卡)扩大为八大利润中心(新增票据业务、投资银行、资产托管)。随后2015年起非息收入占营收比重快速提升7ppt至20%,2019年末占比已达44%,主要来自于代理业务、银行卡业务收入和投资收益。对招商银行进行净利润增速的归因分析得到的结论亦是如此。头部银行成功通过从“资产驱动”到“非息驱动”的盈利模式转型抵御住了2015年以来行业整体面临的下行风险。另外,这两家机构也是客户经营最为成功的上市银行,成功的客户经营可以定义为有效触达和服务两部分,招商银行在于C端中高净值客群(财富管理需求)和C端(消费信贷),宁波银行则聚焦B端中小微类客群。

差异化盈利模式驱动估值分化,起点即为2015年。我们对16家上市银行2010年以来的平均前向市净率进行排名,对比了估值水平在前五、前三和第一的银行和估值水平在后五、后三和最末的银行。2010年以来行业的平均前向P/B为0.95x,而估值水平在行业后五名的银行仅为0.48x,排名最末的银行仅为0.40x。另一方面,估值水平排名前五的银行目前的前向P/B达到了1.04x,排名第一的宁波银行已经达到1.77x。

第三阶段:基于场景/生态经营的数字银行模式,目标估值2.5X或15-20XPE

基于目前银行估值体系,我们因为估值重构可能源自以下因素:1)收入结构优化升级,非息收入占比有望接近甚至超过50%,预计业务收入增长可能来自资产管理、财富管理、科技输出、投资银行等;2)信用业务周期性特征淡化,即,净不良生成率(或对应信用成本)中枢下行且波动性降低。驱动因素可能来自负债能力提升带来的资产端风险偏好趋势性下降,或者是生态/场景经营获取高频数据进而解决了相当部分的信息不对称问题。3)生态/场景的有效经营提高了公司市场份额想象空间,尤其是资管、财富等表外业务,短期表现为客户规模或MAU的快速增长。

数字经济时代的金融机构竞争不在于单一产品或业务,而是场景/生态的竞争,本质是数据资产作为生产要素的竞争。我们认为,未来金融机构市场份额有望集中,尤其是表外业务(资本消耗较低),这类机构能够快速适应客户结构/需求变化,能够有效触达和服务中国经济转型升级过程中金融需求最旺盛的客群。我们建议,头部银行机构应以开放银行视角输出金融产品服务从而切入供应链与核心企业或政府机构共建非金融类场景,以股权注入或战略合作模式获取股票交易、财经资讯等高频金融类场景,从而实现B、C、G、F端客群经营基础,提升场景/数据获取能力。另外,重构商业模式的基础在于生产关系,组织架构、薪酬激励等变革也应是题中之义。

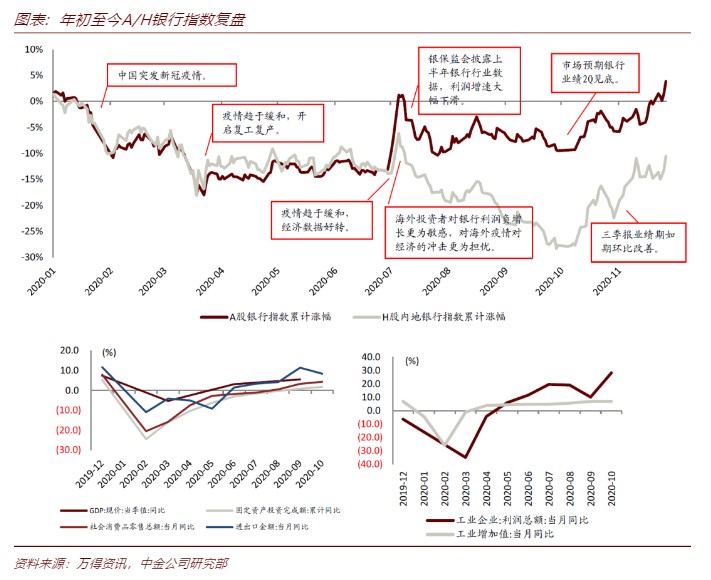

附录:银行指数复盘

截至11月27日,年初至今A/H银行指数上涨+4%/-11%,估值低点录得在3月27日和4月24日。

卫生事件发生后的一两个月内,包括GDP增速、工业增加值增速、工业企业利润增速、固定资产投资增速、社消增速、进出口增速在内的宏观经济指标均下探至低点,银行作为顺周期的标的,股价较年初下跌约20%。

而后随着卫生事件的缓和、宏观经济的V型修复,市场对银行业绩的预期也逐步改善,A股由低点至今(11月27日)银行指数已反弹27%;而H股投资者更看重披露的财报数据,监管引导银行加大不良确认和拨备计提从而导致2Q20利润大幅负增长后,H股银行指数进一步下跌,10月3季报业绩发生环比改善后,才开启估值修复。

展望2021年,我们认为,相关负面因素逐步消退,银行股票将延续2H20以来的上涨态势。

(编辑:赵锦彬)