本文转自微信公众号“风轻龙跃”,文中观点不代表智通财经观点

事项:

敏华控股(01999)发布2021财年中期业绩,截至2020年9月30日,公司实现营业收入66.37亿港元,同比增长18.7%;实现归母净利润7.49亿港元,同比增长6.2%;实现扣非后归母净利润8.10亿港元,同比增长14.9%;派息率50.7%。

评论:

1.内销加码布局业绩亮眼,外销回暖降幅收窄。公司上半财年收入同增18.7%表现亮眼,销售沙发66.2万套,内销市场强劲。分业务看,FY2021H1沙发及配套产品/其他产品/其他业务/Home集团分别实现收入46.41/14.95/16.82/33.32亿港元。分市场看,中国市场收入41.93亿港元,同增44.8%,收入占比大幅提升11.4pcts至63.2%。近年来国内市场进入发展快车道,公司拓展品类加码电商,布局全国机场安检框,累计曝光率6亿+,网络讨论量500万+,品牌力持续强化下增长态势有望保持良好;北美市场收入15.96亿港元,同降1.8%,对美出口订单在卫生事件后已恢复快速增长,越南产能爬坡迅速,美国市场降幅收窄;欧洲及其他海外市场受卫生事件影响较大,收入同降19.8%至3.47亿港元。

2.线下拓店加速店效提升,线上保持快速发展。剔除铁架业务,以人民币口径来看,FY2021H1公司中国区收入同增54.7%,其中电商增长66.6%,线下增长51.2%。线下渠道方面,公司实现收入28.84亿港元,同增51.2%。公司加快线下门店开店、扩店步伐,门店数增加658家至3532家。同时公司细化门店管理,加强对经销商的支持,针对性提高有效体验数、转化率、客单价,上半年单店收入81.66万港元,同增15%。线上渠道方面,公司积极拓宽线上销售渠道,全面布局天猫、苏宁、唯品会、亚马逊、京东等多个电商平台,FY2021H1实现收入9.20亿港元,同增66.6%,占比提升1.7pcts至24.2%。

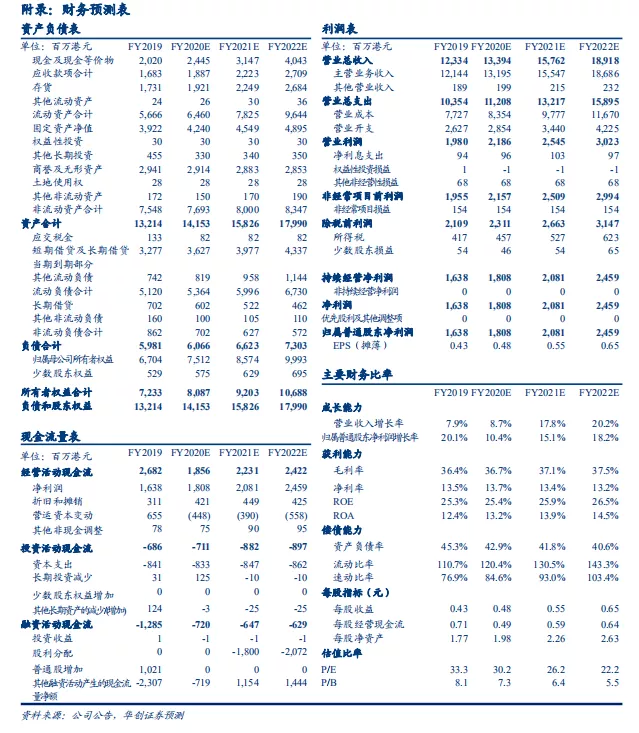

3.盈利水平基本持平,产能布局持续完善。FY2021H1毛利率与去年同期持平为35%,其中中国/北美/欧洲及其他市场/Home业务毛利率分别同比-2.5pcts/+0.1pct/-4.0pcts/+8.9pcts,国内毛利率下滑主要系帮扶经销商开店所致。费用方面剔除汇兑损益、非经常性损益等影响,净利率与去年同期基本持平。上半财年公司产能布局趋于完善,越南工厂逐步实现规模化生产,零部件生产实现本地化有利于进一步降低运输成本,越南、大亚湾产能目前分别为3200/1600柜,产能爬坡率分别为88%/80%,国内产能目前约68.5万套,产能爬坡率约60%,产能利用率提升明显。

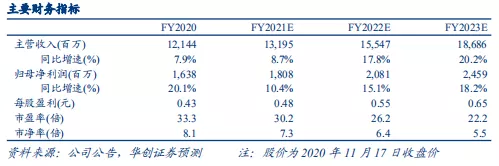

4.内销发力业绩可期,优势强化行稳致远。长期卫生事件“宅文化”利好功能沙发赛道,公司积极布局国内市场,产品、品牌、生产等优势强化凸显,有望发挥龙头效应引领功能沙发市场发展。我们维持公司盈利预测,预计FY2021-FY2023年归母净利润为18.08/20.81/24.59亿港元,EPS分别为0.48/0.55/0.65港元/股,对应当前股价PE为30/26/22倍。考虑到公司卫生事件下的出色表现及长期发展潜力,上调目标价至17.26港元/股,对应2021财年36X,维持“强推”评级。

5.风险提示:国内卫生事件反复、国外卫生事件大幅冲击终端销售;国内外市场竞争加剧。

(编辑:赵芝钰)