本文来自微信号“中金点睛”。

摘要

近日,澳洲锂矿公司Altura被破产管理公司KordaMentha接管,目前Pilbara已与Altura的债权人达成条件性协议,如果进展顺利,未来将以1.75亿美元的对价收购Altura锂矿项目。如果收购协议顺利达成,我们预计西澳锂矿供给格局或将产生较大变化。

本报告旨在以此次事件为切入点,总结西澳锂矿三季度生产经营状况,并对Altura事件的原因、影响、后续走向发展进行梳理,从结构性视角看供给出清变化,并对未来锂价趋势做出判断。

作为西澳锂资源核心供给矿山之一,Altura的财务困境侧面反映西澳锂矿经营压力以及当前锂精矿价格的不可持续性。Altura矿山氧化锂资源量约48.3万吨,储量约40.7万吨,一期项目年产能22万吨锂精矿,约占全球锂矿总供给的5%,是西澳锂矿核心供应来源之一。

自去年Alita进入破产清算之后,现在Altura也相继垂危,可见西澳锂矿经营压力之大。8月初锂精矿价格降到390美元/吨且截至10月底仍维持在该水平,我们认为可理解为矿企成本普遍承压下锂价或基本见底,考虑目前西澳锂矿经营压力,当前锂价或不具备长期可持续性。

为什么是Altura?

从价格、成本、现金流、债务、股权结构方面来看,我们认为Altura财务困境其实早现端倪,具体分析如下:

1)锂精矿价格或已跌破公司成本线。Altura今年二季度现金成本369美元/吨(FOB,未考虑运费保费等),环比+7%,而2019年底公司净利润亏损已达2,166万美元。

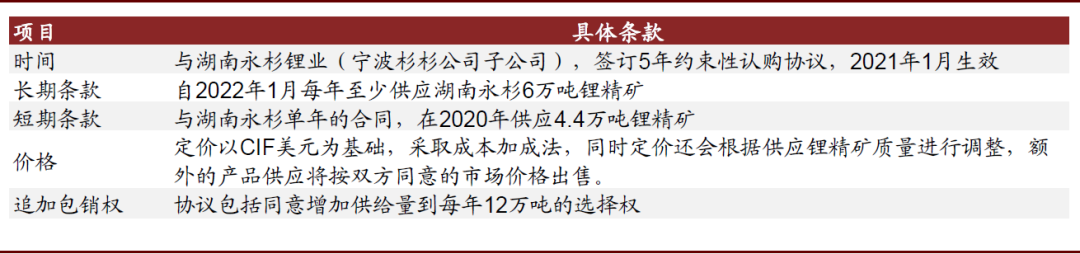

2)新签包销协议价格对Altura或将不具有长期经济可行性。根据8月底普华永道评估报告, Altura与湖南永杉包销协议商议的成本加成定价现已低于市价,此价格基础对长期供给而言或有失公允。我们认为,但如果未来锂价回升,对Altura或将不具备长期经济可行性。

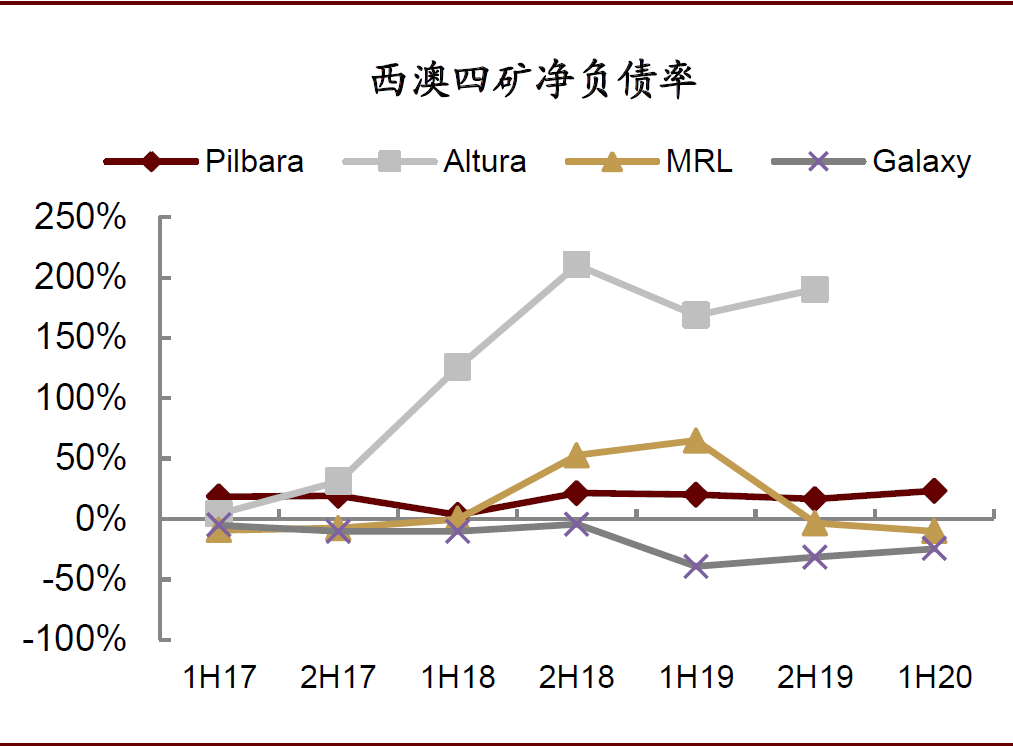

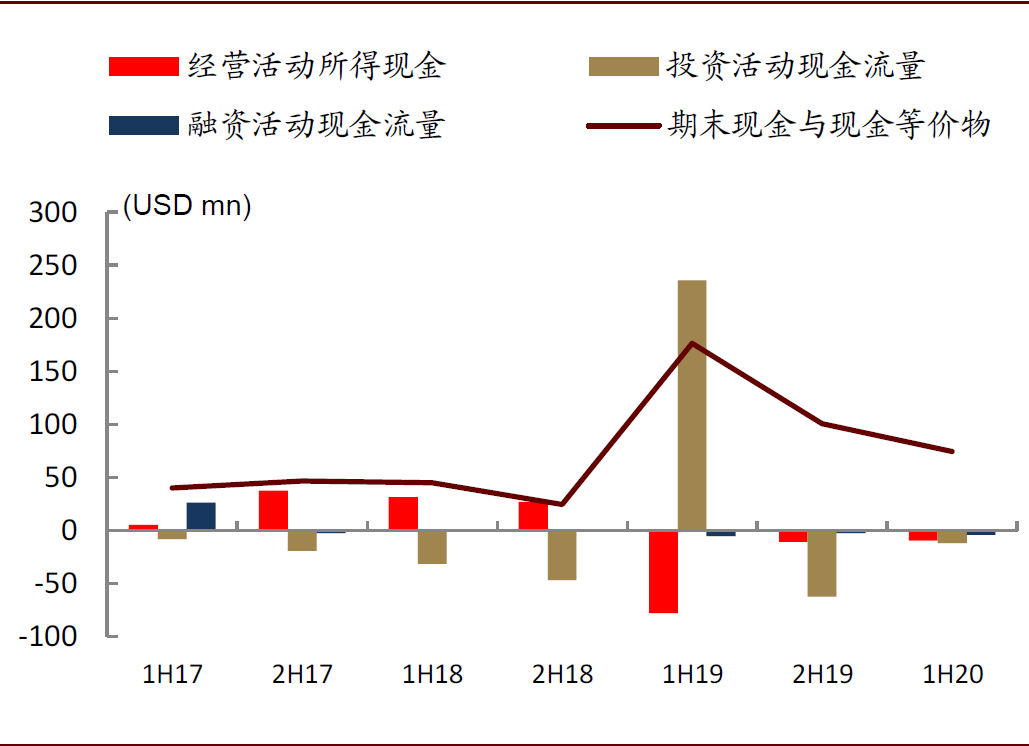

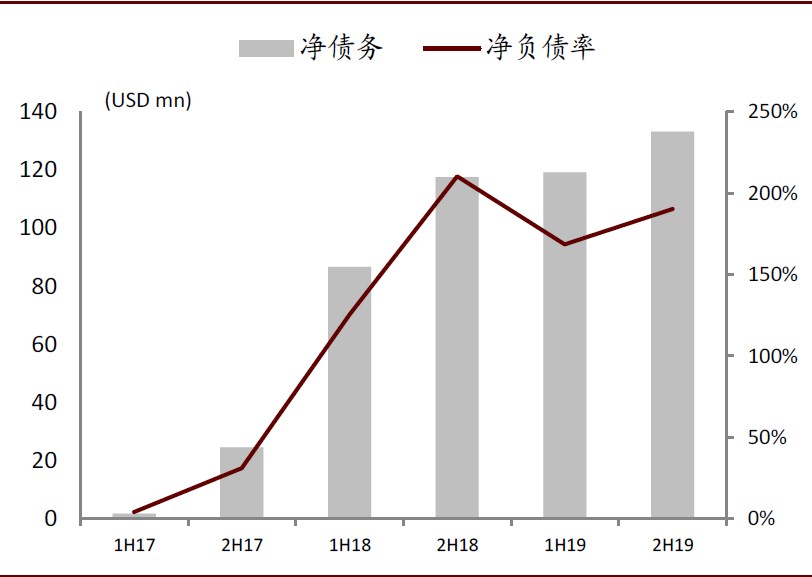

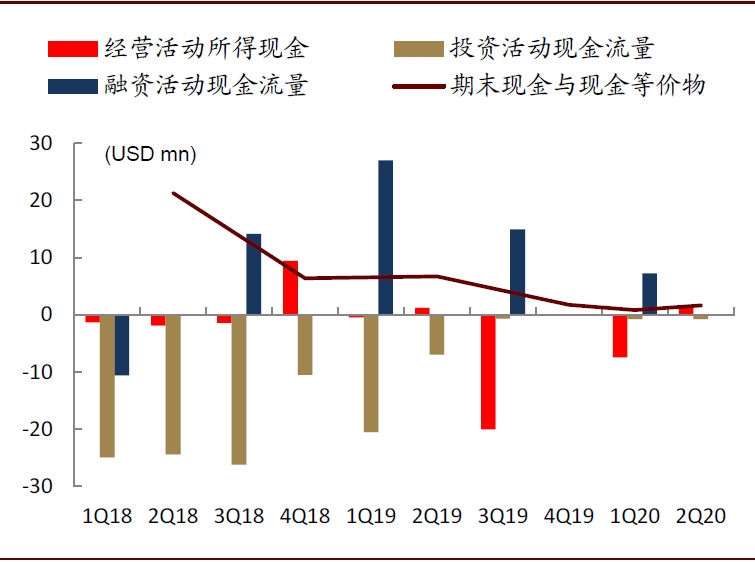

3)Altura现金流紧张,债务高筑,流动性捉襟见肘。截至2019年底,净负债1.3亿美元,净负债率高达190%。截至2Q20,Altura经营活动净现金流169万美元,在手现金及现金等价物仅167万美元,流动性已十分紧张。

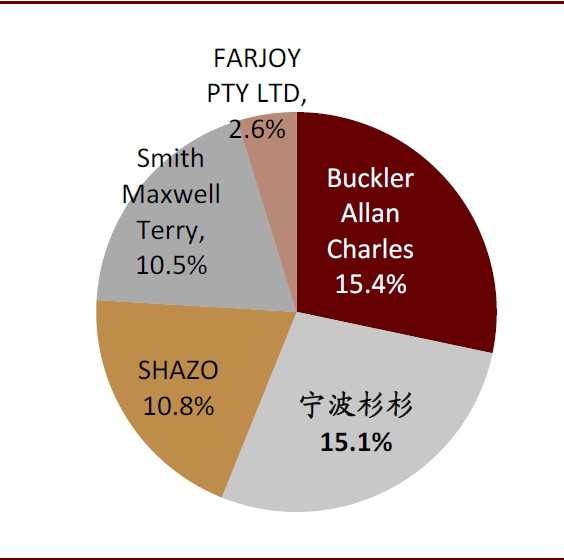

4)Altura股权结构中产业链资本的渗透率较低,Altura股东中产业链资方仅有宁波杉杉,股权占比15.1%,在产业链资方多样化、控制力度上相比Pilbara、Mt Marion都较为逊色。

对于Altura事件后续走向判断,我们认为可能性大小排序可能是Pilbara成功收购Altura并暂时关停 > Pilbara成功收购Altura并保持继续生产 > Pilbara收购Altura失败,但是产业链或同行买手继续入场 > Pilbara收购Altura失败,Altura破产清算。Pilbara对Altura给出1.75亿美元的收购报价,根据二者合约,现在除非有更高竞价,Pilbara将很可能拿下Altura。

考虑锂精矿市场上,Greenbushes与Marion是自供销售,剩下现货市场基本由Pilbara、Altura、Cattlin三分天下,所以如果Pilbara处于供给出清与经营压力等原因关停Altura,锂精矿现货市场流量或将减少,矿山企业可能开始惜售,我们认为锂精矿价格有望因此具备上涨潜力。

但同时我们认为此时关停也可能仅是权宜之计,主要系当前新能源车市场正欣欣向好,考虑未来锂电池高镍化趋势下氢氧化锂景气度高企,当下氢氧化锂主流技术路线仍需依靠锂精矿资源作为支撑,我们认为,在能看到需求回升趋势之时,Pilbara可能更愿意将Altura作为一个战略资源储存起来,短期为锂价上行增加动势,在未来需求增长明确、锂价回暖之际再重新恢复运营。中性假设下,我们预计关停后碳酸锂价格可能修复到48,200-53,800元/吨的区间。

Alita、Altura之后,下一个会是谁?我们建议关注Galaxy。产销方面,3Q20 Galaxy产销同比下滑幅度较明显,但库存增幅仍然较大,生产压力较大。价格&成本方面,2Q20 Galaxy实现均价412美元/吨,与市场价相近,盈利空间承压。财务方面,盈利和经营性净现金流层面已为负,但依靠去年出售了部分资产,在手现金尚有回旋余地,净负债率较低,债务压力相对宽松,但如果经营层面造血能力不能及时恢复,我们认为中长期运营也恐难以未继。

包销&股东结构方面,除宁波杉杉外,Galaxy包销客户雅化、威华股份、宜春银锂和日本明和产业均未持有Galaxy股权,Galaxy股东结构中产业资本渗透率较低,利益联系绑定较松,产业依存度不高,如果发生经营困难,我们预计获取产业链下游资方援助可能性也会相对较低。

尽管目前从总量角度看,目前澳洲锂精矿供应依然充裕,存量库存依然处于高位,但是我们需要更加注重实际现货层面的实际有效流通供给,如果Altura被Pilbara接管,对于国内锂盐厂而言,当前澳洲市场的有效供给只有Galaxy和Pilbara,而目前阶段,国内锂盐厂依旧处于扩张阶段,对于锂精矿环节而言,供需容易出现结构性失衡。

考虑到当前精矿价格对于矿山企业而言,不具备长期经营能力,我们预计西澳锂矿锂矿价格或将比此前预期,更早实现底部反弹和修复,需求端新能源车市场明年有望迎来海内外市场共振,对锂价也具备提振作用,中性假设下,我们预计锂精矿价格恢复到450-550美元/吨区间,对应碳酸锂价格48,200-51,000元/吨。

我们看好具有锂资源的行业龙头公司通过产能扩张提升市场份额,未来业绩有望随着锂价回暖实现量价齐升。

风险

过剩导致锂价超预期下跌。

正文

西澳锂矿3Q20生产经营回顾:经营普遍承压,当前锂价不可持续性渐显

西澳锂矿维持累库趋势,成本端压力仍然存在

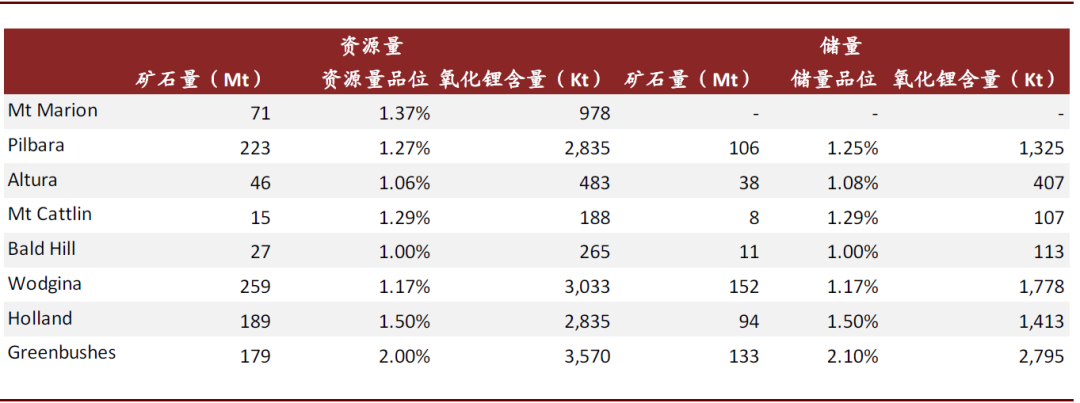

全球锂矿石资源主要集中于澳洲。其中Greenbushes、Pilgangoora、Mt Cattlin、Mt Marion、Wodgina和Mt Holland位于澳大利亚西部,Bald Hill位于澳大利亚东部。根据安泰科统计,2019年澳洲七矿锂矿产量占全球矿石锂供给的85%、占全球锂资源供应总量的51%。由于Greenbushes无季度数据更新、Wodgina、Bald Hill停产、Mt Holland未投产,本报告我们主要分析Pilbara、Altura、MRL (Mt Marion)、Galaxy (Mt Cattlin) 四家矿山公司。

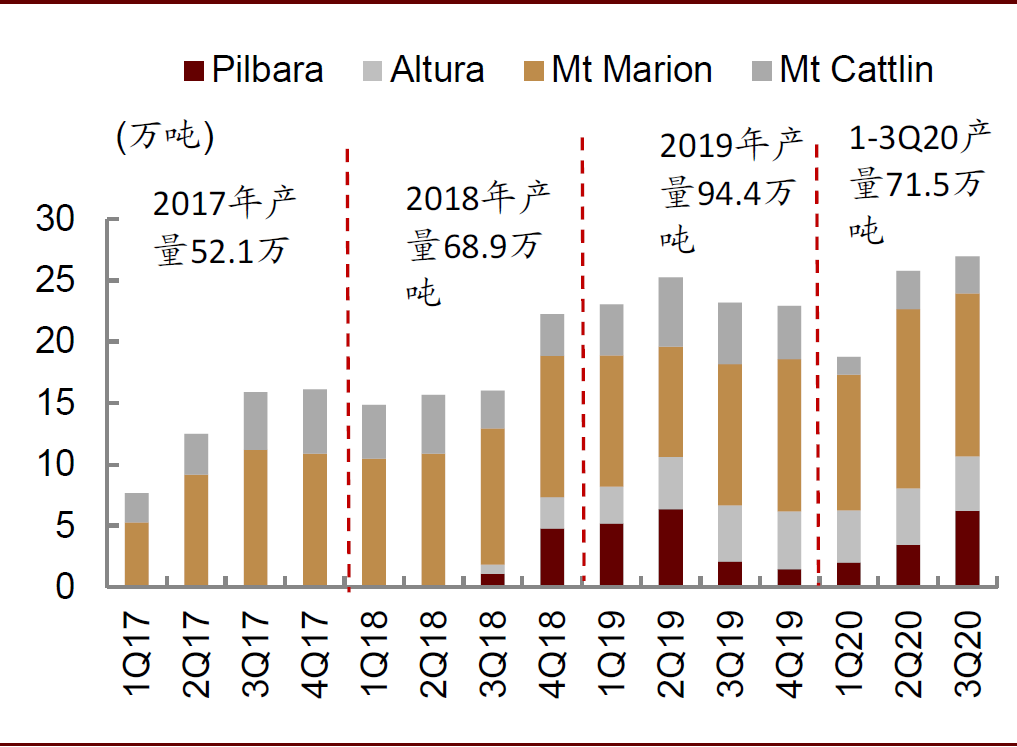

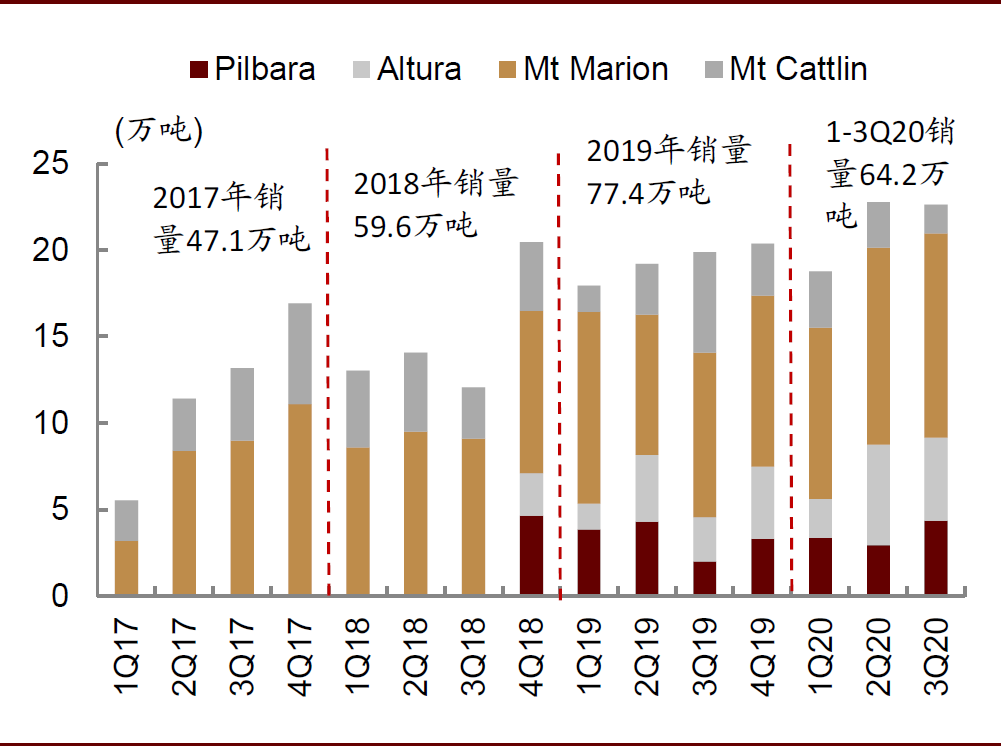

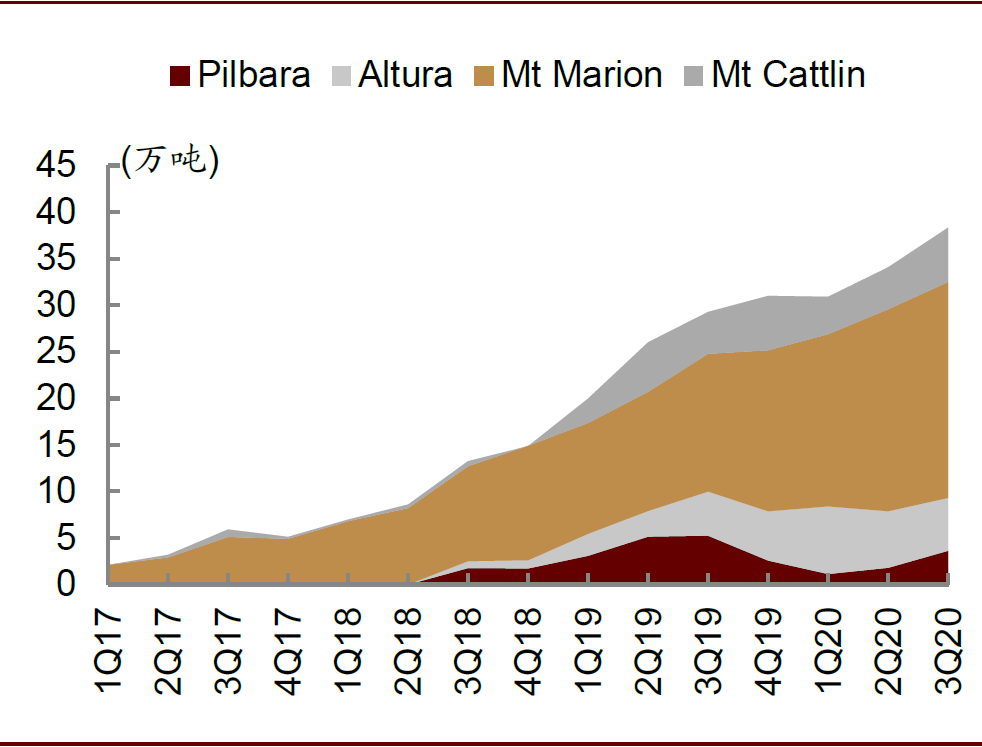

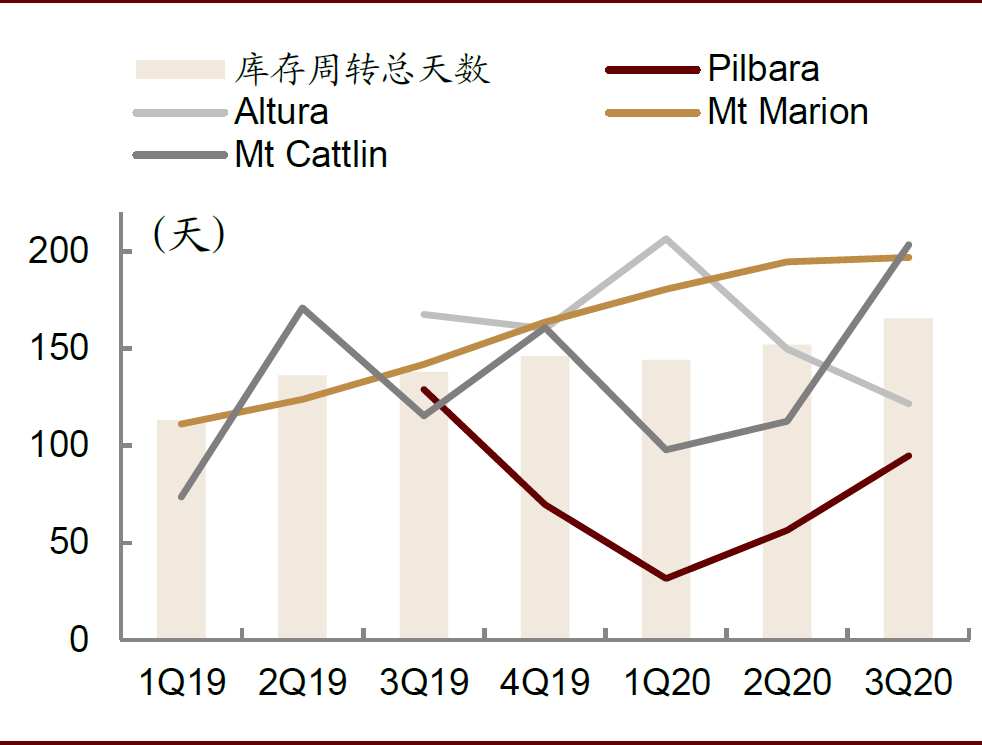

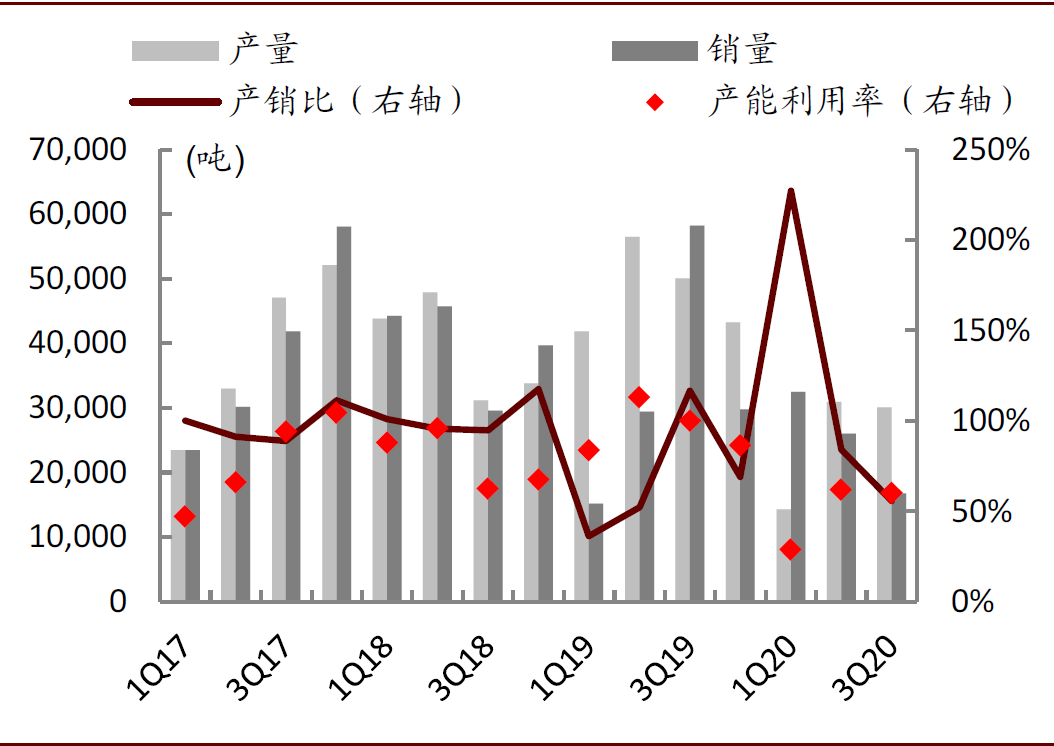

西澳锂矿三季度产销持续恢复,库存继续上升。2020年三季度西澳四矿产量共26.9万吨,同比/环比+16.2%/+4.6%,前三季度累计产量71.5万吨,同比基本持平;三季度西澳四矿销量共22.6万吨,同比/环比+13.8%/-0.5%,前三季度累计销量64.2吨,同比+12.5%。截至三季度末,西澳四矿总库存38.3万吨,同比/环比+30.9%/+12.5%,库存周转天数(TTM)166天。整体来看,西澳锂矿三季度生产活动较疫情期间环比继续恢复,前三季度产量已与去年同期基本持平;前三季度销量同比有所增加,但三季度单季销量环比略有下降,故累库趋势继续维持。

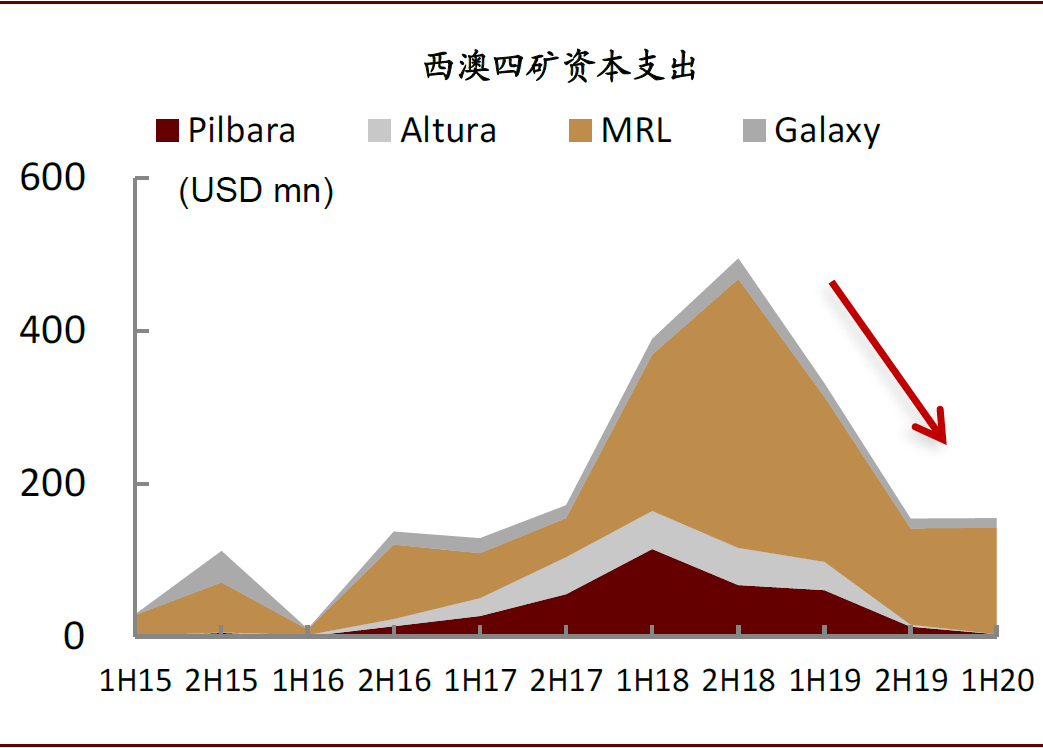

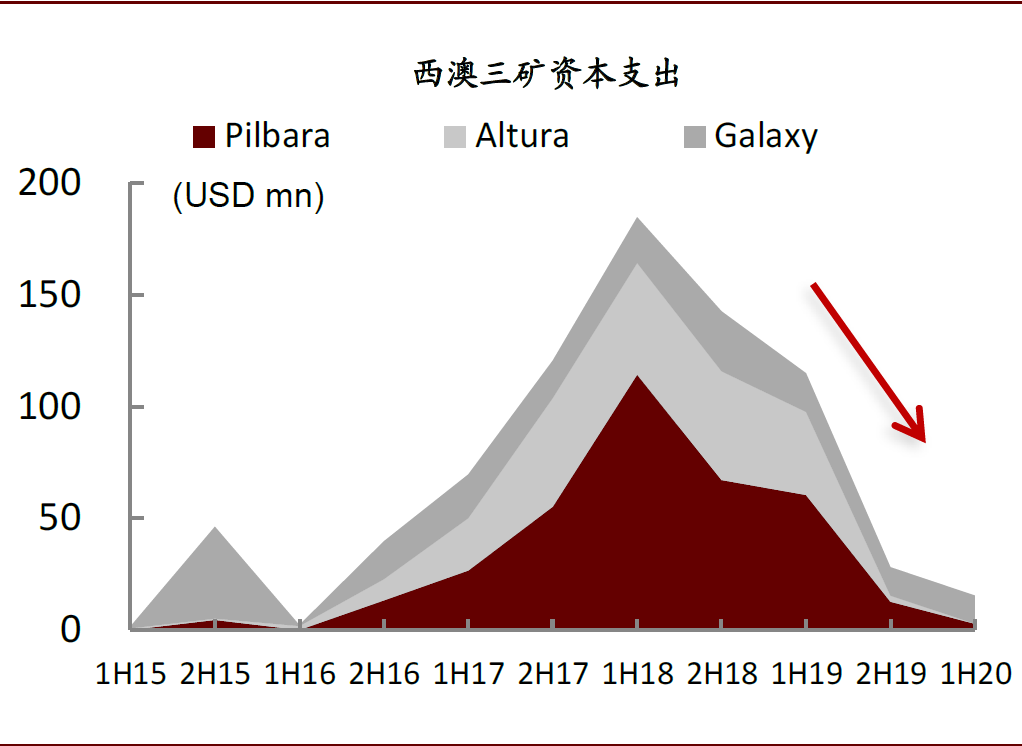

锂精矿价格维持低位,矿山着重进行成本端控制。近年来,锂精矿价格持续下行。根据亚洲金属网报价,截至11月2日,锂辉石精矿(6%氧化锂品位)价格为392美元/吨,较年初500美元/吨下降约22%,较2019年高位965美元/吨下降约60%。由于价格下降、利润和现金流承压,各大矿山均开始削减资本开支。截至2020上半年,三大矿山资本开支(不含Marion)总额为1,536万美元,大幅减少。此外,矿山公司也在生产经营方面做出相应调整。例如,Pilbara通过实施技改工程提升回收率,Mt Marion和Mt Cattlin也通过推进大规模低品位矿石处理等来控制成本端,以期度过行业低谷阶段。

图表:西澳四矿季度产量持续上升

资料来源:公司公告、中金公司研究部

图表:西澳四矿季度销量环比基本持平

资料来源:公司公告、中金公司研究部

图表:西澳四矿库存持续增加

资料来源:公司公告、中金公司研究部

图表:西澳四矿季度库存周转天数不断增加

资料来源:公司公告、中金公司研究部

图表:西澳四矿资本开支不断下降

资料来源:公司公告、中金公司研究部

图表:除MRL以外,西澳三矿资本开支也呈下滑趋势

资料来源:公司公告、中金公司研究部

注:1. 由于MRL旗下除了锂矿以外还包括铁矿石等运营项目,此处不考虑Mt Marion

2. Altura暂无2020上半年数据,该矿山统计数据时间截止2019年底

西澳锂矿财务压力较大,新增扩产计划暂时放缓,融资活动持续增加

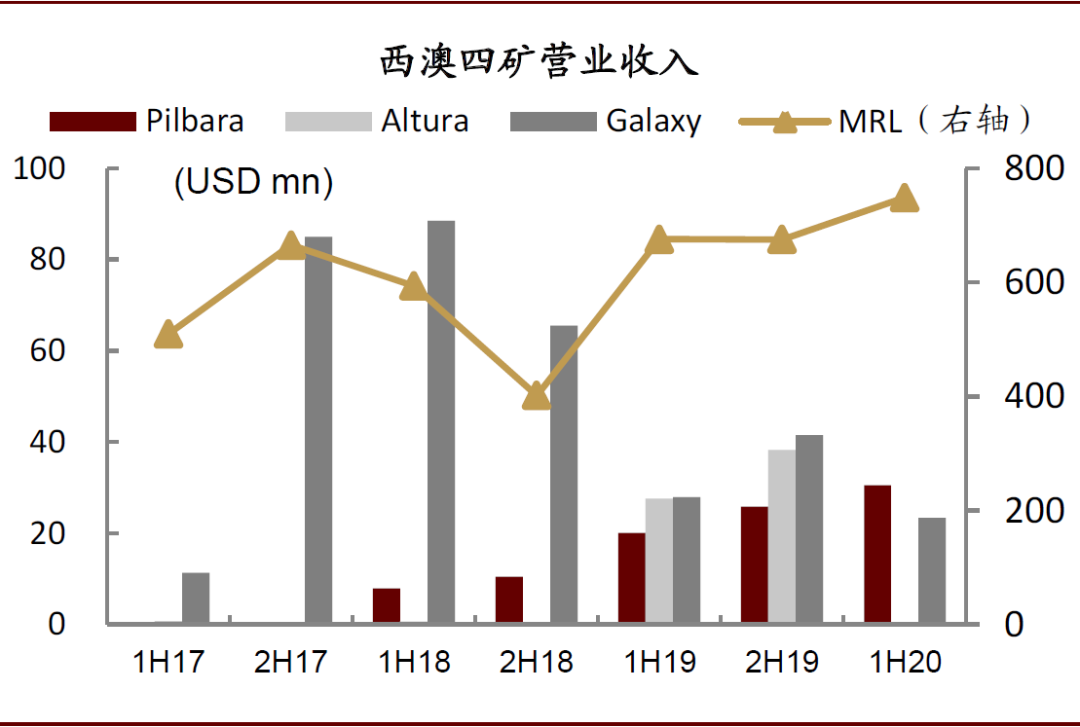

截至2020上半年(Altura出现金流以外数据截至2019年底),西澳矿山财务状况普遍承压。营收方面,MRL上半年收入7.48亿美元,同比增长11%,MRL是唯一具有较稳定且较高水平收入的公司,我们认为主要系铁矿石板块抵消锂板块下滑趋势,拉动业绩;Pilbara营收3,052万美元,同比增长18%,整体增速稳健;Galaxy营收2,329万美元,同比减少44%,自2018年起总体营收遍成下降趋势。

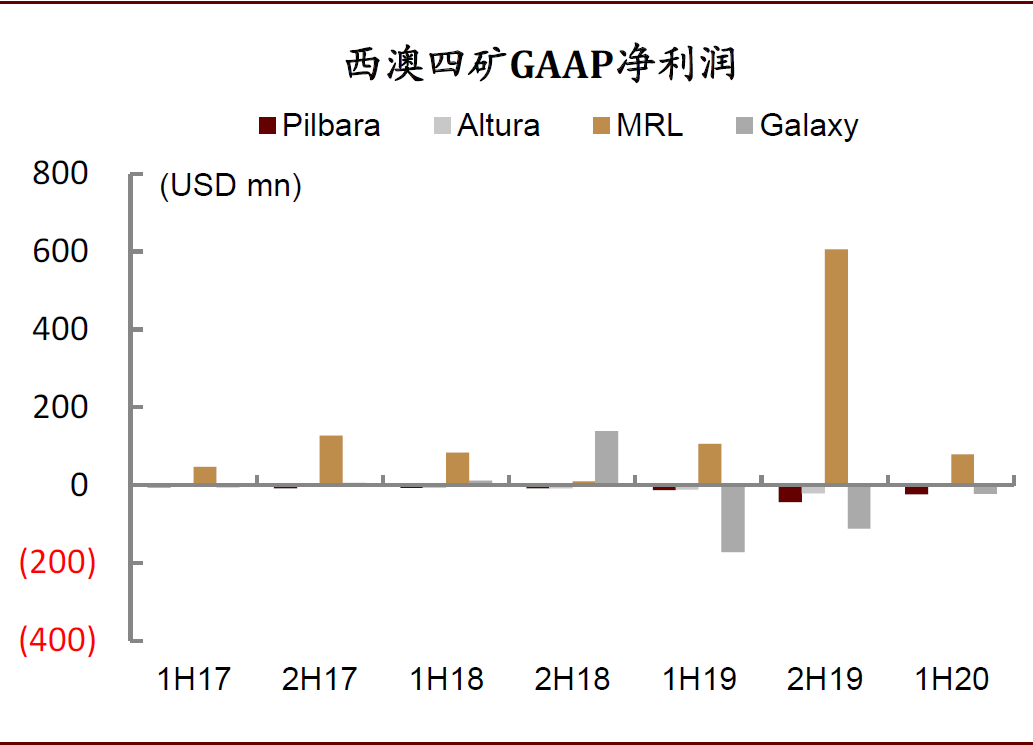

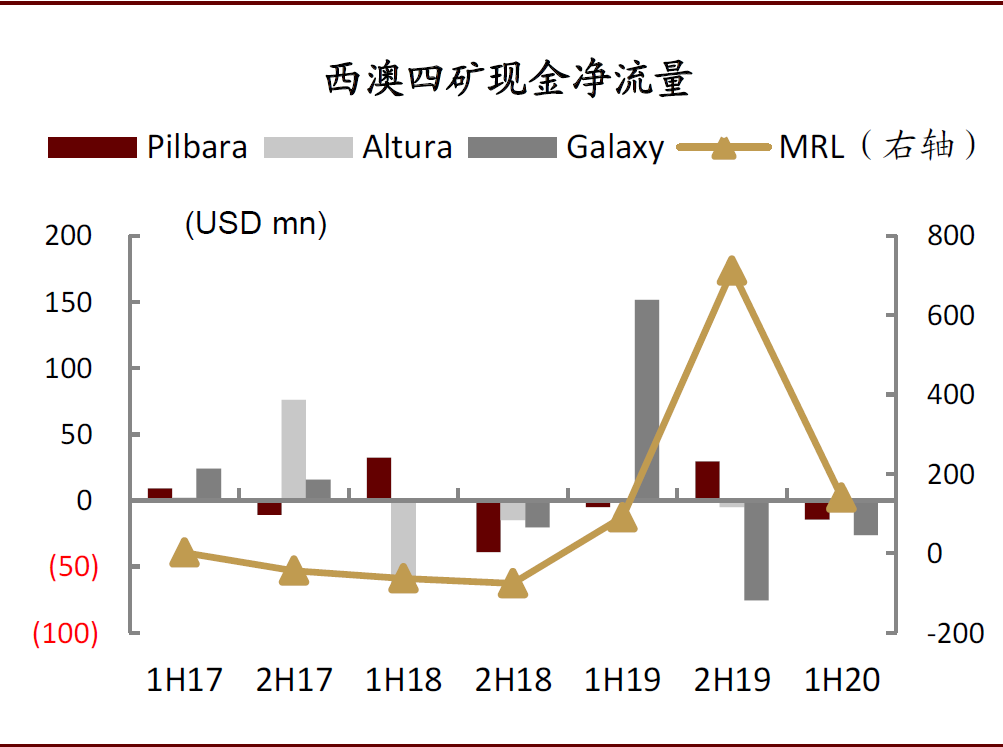

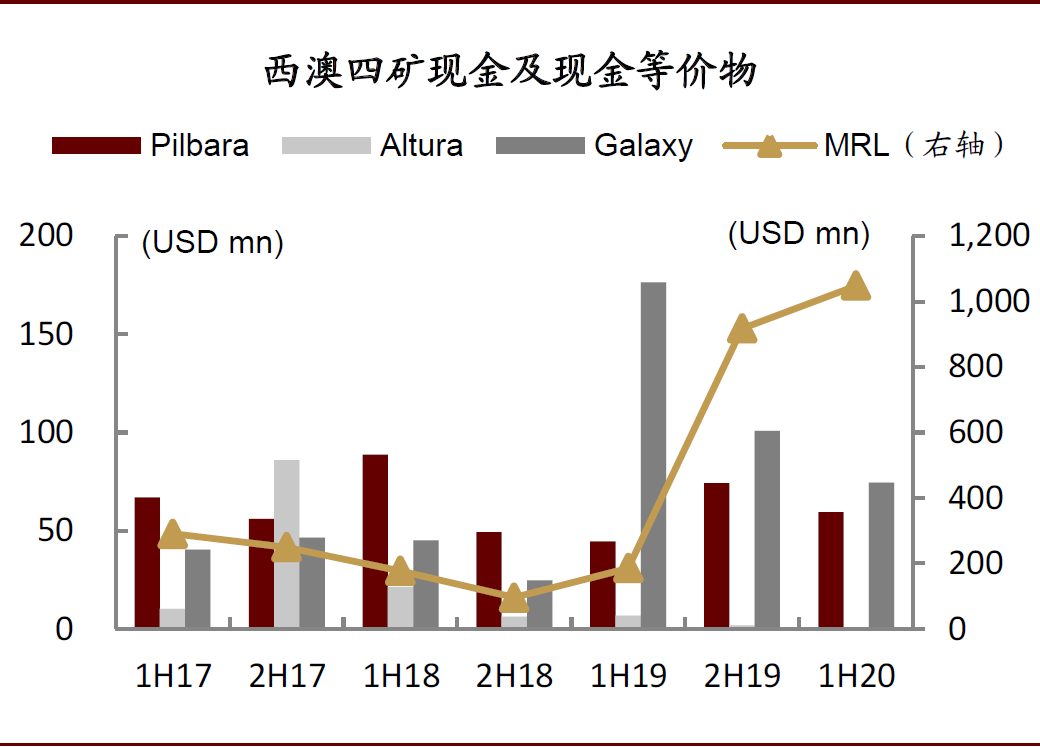

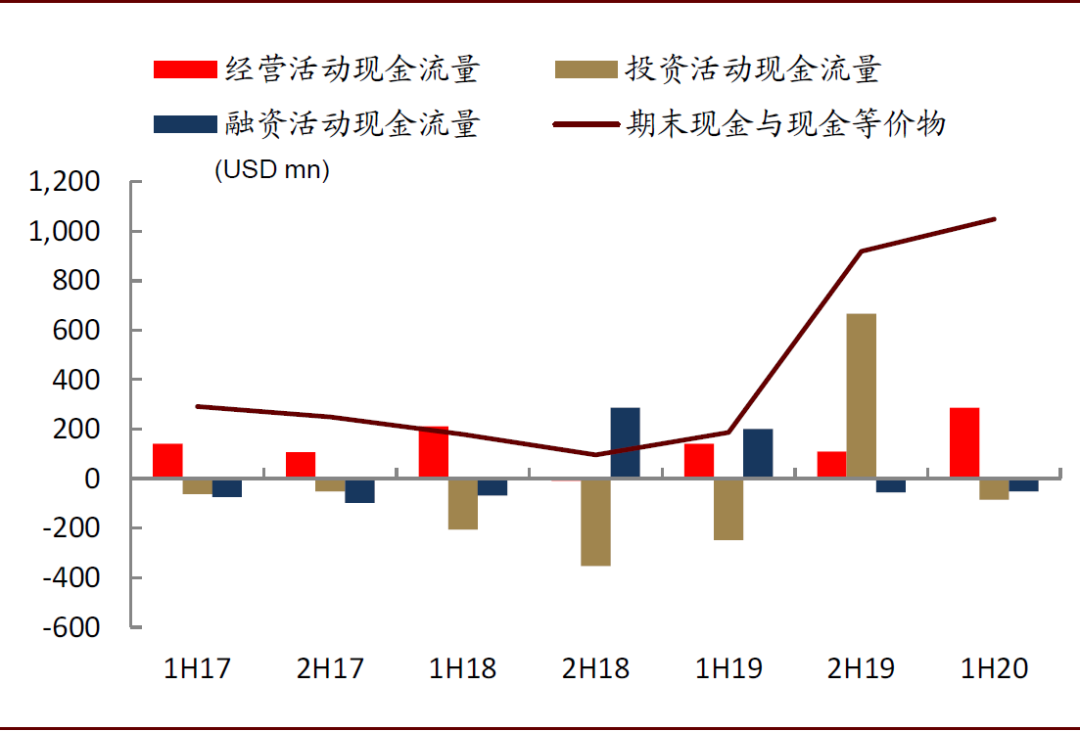

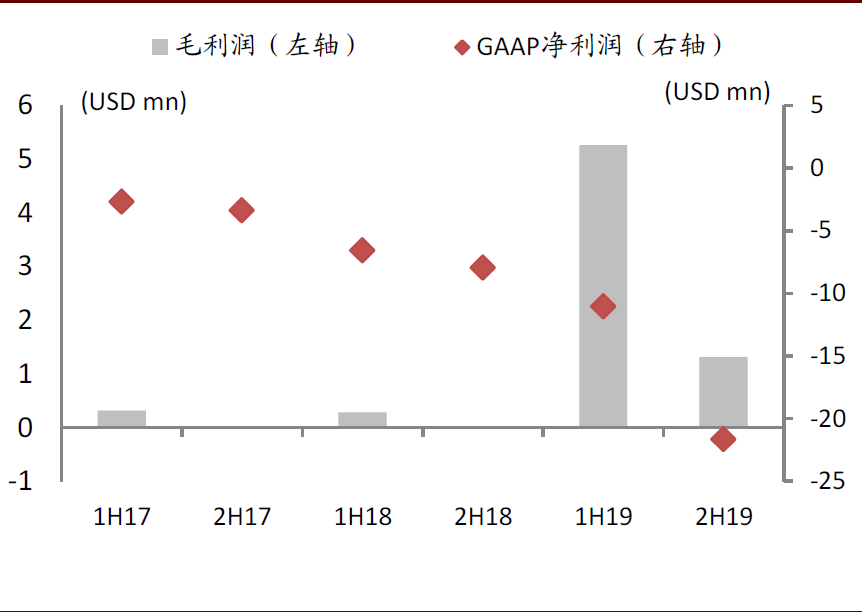

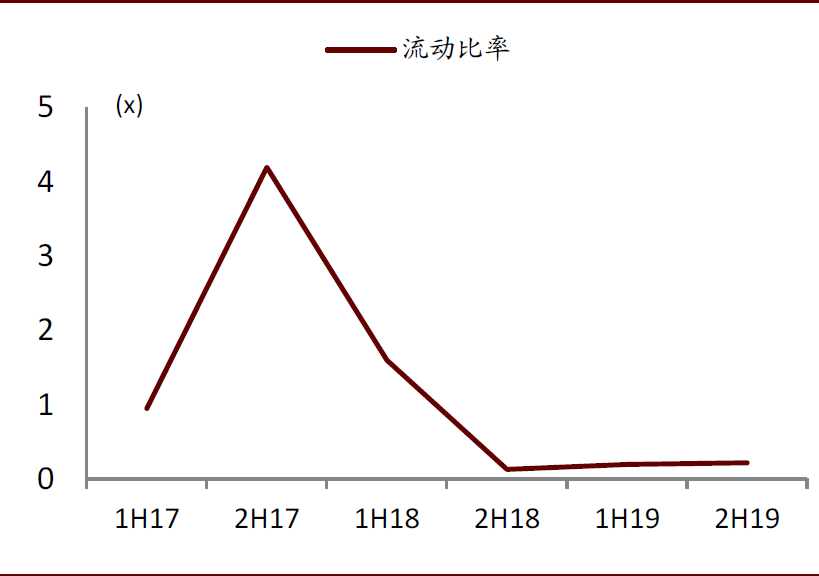

盈利方面,除了MRL以外,其余三大矿山公司净利润(GAAP)均为亏损状态,从绝对数来看,上半年Galaxy亏损2,219万美元,Pilbara亏损2,361万美元,MRL盈利7,850万美元。偿债能力与流动性方面,Altura的偿债能力与流动性最为薄弱,2019年末净负债1.3亿美元,净负债率高达190%,现金净流量为-4,340万美元。截至2Q20,Altura经营活动净现金流169万美元,在手现金及现金等价物仅167万美元,流动性已十分紧张MRL由于2019年出售了部分资产等原因现金流财务状况较好,Pilbara和Galaxy的现金流相对也处于中等水平,但也尚需进一步改善。

图表:西澳四矿中仅MRL保持较高较稳的收入水平

资料来源:公司公告、中金公司研究部

图表:西澳四矿净利润普遍承压

资料来源:公司公告、中金公司研究部

图表:西澳四矿中仅MRL净利润率为正

资料来源:公司公告、中金公司研究部

图表:截至2019年底Altura偿债压力最重

资料来源:公司公告、中金公司研究部

图表: 西澳四矿现金净流量表现均较弱

资料来源:公司公告、中金公司研究部

图表:西澳四矿MRL流动性良好,Altura相对紧张

资料来源:公司公告、中金公司研究部

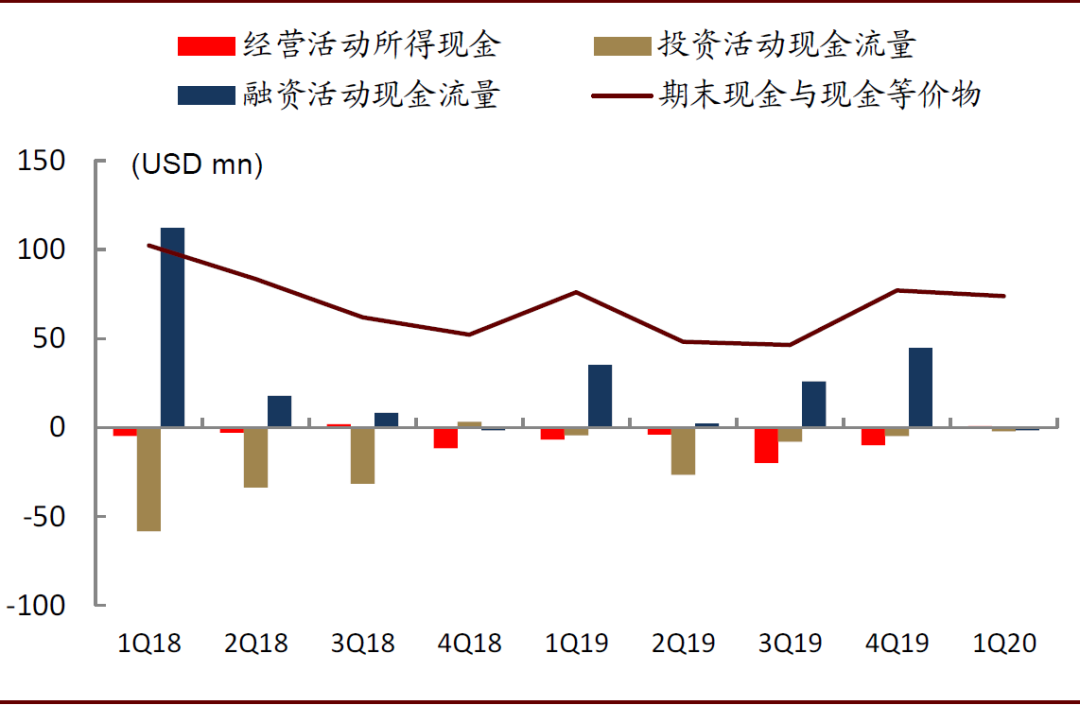

图表:Pilbara主要现金来源为融资性活动

资料来源:公司公告、中金公司研究部

图表:尽管削减资本开支,Altura现金流仍然紧张

资料来源:公司公告、中金公司研究部

图表:MRL通过出售部分资产来改善现金流

资料来源:公司公告、中金公司研究部

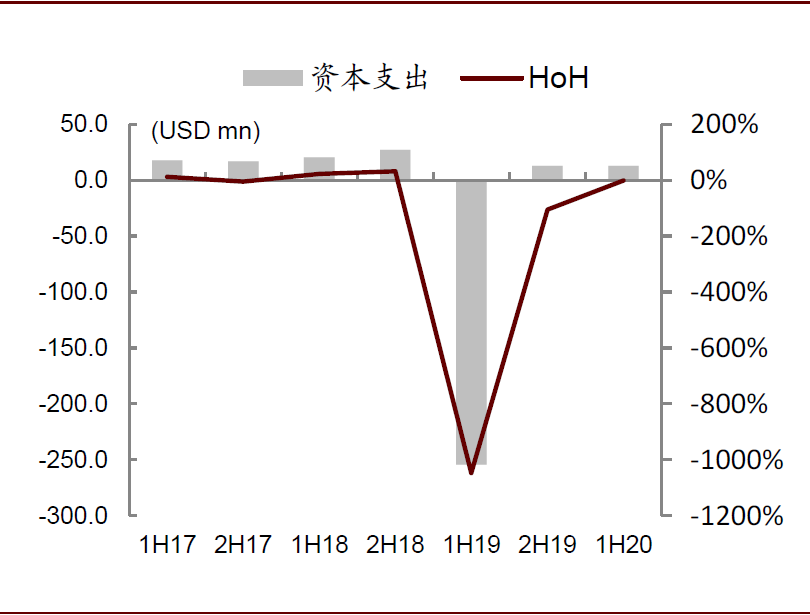

图表:2019年Galaxy出售部分资产以缓解现金流压力

资料来源:公司公告、中金公司研究部

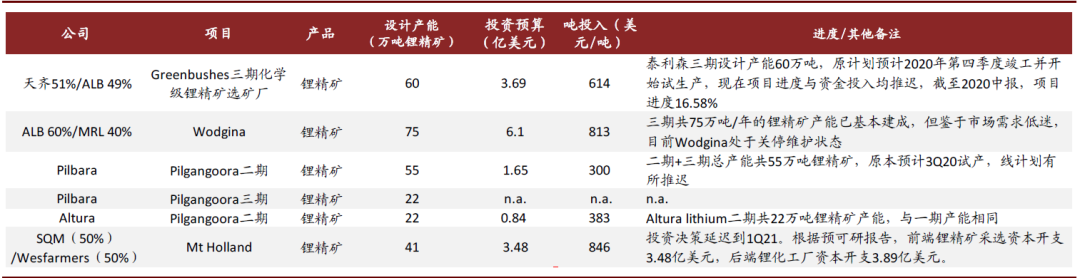

西澳锂矿扩产计划均有所延期。自去年Alita进入破产清算之后,现在Altura也相继垂危,可见西澳锂矿经营压力之大。截至10月,西澳主要矿山扩产计划均有所延期。就Altura而言,根据公布DFS,其二期22万吨产能扩建,原本预期2020年初达到额定产能,现在该项目已搁浅。

现有其他运营主力矿山中,Greenbushes和Pilbara的扩建工作也相继推迟,泰利森三期原计划预计2020年第四季度竣工并开始试生产,而天齐2020中报披露项目进度仅16.58%,Pilbara二期原本预计本季度试产,目前也尚未完成。待产矿山中,Wodgina与Mt Holland也依旧尚未展开运营。

2019 年起各大矿山开始谋求融资计划,减轻财务负担熬过行业寒冬。

►Altura由于财务压力相对较重,通过增发、配股等方式进行了较高频率的融资活动,今年 3 月又新增了 3.05 亿澳元的融资计划。

►Pilbara 在 2019 年与赣锋、长城汽车、宁德时代达成投融资协议,并于今年 7 月进行借新还旧,发行 1.1 亿美元低息债务以赎回此前的高息北欧债券。

►MRL通过锂+铁矿石多元化资产经营分散风险,叠加出售部分资产(Wodgina 60% 权益和锰矿相关资产),其财务状况相对稳定。

►Galaxy 在2019 年通过出售旗下Sal del Hombre Muerto 盐湖的物业资产、收到Alita的债务偿还等活动调整现金流水平。

西澳锂矿普遍的经营压力反映出当前锂价的不可持续性。8月初锂精矿价格降到390美元/吨左右,且截至11月初仍维持在该水平。考虑矿山公司各大扩产项目分别不同程度延期建设,财务压力下不断寻求融资支持,我们认为这或将是矿企成本普遍承压下锂价基本见底的体现。考虑目前西澳锂矿的经营压力,我们认为当前锂价或并不具备长期可持续性。

图表:西澳锂矿新建产能不同程度延迟建设

资料来源:公司公告、中金公司研究部

Altura缘何被接管?

Altura作为西澳锂精矿供给的核心矿山之一,从2019年至今完成了约0.8亿美元的融资流入,并在今年3月刚完成1.61亿美元的3年债务展期,但当下仍然逃不过面临破产变卖的风险,这其实很值得我们进行思考。实际上,从价格成本、长协条款、现金流、债务、股权结构等方面来看,我们认为Altura的困境其实早现端倪,具体分析如下:

锂精矿价格现价或很接近或已跌破公司成本线。

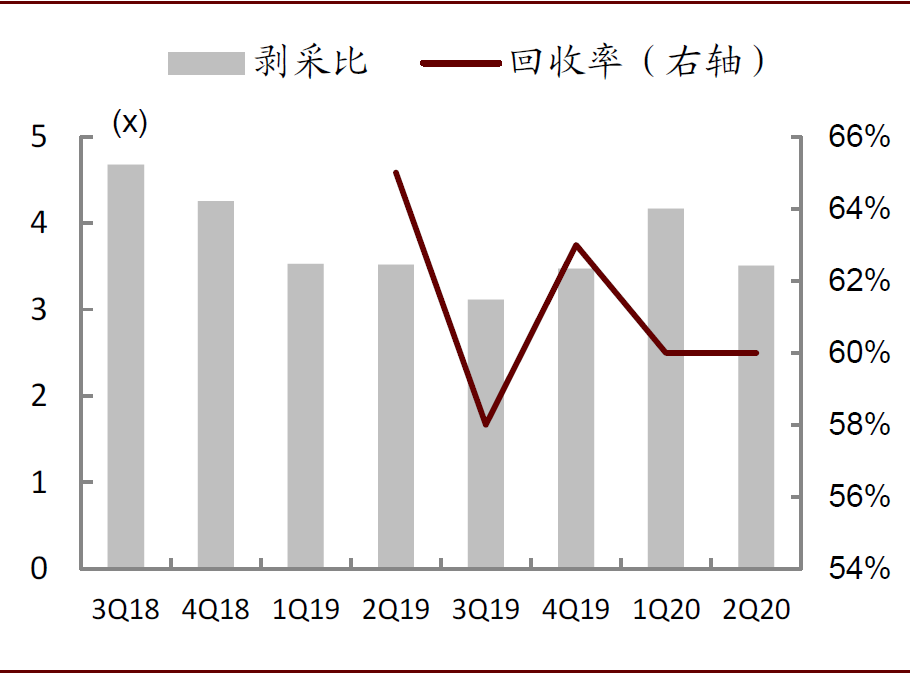

Altura于2018年10月投产,在投产时间上锂精矿价格已步入下行通道,所以前期的建设投入与后期的运营开支都对公司成本提出较高要求。截至2Q20,Altura产能利用率已经超过100%,基本维持满产运行,但是矿石入选品位略有下降至1.2%,剥采比还是维持3-4x的水平,回收率也一直在60%徘徊,整体经营效益没有非常大的改善,公司成本压力持续增加。

截至2Q20,Altura现金成本369美元/湿吨(FOB),环比+7%。在不考虑运费、保险费、干湿吨转换处理等因素上,此价格已距离390美元/吨左右的锂精矿价格非常接近,考虑各种费用,我们预计锂精矿现价或很接近或已跌破公司成本线。

新签长协价格或不具备长期经济可持续性。

根据8月底普华永道评估报告,由于目前锂价位于行业底部,普华认为Altura与湖南永杉6月签订的包销协议中的固定包销价格按照成本加成法计算,但由于目前的市价已经低于成本加成法的价格,则Altura实际售出价仍会以市场为准。假设对于其长期24万吨的长期供应(2022-2025四年总包销量)价格也仍然以市价为基准,而目前来看,在当前市价下公司的成本长期将难以维系运营。我们认为,尽管该协议短期可缓解经营困难,但如果未来锂价企稳回升,持续当前市价的承销价格对Altura或将不具备长期经济可行性。

图表:Altura成本控制仍有压力

资料来源:公司公告、中金公司研究部

图表:Altura 回收率与剥采比

资料来源:公司公告、中金公司研究部

图表:Altura与湖南永杉长期包销协议条款总结

资料来源:公司公告、中金公司研究部

Altura现金流紧张,债务高筑,流动性捉襟见肘

截至2019年底,公司净利润亏损已达2,166万美元,资本开支锐减至266万美元,流动比率仅为22%,净负债总额1.3亿美元,净负债率高达190%。截至2Q20,Altura经营活动净现金流169万美元,在手现金及现金等价物仅167万美元,公司流动性已十分紧张。

股权结构中产业资本渗透率较低

截至2020年8月,Altura股东中产业资方仅有宁波杉杉,股权占比15.1%。而在其他西澳矿山的股权结构上,产业结构的渗透则更加多样化与深入化,例如Pilbara前十大股东中有宁德时代(持股8.2%)、赣锋锂业(持股6.9%)、MRL(持股6.2%)、POSCO(持股3.7%)和长城汽车(持股2.5%),且各大股东分别位于产业链条上不同环节,来源结构非常丰富;Mt Marion矿山50%的股权归属MRL,剩下50%则全部归属赣锋锂业,赣锋对矿山的控制权与话语权较高。

图表:净利层面,Altura长期处于亏损状态

资料来源:公司公告、中金公司研究部

图表:2019年下半年Altura资本开支锐减

资料来源:公司公告、中金公司研究部

图表:2018下半年矿山投产后Altura流动性趋紧

资料来源:公司公告、中金公司研究部

图表:2019年底,Altura净负债率190%,债务高企

资料来源:公司公告、中金公司研究部

注:Altura数据统计暂时截至2019年底

图表:2018下半年矿山投产后Altura现金流不断恶化

资料来源:公司公告、中金公司研究部

图表:Altura股权结构中产业资本渗透相对较低

资料来源:公司公告、中金公司研究部

注:数据统计时间截至2020年8月

Altura事件后续走向讨论及价格研判

Pilbara达成收购Altura的条件性协议

10月29日,Pilbara公告已初步达成收购Altura的条件性协议。公告表示,Pilbara已与Altura的债权人签订协议,将以1.75亿美元的对价收购Altura的子公司Altura Lithium Operations (ALO),ALO目前拥有并运营Altura的锂矿项目。如果收购顺利进行,Altura的债权人将投票同意支持Pilbara所提供的公司安排协议(Deed of Company Arrangement, DOCA)。但如果收购未能顺利进行,Altura接管人接受了别人的报价或者债权人未能通过Pilbara的DOCA,Pilbara将会从Altura获得一定分手费。

Pilbara约定收购Altura并愿支付1.75亿美元对价,项目投入约为其自身二期项目的两倍以上。Pilbara与Altura约定支付对价为1.75亿美元,同意在交易成功后支付1.55亿美元预付款,剩余2,000万美元为延期付款。PLS已从AustrailianSuper(澳大利亚最大的退休&养老基金)和Resource Capital Fund VII L.P.获取股权融资承诺,总额为2.4亿澳元(折约1.7亿美元),如果后续收购进展顺利,公司预计该项融资将在12月进行。我们以Pilbara自己自身二期项目为对照组,计算并对比买下Altura的投资成本,发现Pilbara二期项目投资吨成本约294美元/吨,而买下Altura,以其一期项目产能为基准来看吨投入约795美元/吨,考虑其二期产能后吨投入约398美元/吨,相比而言,成本投入仍然较高。

在高成本投入下,Pilbara出手是仍然看重两个矿山整合运营带来的协同效益。根据其公告,Pilbara看重将两个相邻的矿山项目合并为一个整体业务带来的运营协同效应,公司感兴趣的是完成收购后将有机会勘探开采Altura的部分矿体,而这部分矿体如果没有本次合并则将很可能荒废。Pilbara承诺未来将进一步评估两大锂矿合并经营的计划,而如果完成本次并购,在Altura目前资源水平下,我们测算将Pilbara锂矿资源量/储量将增厚17%/31%至331.8/173.2万吨氧化锂含量,超过Wodgina成为仅次于Greenbushes的澳洲第二大锂矿。

图表:Pilbara自身二期项目与购买Altura投资成本测算

资料来源:公司公告、中金公司研究部

注:根据DFS,Pilbara二期资本开支预计2.31亿澳元,假设1澳元=0.7美元,折约1.62亿美元

Altura事件后续发展讨论分析

根据当前的情况,我们将Altura事件发展按两个条件分类成四种情况讨论,我们先考虑Pilbara是否能成功收购Altura,在这个大条件下分析讨论Altura会是继续运营还是暂停生产。

假设Pilbara成功收购Altura

►Pilbara完成收购后继续营运Altura

我们认为Pilbara成功收购Altura的可能性较大,主要有两点。其一,Altura矿山与Pilbara矿山地理位置相毗邻,两者加工工艺也类似,合并确实能够在勘探、开采、生产各方面带来比较大的协同效应;其二,Pilbara的报价如我们前面所分析其实已经处于一个比较高的水平,目前除非有更高竞价,不然从目前局面上看Altura基本上已经被Pilbara签定。

假设Pilbara完成收购后继续保持Altura的生产运营,那么此种情况对现在的供给格局几乎无影响。根据我们以前的分析[1],澳矿在短期内的供给依然会维持过剩的状态,若需求端恢复不及预期,锂价未来一段时间将仍会保持在一个相对低迷的水平。

► Pilbara成功收购Altura,收购完成后关闭Altura

作为西澳锂资源核心供给矿山之一,Altura如果关停,将减少全球约5%的锂资源供给,锂精矿现货市场流量量或将减少,锂精矿价格有望因矿山企业惜售而具备上涨潜力。Altura矿山于2018年10月投产,氧化锂资源量约48.3万吨,储量约40.7万吨,目前该矿山一期项目年产能22万吨锂精矿,2019年产量16.5万吨,折约2万吨碳酸锂当量,约占澳洲锂矿总供给的10%、占全球总供给5%。目前西澳锂矿中在产矿山一共是Greenbushes、Mt Marion、Pilbara、Altura和Galaxy五座,其中Greenbushes和Mt Marion主要是自供其股东,前者对应天齐和雅保,后者对应赣锋,2019年两者加起来总产量约120万吨,占澳洲锂矿总供给60-70%。2019年Altura产量约16万吨,占澳洲锂矿剩余供给的30%,与Pilbara和Galaxy在现货市场几乎三足鼎立,所以我们认为如果其关停,未来锂精矿现货市场可能供给偏紧,矿山企业或将出现惜售行为,锂精矿现货价格或有望上升。

考虑现在各大矿山经营情况,锂价接近底部,供给端出清压力较大,我们认为此种情况发生可能性较大,但考虑到现在下游新能源车需求恢复势头较好,我们预计Altura不会是永久性的关停。相比去年Alita出清之时,当下新能源车需求已向好,欧洲市场领衔增长,9月欧洲主流9国新能源车注册了合计13.3万辆,同比/环比+195%/+72%。同时,考虑锂电池高镍化趋势下氢氧化锂景气度高企,而当下氢氧化锂主流技术路线仍需依靠锂精矿资源作为支撑,所以我们认为,在能看到需求回升趋势之时,Pilbara可能更愿意将Altura作为一个战略资源储存起来,短期为锂价上行增加动势,在未来需求增长明确、锂价回暖之际再重新恢复运营。

考虑Altura关停,供给相对减少,锂价方面,在当前电池级碳酸锂约42,000元/吨的情况下,我们给出三种假设条件。保守假设下,锂精矿价格回升不超过450美元/吨,对应碳酸锂价格不到48,200元/吨,但在此种情况下各大锂矿公司的盈利空间仍然很薄弱。中性假设下,锂精矿价格恢复到450-550美元/吨区间,对应碳酸锂价格48,200-51,000元/吨,此时各大锂矿山能够维持正常运营,下游厂商对碳酸锂价格也能够接受。乐观假设下,锂精矿价格上升到550美元/吨以上,对应碳酸锂价格53,800元/吨以上,此时矿山盈利空间较大,基本可以覆盖矿山经营生产的完全成本,但是我们预计要达到乐观水平的假设,光供给收紧可能还不够,仍需要下游动力锂电、消费锂电需求保持较好的复苏势头。

图表:2019年西澳主要矿山产量及其占比

资料来源:公司公告、中金公司研究部

图表:锂精矿&碳酸锂价格恢复假设

资料来源:亚洲金属网、中金公司研究部

注:假设碳酸锂加工费16,000元/吨,吨毛利为6,000元/吨

假设Pilbara收购Altura失败

► Altura经营效益仍有价值,产业链或同行买家或继续入场

对比前车之鉴Alita与其他矿山,我们认为Altura实际从经营效益方面不可归为“完全的差生”。

资源禀赋上:虽然Altura与Alita与其他西澳矿山相比总体规模较小,但是Altura的资源量、储量高于Alita和Galaxy,品位数据高于Bald Hill,资源禀赋由于Bald Hill,但在西澳矿山中整体排名仍较为落后。

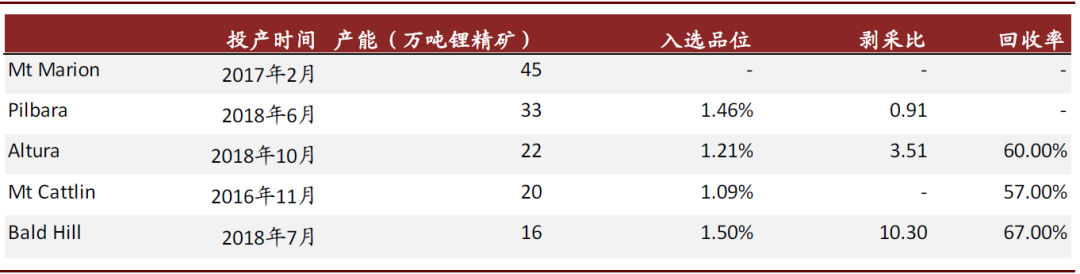

采矿端上:Altura的剥采比在3-4x左右,相比于其他矿山,Alita剥采比则高达10x,采矿成本相当高,Pilbara三季度剥采比有所回落至0.91,但其正常平均水平大概2-3x左右,Altura的剥采比优于Alita,但仍然较高。

生产端上:入选品位上,Altura为1.2%,Alita为1.5%,对比Galaxy的1.04%和Pilbara的 1.4-1.5%,Altura基本处于平均水平;回收率上,Altura为 60%,Alita为 67%,Galaxy为57%,Altura与Galaxy回收率都处于有待继续提高的水平。

成本端上:Altura二季度成本为369美元/湿吨(FOB),盈利空间薄弱,但是同为FOB口径的Galaxy成本406美元/干吨,在目前锂价下成本线也已被击穿。在今年二季报上,Altura也依旧把320-350美元/吨(CIF,中国)作为其营运目标,我们认为如果Altura未来可以达到这个目标,则或许能够实现一定经济效益。

我们认为Alita先行破产的核心原因主要是现金流压力无法支撑。其现金流压力主要来源于极高的剥采比导致成本得不到有效控制,资源规模和品位上不存在显著优势,以及投产时间为2018年7月,正好位于锂价开启下行通道阶段等等因素。通过以上对比,我们发现Altura实际上经营效益指标与同行确实略有差距,但营运层面不存在类似于Alita极高剥采比这样的“致命硬伤”,只是在长期过低的锂价下无法正常周转现金流而不堪重负。

此外,今年二季度以来,Altura销售情况其实有所回暖,产销率均高于100%,库存已有所下降,经营情况略有好转。而此前根据Financial Review报道[2],除Pilbara以外,Galaxy也在争取获取Altura项目,我们认为这一定程度也从侧面反映出Altura的价值。

图表:西澳矿山资源禀赋比较,Altura在资源规模与品位禀赋上并不显著落后

资料来源:公司公告、中金公司研究部

注:数据统计时间截至2020年10月

图表:西澳矿山主要经营指标比较,Altura基本处于平均水平

资料来源:公司公告、中金公司研究部

注:Mt Marion、Pilbara、Galaxy统计数据截止3Q20,Altura统计数据截止2Q20,Bald Hill截至2Q19

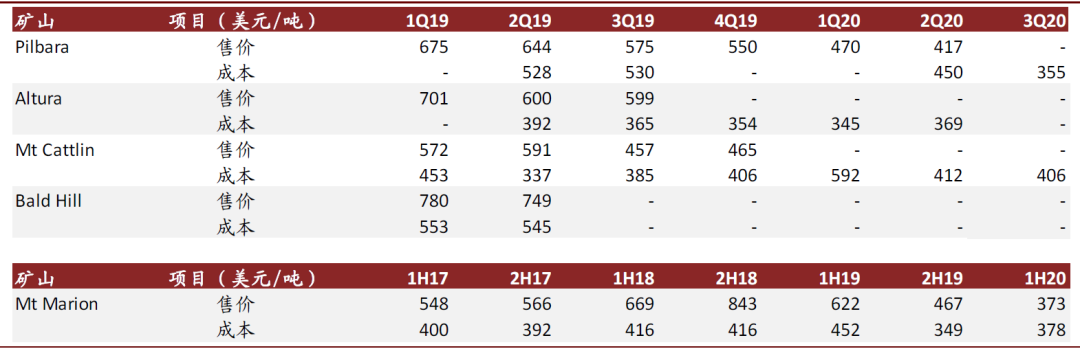

图表:西澳矿山价格与成本比较

资料来源:公司公告、中金公司研究部

注:1. Mt Marion成本为运营成本,单位美元/湿吨(CFR),假设1澳元=0.7美元,数据统计截至1H20

2. Pilbara成本口径为运营成本,单位美元/干吨(CIF),数据统计截至3Q20

3. Altura成本口径为C1现金成本,单位美元/湿吨(FOB),数据统计截至2Q20

4. Mt Cattlin成本口径为运营成本,单位美元/干吨(FOB),数据统计截至3Q20

5. Bald Hill成本口径为完全成本,单位美元/湿吨,数据统计截至2Q19

6. FOB价格为离岸价,CFR为离岸价+运费费,CIF为离岸价+运费+保费

图表:2Q20以来Altura产销率均高于100%

资料来源:公司公告、中金公司研究部

图表:Altura库存有所下降

资料来源:公司公告、中金公司研究部

下游产业资本利益绑定或将影响退出效率。

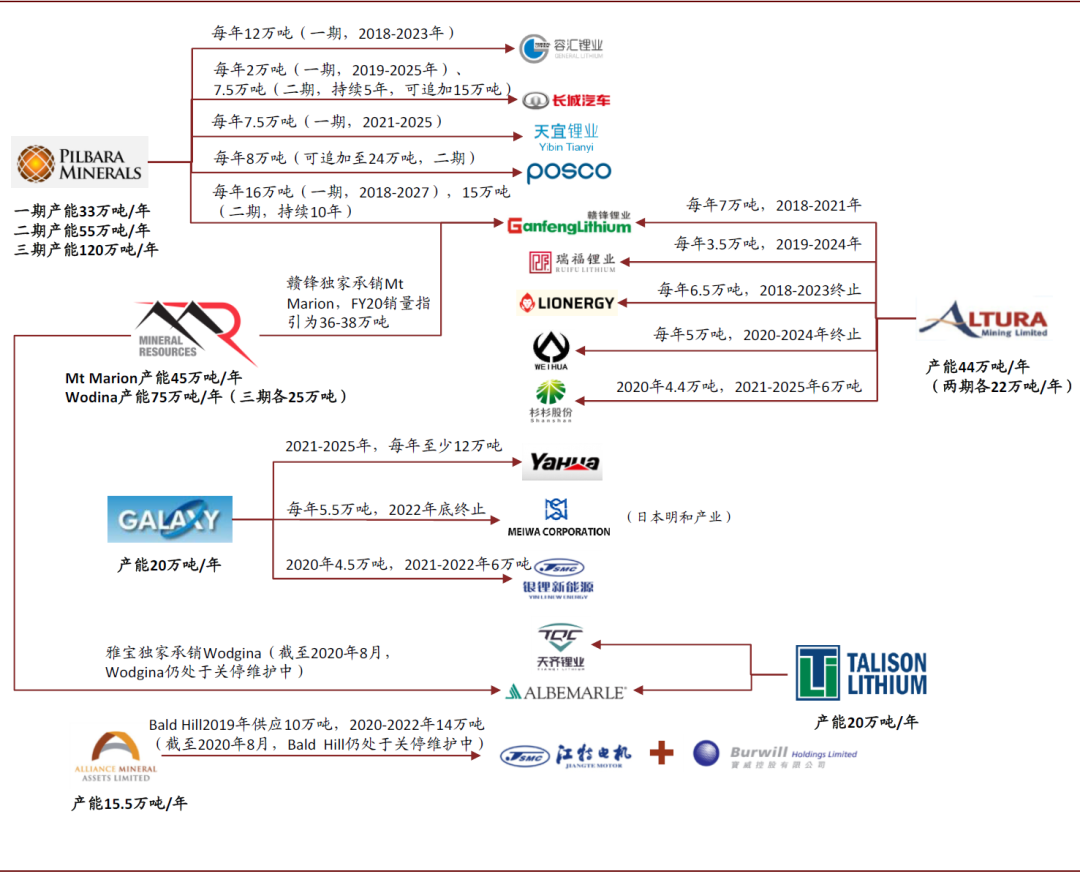

宁波杉杉在2019年6月入股Altura成为其大股东,并在6月与之签订5年长期包销协议,协议约定 Altura从 2022年1月起, Altura 每年至少供应湖南永杉6万吨,在2020年供应 4.4 万吨锂精矿。同时。此外赣锋、威华、瑞福、Lionery也是Altura的包销客户,目前赣锋锂业包销7万吨、瑞福锂业3.5万吨、LIONERGY 6.5万吨、威华股份5万吨、永杉锂业4.4万吨(2022年起6万吨),共计26.4万吨,占Altura一期产能120%。考虑上游资源供给稳定性,我们认为,除非切换供给更为经济,不然在需求恢复之际下游产业方或将不愿Altura生产关停。

经历多次融资与债务重组,多方利益交织,关停生产对投资者都或将是下策之举

Altura自2019年至今提出多轮债务重组方案。就近期方案而言,今年3月,Altura宣布新的融资计划,通过债务展期、股权融资等方案获得共3.05 亿澳元资金补充。8月底又再次宣布债务展期等操作。我们认为Altura存续问题或存在多方利益交织局面,破产清算与停产如非必须,对各方投资者而言或都将是下策之举。

图表:截至2020年6月,Altura包销协议总结,矿山关停或将影响下游经营

资料来源:公司公告、中金公司研究部

图表:Altura经历多次融资与债务重组,多方利益交织

资料来源:公司公告、中金公司研究部

►Altura进行破产清算,项目无人接手,永久关停

此种情况类似于我们以上讨论的第二种情况,即Pilbara关停Altura,供给减少与锂价价格判断结论也基本与之相同。但我们认为此种情况发生可能性较小,毕竟如上分析,Altura还存在一定经营价值,叠加目前下游需求正在回暖,Altura项目无人接手、戛然而止,对各方也许都不会是最经济的选择。

综上所述,我们认为以上四种假设中,按发生可能性大小划分分别是:

Pilbara成功收购Altura并暂时关停 > Pilbara成功收购Altura并保持继续生产 > Pilbara收购Altura失败,但是产业链或同行买手继续入场 > Pilbara收购Altura失败,Altura破产清算。

思考:下一个会是谁?——建议关注Galaxy

我们退一步,假设锂价未来仍然保持疲软走势,西澳锂矿的经营和财务风险激将会越来越突出,那么在Alita、Altura之后,下一个会是谁?我们建议关注Galaxy。

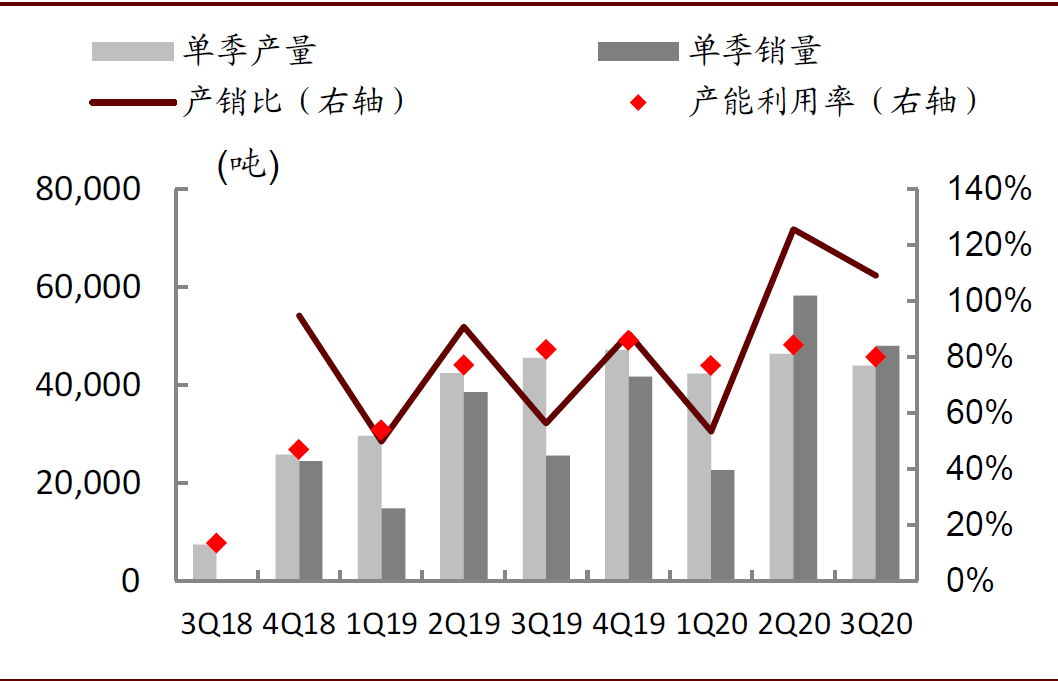

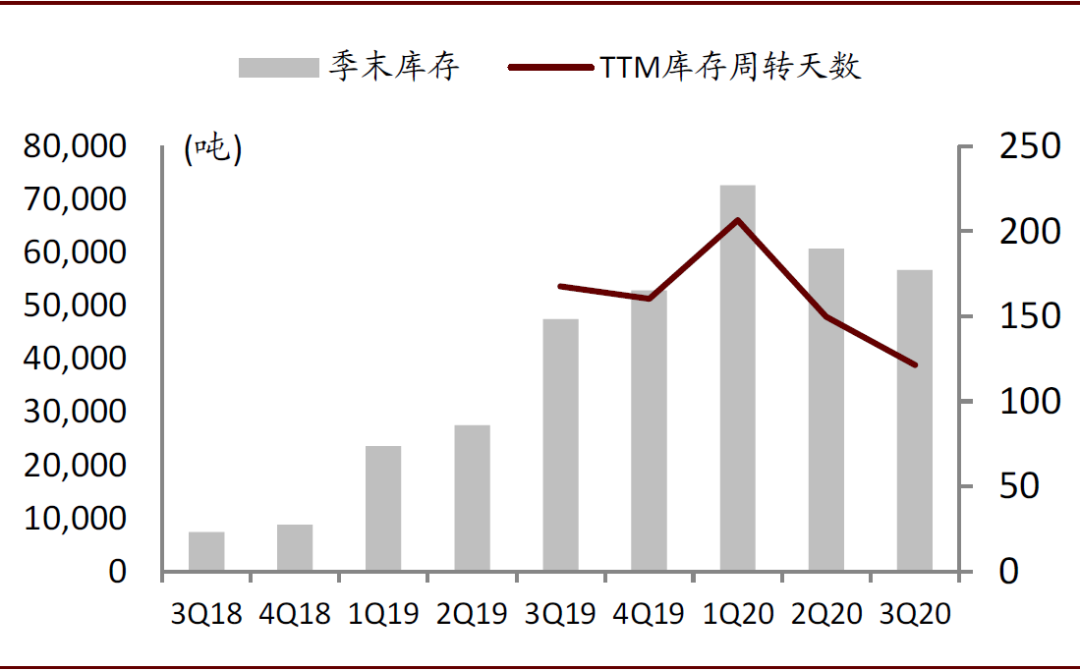

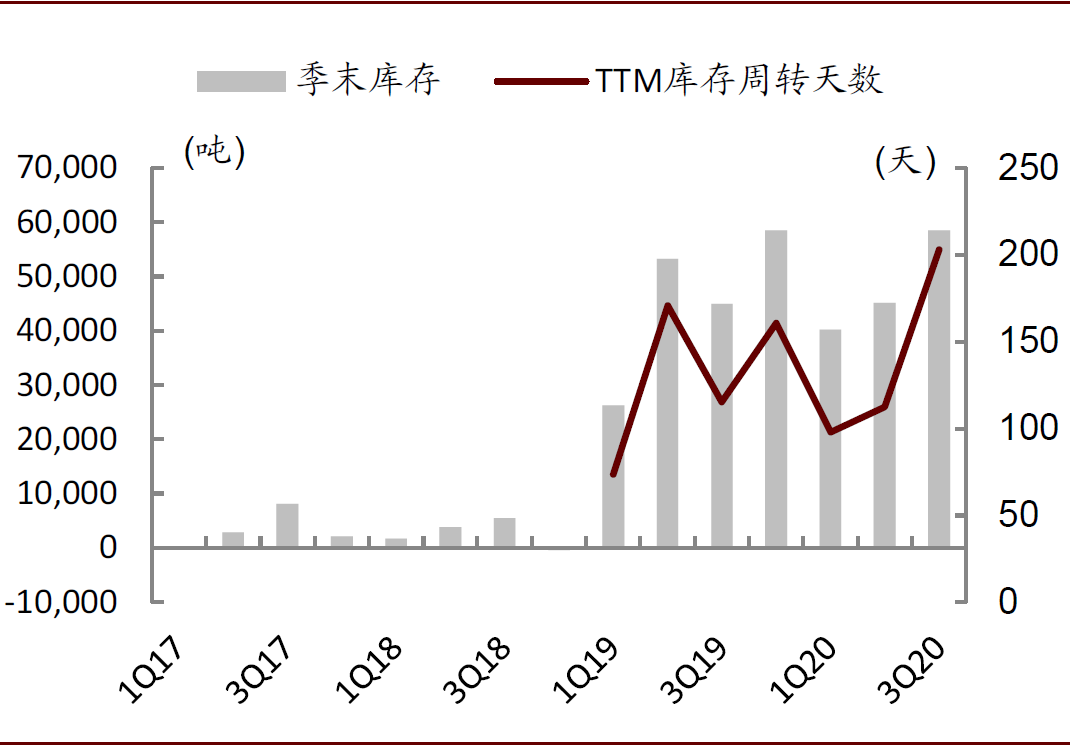

产销同比下滑幅度较明显,但库存增幅仍然较大

第三季度Galaxy产量3.0万吨,同比/环比-40%/-2.8%,前三季度总产量7.5万吨,同比-49%;第三季度销量1.7万吨,同比/环比-71%/-35.6%,前三季度总销量7.5万吨,同比-27%。三季度季末库存共5.8万,环比+30%,库存周转天数(TTM)环比增加91天到203天。Galaxy全年产量指引9-10.5万吨之间,较2019年产量水平减少45%~53%,减产趋势较为明显。

图表:Galaxy产销同比下滑幅度较明显

资料来源:公司公告、中金公司研究部

图表:Galaxy库存增幅仍然较大

资料来源:公司公告、中金公司研究部

图表:Galaxy生产指引情况

资料来源:公司公告、中金公司研究部

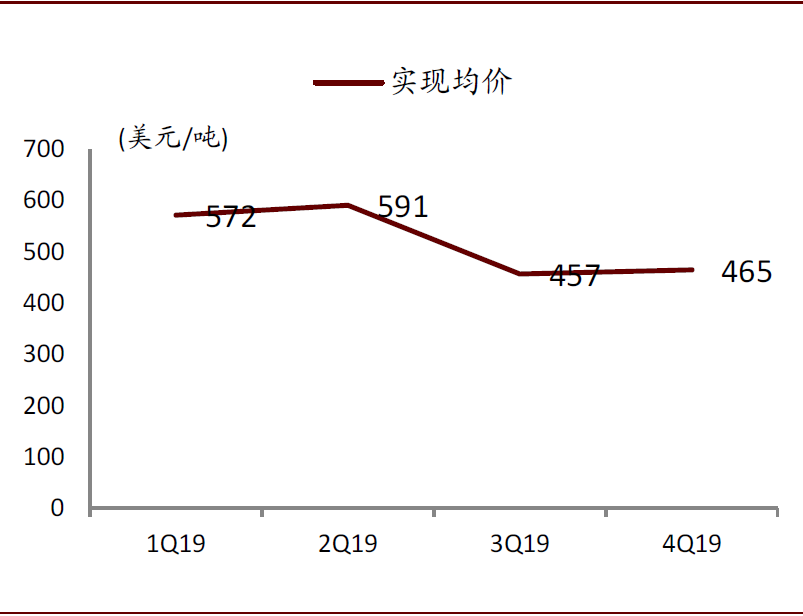

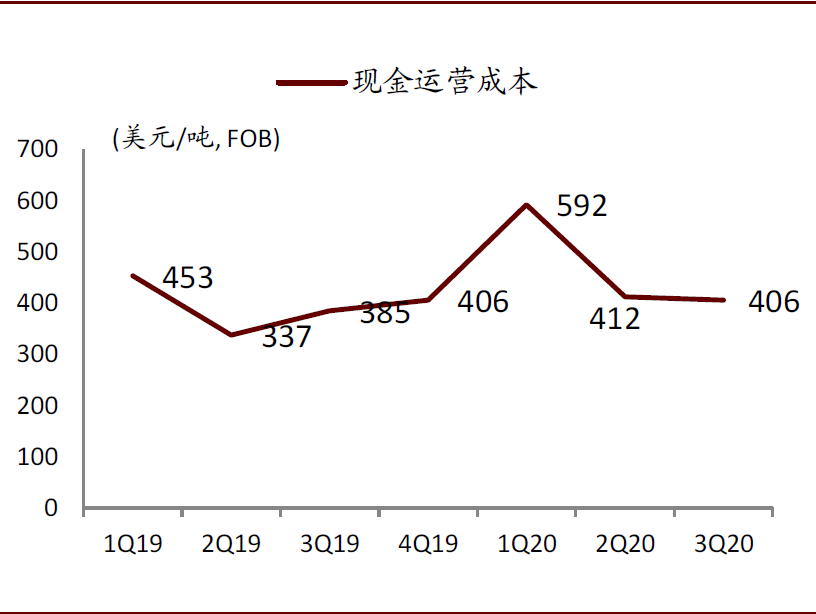

价格成本控制不善,盈利空间愈发薄弱

截至2019年底,Galaxy实现均价465美元/吨,较当时的市场价相比,利润空间也已经较为薄弱。而截至今年三季度,Galaxy披露平均成本406美元/干吨(FOB),已经高于目前390美元/吨左右的锂精矿现行市场价,锂价已跌破成本线。

财务方面缺乏依靠自身经营的造血能力

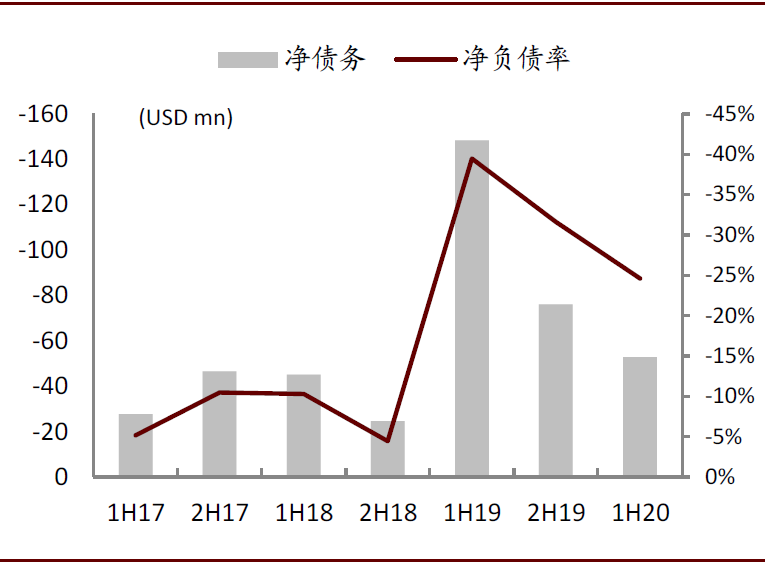

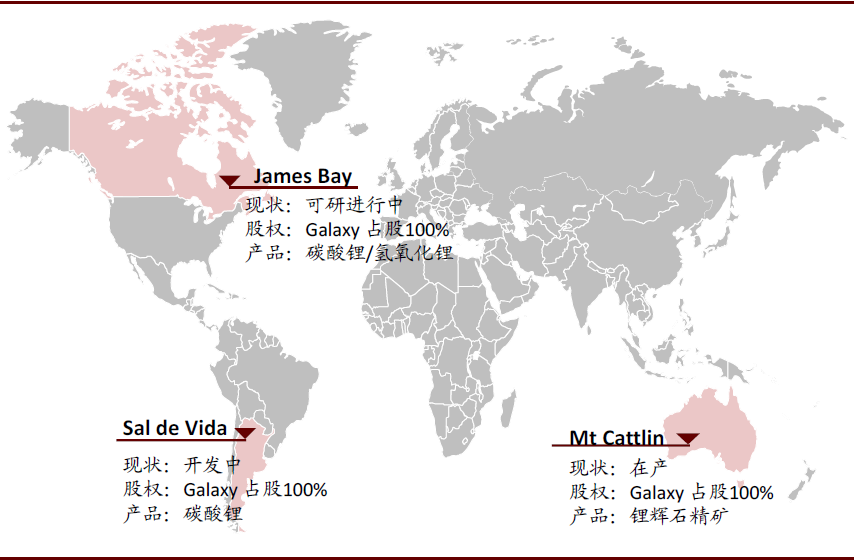

截至2020年上半年,Galaxy毛利层面亏损40万美元,净利层面亏损2,219万美元,虽然亏损幅度环比缩小,但仍尚未扭亏为盈。Galaxy经营性现金净流量2019年起一直为负,但依靠去年出售了部分资产,在手现金尚有回旋余地,净负债率为-25%,债务压力相对宽松,资本开支1,262万美元,也基本维持低位。

同时考虑到公司仍有Salar de Vida、James Bay等在建项目仍在开发,未来如果锂价持续低迷,公司锂矿资产经营层面的造血能力不能及时恢复,流动性得不到健康持续的补充,出现融资行为后若财务风险管理不善,我们认为中长期运营也恐难以为继。

图表:Galaxy实现均价市场竞争力较弱

资料来源:公司公告、中金公司研究部

图表:锂精矿价格已经跌破Galaxy成本线

资料来源:公司公告、中金公司研究部

图表:虽亏损略有收窄,但Galaxy盈利层面依然为负

资料来源:公司公告、中金公司研究部

图表:Galaxy债务压力相对宽松

资料来源:公司公告、中金公司研究部

图表:Galaxy资本开支仍然较小

资料来源:公司公告、中金公司研究部

注:2019年上半年资本支出为负主要系公司出售部分资产所致

图表:2019年以来Galaxy经营性现金流维持净流出

资料来源:公司公告、中金公司研究部

图表:2020年Galaxy三大锂资产地理分布与资源情况

资料来源:公司公告、中金公司研究部

图表:Galaxy各项目战略规划

资料来源:公司公告、中金公司研究部

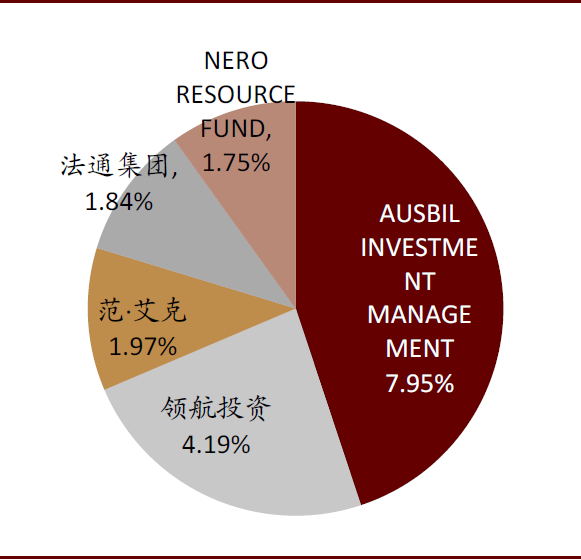

包销&股东结构上产业资本渗透率较低

我们认为新能源车产业链上下游企业,依然处于产能扩张阶段,下游材料生产企业也持续积极同西澳矿产商直接对接,以锁定长期包销协议,确保稳定的锂原材料供应量。最近几年,随着西澳矿产供应格局的多样化和下游材料企业的持续扩张发展,目前西澳四矿同下游材料企业已经形成了一个初步相对清晰的供应格局。

目前Galaxy旗下Mt Cattlin矿山名义产能约为20万吨,雅化集团承销12万吨、日本明和产业5.5万吨、宜春银锂4.5万吨(2021年起5万吨),共计22万吨,约占产能110%。

在包销体量上,已经达到矿山满产能力,但是深入来看,下游包销客户中,雅化、宜春银锂和日本明和产业均未持有Galaxy股权。我们反观对比Mt Marion与Pilbara,其实Galaxy存在着与Altura一样的窘境——股权结构中产业资本渗透率较低,与产业资本的合作未进入到更深层次的利益绑定。

而利益联结纽带较松,则易导致实际上下游产业休戚共存度不高,如果Galaxy当真发生经营困难,我们预计获取产业链下游资方援助的可能性较于有股权利益绑定的矿山或许会相对偏低。

图表:Galaxy股东中无产业资本渗透

资料来源:公司公告、中金公司研究部

注:数据统计截至2020年8月

图表:西澳锂矿包销结构图

资料来源:公司公告、中金公司研究部

注:数据统计时间截至2020年9月

(编辑:mz)