本文来自“万得资讯”,文中观点不代表智通财经观点。

随着美国大选和疫苗等不确定时间逐步落地,全球复工复产确定性逐步提高,在此背景下,海外大行一致认为顺周期板块将是未来首选。

11月8日拜登发表胜选讲话宣布当选新一届美国总统,同时最新结果显示参众两院归属维持现状,大选靴子落地。同时,疫苗进入最后冲刺阶段。 11月9日,复星疫苗全球合作伙伴德国生物技术公司拜恩泰科(BNTX.US)及美国辉瑞(PFE.US)宣布,其合作研发的mRNA(信使核糖核酸)疫苗第一次中期分析结果显示,在大规模试验中阻止了90%的感染。

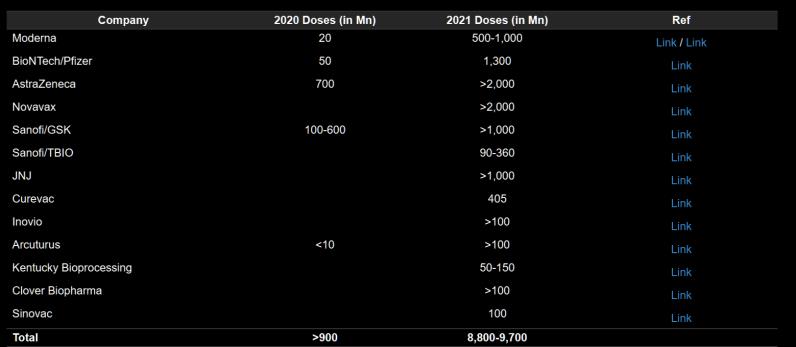

此前,美国抗疫专家福奇博士曾表示,病毒疫苗效用达50%至60%已属可接受,而复星疫苗效性高达90%以上,远超科学家预期,大大提振市场风险偏好。在疫苗量产方面,根据JP摩根的统计数据,在研药企明年疫苗产量超过90亿只,对于想接种的人口来说绝对足够。

高盛在研报中表示,明年全球复苏的进程将会进一步加深价款,在此背景下,风险资产是首选,股票>工业品>信用债>黄金>利率债。今年2月份深蹲后,FAAMG为首的科技股在社交距离的影响下走势一骑绝尘,其他品种还处在缓慢爬坡状态,但年末市场逻辑转变后,卫生事件受损较多的线下服务消费、强周期可能战胜科技股。

高盛首席全球股票策略师Peter Oppenheimer指出,以史为鉴,2008年金融危机后,美股市场就发生了短期反转为周期性股票的格局。这种情况通常持续约四个月,导致周期性股票的表现优于防御性股票,价值型股票的表现也略好于成长型股票。

这些变化往往发生在债券收益率上升和强劲经济增长期间,高盛预计这两者都将在短期内发生。报告称,在接下来的几个月中,预计会出现一些政策和经济变化,以支持这种临时性反转。

另外,美国居民储蓄净额目前达到二战以后最高水平,如果卫生事件成功控制,前期积压的消费需求将迅速释放,或带来显著的通胀压力,国内的农产品、美元定价的工业金属均有涨价空间和预期,例如铜、锂、钢材、板材,未来半年周期品存在很强的价格上涨预期。

广发证券首席策略分析师戴康11月10日在直播中表示,从投资机会来讲,今年的脉络还是比较清晰的,从中游制造,到近期的可选消费,接下来大金融可能会存在一些机会。“经过复盘A股历史上的经验,‘估值切换’最容易发生的领域是次年业绩修复弹性较大的一些行业,这些行业容易在当年年底出现‘估值切换’。大体上,顺周期的板块的修复逻辑和轮动还是比较清晰的。”

(编辑:李国坚)