本文来自微信公众号“华创悦享现代生活”。

核心观点

❖ 奢侈品是门槛最高的消费品,接近量产的艺术品,维持强烈的本地属性和个体风格,从“御用匠人”到工业化过程中,做到逐步平民化、可触及而维持不庸俗、不掉价;奢侈品是阶层分化的产物,却在特权阶层消失之后的现代社会中大行其道,以民主方式完成消费意义上的阶层重建,以强烈的象征意义让中上收入使用者产生贵族的自我认知。“管理稀缺性”是奢侈品品牌最重要的能力,企业经营目标较普通消费品更为长期。

❖ 奢侈品多为以集团形式经营的欧洲老钱公司,旧匠人品牌逐步商业化之后,并购品牌、形成矩阵,集团经营;奢侈品集团业务集中于箱包皮具、服饰眼镜、 珠宝钟表、书写工具、彩妆护肤、酒饮及其他精品零售。良好的质量和高昂的价格只是奢侈品的表象,奢侈品通过定期或不定期提价、严格的价格和渠道管理、手工定制、原产地保护、饥饿营销、限量设计、发售少量稀有材质产品等方式制造稀缺性,推高重置成本;硬通奢侈品牌永不打折、不上电商平台、不进免税店和 outlet、不做 factory store,甚至在经济危机面前选择提价应对,维持“永涨不跌”的价格印象,成为大众心中满足虚荣心、彰显身份地位的重要标志。

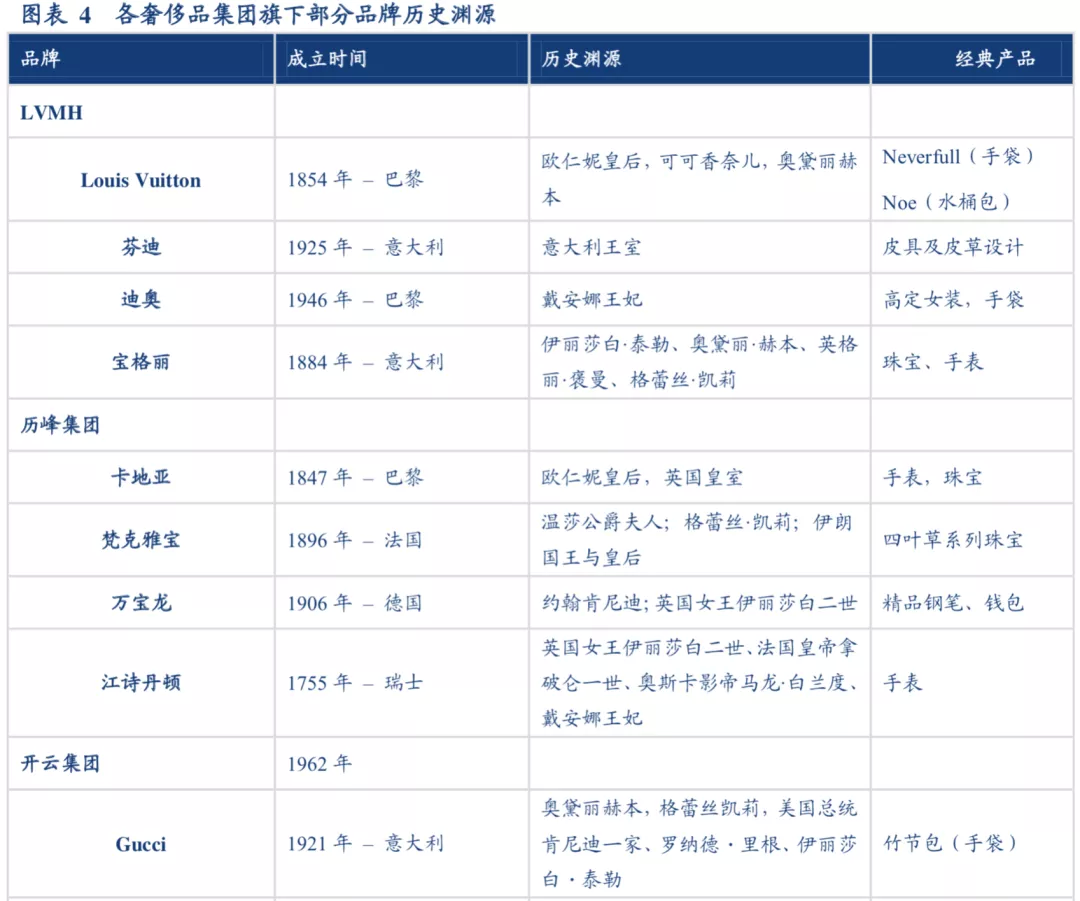

❖ 普通消费品追求经济生产,高档品为品质赋权更重,以更高加价率追求质量/性能优越。奢侈品与高档品的最大区别在于,高档品有定价基准,会被比较,在可行域内追求性价比;而奢侈品是绝对的,不比较,不追求性价比,甚至为了保留个性而不在意缺陷。奢侈品注重历史和品牌故事,部分奢侈品来源于欧洲宫廷和贵族阶层,法国末代皇后欧仁妮御用匠人品牌娇兰、LV、卡地亚均成为奢侈大牌;Hermes 商标源于上流社会身份标志“马车”、劳斯莱斯用英国皇室为“平稳”背书。另一部分奢侈品来源于传奇人物、竞技或与社会文化变迁深刻相关,如法拉利的天才血脉与一级方程式、战争推升 Burberry(BURBY.US)形象;女性独立的思潮与 Chanel 创始人“风格永存”的鲜明定位共振,战后 Dior让女性“重归华美”。

❖ 信息容易检索的今天,历史不可复制,更难于编造,加上阶层消泯,难以诞生新的奢侈品品牌。奢侈品集团不断并购存量品牌,定位细分人群,共享部分集团资源的同时充分尊重各品牌个性,独立运营,通过制造和管理“稀缺性”, 获取超额收益,成为复利公司。

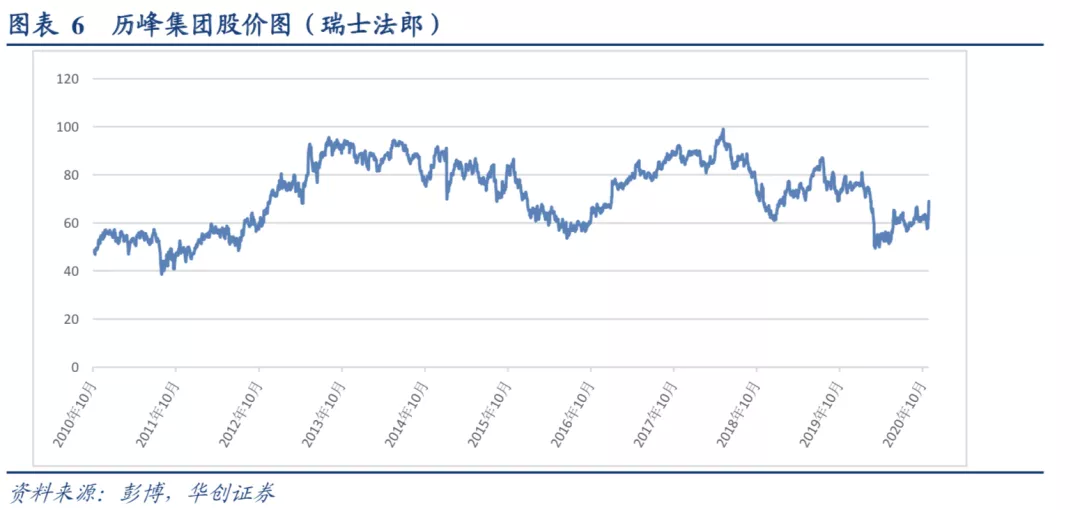

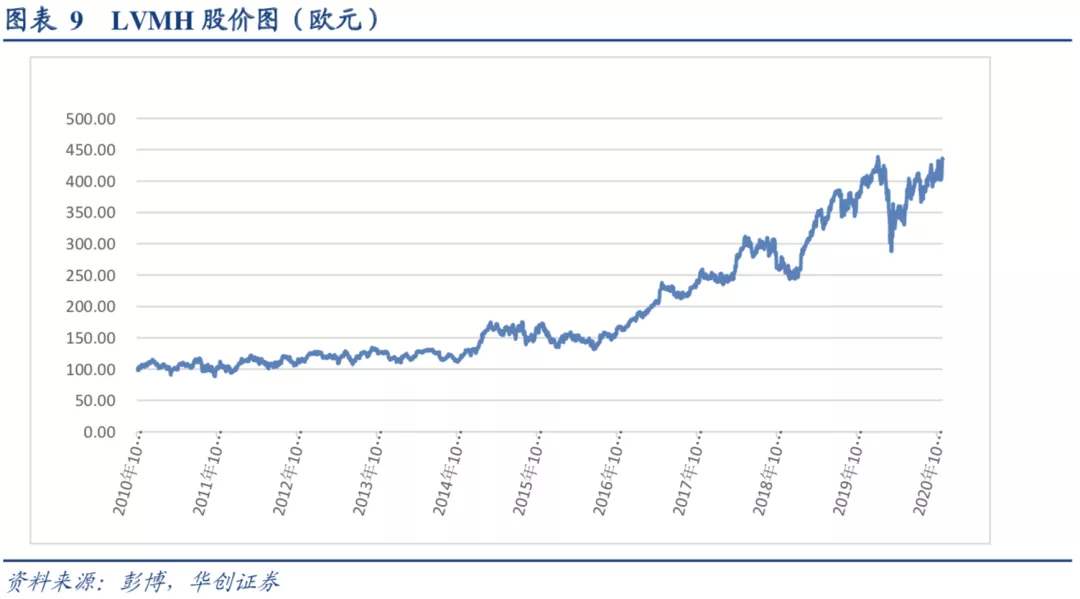

❖ 奢侈品的股价走势,短期看是设计师、品牌的受欢迎程度,长期实质是人类货币财富的增值。本篇报告试图从组织构架、经营方式、规模效应来源等方面探讨“奢侈品集团化经营”的成因。

❖ 风险提示:经济下行风险、公共卫生事件影响超预期、设计师丑闻影响局部区域销售。

目录

一、奢侈品集团及品牌传奇

(一) 奢侈品:品牌传奇、“管理稀缺性”

奢侈品多发源于欧洲,历史悠久,品牌前身大多有贵族印记,如皇室御用匠人(欧仁妮皇后与 LV、娇兰、卡地亚; 爱德华七世与 Burberry),从小作坊到商业化;没有王公贵族背景的奢侈品品牌则来源于传奇人物,经历过热血竞 技比赛高光加成,或与社会文化变迁深刻相关,例如 CHANEL 创始人 Coco Chanel 以珍珠和风格卓著的套装闻名, 终身未婚,与名流贵族、文豪、艺术家周旋,自我风格强烈,领衔女性主义思潮;Burberry 赞助人类历史上第一支成功登上南极点的团队阿蒙森,Prada 尽管没有贵族背景,但创始人跌宕的爱情传奇造就了标志性的尼龙黑包,后来经过流行文化不断演绎,如《碟中谍 4》带红杀手包,《穿 prada 的女王》更将其强势职业的形象推向大荧幕— —奢侈品是被强势文化不断背书的,有历史,有文化,才有奢侈品;没有品牌心智的高价品不是奢侈品。

在信息爆炸、容易祛魅的今天,想编造历史、塑造新的奢侈品已经非常困难;风云一时的新设计师也多会被奢侈品集团收入囊中;作为存量的奢侈品品牌心智壁垒高筑,鲜少竞品,但想要收取品牌复利,还需要管理稀缺性。

( 二) 主要奢侈品集团概述:

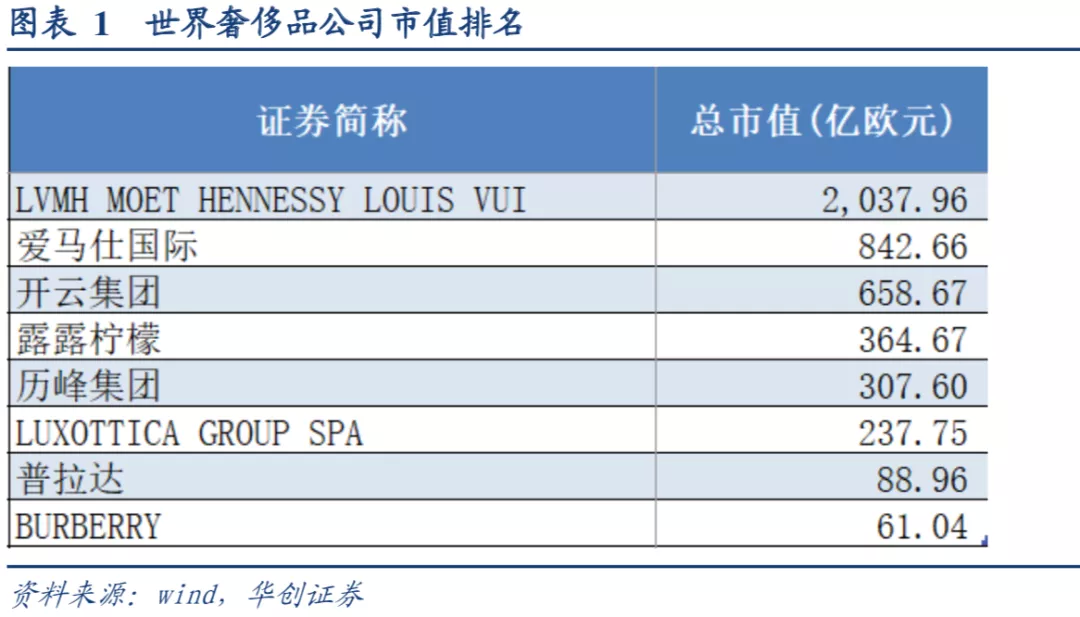

奢侈品行业竞争格局变化较小,头部三大奢侈品集团(开云,历峰,LV)品牌矩阵布局完善,并购历史久,地位稳固,行业新入品牌孵化时间久;也有爱马仕、Prada(01913)、Burberry这样经久不衰的品牌维持独立经营,拒绝被并购。

奢侈品是社会分层的产物,在经济大发展、特权阶层逐渐消失之后,以民主的方式重新定义了社会阶层,迅速普及过程中维持高贵形象,以产品定义审美观,不以功能性为重,而是注重美,感官,享乐,文化。以难以获得性创造距离,拉开差距,象征着财富,地位和文化的不平等,是一种社会标签,象征着人们对于上流社会的渴望,展示价值大于实用价值,个人奢侈品包含了强烈的审美因素。奢侈品消费存在不可逆转效应(棘轮效应),一但尝试过之后,较难回到原来的消费水平,和医美不同的是,奢侈品的不可逆转效应是存在于公众范围内的。

品牌与传统传承、特殊专门技术以及文化内涵相关联,经典产品通过有故事积淀的产品模型构筑神话,历久弥新。公司掌握强定价权,“涨价”是品牌战略发展的重要支柱,一方面是出于维护产品收藏价值,另一方面是由于奢侈品和消费者建立了情感链接,奢侈品产品具备社交属性,购买者可以向他人炫耀自身地位,审美观,外在形象等,是购买者经济能力和社会地位的象征,价盘的稳定提升可以保护消费者的情感需求,品牌通过价格和调性的传递形成了相对清晰的使用者形象。

今年 5 月,LV 对国际市场再次提价,这是过去 7 个月内第三次上调价格,香奈儿也上调部分产品售价,涨幅从 4%-25%不等。

品牌力是定价权的推动力,定价由品牌所定位的潜在顾客决定;奢侈品的定价较为绝对,与“使用价值”“交换价值”相去甚远,带有较高的“象征价值”加成,不与其他同类品牌进行比较,也不追求性价比。高价决定了奢侈品的稀缺性和难以获取性。产品端偏好经典元素重现,因为奢侈品品牌相对于快时尚品牌而言,更依赖于核心产品的销售,这些产品基本没有季节性变化,也是为了保持核心产品的“经典性”,季节性产品更多是保留经典元素的同时进行创新,保持品牌的完整性,增加热度。奢侈品牌需要在保持品牌调性和提供符合趋势的流行产品之间保持平衡。Gucci 以美国第一夫人 Jacqueline Kennedy Onassis 命名的 Jackie Bag 于 2020 秋冬重新回归,将 60 年代的经典半月形手袋再度升级。

奢侈品品牌需要时间沉淀,历久弥新,头部品牌基本发源于欧洲皇室,尤以法国为最,最早可以追溯到 18 世纪,亨利八世、路易十四、拿破仑三世及欧仁妮皇后等,都曾将御用匠人带到欧洲时尚舞台;奢侈品多以手工作坊或小型精品店起家,家族化发展,以产品树立口碑,爱马仕经营马具,路易威登是箱包制造商,香奈儿主营高定女装,商业化后转变为集团式发展。

19 世纪至 20 世纪初,第一批当代法国奢侈大牌(路易威登、卡地亚、爱马仕等)涌现,两次世界大战期间,香奈儿,Prada 等品牌崛起,二战后,全球化程度加深,工业技术进步,可选消费需求随着居民可支配收入上升增加,诞 生了兰蔻、巴黎世家,迪奥、雅诗兰黛、伊芙圣罗兰等奢侈品牌。20 世纪 80-90 年代,奢侈品牌开始全球扩张,集团趋势初显,1987-1988 年左右,LVMH,历峰集团,Tiffany(TIF.US) 上市,行业内品牌收购兼并进程加速。

以 LVMH 集团为例,路易·威登品牌由路易·威登于 1854 年在巴黎创立,酩悦香槟由酒商克劳德·酩悦于 1743年创立,轩尼诗由爱尔兰裔退役军人理察·轩尼诗于 1765 年创立,酩悦与轩尼诗于 1971 年合并成为酩悦·轩尼诗集团。1987 年,酩悦·轩尼诗与路易威登合并成 LVMH,成为 LVMH 集团的雏形。1990 – 1998 年间,集团陆续收购了 Berluti,Kenzo,Celine,Loewe,Guerlain 等品牌,以及 DFS 和 Sephora 等精品零售商。1999 - 2001 年为集团并购高峰期,集团既收购了 Chaumet 等珠宝品牌,还通过收购benefit,fresh,make up forever 等将业务范围拓展到美妆护肤品领域;现阶段LVMH为欧洲市值最大的公司之一,超过 2000 亿美金,并于近期达成了收购 Tiffany 的新合同。

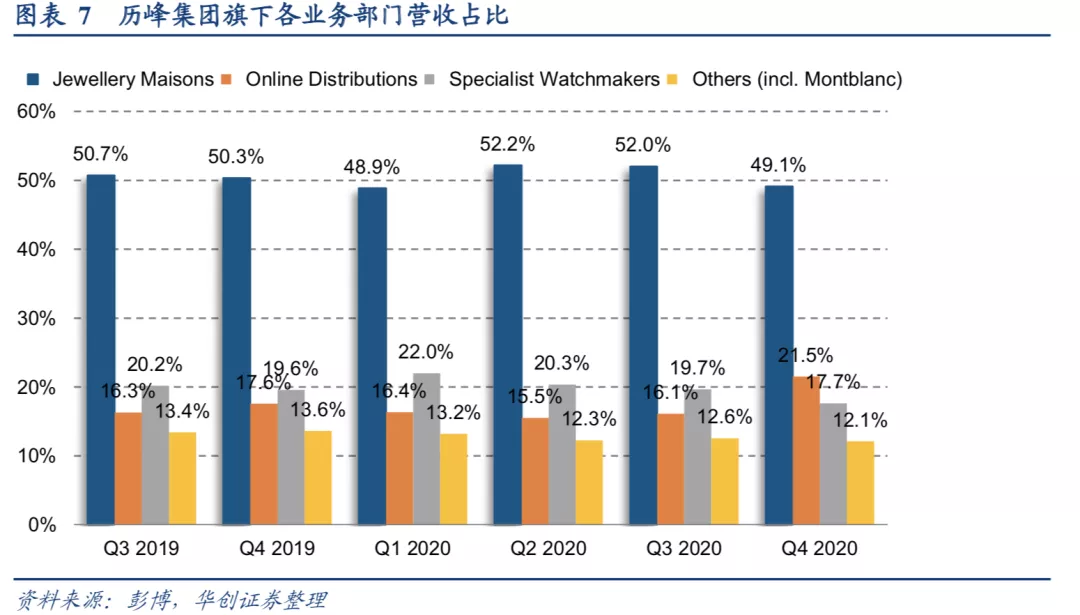

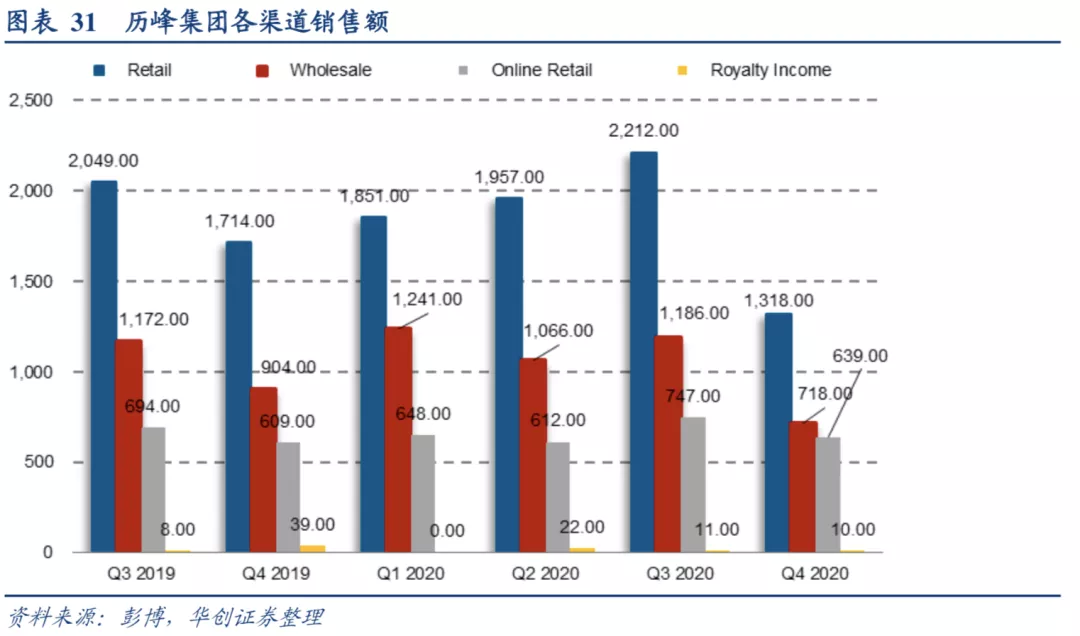

1. 历峰集团:珠宝钟表集大成者

历峰集团旗下品牌主要分为四个系列,珠宝首饰、专业钟表、线上分销商及其他。珠宝首饰包括卡地亚、梵克雅宝 等品牌,20 年 Q1(自然年)营收占比为 49%,专业钟表包括朗格、积家、伯爵等品牌,20 年 Q1(自然年)营收占比为17.7%, 线上分销商以YOOXNET-A-PORTER平台为首,20年Q(1 自然年)营收占比为21.5%;其他包括Chloe、Dunhill、Montblanc 等品牌,20 年 Q1(自然年)营收占比为 12.1%。

2. LVMH 集团:全球最大顶奢集团

LV 集团目前分为 6 个品牌部门,分别是酒类,手表珠宝,香水美妆,精品零售,时尚皮具和其他。

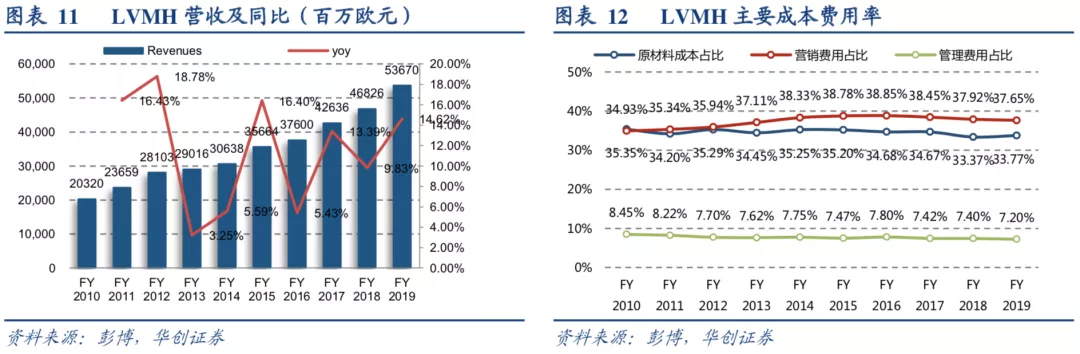

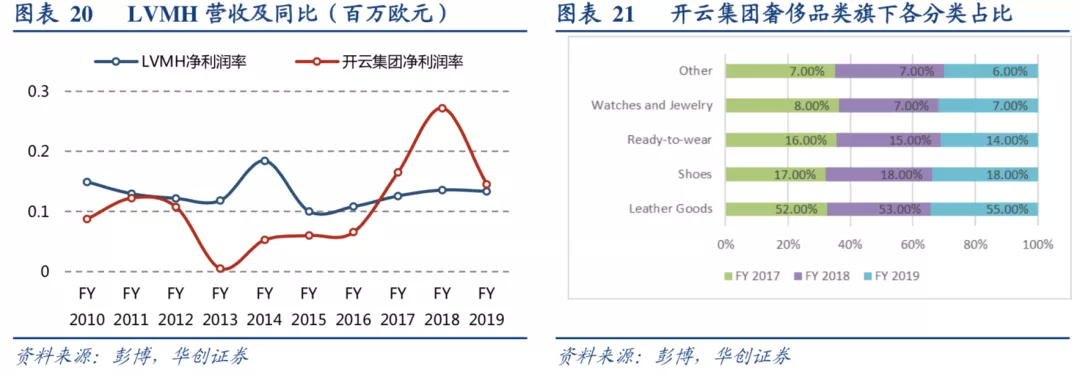

2019 年LVMH 实现营收 536.70 亿欧元,同比增长 14.62%,2010-2019 年营业收入 CAGR 为 11.40%,2019 年净利润 71.71 亿欧元,同比增长 12.86%。净利率 13.36%,毛利率 66.23%。LVMH 的营销费用率逐年攀升,2019 年占比达到 37.65%;规模扩大后管理费用率逐年稳定下降,2019 年占比为 7.2%。

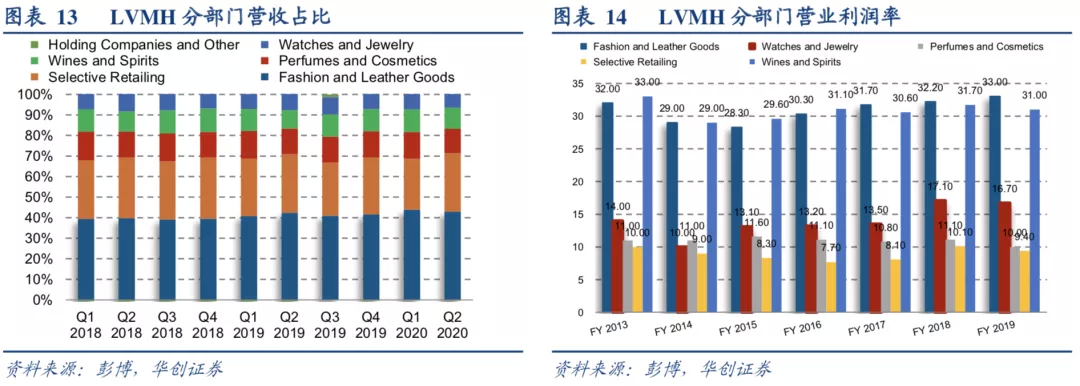

LV 集团全品类经营,营收类目较为分散,目前时尚皮具和精品零售部门贡献主要营收。截至 2020 年上半财年,时尚及皮具类营收占比为 43%,且营业利润率最高(30%+),精品零售类(丝芙兰+DFS 渠道)营收占比次之,为 26%(营业利润率最低,不到 10%),香化类营收占比为 13%,酒类营收占比为 11%,珠宝手表类营收占比为 7%。从 各部门营业利润率来看,时装及皮具部门、酒水部门营业利润率较高,2019 年分别为33%和 31%。其次为手表珠宝部门,香化部门和精品零售部门,分别为 16.70%,10%和 9.4%。

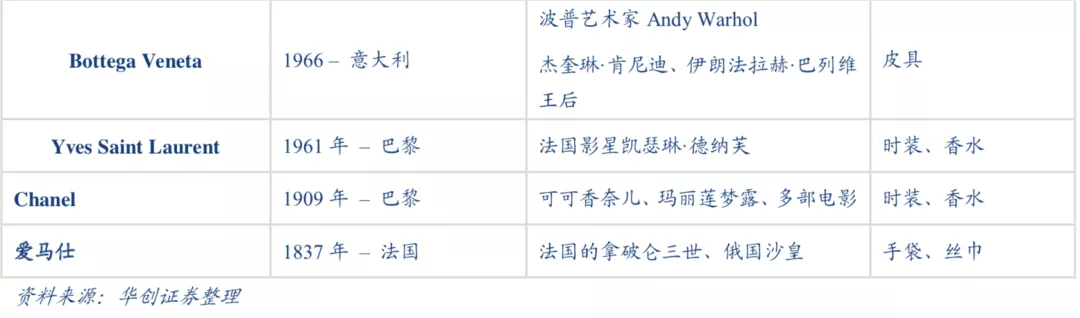

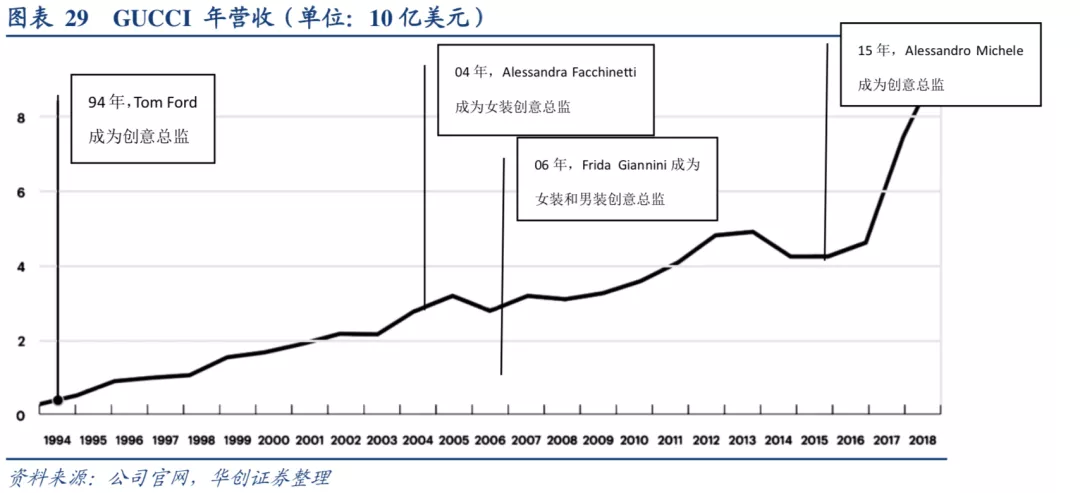

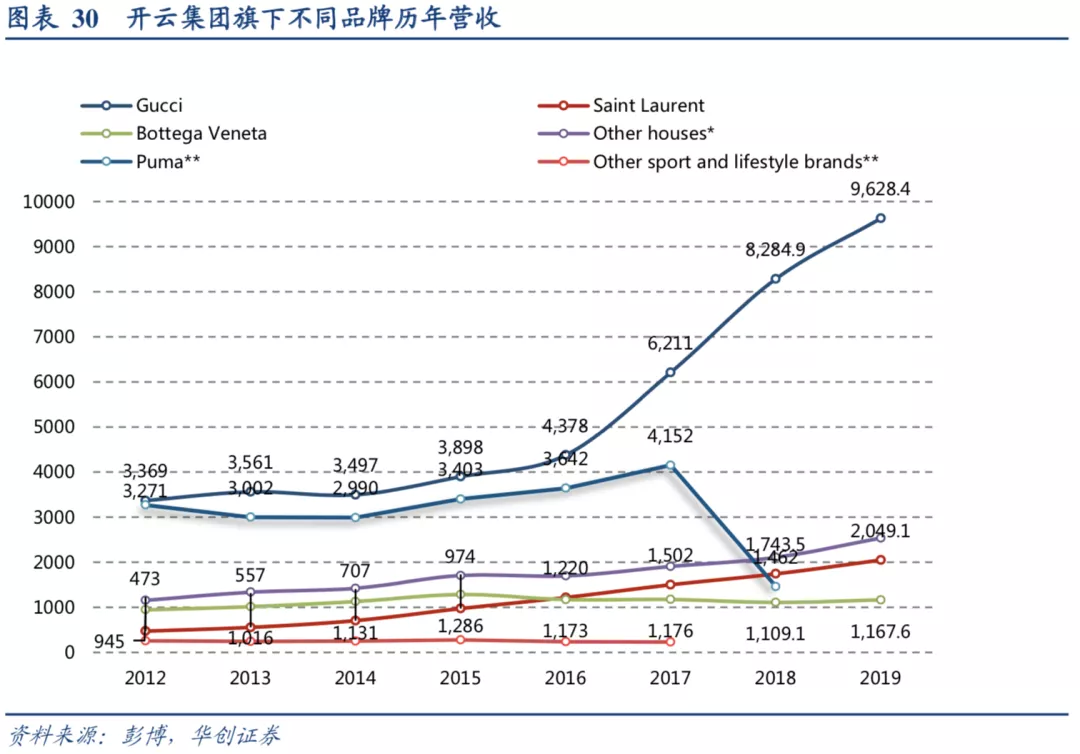

3. 开云集团(kering):Gucci 品牌独大、领衔复兴

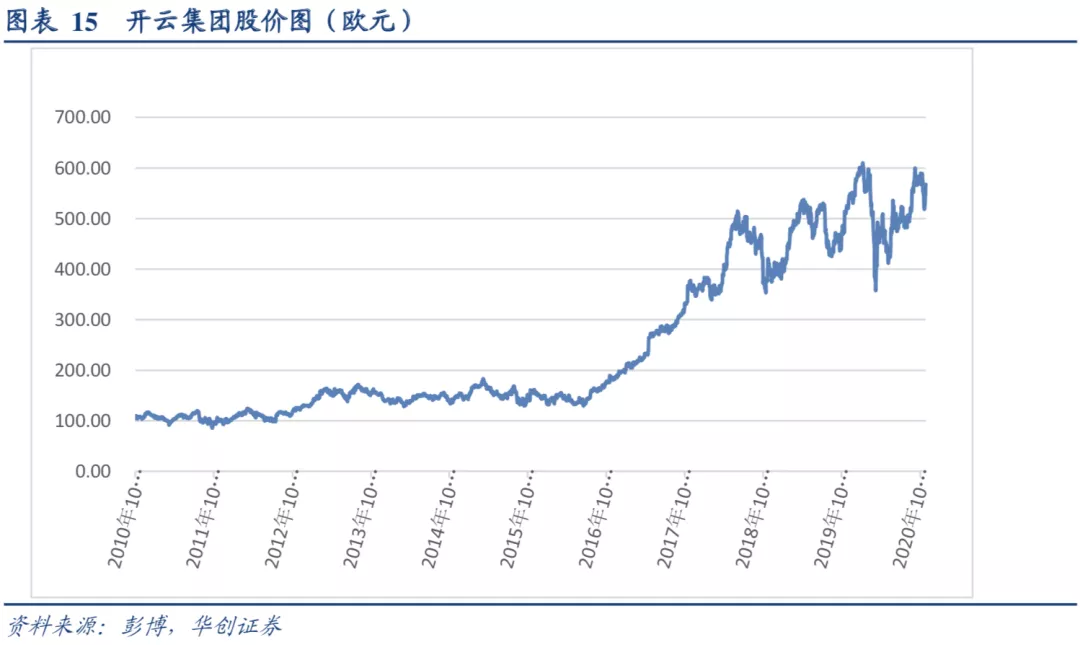

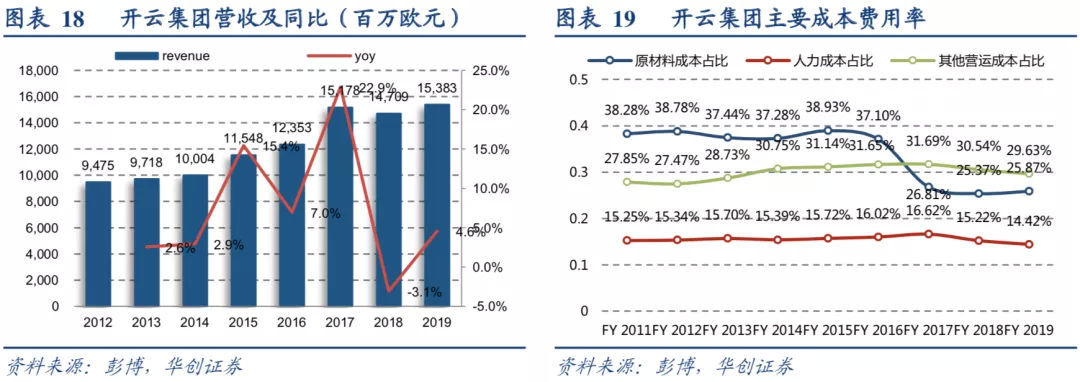

开云集团旗下品牌众多,包括 Gucci、Yves Saint Laurent、Bottega Veneta 等奢侈品牌,Gucci 营收占比较高,15 年更换创意总监后,品牌营收大幅攀升,2017 年后持续跑赢奢侈品行业,股价强劲提升。截至 2019 财年,Gucci 营收占比为 60.6%,达到接近百亿欧元之巨,Yves Saint Laurent 营收占比为 12.9%,Bottega Veneta 营收占比为 7.4%。

2019 年开云集团实现营收 153.83 亿欧元,同比增长 4.6%,净利润 23.09 亿欧元,同比下降 37.86%,主要因上半年向意大利税务局缴纳高达 12.5 亿欧元罚款(开云集团通过税收统筹,上世纪 90 年代起在瑞士设置子公司Luxury Goods International,成为欧洲战略重心;2016 年起陷入税务丑闻)。2019 年毛利率为 74.13%,净利率为 14.53%。2019 年原材料占比为 25.87%,人力成本占比为 14.42%,其他营运成本占比为 29.63%。

就开云集团而言,近三年奢侈品类(luxury goods)占公司总营收 97%,再其中皮具类占比近三年均保持在一半以上, 其他品类,如葡萄酒烈酒类,香化品类占比较低。相比之下,LVMH 各品类发展更为均衡,品牌矩阵更为丰富,净利润率也更为稳定。

三大集团中,LVMH 规模最大、野心勃勃,收购进程更为迅速,且擅长在合理时机低价买入好资产,2020年 10 月29 日 LVMH 正式宣布,已与美国珠宝品牌 Tiffany 达成了新收购协议,交易价格从之前约定的135 美元每股降至131.5 美元每股,交易总金额从原来的 162 亿美元(不含承接债务)降至 158 亿美元左右。

(注:开云集团 2013 年净利润下滑主要受出售邮购服饰零售商 La Redoute 及 Puma SE (PUMG.DE) 彪马集团重组的1.3 亿欧元一次性费用影响)

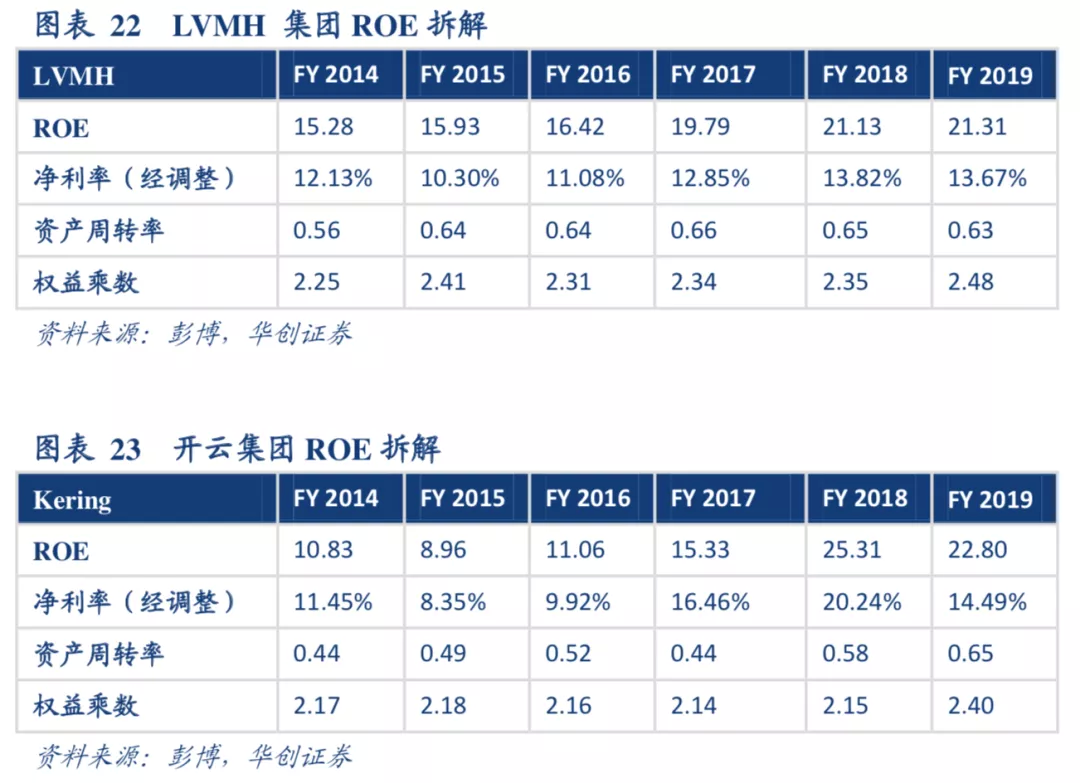

奢侈品行业公司 ROE 变化主要由利润率变化驱动,对比 LVMH 和开云集团过往 ROE 影响因素,LVMH 多年净利率和资产周转率更为稳定,近三年 ROE 水平稳定在 20 左右,近年开云集团受益于Gucci 增长,ROE 水平提升较为明显。

4.奢侈品集团的估值:

由于“管理稀缺性”的一系列举措(渠道自控、持续的品牌建设投入、原产地手工生产、饥饿营销等)造成的较高成本和费用率,奢侈品在加价率显著高于其他商品的情况下,净利润率与快消品公司并无显著差异。但由于品牌壁垒强,重置成本极高,品牌能力持续稳定收割消费者的预期下,经营良好的奢侈品集团P/E 和 P/S 估值水平高于大众消费品公司;同样原因,其品牌价值往往也高于相似营收体量的大众消费品品牌。最典型的公司是爱马仕

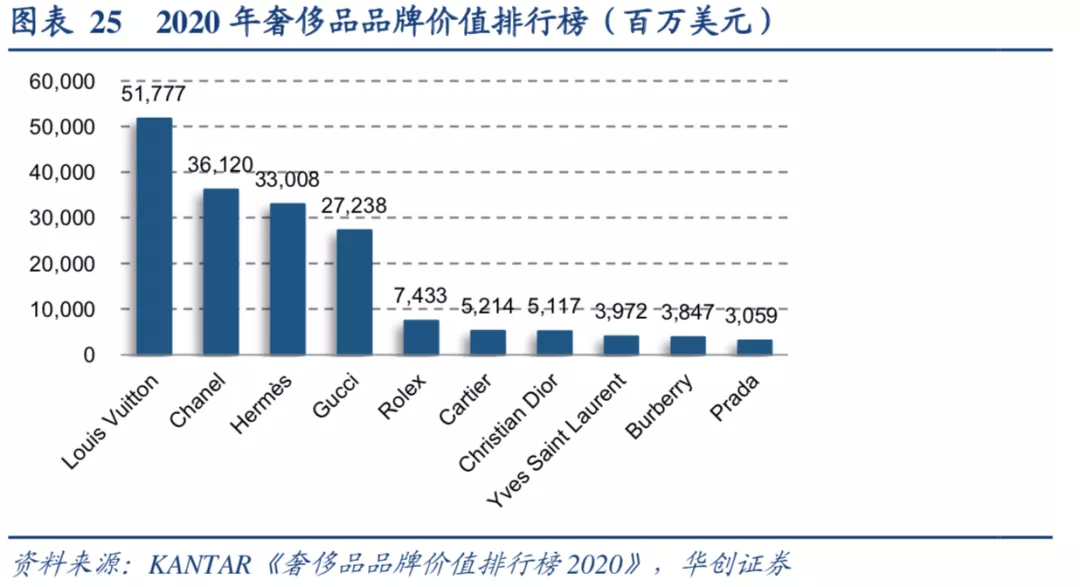

2020 年福布斯品牌价值排行榜中,列表中品牌价值最高的是可口可乐,其次是 LV,丰田汽车,根据Kantar 公布的2020 年奢侈品品牌价值排行榜,排行前三为 LV, 香奈儿,爱马仕。LV 在营收体量仅有雀巢2/3 的情况下,品牌价值高于雀巢一倍有余;爱马仕营收体量不足欧莱雅集团 1/4,品牌价值却与其比肩。奢侈品公司中爱马仕一枝独秀,作为顶奢品牌和奢侈品皇冠上的明珠,稀缺性管理独占鳌头;因净利率较高,多年稳定于 20%以上,经典产品稀缺性和保值价值最高。不依赖新款时髦设计,不依赖设计师对当季流行的把握,财报表现稳定优越,复利预期最强,因此估值水平较高,P/S 与 PE 都远远领先于其他。2020 年,受亚洲市场恢复和线上业务增长推动,爱马仕三季度销售额同比增长 4.2%至 18 亿欧元,抗压能力和业绩表现优于行业其他公司。

二、奢侈品集团化现象思考:为什么奢侈品公司会出现集团化

奢侈品公司多以手工作坊形式起家,以家族形式传承,但目前三大集团并购趋势明显,品牌矩阵不断丰富,

1. 每个品牌都有自身独特定位、设计风格和目标客户群,不同品牌并不直接在一个单一市场竞争,因此为了尽可能多的覆盖足够不同消费人群,会建立品牌矩阵,以集团化形式占领市场,精确衡量不同人群的支付意愿,收取完全价格歧视。以阿玛尼为例,Giorgio Armani、Emporio Armani 定位高奢,销售渠道为精品店和官网,其余副线品牌如 Armani Collezioni 和 Armani Exchange 则以百货公司卖场和部分电商平台为主要销售渠道,价格也更加亲民。

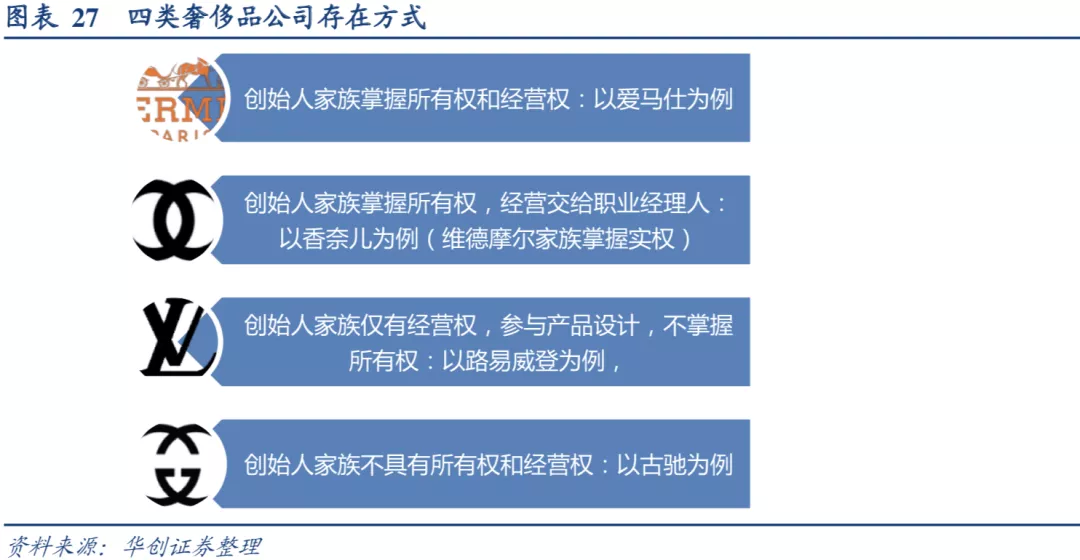

2. 奢侈品牌具有稀缺性,植根于原产地,多具有辉煌历史和存在于独特记忆中,文化符号深刻,难以比拟;历史书写的传奇故事不可复制,因此从头孵化新的奢侈品牌难度较大,集团化发展需要依赖收购;早期奢侈品品牌多以家族形式运营,发展过程中可能因权力争夺产生纷争,对品牌容易管理不善,从而奢侈品集团有低价收购品牌、 重新运作的机会。以古驰家族为例,1953 年品牌创始人 Guccio Gucci 去世后,因家族内斗致使公司濒临破产,1993 年古驰全年亏损 3 亿多人民币后被出售给 Investcorp 集团,1999 年又以扩充股本的方式并入开云集团。纵观现有的奢侈品老牌公司,大致可以分为四类存在方式:

3. 集团化并不影响品牌保持自身风格和调性,各品牌前端仍保持独立运作,团队享有管理自主权,收购之后还是会保持原产地的故事和工艺,甚至是较为原始的生产工艺。与此同时,集团把控后端供应链,财务,人才资源等, 发挥协同效应,通过各品牌之间人员转移提升新品牌的价值。例如,设计师是奢侈品品牌营收增长的关键因素。明星创意总监对奢侈品营收有明显提振作用,例如 Tom Ford 和 Alessandro Michele 于Gucci , Alexander Wang 于Balenciaga,Phoebe Philo 于 Celine,1994 年,Tom ford 出任 Gucci 创意总监,挽救品牌于颓势,1999 年 Gucci 收 购 YSL 后,Tom Ford 又成为 YSL 创意总监。2018 年,LV 男装设计师 Kim Jones 转移成为 Dior 设计师。

4. 为掌控产业链上下游关键资料,奢侈品集团也会进行并购,例如,为提升供应链议价能力,香化企业共享研发,不同产品线共享配方或关键原材料,皮具或服装公司共同采购原料等等。亦或是通过收购掌握最好的原料,生产工艺。罗意威 1846 年创立于西班牙,因运用小羊皮、鳄鱼皮、蛇皮等优质皮革树立口碑,1905 年被委任为西班牙王室的特许供应商,20 世纪上半叶,已成为西班牙众所周知的品牌之一。1996 年被 LVMH集团收购,之后 同时向 LVMH 供应优质皮具。1924 年创立的意大利奢侈品牌 loro piana 以生产羊绒羊驼衣物著称,2013 年被LVMH 收购并开始向集团供应原料。下游渠道能力建设也是奢侈品集团并购的重要原因之一,LVMH 收购了丝芙兰、DFS 等精品零售商以提升渠道掌控力, 2020 上半财年 LVMH 精品零售类(丝芙兰+DFS 渠道)营收占比为26%。历峰集团 2018 年收购了奢侈品电商 YOOX NET-A-PORTER,2020 年 Q1 营收贡献为 21.5%。

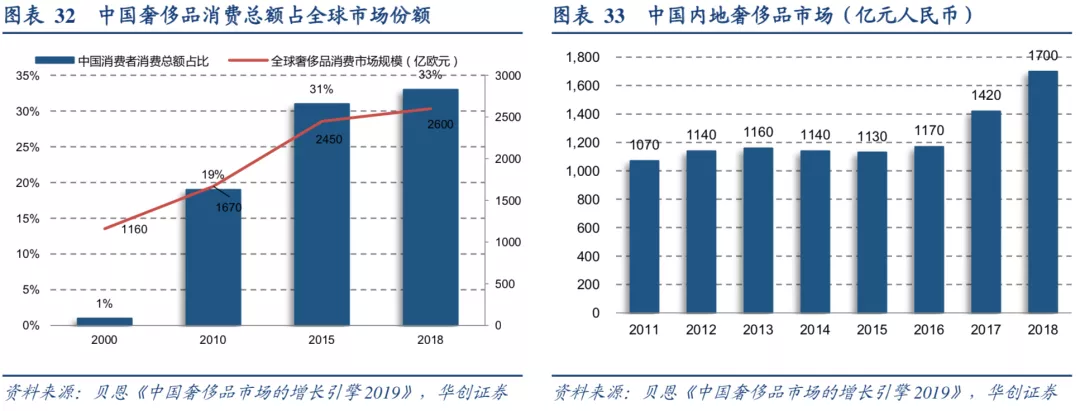

三、中国奢侈品消费行业:中产阶级成为主要消费人群,消费回流趋势明显

2018年,全球个人奢侈品市场约为2600亿欧元,我国消费额贡献占比从2017年的32% 提升1pct至33%,达到858亿欧元;国内奢侈品市场规模占全球个人奢侈品市场总体比例为 9%,也就是说,国人个人奢侈品海外消费超七成。从世界奢侈品协会统计的数据显示,每年世界奢侈品增长的 30%由国人贡献。根据麦肯锡调研数据,2018 年中国人 在境内外的奢侈品消费额达到 7700 亿元人民币(约合 1150 亿美元),如果以家庭为单位来计算,每户消费奢侈品 的家庭平均支出 8 万元人民币购买奢侈品。到 2025 年,预计中国人在境内外的奢侈品消费总额将增长近一倍,达 到 1.2 万亿元人民币,届时中国将贡献全球 40%左右的奢侈品消费额。

根据贝恩调查数据,2018 年,中国消费者在内地的奢侈品消费比例由 2015 年的 23%上升到 27%。消费回流逐渐成为经济发展的重要拉动力,随着中国政府下调进口关税和行邮税,免税购物限制放开,加之今年公共卫生事件影响下出境游受打击严重,越来越多中国消费者选择在内地市场购买奢侈品。

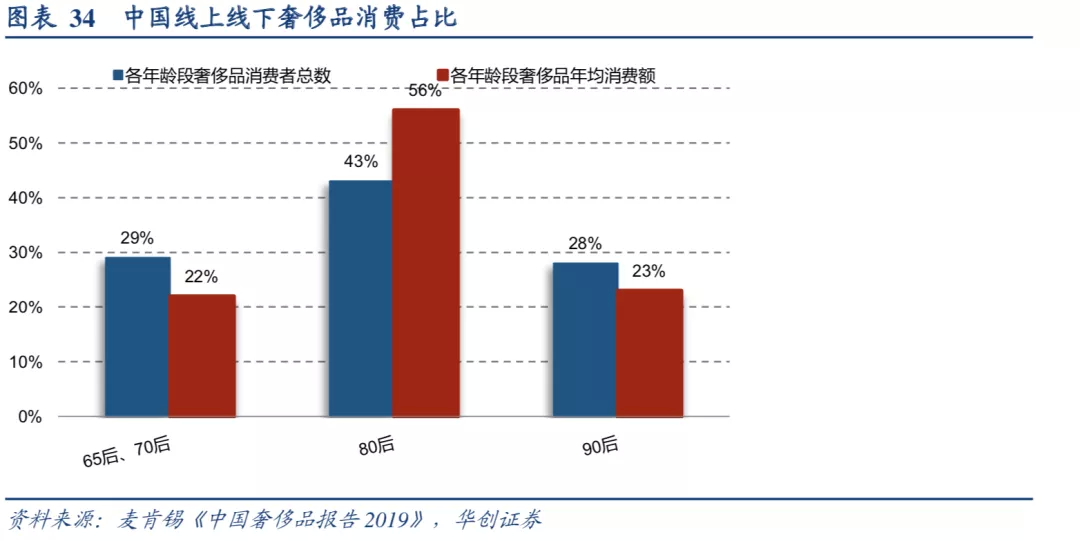

中产阶级群体壮大, “80 后”群体为奢侈品市场消费主力,“90 后”逐渐崛起。根据麦肯锡奢侈品报告,2018 年,有大约 1020 万名“80 后”消费者购买了奢侈品,占到中国奢侈品购买人数的 43%,超过中国奢侈品总消费的一半有余 (56%)。“80 后”奢侈品消费者每年人均支出达到 4.1 万元人民币。2018 年,“90 后”奢侈品消费者占到中国奢侈品买家人数的 28%,对中国奢侈品总消费的贡献值达到 23%。“90 后”在 2018 年人均花费 2.5 万元人民币购置奢侈品。

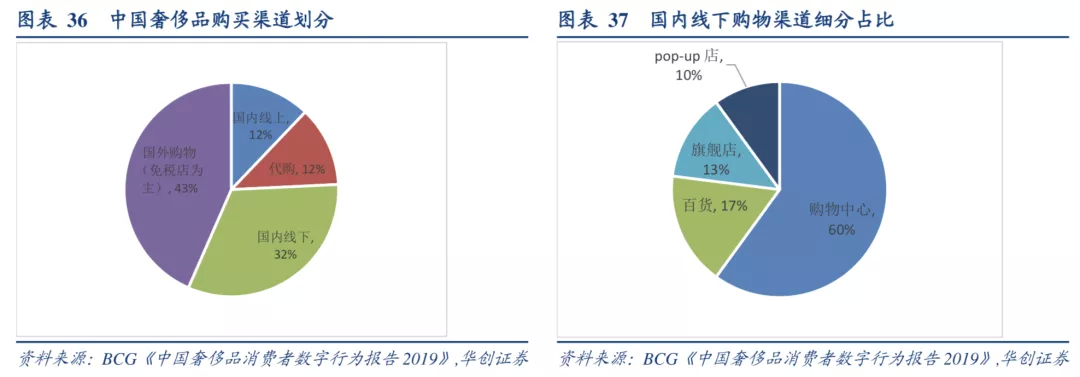

销售渠道方面,2018 年线下渠道消费占比为 92%。因奢侈品消费情感属性重,线下购物体验(店内服务 + 产品体 验)为消费溢价的重要部分,线下仍然是消费者首选的奢侈品购买渠道。线下门店布局仍以 shopping mall为主,2019年,奢侈品在国内线下门店消费占比为 32%,其中 shopping mall 占比为 60%。

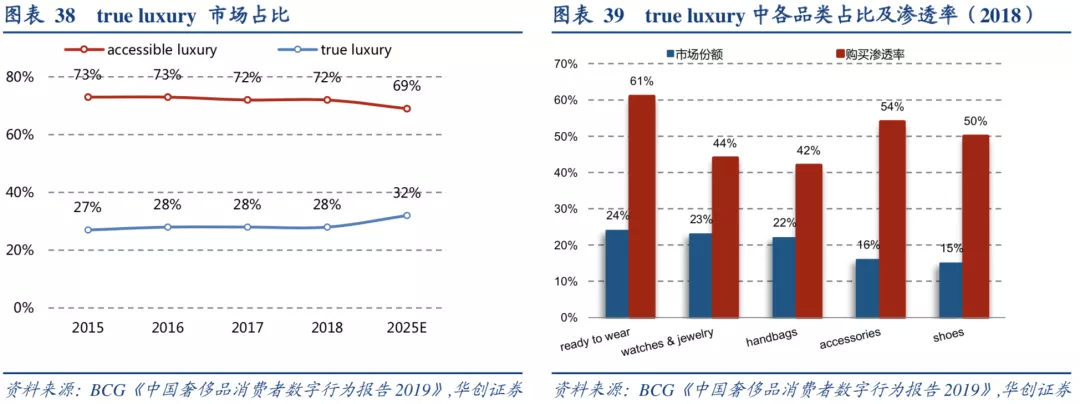

分品类来看,目前低门槛的轻奢品 accessible luxury 消费占比高于 true luxury,(BCG 报告对 true luxury 定义:单品价格高于 180 欧元,不包含香化品类),2018 年在 true luxury 中,高级成衣、珠宝手表和手袋三个品类贡献额较高,18 年占比分别为 24%,23%,22%。渗透率来看,最高的品类分别为高级成衣,配饰和鞋履等实用性更高单品。珠宝手表,手包类的渗透率仍有待提升,18 年分别为 44%和 42%。

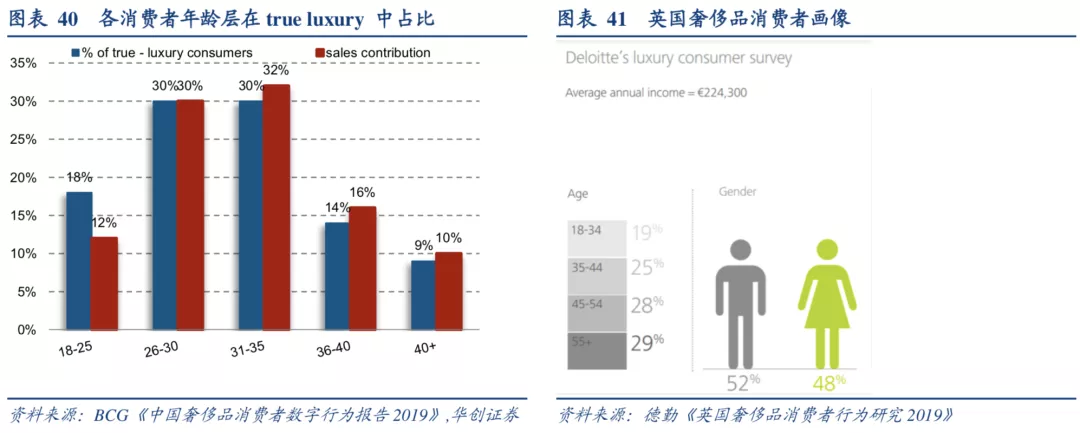

目前国内中产阶级成为奢侈品消费的主要人群,26-35 岁人群占比达到 60%。根据德勤在英国的统计数据,35-54 岁 奢侈品消费人群占比为 53%,55 岁以上奢侈品消费人群占比为 29%。相比之下,我国目前奢侈品主流消费人群更加年轻化。

风险提示

经济下行风险、公共卫生事件影响超预期、设计师丑闻影响局部区域销售。

(编辑:马火敏)