本文来自微信公众号“新锐视角看金融”。

摘要

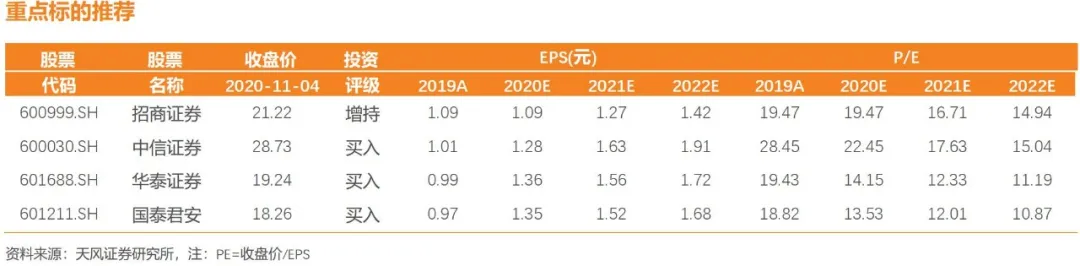

整体业绩:交投活跃与投行项目放量,经纪、投行业务收入增速明显提升。上市券商2020年Q3单季净利润为425亿元,同比+68.2%,环比+2.5%。前三季度累计净利润1156亿元,同比+39.7%,增速较2020H进一步走高。

其中,中信证券、国泰君安、华泰证券、海通证券、广发证券和中信建投的利润靠前,分别为127亿元、90亿元、88亿元、85亿元、81亿元和75亿元,同比+20.3%、+36.8%、+37.2%、+15.1%、+45.0%和+96.1%。

资产质量:计提信用减值损失在一定程度影响净利润率。上市券商累计计提信用减值损失170.3亿元,较19年同期增加81%。Q3单季计提信用减值损失57.2亿元。

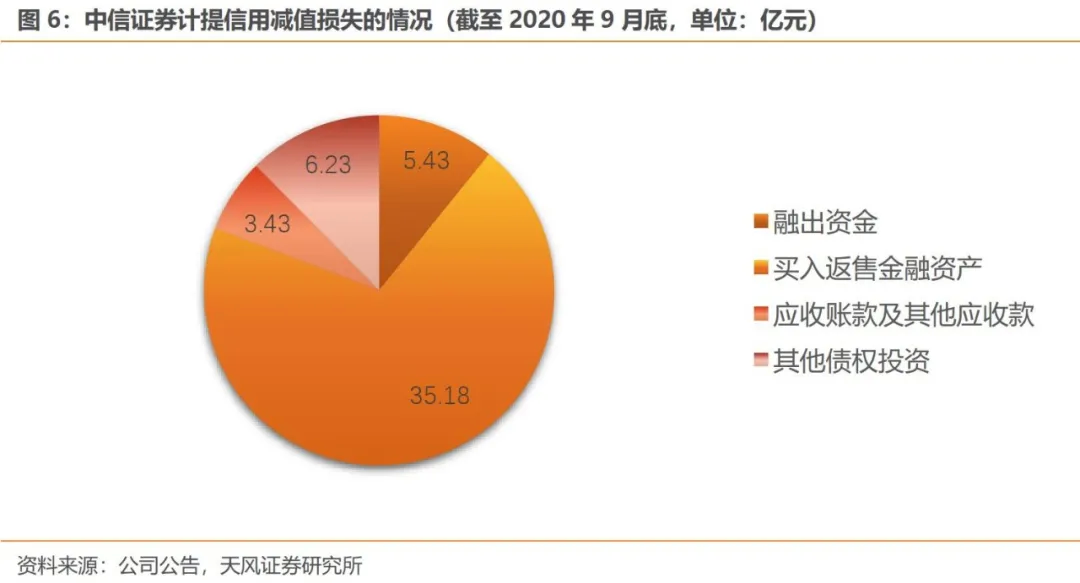

其中,中信证券单季度计提信用减值损失30亿元。根据中信证券披露的信息,买入返售金融资产依然是计提信用减值损失的主要业务。我们判断信用减值损失存在回拨的可能性,现阶段计提充分的信用减值损失能为下一阶段发展奠定扎实的基础。

业务分析:经纪与投行提振业绩,投资收益稳步增长。1)沪深两市的股基交易额创下2015年以来新高,经纪业务收入大增。前三季度,39家上市券商累计经纪业务收入832亿元,同比+49%。Q3单季度经纪业务收入357亿元,环比+67%。经纪业务佣金率下滑在一定程度上拖累经纪业务增速。2)投行业务收入维持高速增长。2020年前三季度,39家上市券商的证券承销业务净收入合计370.1亿元,较上年同期增加49%。

其中,2020年Q3单季度的证券承销业务净收入合计179.9亿元,环比+65.6%。2015年以来,IPO承销业务呈现头部化趋势,承销金额CR5从40%提升至54%。3)上市券商的自营业务收入合计1116亿元,较19年同期增加19%。截至2020年三季度,上市券商的金融投资资产规模达到36702亿元,较2020年中期增加5%,维持上升的趋势。值得关注的是,中信证券成为首家总资产规模突破万亿元的中资券商。

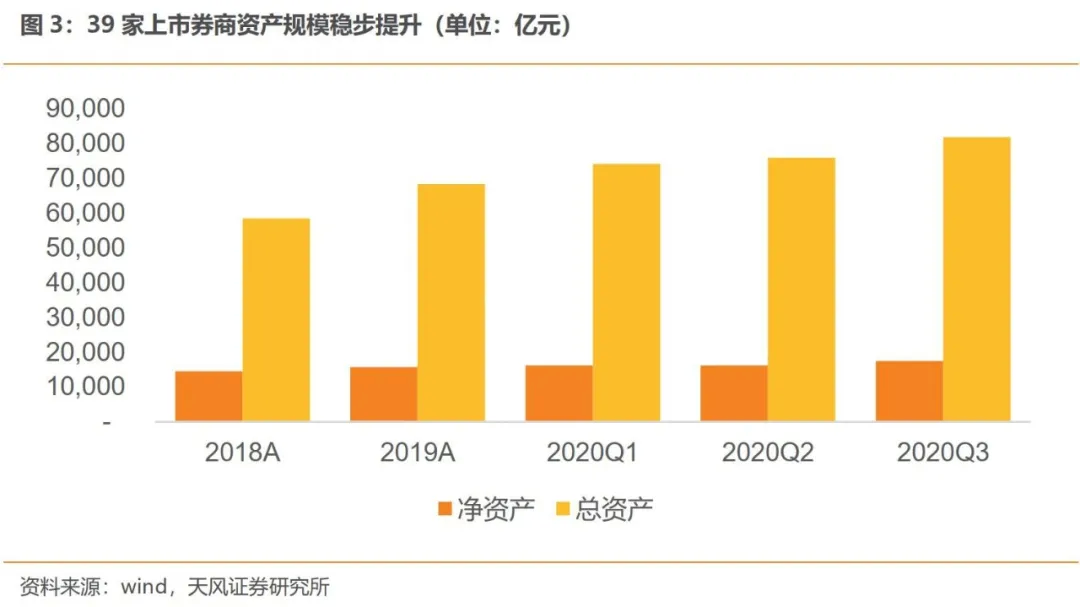

全年业绩展望:预计行业2020年净利润同比增长46.4%。我们预计2020年证券行业将实现营业收入4869亿元,同比上升35.1%;证券行业将实现净利润1802亿元,同比增长46.4%。我们预计全行业的ROE为8.4%,年末净资产将达到2.15万亿元,同比增长6.4%。

投资建议:创业板注册制改革顺利落地,下一阶段将迎来全面注册制,券商将直接受益于此。同时,提升交易活跃度与鼓励中长期资金入市的政策仍然值得期待。供给侧改革也将重塑证券行业竞争格局,券商投行、资管、自营等业务集中度提升,头部券商估值溢价预计将凸显。推荐标的:招商证券(06099)、中信证券(06030)、华泰证券(06886)、国泰君安(02611),建议关注中金公司(03908)。

风险提示:市场低迷导致业绩及估值双重下滑、政策落地不及预期、证券行业竞争加剧风险

1.上市券商2020年前三季度业绩综述

1.1.上市券商业绩:单季归母净利润环比维持上升趋势

前三季度市场活跃度较去年有较大幅度改善,经纪业务和投行业务收入增速明显提升,提振券商业绩。39家上市券商20Q3单季净利润为425亿元,同比+68.2%,环比+2.5%。前三季度累计净利润1156亿元,同比+39.7%,增速较2020H进一步走高。其中,中信证券、国泰君安、华泰证券、海通证券、广发证券和中信建投的利润靠前,分别为127亿元、90亿元、88亿元、85亿元、81亿元和75亿元,同比+20.3%/36.8%/37.2%/15.1%/45.0%/96.1%。

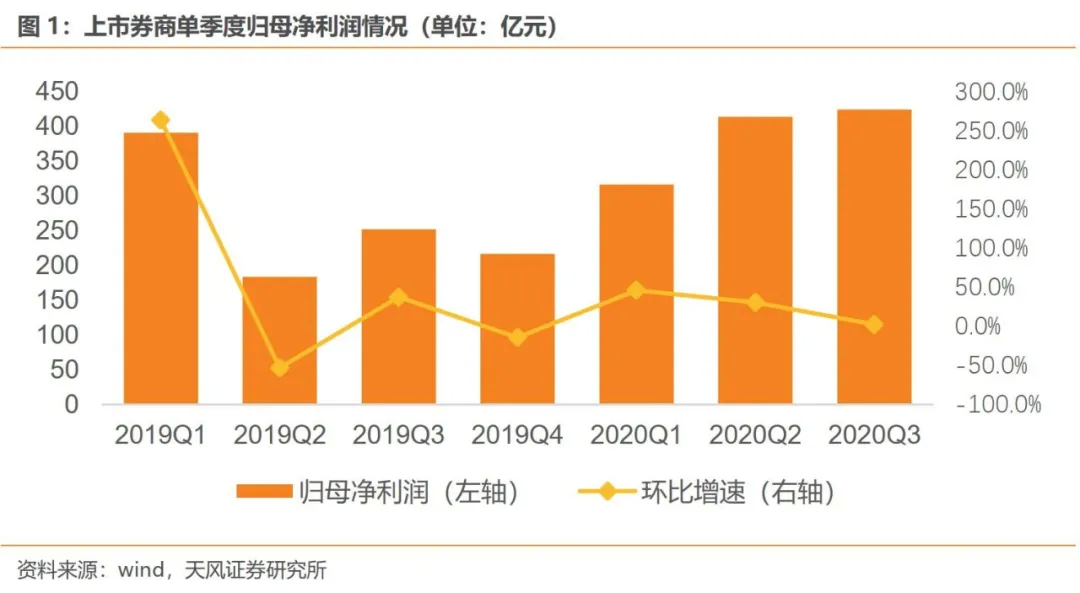

1.2.收入结构:经纪投行收入占比提升,投资业务收入占比下滑

自营业务依然是第一大收入来源,但是占比略有下滑,主要是经纪与投行业务收入占比提升。截至2020年三季度,自营、经纪、投行、信用、资管和其他业务净收入的占比分别是36.8%、28.9%、12.8%、13.6%、7.7%和0.3%。其中,自营业务收入占比较2020年中期下滑3.6个百分点,而经纪业务和投行业务的占比则分别提升2.3个百分点和1.8个百分点。经纪与投行收入占比提升,主要是3季度资本市场交投活跃度明显提升以及资本市场改革持续推进,投行业务放量明显。

头部券商收入结构相对均衡,且投行业务贡献明显高于中小券商。1)海通证券、广发证券均拥有四项业务收入占比高于15%,业务结构相对均衡。2)头部券商投行业务收入贡献大多高于10%。其中,中信建投为、海通证券为、中信证券、国泰君安、华泰证券分别为25.8%、16.8%、12.2%、12.0%和11.7%。

中小券商业绩受市场波动影响较大。市场波动对于券商业绩影响主要是体现在经纪业务和自营业务:1)经纪业务方面,方正证券、太平洋、中原证券、中泰证券、中国银河和长江证券的经纪业务收入贡献均高于40%。2)自营业务方面,红塔证券、东北证券、兴业证券、山西证券的自营业务收入占比均高于50%。

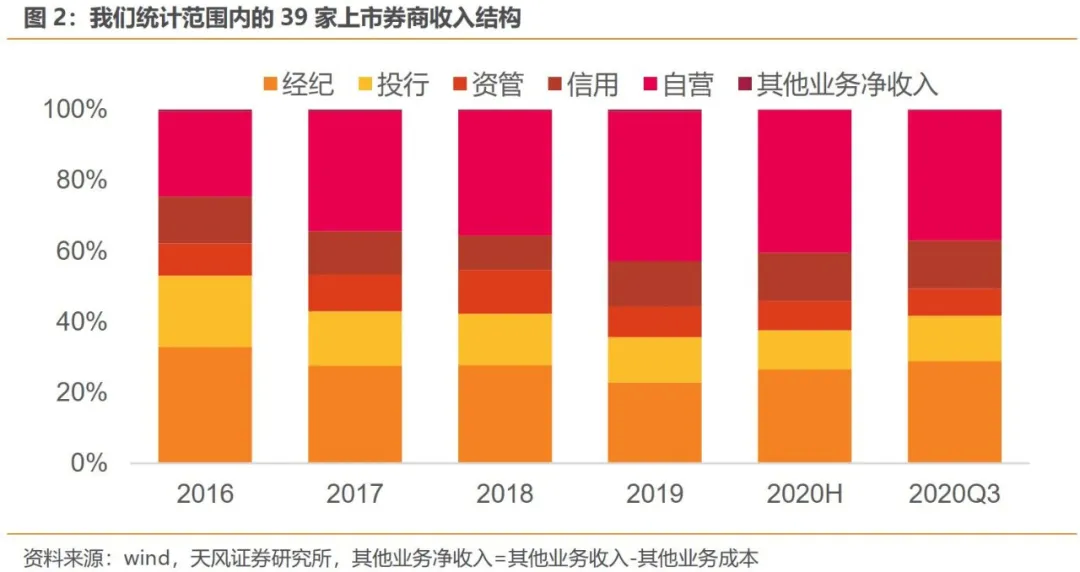

1.3. 资产规模:中信证券成为首家总资产突破万亿元的券商

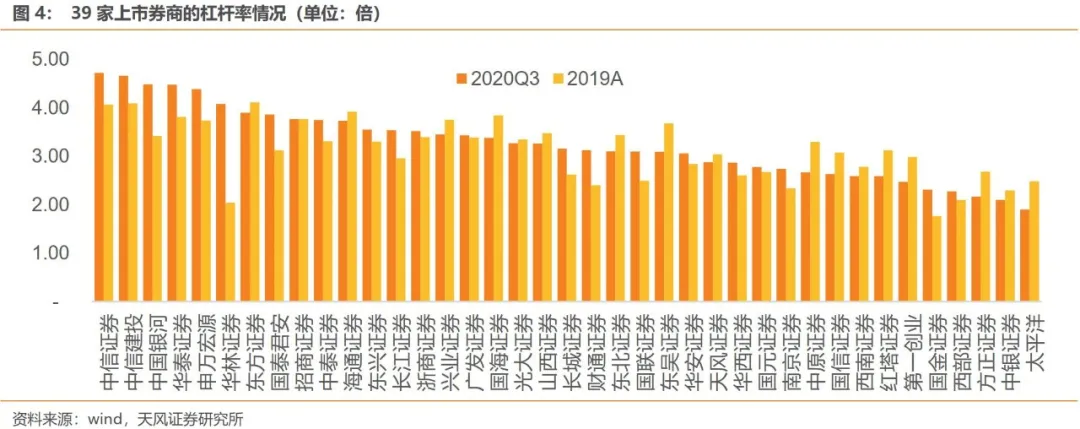

总资产:中信证券成为首家总资产突破万亿元的中资券商。截至2020年Q3,39家上市券商的总资产合计81936亿元,归母股东权益合计17507亿元,较19年底增加11%,期末杠杆率为3.7倍,维持上升趋势。

杠杆率:头部券商杠杆率高于行业平均水平,资产扩表能力突出。从扣除客户保证金后的权益乘数指标看,头部券商杠杆率普遍高于行业平均水平,中信证券、国泰君安、海通证券、广发证券、华泰证券、招商证券和中信建投的杠杆率分别是4.72倍、3.86倍、3.74倍、3.43倍、4.48倍、3.77倍和4.66倍,海通证券略有下降,头部券商较19年底均有不同程度提升。

1.4. 信用减值损失:影响上市券商业绩增速的核心变量,风险释放充分

前三季度39家上市券商累计计提信用减值损失170.3亿元,较19年同期增加81%。Q3单季计提信用减值损失57.2亿元,较Q2单季度下降15.2亿元。其中,中信证券、海通证券、东方证券、华泰证券计提减值损失规模靠前,分别是50.3/34.5/13.0/11.3亿元。根据中信证券披露信息,买入返售金融资产依然是计提信用减值损失的主要业务,其他债权投资和融出资金则是次之。信用减值损失存在回拨的可能性,现阶段计提充分的信用减值损失能为下一阶段发展奠定扎实的资产基础。

2.经纪与投行受益于交投活跃度提升,自营规模与收益齐升

2.1.经纪业务:单季股基交易额创新高,收入同比环比均大幅提升

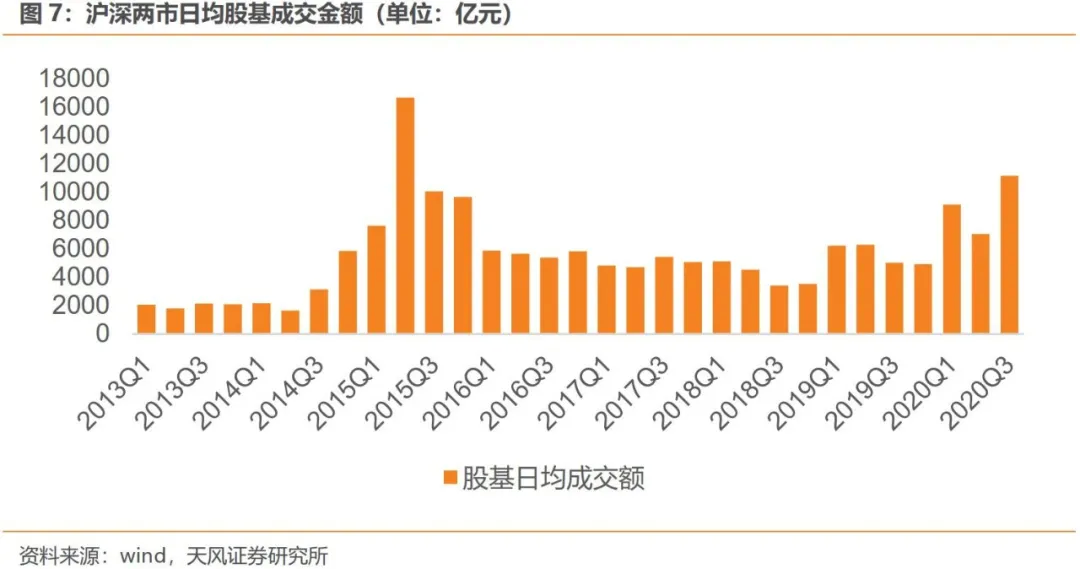

沪深两市单季度日均股基交易额创下15年以来新高,业务收入大增。2020年三季度,沪深两市股基成交额为11164亿元,同比+122%,环比+58%。前三季度,沪深两市累计日均成交额为9201亿元,同比+58%。前三季度,39家上市券商累计经纪业务收入832亿元,同比+49%。Q3单季度经纪业务收入357亿元,环比+67%。前三季度经纪业务收入增速不及沪深两市股基交易额同比增速,我们预计是与证券行业佣金率下滑有关。

2.2.投行业务:收入高增长,IPO承销规模集中度提升

试点注册制平稳推进,资本市场形成了从科创板到创业板、再到全市场的“三步走”改革布局。目前,前两步改革已经落地实施,全市场推行注册制的条件逐步具备。注册制下,监管侧重于形式审核,投资银行的价值发现、定价承销、风险控制等专业能力逐步取代监管沟通能力,成为优质投资银行的核心竞争力。

投行业务收入维持高速增长。2020年前三季度,39家上市券商的证券承销业务净收入合计370.1亿元,较上年同期增加49%。其中,2020年Q3单季度的证券承销业务净收入合计179.9亿元,环比+65.6%。中信证券、中信建投、海通证券、华泰证券和国泰君安的投行业务收入靠前,分别为44.9亿元、39.5亿元、38.7亿元、27.5亿元和25.4亿元,同比+50.7%、55.8%、50.7%、128.7%和50.4%。

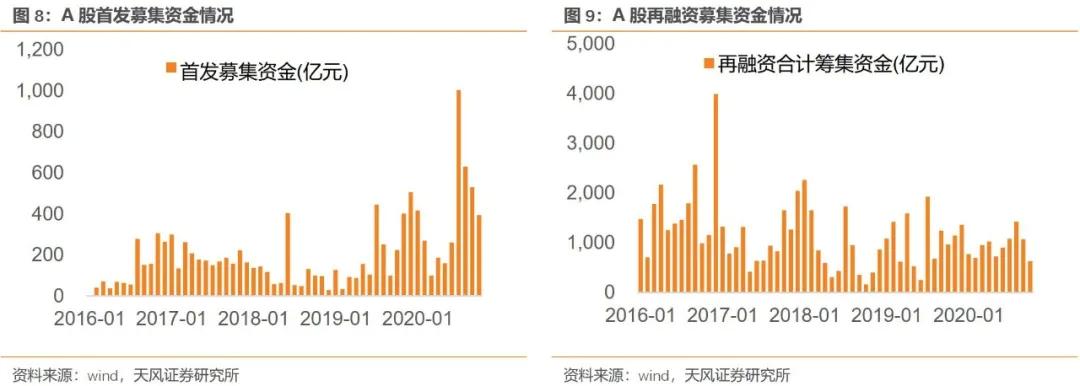

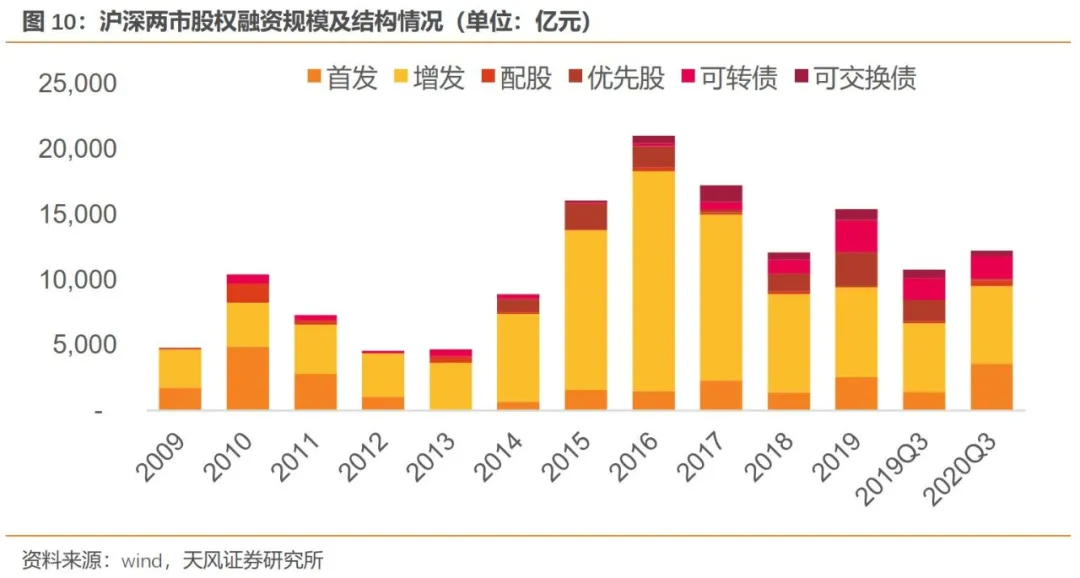

2015年以来,IPO承销业务呈现头部化趋势,承销金额CR5从40%提升至54%(2020年至今)。尤其是以“三中一华”为代表的龙头券商在大项目获取上面占据显著优势(如工业富联、京沪高铁、中芯国际等),呈现出“强者恒强”的特征。截至2020年前三季度,A股首发募集资金达到3557亿元,同比+154%;增发募集资金规模达到5971亿元,同比+13%。我们预计全年股权融资规模将维持高增长,券商投行业务收入增速有望进一步提升。

2.3.投资业务:规模持续攀升,收入维持增长

39家上市券商的自营业务收入合计1116亿元,较19年同期增加19%。直投和科创板跟投浮盈大幅增长是券商自营业务同比增速走阔的核心因素。截至2020年三季度,上市券商的金融投资资产规模达到36702亿元,较2020年中期增加5%,维持上升的趋势。头部券商自营业务收入增速分化明显。中信证券、华泰证券、海通证券、国泰君安、中信建投的自营业务收入分别为162亿元、114亿元、84亿元、65亿元和61亿元,较去年同期增加33%、40%、-0.1%、15%和105%。

2.4.资管业务:收入集中度提升,头部化趋势渐显

资管业务收入概述:增速走阔,业绩进一步改善。39家上市券商2020年度上半年的资产管理业务净收入合计274.8亿元,同比增加24.7%(中报增速为22.3%)。中信证券、广发证券、华泰证券、海通证券、东方证券、国泰君安等资管业务净收入分别是53.9亿元、47.0亿元、25.3亿元、23.9亿元、17.8亿元和11.8亿元,同比分别+31.6%、+65.2 %、+15.6%、+47.3%、+33.1%和-3.3%。

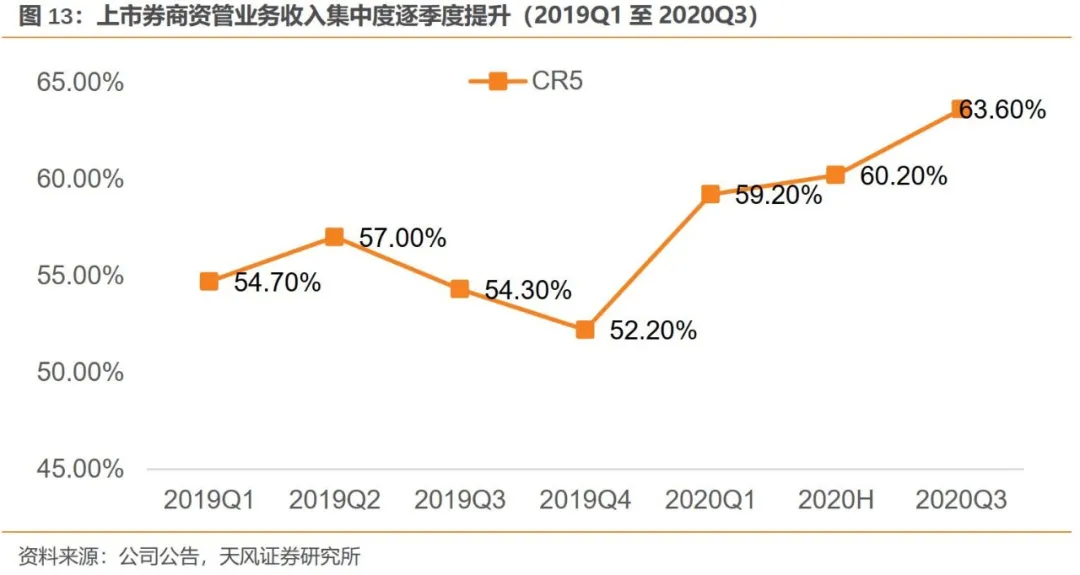

资管业务收入集中度:逐季度提升,头部化趋势渐显。2019年Q1至今,上市券商的资管业务收入集中度由54.7%提升至63.60%,尤其是2020年以来资管业务头部化趋势日渐显现。我们判断是由于头部券商拥有较强的主动管理能力,主动管理规模增速明显提升。券商的资管业务经过最近几年的调整,政策变化对其展业影响边际变小。

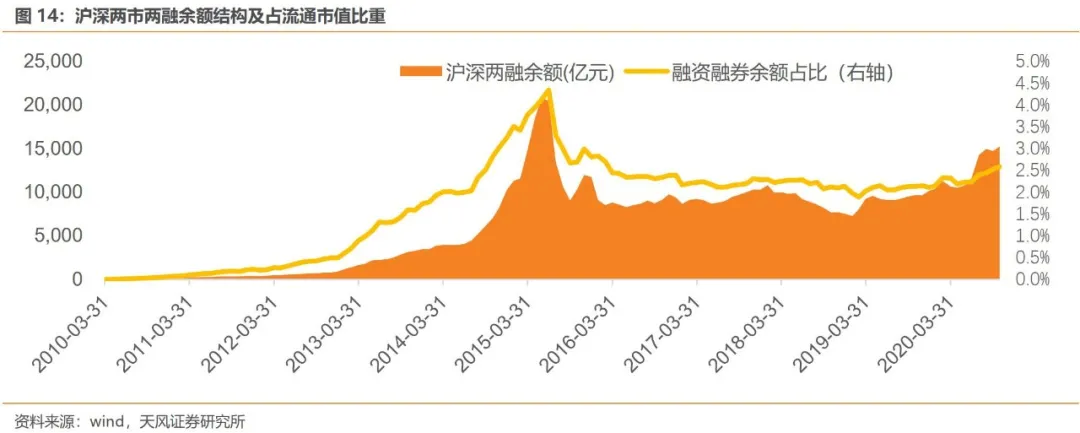

2.5.信用业务:两融余额规模及结构均改善,利息收入大幅提升

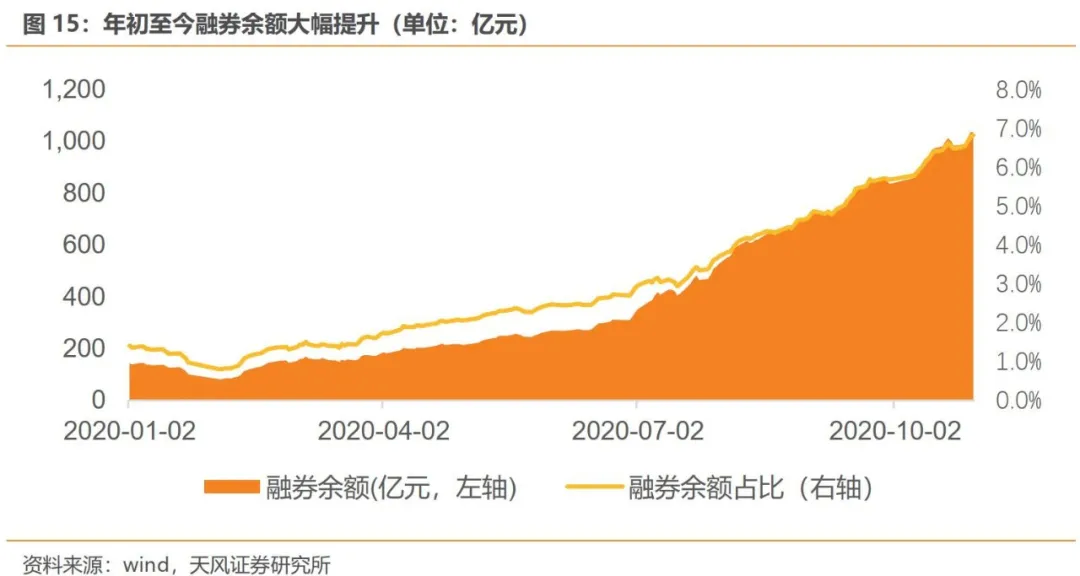

两融余额大幅提升,提振利息收入。截至2020Q3,利息净收入合计409.5亿元,同比+26%。其中,Q3单季度利息净收入为158亿元,环比+18%。国泰君安、海通证券、中国银河利息收入靠前,分别是45.2亿元、35.4亿元和31.5亿元。年初至今,融券业务余额快速提升,现已突破千亿元,随着基础制度完善,未来有望成为利息收入的主要增长点。

3. 盈利预测与投资建议

在中性假设下的前提下,我们预计2020年证券行业将实现营业收入4869亿元,同比上升35.1%;证券行业将实现净利润1802亿元,同比增长46.4%。我们预计全行业的ROE为8.4%,年末净资产将达到2.15万亿元,同比增长6.4%。分业务类看,我们预计经纪业务收入将达到1223亿元,同比增长55%,投行业务收入将达到799亿元,同比增长65%,资管业务收入将达到341亿元,同比增长23.8%,利息净收入649亿元,同比增长40%,投资收益1408亿元,同比上升15.3%。

创业板注册制改革顺利落地,下一阶段将迎来全面注册制,券商将直接受益于此。同时,提升交易活跃度与鼓励中长期资金入市的政策仍然值得期待。供给侧改革也将重塑证券行业竞争格局,投行、资管、自营等业务集中度提升,头部券商估值溢价预计将凸显。推荐标的:招商证券、中信证券、华泰证券、国泰君安,建议关注中金公司。

风险提示:市场低迷导致业绩及估值双重下滑、政策落地不及预期、证券行业竞争加剧。

(编辑:玉景)