本文源自 微信公众号“漫步红岭中路”。

摘要

主要内容

2020年前三季度,交投活跃度提升,券商各业务收入增长良好。10月投行业务出现萎缩。资本市场改革持续推进,证券行业的政策环境和生态体系继续改善,我们对证券行业维持“超配”评级。

前三季度上市券商业绩全面增长

2020年前三季度,A股38家上市券商(可比口径)合计实现营收3615.91亿元,同比增长27.93%;实现净利润1117.51亿元,同比增长38.88%。经纪业务收入826.02亿元,同比增长49.04%;投行业务收入362.52亿元,同比增长48.78%;自营业务收入1014.94亿元,同比增长17.18%;资管业务收入268.65亿元,同比增长24.55%;信用业务收入412.13亿元,同比增长25.37%。

10月投行业务持续萎缩,自营业务修复

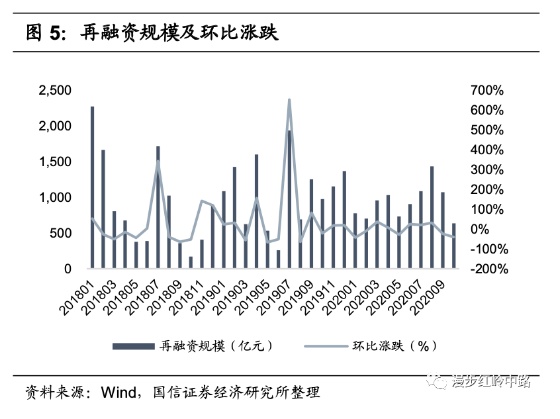

(1)经纪业务方面,10月A股日均成交金额为7454.84亿元,环比下降2.94%。(2)投行业务方面,10月IPO数量为26家,募集资金规模为394.65亿元,环比下降25.47%;10月再融资规模为632.76亿元,环比下降40.87%。(3)自营业务方面,10月股债齐涨。上证综指上涨0.20%,上月下跌5.23%;沪深300指数上涨2.35%,上月下跌4.75%;创业板指数上涨3.15%,上月下跌4.80%;中债总全价指数上涨0.31%,上月下跌0.03%。(4)从反映市场风险偏好和活跃度的两融余额看,10月两融平均余额为15184.76亿元,环比上涨1.45%。

资本市场基础制度持续优化

证监会主席易会满在2020金融界论坛年会上提出加快构建更加成熟更加定型的资本市场基础制度体系。证监会副主席李超表示,经过科创板与创业板的试点,全市场推行注册制的条件逐步具备。资本市场基础制度的不断优化,证券行业经营环境持续改善。

投资建议

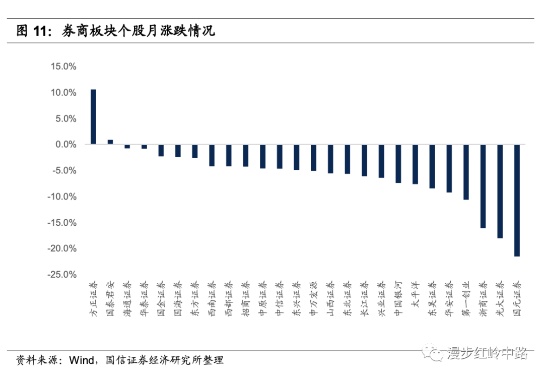

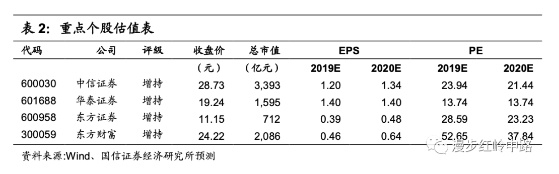

目前券商板块PB估值为2.01倍,龙头券商估值在1.2-2.1倍,市场未体现出对龙头券商的估值溢价。建议关注在资本实力、风险定价能力、业务布局方面均有优势的龙头券商,推荐中信证券(06030)、华泰证券(06886);此外,建议关注优势难以复制的特色券商,如东方证券(03958)、东方财富。

风险提示

市场下跌对券商业绩与估值修复带来不确定性;金融监管趋严;市场竞争加剧;创新推进不及预期等。

报告正文

三季报业绩综述

1.1 总体业绩:经纪与投行业务同比大幅增长

2020年前三季度,A股38家上市券商(可比口径)合计实现营收3615.91亿元,同比增长27.93%;实现净利润1117.51亿元,同比增长38.88%。受市场交投活跃度大幅提升的影响,经纪业务实现收入826.02亿元,同比增长49.04%;受资本市场政策全面推进的政策红利,投行业务实现收入362.52亿元,同比增长48.78%;自营业务实现收入1014.94亿元,同比增长17.18%,在去年高基数的情况下增速放缓,但收入占比在所有业务中保持最高。资管业务收入268.65亿元,同比增长24.55%;信用业务收入412.13亿元,同比增长25.37%。市场交投活跃叠加注册制等资本市场改革红利是经纪业务和投行业务的前三季度业绩大幅增长的主要因素。

1.2 分项业务:成交量放大推高经纪业务

2020年前三季度日均两市成交额相比2019年大幅攀升,日均两市成交额达8504.54亿元,同比增长55.23%。7月日均两市成交额达13085亿元,同比增长229.86%,环比增长81.03%。

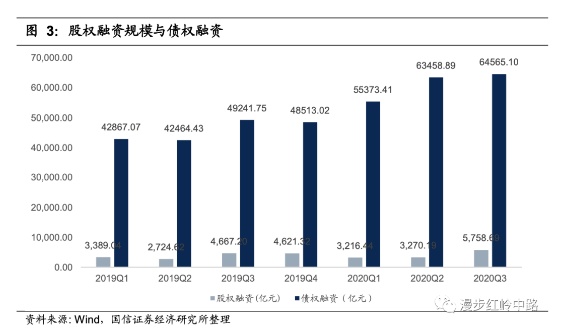

1.3 分项业务:资本市场改革驱动投行业务

股权融资和债权融资规模的大幅攀升使券商投行业务收入大增。2020年前三季度,股权融资规模与债权融资规模分别达到12245.32亿元与70484.48亿元,同比增长13.58%与36.28%。科创板股票的常态化发行推高IPO规模,2020年7月IPO融资规模达1003.61亿元,环比增长285.17%,但随后大幅回落。2020年前三季度IPO融资规模累计3558.85亿元,同比增长154.17%。

1.4 行业格局:券商分化继续加剧

从上市券商2020年前三季度各业务收入结构来看,头部券商收入结构呈现多元化的特点,各项业务收入相对均衡。中小券商则更加依赖经纪业务的贡献,方正证券、太平洋、中泰证券经纪业务占比分别为55.25%、45.93%、36.59%。由于佣金率持续下行,未来经纪业务增长空间将继续压缩,行业集中度将提升,券商分化也将持续加剧。

1.5 10月行业变化:投行业务持续萎缩,自营业务修复

(1)经纪业务方面,10月A股日均成交金额为7454.84亿元,环比下降2.94%。(2)投行业务方面,10月IPO数量为26家,募集资金规模为394.65亿元,环比下降25.47%;10月再融资规模为632.76亿元,环比下降40.87%。(3)自营业务方面,10月股债齐涨。上证综指上涨0.20%,上月下跌5.23%;沪深300指数上涨2.35%,上月下跌4.75%;创业板指数上涨3.15%,上月下跌4.80%;中债总全价指数上涨0.31%,上月下跌0.03%。(4)从反映市场风险偏好和活跃度的两融余额看,10月两融平均余额为15184.76亿元,环比上涨1.45%。

行业重要动态

2020年10月21日,2020金融界论坛年会在北京开幕。证监会主席易会满对于如何加快构建更加成熟、更加定型的资本市场基础制度体系,提出六方面举措:一是以注册制改革为龙头,带动资本市场关键制度创新;二是完善更具包容性适应性的多层次资本市场体系,不断强化直接融资对实体经济的支持;三是优化推动各类市场主体高质量发展的制度机制;四是加强投资端制度建设;五是健全资本市场法治保障和配套支持制度;六是稳步推动资本市场制度型开放。此外,证监会副主席李超表示,通过科创板、创业板两个板块的试点,全市场推行注册制的条件已经逐步具备。券商作为资本市场的重要中介方,资本市场深化改革将为行业提供宽松发展环境,直接拓宽券商展业空间,提高盈利能力。在全面注册制到来之际,证券行业经营环境将持续改善,核心竞争力有待进一步增强,市场化水平将进一步提升。

2020年10月31日,国务院金融稳定发展委员会召开专题会议,会议由中共中央政治局委员、国务院副总理、金融委主任刘鹤主持。会议强调,要按照五中全会做出的战略部署,扎实做好金融改革开放各项工作。建设现代中央银行制度,完善货币供应调控机制,健全市场化利率形成和传导机制。构建金融有效支持实体经济的体制机制,提升金融科技水平,增强金融普惠性。深化国有商业银行改革,支持中小银行和农村信用社持续健康发展,改革优化政策性金融。增强资本市场枢纽功能,全面实行股票发行注册制,建立常态化退市机制,提高直接融资比重。推进金融双向开放。完善现代金融监管体系,加强制度建设,提高金融监管透明度和法治化水平,完善存款保险制度。坚决整治各种金融乱象,对各类违法违规行为“零容忍”。积极稳妥防范化解金融风险,坚决维护金融稳定,牢牢守住不发生系统性金融风险的底线。随着全面注册制到来,券商机构在定价、投研、销售等方面面临更大挑战,未来IPO市场头部券商集中度将更高,“马太效应”将更加明显。

投资建议

在金融供给侧结构性改革的背景下,券商承担着服务新兴产业、配合经济转型的重任。资本市场改革持续推进,证券行业的政策环境和生态体系继续改善,我们对证券行业维持“超配”评级。证券行业将加速形成差异化发展格局,预计未来证券行业将实现“大而全”、“小而精”券商共存的局面。目前券商板块PB估值为2.01倍,龙头券商估值在1.2-2.1倍,市场未体现出对龙头券商的估值溢价。建议关注在资本实力、风险定价能力、业务布局方面均有优势的龙头券商,推荐中信证券、华泰证券;此外,建议关注优势难以复制的特色券商,如东方证券、东方财富。

风险提示

市场下跌对券商业绩与估值修复带来不确定性;金融监管趋严;市场竞争加剧;创新推进不及预期等。

关键图表

(编辑:赵锦彬)