本文来自微信公众号“中金点睛”,文中观点不代表智通财经观点。

过去一段时间A/H保险板块股价表现优秀。我们认为主要由于部分公司开门红预售情况较好和估值切换。考虑到市场普遍预期中期内(3-6个月)长端利率保持较高水平甚至略有向上,因此开门红新单增速水平和可持续性(即之后3个季度的增长情况)将成为决定这一轮保险股估值修复空间和时间长度的关键因素。基于对影响开门红增速的6个因素的分析,我们尝试估计了2021年各家险企开门红NBV增速:预计行业1Q21 NBV同比增长10-15%。值得注意的是,影响开门红增速的因素诸多且险企主观调节空间大,因此与最终结果可能有一定偏差。我们认为未来3-6个月A/H保险板块的确定性估值修复空间还有20%/30%,部分个股空间超过40%。低估值+开门红增速更快的公司更具风险收益比。

从同业竞争的角度来看,我们认为当前中国保险公司客观上仍然需要开门红

开门红介绍

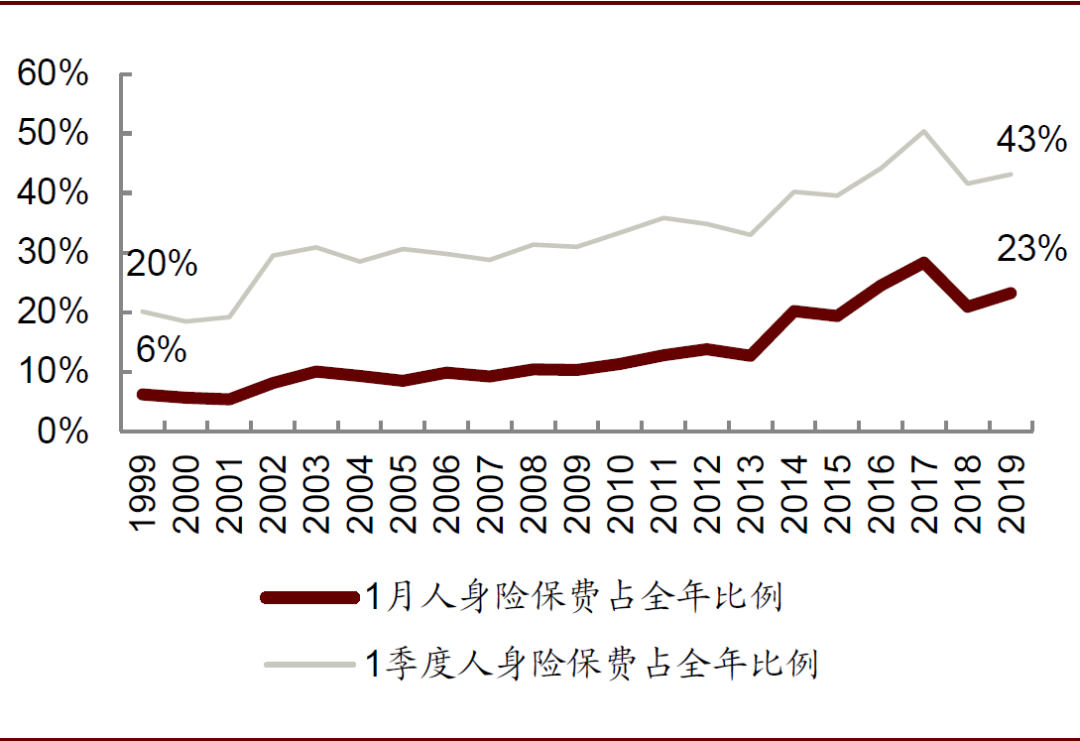

开门红最早开始于20世纪90年代,由平安最先发起,后被业内险企效仿,最终成为行业性大型销售活动(类似于双十一)。在开门红期间(一般为1季度),各家保险公司集中销售大量储蓄型产品,这导致开门红期间保费占全年比例较高。1999年1季度人身险保费占全年比例仅为20%,但是2019年这个数字已经达到43%。

开门红产生的主要原因有:1)保险公司有在年初快速做大保费规模的诉求;2)保险公司希望通过开门红助力代理人队伍的建设。3)通过开门红抓住储蓄型产品销售的最佳窗口期。

从同业竞争的角度来看,我们认为当前中国保险公司客观上仍然需要开门红

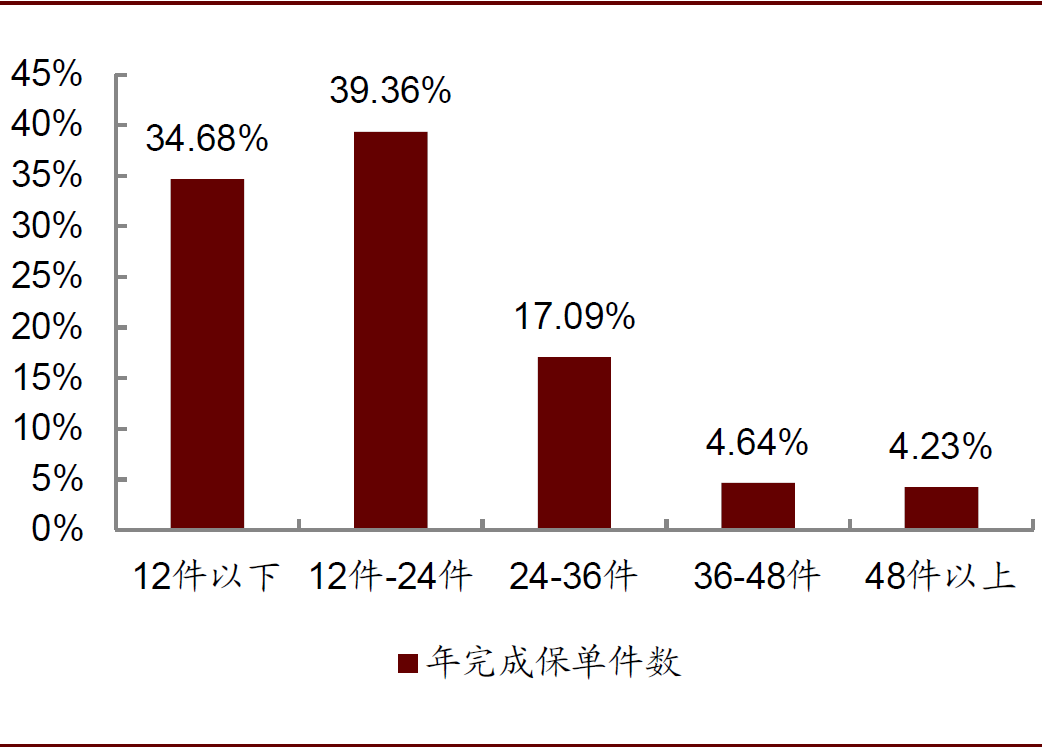

尽管开门红带来诸多问题(如保费现金流波动大等)。但是从同业竞争的角度来看,我们认为当前中国保险公司客观上仍然需要开门红,这是当前中国寿险市场特性所决定的:1)中国寿险公司代理人团队流动性较大(1年留存率仅30-40%)。开门红期间丰厚的激励可以稳固代理人团队,而稳固的代理人团队是2-4季度增长的保障。例如,约一半新人代理人无法每个月连续出单从而获取较稳定的收入,因此开门红期间丰厚的激励可以帮助新人代理人留存更长时间,从而销售更多保单。2)中国居民客观上在年初具有储蓄需求+多年的开门红已经形成惯性,个别公司退出等于主动放弃已有市场蛋糕。相对而言,海外保险公司(海外市场特性不同)和友邦中国(代理人质量不同)则可以不需要开门红。

图表: 历年开门红保费在全年保费中的比例

资料来源:中国银保监会,中金公司研究部

图表: 35%的代理人无法每个月连续出单,我们估计大部分为新人,即约一半新人代理人无法每个月连续出单

资料来源:《2020中国保险中介市场生态白皮书》,中金公司研究部

2021年开门红:各家险企的策略

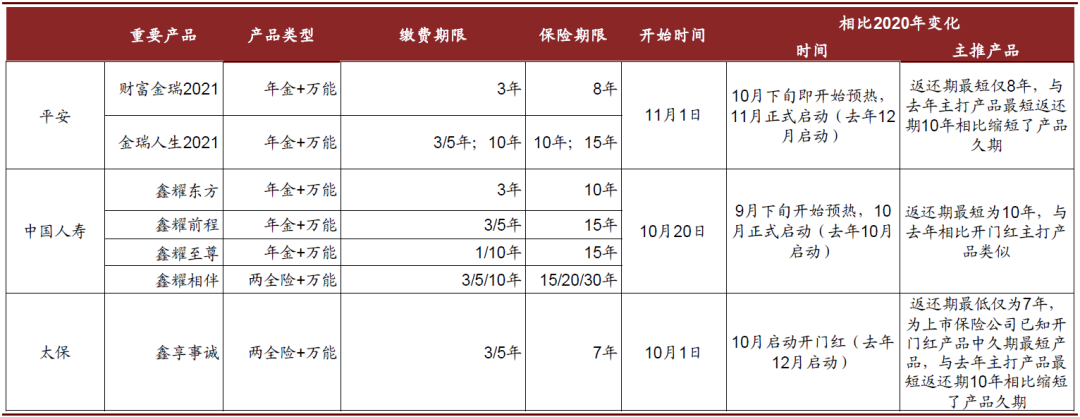

行业整体趋势:启动时间更早、产品期限更短

相比去年,行业对2021年开门红重视程度大幅提升,体现为大部分险企都提前了开门红准备时间,且将保险期限缩短以提升产品竞争力。1)启动时间更早:相比2020年开门红,已知的太保、平安、新华均将开门红启动时间或准备时间提前。需要注意的是,更早的启动时间并不一定意味着公司已经放弃当年业绩,部分公司仍在努力达成2020年全年目标。2)产品期限更短:根据我们调研,目前各公司已知的开门红产品类型主要为两全险+万能账户和年金险+万能账户,不同于去年主要以10/15年返还期产品为主,今年部分公司推出7/8年返还期产品。我们认为短久期储蓄险在当前银行理财产品收益率下行窗口具备较强的竞争力,预计行业新单销售情况较好,但是缩短的产品久期意味着更短的利差贡献期间,我们预计2021年开门红主打产品的价值率同比略有下降。

各公司开门红策略及主打产品

具体来看,各家公司已知的开门红策略和产品储备情况如下:

国寿(02628):9月下旬开始预热,10月正式启动(去年10月启动),主推 “鑫耀”系列产品,产品类型为年金险附带万能账户,返还期最短为10年,与去年相比开门红主打产品类似。

平安(02318):10月下旬即开始预热,11月正式启动(去年12月启动),预售阶段主推“财富金瑞2021”和“金瑞人生2021”,产品类别为年金险附带万能账户,返还期最短仅8年,与去年主打产品最短返还期10年相比缩短了产品久期。

新华(01336):开门红时间较2020年略有提前,但具体时间和产品未定。根据我们调研,新华今年开门红产品中将不再有去年同期出售的定价利率为4.025%的年金险。

太保(02601):10月启动开门红(去年12月启动),预售阶段推出产品“鑫享事诚”,产品类型为两全险附带万能账户,返还期最低仅为7年,为上市保险公司已知开门红产品中久期最短产品,与去年主打产品最短返还期10年相比缩短了产品久期。

太平(00966):公司开门红具体启动时间和产品未定,根据我们的调研,预计11月中旬开始预热,12月初开始开门红产品预售。

图表: 各保险公司开门红策略及主打产品

资料来源:公司官网,中金公司研究部

尝试估计:预计行业1Q21 NBV同比增长15-20%

影响2021年开门红增速的4个正面因素和2个负面因素

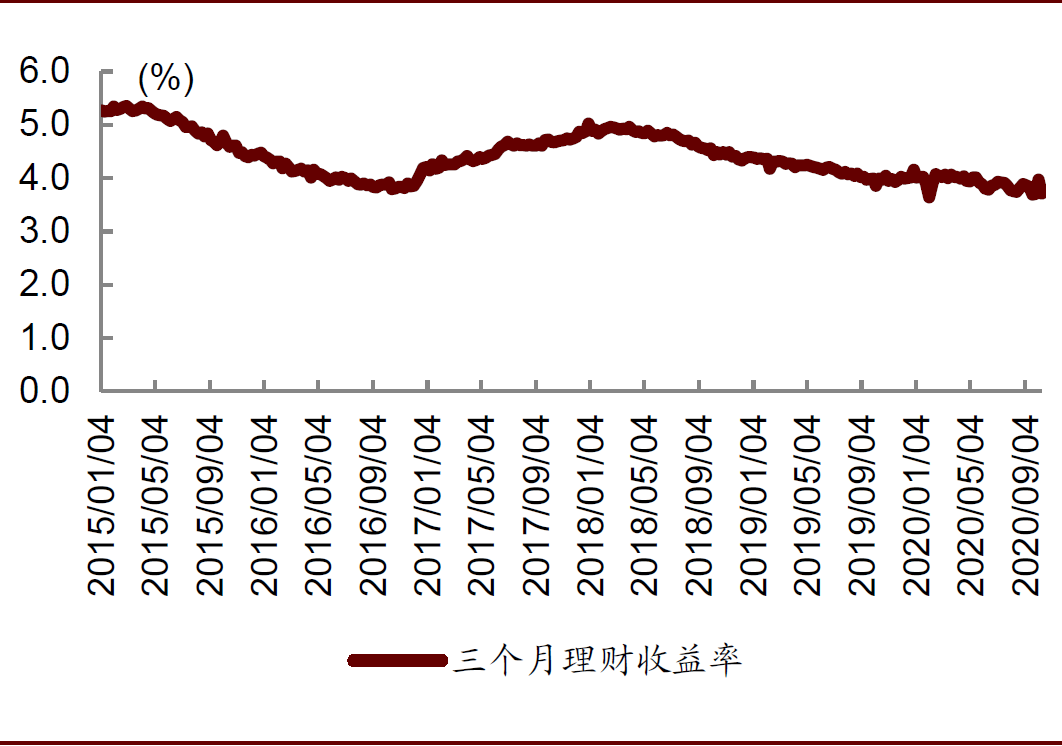

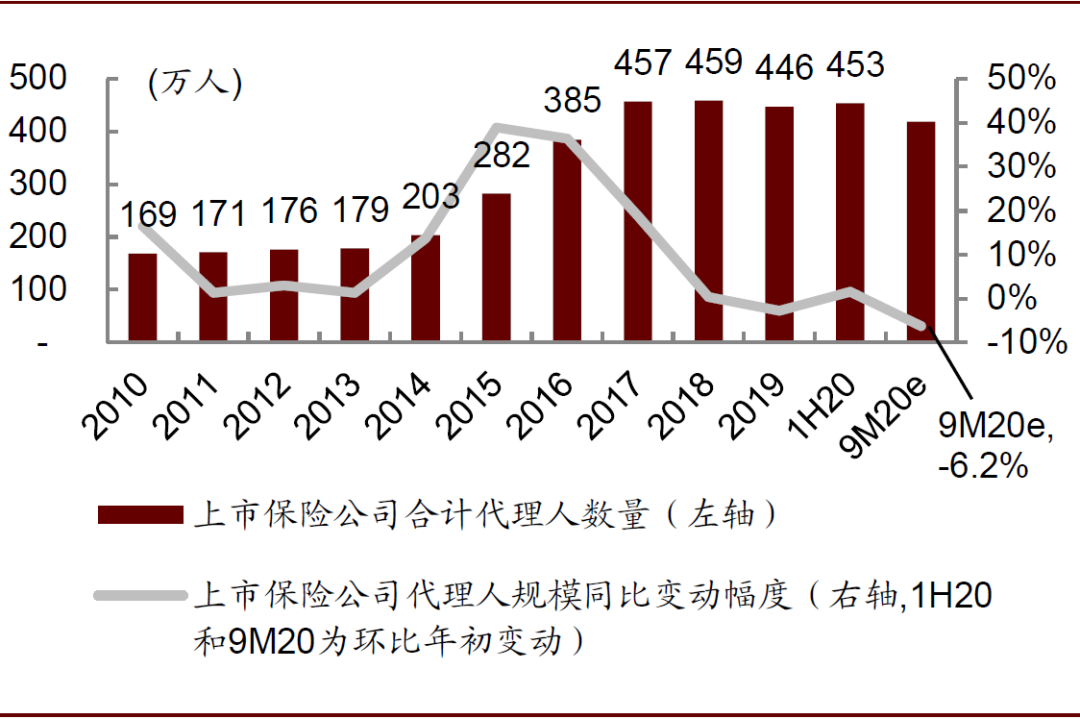

今年1月20日之后代理人展业受限导致基数较低(正面因素)。相比去年,行业对2021年开门红重视程度大幅提升,体现为大部分险企都提前了开门红准备时间(正面因素),且将保险期限缩短以提升产品竞争力(偏正面因素)。银行理财收益率下行客观上有利于储蓄类保单销售(正面因素)。同时但也需要注意的是,卫生事件对居民收入预期的负面影响(负面因素)和行业重回严格考核和主动清虚导致代理人规模收缩(负面因素)会对开门红产生一定程度上的负面影响。

图表: 3个月银行理财产品收益率持续下降

资料来源:万得资讯,中金公司研究部

图表: 上市保险公司代理人数量变化

资料来源:公司公告,中金公司研究部

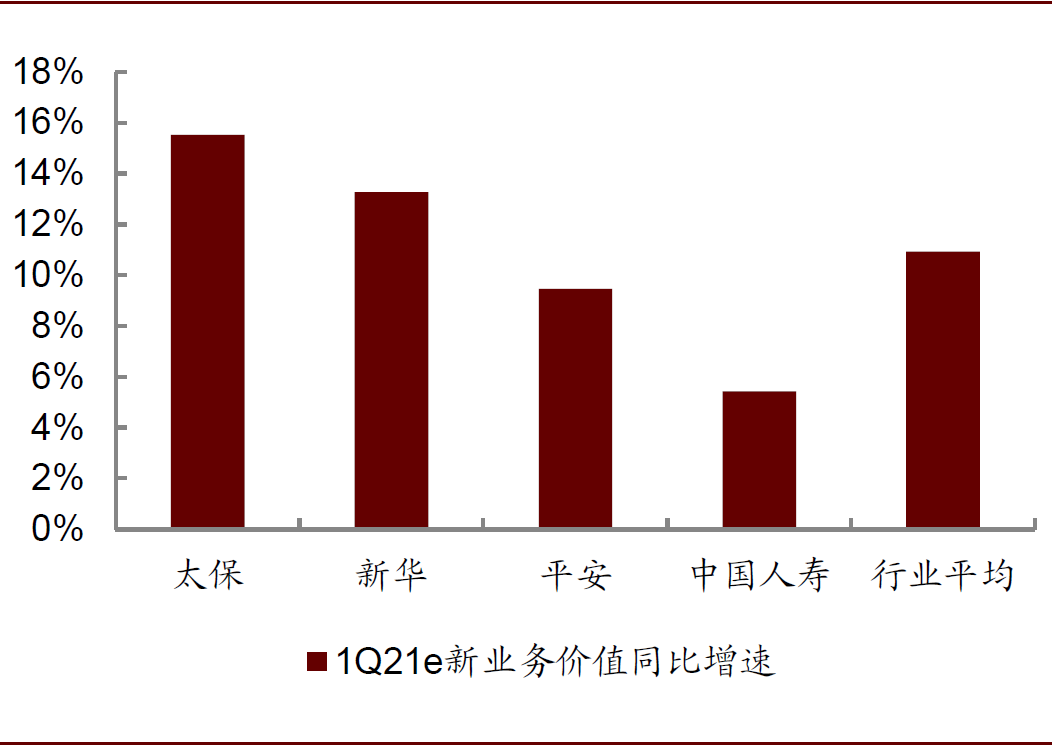

尝试估计:预计行业1Q21 NBV同比增长10-15%

基于对影响开门红6个因素的分析,我们尝试估计了2021年各家险企开门红NBV增速:预计行业1Q21 NBV同比增长10-15%。值得注意的是,影响开门红增速的因素诸多且险企主观调节空间大,因此与最终结果可能有一定偏差。

预测方法如下:1)将开门红拆分为1月1日前预售和1-3月的销售分别进行估计,主要由于影响这两段时间销售的关键因素差异较大。2)1月1日前预售的估计主要考虑准备时间变化、产品变化、险企预算等。3)1-3月的销售的估计主要考虑同期较低的基数(估计今年1月20日后代理人展业时间仅为正常的~60%,因此1Q20只有正常销售时间的~70%)、在1Q21卫生事件对居民收入预期的负面影响(估计负面影响~20%)、代理人数量变化(各家有所不同,整体估计个位数下降)。

需要注意的是:1)影响各公司1Q21 NBV增长的主要是1-3月的销售,而非1月1日前的预售,这是因为1-3月的销售所贡献的NBV占1Q21的比例很高。2)卫生事件对居民收入预期的负面影响的水平是影响1Q21 NBV增长的最大不确定性因素,即未来1-2个季度随着宏观经济恢复,居民对保险的短期需求是否得到提振。

图表: 我们认为行业1-3月销售所贡献的新单保费同比增长~8%(并非最终1Q21 NBV增速)

资料来源:中金公司研究部

图表: 预计行业1Q21 NBV同比增长10-15%

资料来源:公司公告,中金公司研究部

保险股还有多少空间?

我们继续看好AH保险板块,认为:受益于2个催化剂+2个支撑,保险板块迎来中期股价反弹。催化剂包括:1)开门红超预期,保险新单增长迎来中期反弹,是最重要催化剂。2)2020年三季度末至四季度初的估值切换。支撑包括:1)长端利率保持较高水平,为保险股行情提供基本支撑。2)当前A/H保险股估值较低,提供安全边际。

我们认为未来3-6个月A/H保险板块的确定性估值修复空间还有20%/30%,部分个股空间超过40%。低估值+开门红增速更快的公司更具风险收益比。

风险

开门红新单不及预期;长端利率快速下行。

(编辑:李国坚)