本文来自微信公众号“小谢看地产”,作者:谢皓宇、单戈。

报告导读

2020年土地市场最大的变化是更为均衡,上半年热,却没那么热,下半年冷,也没有那么冷,其反映的是行业在走向平稳,也将推动竞争格局变化。

1、销售拐点初现,预计重现2019年下半年的量价负相关。我们判断倒V拐点初现,1)本月销售面积增速20.8%、销售额增速21.5%,销售额增速仅继续改善0.6个百分点;2)分梯队看,TOP5房企销售增速回落,TOP11-15则高位震荡,增速基本到顶;3)量价再现负相关,在需求相对稳定的情况下,销售面积和销售均价则呈现明显的负相关,如同2019年下半年,我们预计该情况可能重现,如果房企加大推盘力度,则可能会影响销售均价。

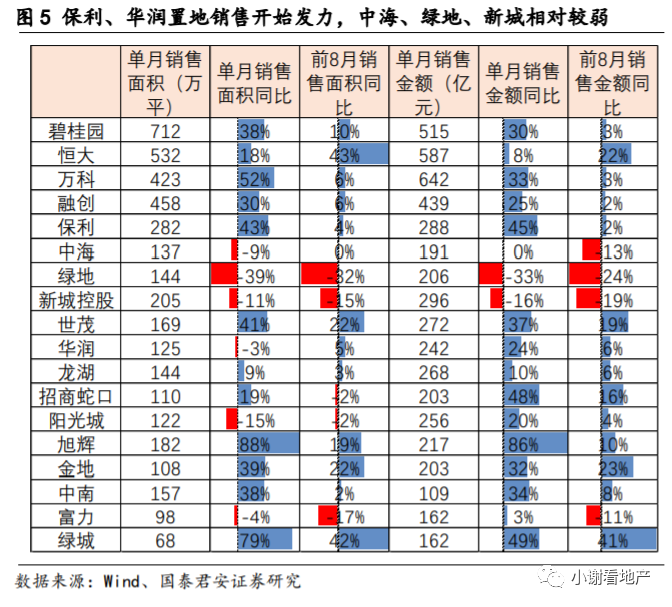

2、部分房企销售开始发力,但优异者依然优异。部分房企上半年销售表现一般,但下半年开始发力,如保利、旭辉,而前期表现亮眼的公司当前依然保持较高销售增速,如绿城、金地、招商蛇口。下半年对需求的争夺将更为激烈,我们预计区域布局、产品等因素将更为重要。

3、2020年土地市场最大的变化是更为均衡,上半年火热下半年骤冷被抚平。1)上半年土地市场热吗?热,但从土地溢价率看,并没有前两年热,且拿地向长三角和一二线集中,也反映了房企的理性;2)下半年土地市场冷吗?冷,但我们发现土地市场回落速度相比于前两年明显趋缓。从具体企业看,TOP10中很多房企上半年拿地量较少,下半年有一定发力迹象。我们认为,在1年超短周期调控两年多后,稳地价已初见成效,土地市场波动性大幅降低。另外,在长三角土地市场呈现拥挤交易后,本月房企拿地偏向中西部,在“三稳”预期下,房企拿地也更为理性。

4、融资规模维持高位,成本继续走低。1)行业信用利差继续走低,已经达到较低水平,后续可能难以继续下行;2)从量上看,境内外融资仍维持在较高水平,未来融资端将平稳收缩。

5、行业走向平稳,竞争格局重塑。我们一直在提示销售拐点将在三季度末到来,对房企来说销售端的竞争将更为激烈。中期看,行业变化也在显现,平稳的土地市场正渐行渐近,房企拿地更为理性;随着“三道红线”政策的推进,行业竞争格局实际是在改善,从敢出价、敢借钱者胜出,到优质企业胜出,行业的估值体系可能迎来重塑。我们推荐中南建设、万科(02202)、金地集团、中国金茂 (00817)、招商蛇口、龙湖集团、大悦城、华夏幸福、蓝光发展、融创中国(01918),受益旭辉控股集团、中骏集团控股等,推荐物业公司中海物业(02669),受益宝龙商业、新大正、招商积余。

风险提示:政府重新放开前融、再走土地金融模式。

正文

1. 销售:增速拐点初现,分化延续

1.1.龙头房企销售增速基本到顶,TOP5增速下滑

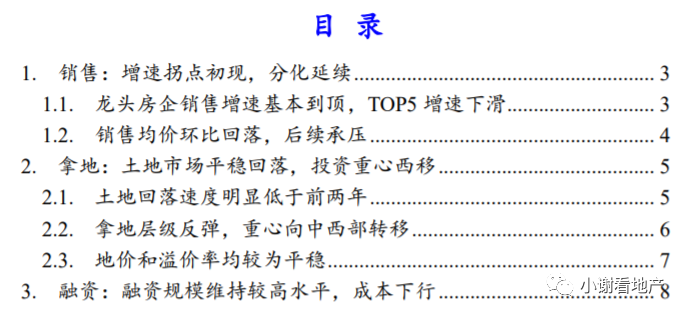

8月销售改善放缓,拐点初现。8月监测的18家房企销售面积4176万平,同比增长20.8%,增速较上月增长2.3个百分点;销售额5704亿元,同比增长21.5%,增速较上月提升0.6个百分点,拐点初现。总体看,龙头房企前8个月销售面积增长7.2%,销售金额增长3.7%。

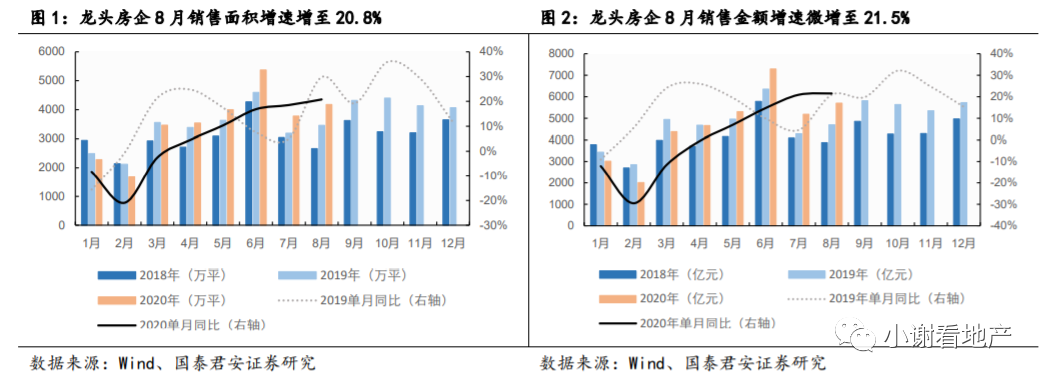

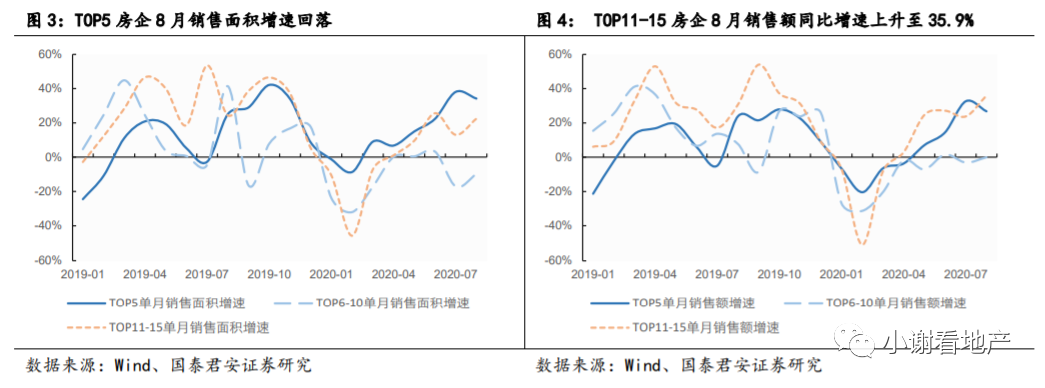

TOP5房企销售增速下滑,TOP6-10销售仍较为疲软。TOP5、TOP6-10、TOP11-15房企销售面积同比增速分别为34.2%、-9.9%、22.5%,销售额同比增速分别为26.7%、0%、35.9%。TOP5房企增速有所下滑,

TOP6-10房企增速仍然相对偏弱,主要是绿地、中海、新城销售增速均出现下滑。

绿地、新城本月销售增速仍为负。部分上半年销售表现一般的房企近期开始发力,如旭辉增速达到86%、保利销售增速达到45%。绿城、金地、招商蛇口、世茂依旧保持较明显的增速优势。但绿地、新城本月销售仍为负增长。

1.2. 销售均价环比回落,后续承压

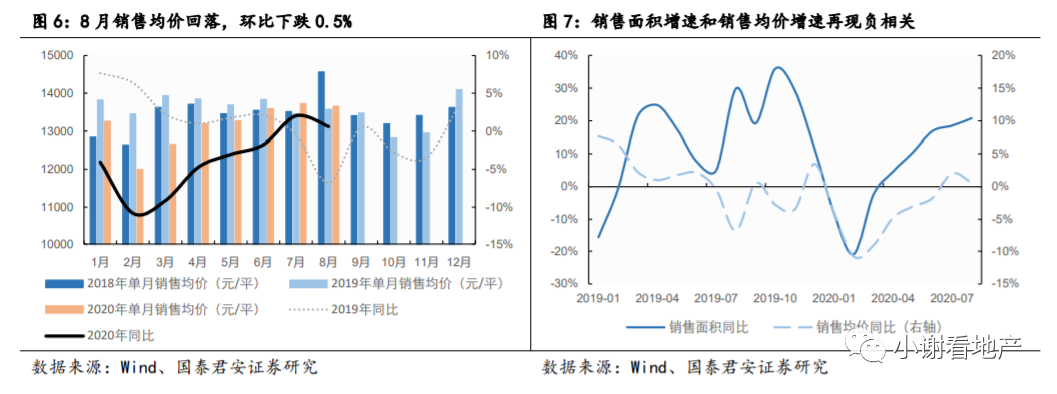

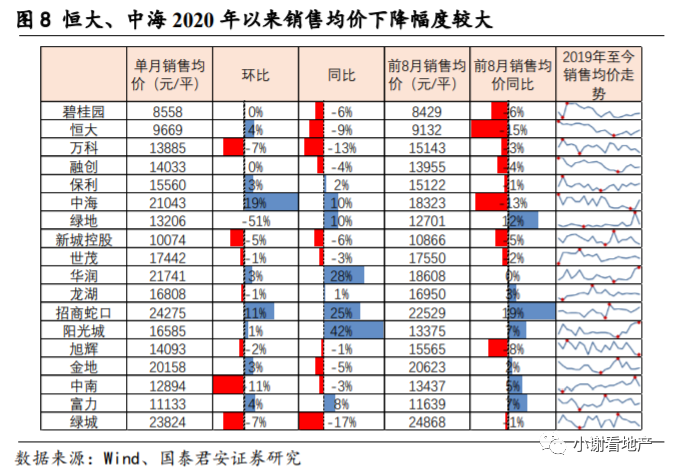

龙头房企8月销售均价回落,下半年量价负相关再现。监测的18家龙头房企8月销售均价13659元/平,环比下滑0.5%;同比上涨0.6%,较上月下降1.4个百分点,明显回落。从量价对比看,销售面积和销售均价再现负相关,我们认为可能再现2019年下半年情形。

多数房企销售均价维持稳定。1)本月18家房企中,销售均价同比下跌房企10家,环比下跌8家,11家环比变动在5%以内,总体稳定。2)多数房企前8个月销售均价同比下跌,恒大、中海跌幅较大均在10%以上,招商蛇口和绿地销售均价分别上涨19%、12%。

2. 拿地:土地市场平稳回落,投资重心西移

2.1. 土地回落速度明显低于前两年

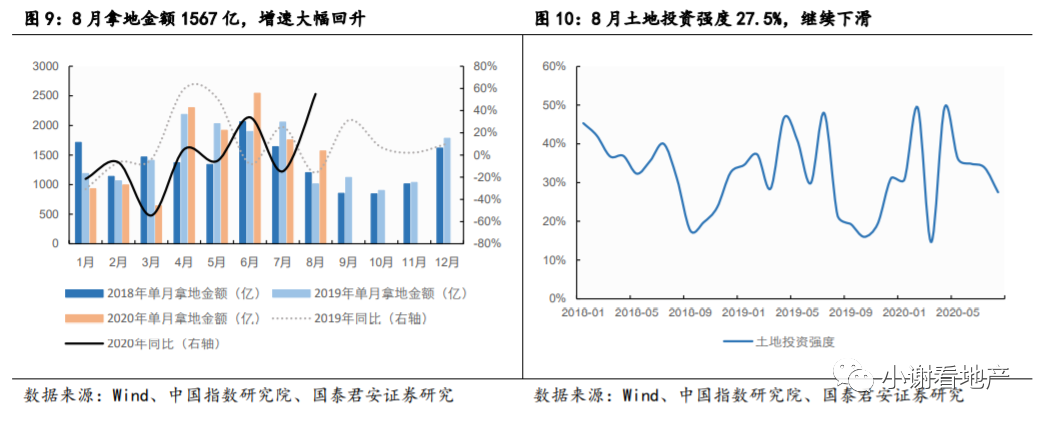

土地市场平稳回落,投资强度下滑。监测的18家龙头房企8月拿地金额1567亿,同比增长55.1%,增速较上月大幅增长69个百分点。从土地投资强度(拿地金额/销售金额)看,本月回落至27.5%,较上月下降6.3个百分点。过去两年,土地市场呈现出上半年火热,下半年骤冷的局面,但2020却相对均衡,主要是在有了超短周期调控经验后,部分房企上半年拿地较为谨慎,而下半年开始发力补地。

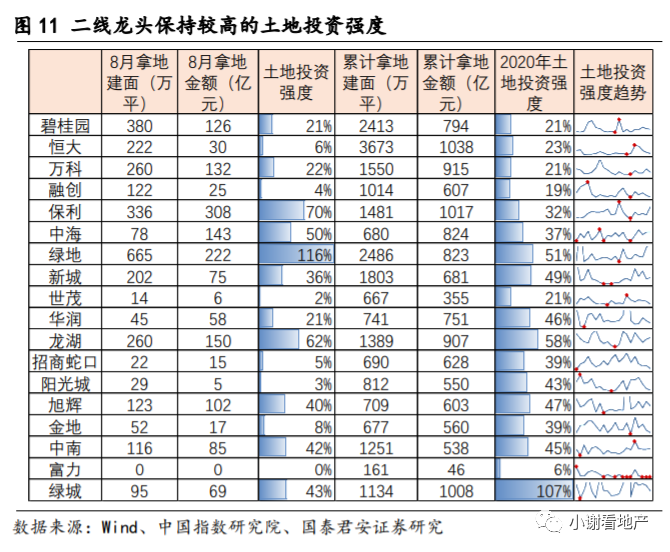

绿地、保利、龙湖、中海本月发力,二线龙头年初以来拿地强度较高。本月4家房企拿地强度超过50%,分别为绿地、保利、龙湖、中海。从2020年前8个月看,头部房企拿地力度明显偏弱,二线龙头则保持较高拿地力度,除绿城土地投资强度达到107%,龙湖、绿地土地投资分别达到58%、51%。

2.2.拿地层级反弹,重心向中西部转移

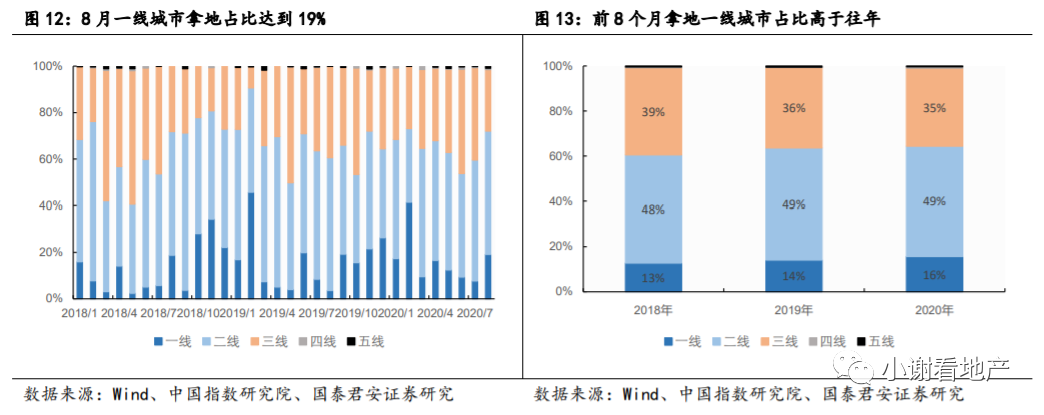

8月房企拿地城市层级提升。8月重点房企在一线城市拿地占比大幅提升至19%,一二线合计提升至72%。从前7个月总体拿地看,一线、二线、三线占比分别为16%、49%、35%,一线城市拿地高于往年。

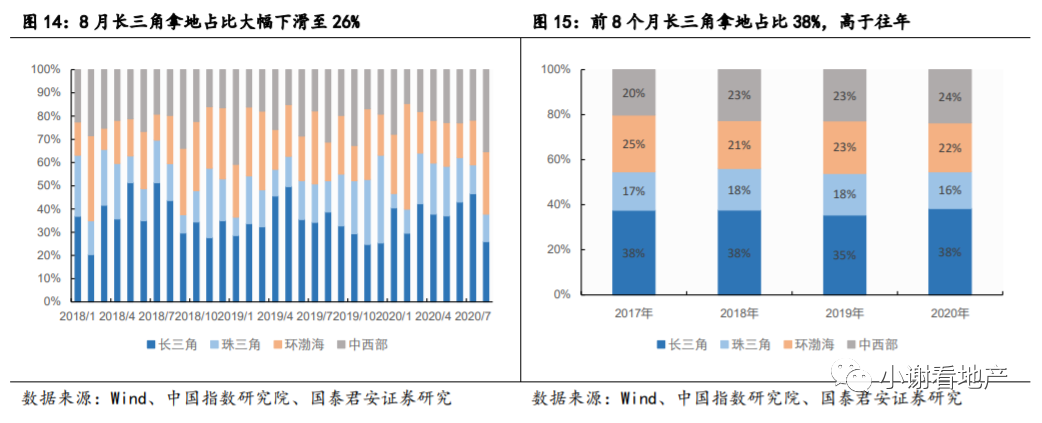

8月房企大幅加配中西部。本月房企在长三角拿地占比大幅下滑,仅占26%,在长三角上半年持续火爆后,房企下半年拿地策略出现变化,对中西部配置加大至35%。从前8个月总体拿地看,长三角、珠三角、环渤海、中西部占比分别为38%、16%、22%、24%,2020年房企资产配置偏向长三角。

2.3. 地价和溢价率均较为平稳

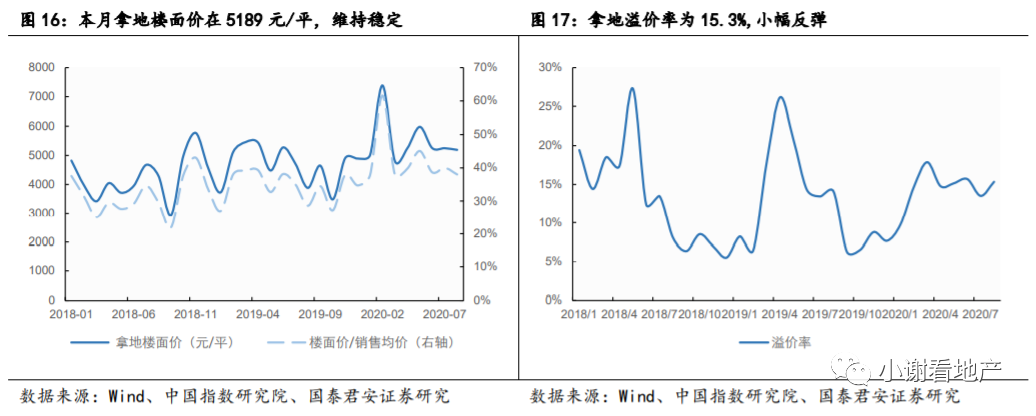

本月龙头房企拿地楼面价和溢价率均维持在均衡水平。本月虽然一二线拿地占比提升,但中西部土地价格相对较低,18家龙头房企公开市场拿地平均楼面价5189元/平,环比下滑1.1%,楼面价/销售均价降至38%,维持在合理水平。从拿地溢价率看,本月溢价率15.3%,比上月微增1.8个百分点。

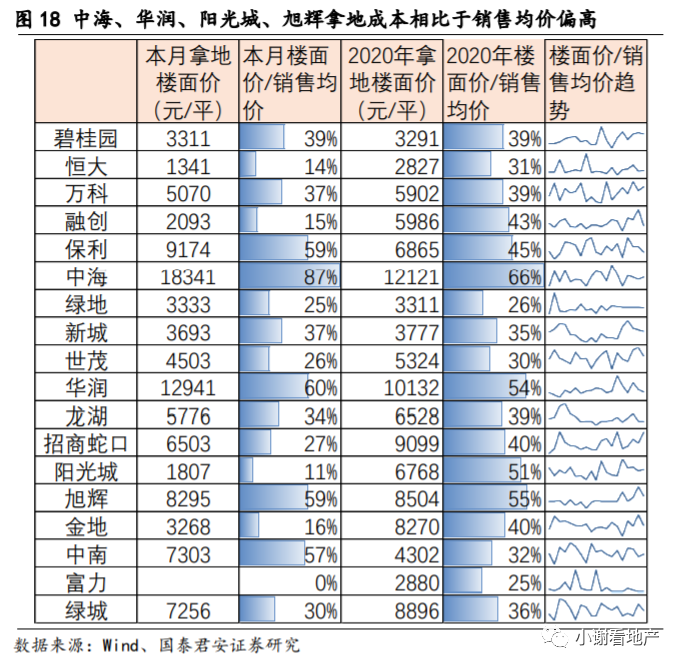

从2020年拿地总体看,中海、华润、阳光城、旭辉拿地价格较高,本月上述房企拿地价格亦较高。2020年以来,主要布局一二线城市的中海、华润拿地楼面价大幅提升,主要因为卫生事件后拿地更向一线集中。从楼面价/销售均价看,比值超过50%的房企主要有中海、华润、旭辉、阳光城,其后续可能面临较大成本风险。

3. 融资:融资规模维持较高水平,成本下行

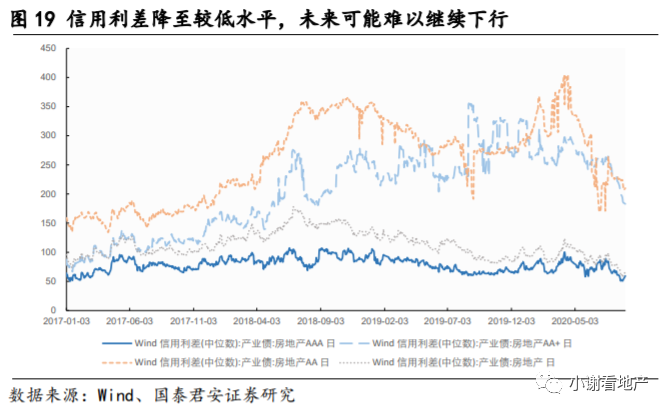

本月行业信用利差延续下行趋势,AA+级下行幅度最大。本月房地产行业信用利差下行11bp至66bp,其中,AAA房企信用利差下行5bp至59bp,AA+房企信用利差下行50bp至183bp,AA房企信用利差下行18bp至210bp。我们认为当前信用利差已降至较低水平,未来可能难以继续下行。

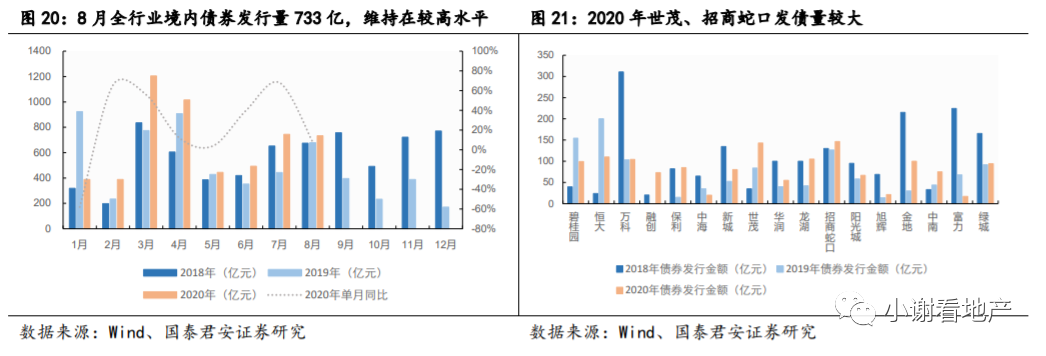

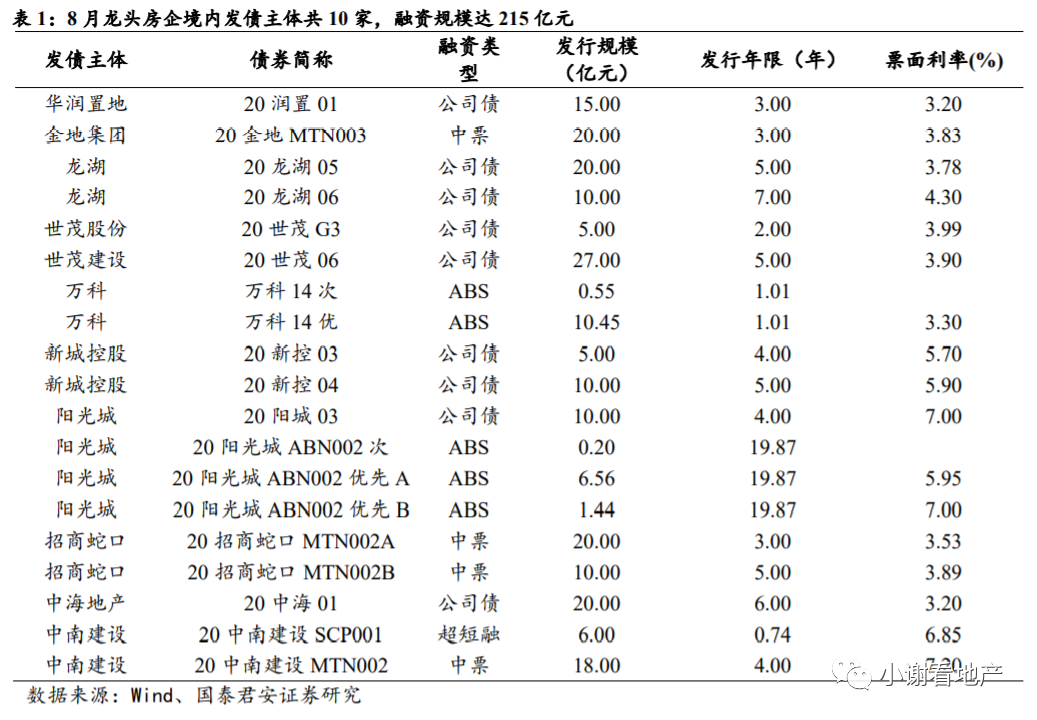

本月地产行业境内发债小幅回落。本月全行业信用债(含企业债、公司债、中票、短融、定向工具、资产支持证券、可转债、可交债)发行量共733亿元,同比增长8%,增速下滑60个百分点,绝对量较上月微降12亿元。本月共9家龙头房企发债合计215.2亿,较上月增加141.1亿,世茂发债32亿,发行量较大。2020年前8个月,世茂、招商蛇口发债量较大。

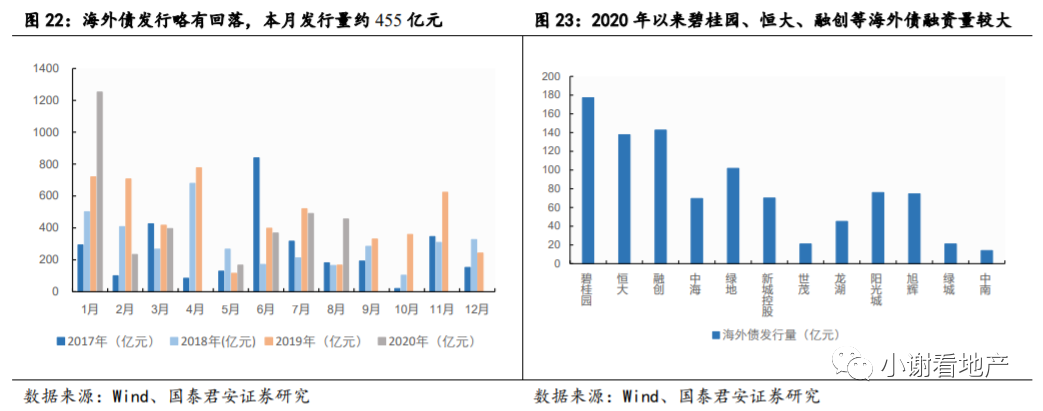

8月海外债发行略有回落。全行业看,总发行量455亿元,较上月回落35亿元。龙头企业中,本月融创、中南、旭辉、碧桂园、新城控股均有海外债发行。

行业走向平稳,竞争格局重塑。我们一直在提示销售拐点将在三季度末到来,对房企来说销售端的竞争将更为激烈。中期看,行业变化也在显现,从土地端看,平稳的土地市场正渐行渐近,房企拿地更为理性;随着“三道红线”政策的推进,行业竞争格局实际是在改善,从敢出价、敢借钱者胜出,到优质企业胜出,行业的估值体系可能迎来重塑。我们推荐中南建设、万科A、保利地产、金地集团、中国金茂、招商蛇口、龙湖集团、大悦城、华夏幸福、蓝光发展、融创中国,受益旭辉控股集团、中骏集团控股等,推荐物业公司中海物业,受益宝龙商业、新大正、招商积余。

(编辑:玉景)