本文来自 微信公众号"观媒万象"

报告摘要

20H1业绩符合预期,收入平稳增长

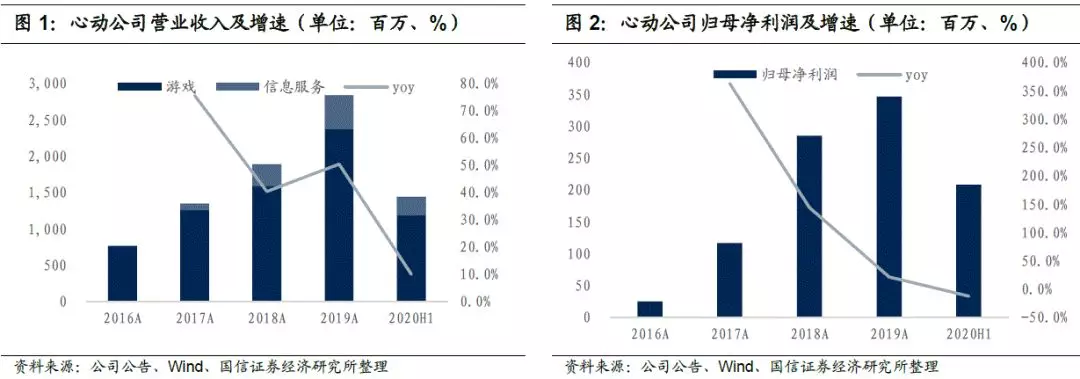

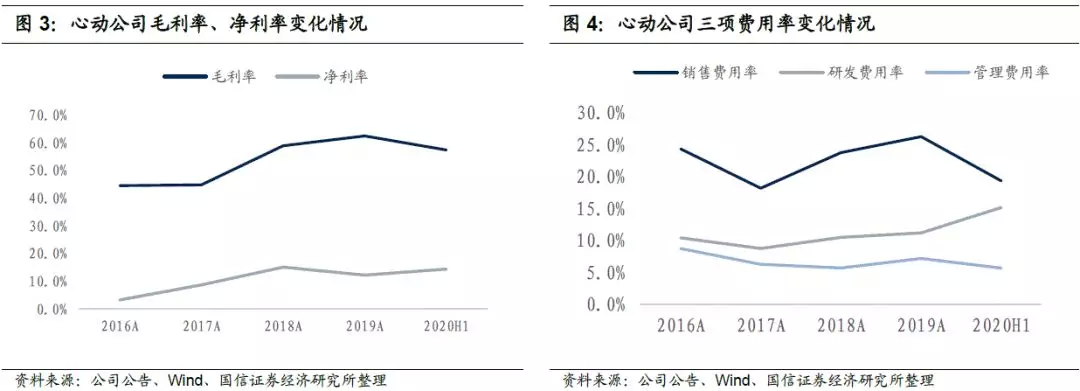

心动公司(02400)2020年上半年实现营收14.40亿(+10.0%),归母净利润2.08亿(-12.5%)。游戏营收11.88亿(+8.1%),毛利率51.3%(-11.3pct),总额基准收入占比提升导致渠道佣金、研发分成提升。信息服务营收2.53亿(+19.9%),毛利率85.5%(-4.2pct),月活用户数增加推动TapTap营收增长。

独占内容推动TapTap MAUs高增长

2020年上半年TapTap平均月活用户2480万,较年底增长690万;TapTap游戏下载量达2.2亿(+26.4%)。公司通过游戏研发和发行为TapTap提供最优质的独家内容,靠独家内容驱动TapTap用户增长,靠TapTap自身的产品及运营优势留下用户,然后再通过TapTap反哺第三方内容创作,产生更多优质内容,继续驱动TapTap进一步成长。2020年上半年,公司为TapTap玩家提供数十款独占游戏(安卓平台独占或限时独占),包括《帕斯卡契约》、《江南百景图》等爆款游戏。

TapTap渠道正当时,持续优化后劲足

TapTap作为新兴渠道,不仅不联运、让利渠道方,还代表了年轻用户的游戏玩法和品类风向标,未来潜力巨大。通过高质量游戏推荐吸引核心玩家群体,再通过聚拢核心玩家群体输出海量精品PGC与UGC内容,吸引更多高质量游戏,是TapTap自身运作的良性循环。公司计划集中在TapTap社区运营,完成社区动态和游戏论坛整合,改善社区内容推荐算法及增加社区热门排行等功能。

风险提示

TapTap用户增长不及预期、海外发行竞争加剧等。

投资建议:看好TapTap长期发展,维持“增持”评级

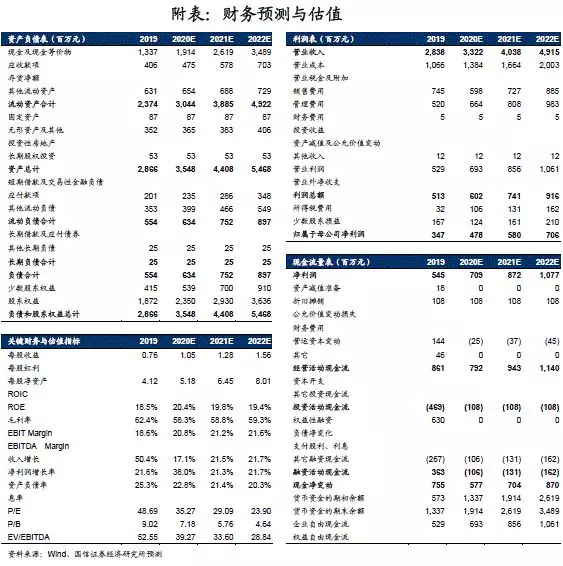

下调盈利预测。我们预计公司20-22年每股收益1.05/1.28/1.56元(-9%/-10%/-10%)。我们给予20年35-38倍PE,得出公司合理估值区间40.98-44.50港币。维持“增持”评级。

20H1业绩符合预期,收入平稳增长

2020年上半年实现营收14.40亿(+10.0%),归母净利润2.08亿(-12.5%)。游戏营收11.88亿(+8.1%),毛利率51.3%(-11.3pct),总额基准收入占比提升导致渠道佣金、研发分成提升。信息服务营收2.53亿(+19.9%),毛利率85.5%(-4.2pct),月活用户数增加推动TapTap营收增长。

独占内容推动TapTap MAUs高增长

2020年上半年TapTap平均月活用户2480万,较年底增长690万;TapTap游戏下载量达2.2亿(+26.4%)。公司通过游戏研发和发行为TapTap提供最优质的独家内容,靠独家内容驱动TapTap用户增长,靠TapTap自身的产品及运营优势留下用户,然后再通过TapTap反哺第三方内容创作,产生更多优质内容,继续驱动TapTap进一步成长。

TapTap的主要增长来自于独家的内容,除了心动自家游戏外,TapTap可能还会源源不断地补充其他优质的第三方独占游戏。目前,TapTap一共拿下了170余款游戏的独占权(不计已过独占期的游戏),多数游戏独占期为1年。

TapTap渠道正当时,持续优化后劲足

内容厂商与应用商店矛盾加剧,渠道变革加速。2019年国内移动游戏市场规模1500亿,其中买量渠道超过联运渠道(手机厂商、应用宝等)接近60%,相比于联运渠道,买量更为公平、更注重技术、可操控性强,越来越多的游戏研发厂商选择买量,买量趋势将进一步延续。TapTap的Slogan是“发现好游戏”,完美诠释了社区的商业逻辑:通过推荐真正好玩的游戏来获取高质量用户——年轻、对游戏有明确需求、有一定审美品味,然后吸引开发者通过广告获取这些用户。我们可以看到TapTap和官网是研发厂商利润率最高的渠道,在内容化大趋势下,TapTap模式崛起正当时。TapTap代表了年轻用户游戏玩法风向标,与哔哩哔哩(BILI.US)一时瑜亮。

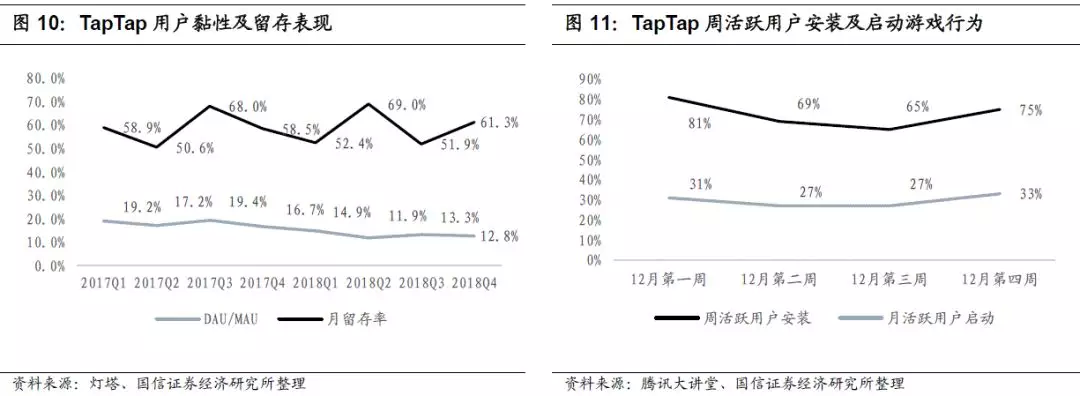

TapTap社区属性仍然较弱,持续优化后劲足。根据灯塔数据显示,TapTap的黏性(DAU/MAU)位于13%左右,处于较低水平,随着产品改版,黏性也处于不断优化过程中;月留存率60%左右,处于中游位置。通过高质量游戏推荐吸引核心玩家群体,再通过聚拢核心玩家群体输出海量精品PGC与UGC内容,吸引更多高质量游戏,是TapTap自身运作的良性循环。公司计划集中在TapTap社区运营,完成社区动态和游戏论坛整合,改善社区内容推荐算法及增加社区热门排行等功能。

投资建议:看好TapTap长期发展,维持“增持”评级

下调盈利预测。我们预计公司20-22年每股收益1.05/1.28/1.56元(-9%/-10%/-10%)。我们给予20年35-38倍PE,得出公司合理估值区间40.98-44.50港币。维持“增持”评级。

风险提示:TapTap用户增长不及预期、海外发行竞争加剧等。

(编辑:曾盈颖)