本文来自微信公众号“地产豪声音”,作者:袁豪。

点 评

1 20H1板块营收、业绩增速有所放缓,但公共卫生事件之下仍保持较高增速

2020H1,物业管理板块营收同比+34.7%,较19年-14.8pct。其中,一线物管公司营收同比+31.1%,较19年-25.4pct(剔除招商积余、彩生活后为下降6.4pct);二线物管公司营收同比+37.3%,较19年-7.4pct。2020H1,物业管理板块整体归母净利润同比+45.0%,较19年-20.7pct,整体仍保持高增速。其中,一线物管公司归母净利润同比+31.1%,较19年-19.7pct(剔除招商积余、彩生活后为下降3.1pct);二线物管公司归母净利润同比+54.7%,较19年-21.5pct。2020H1,主流物业管理公司营收、净利润同比增速有所下降,主要源于公共卫生事件影响,1)公共卫生事件导致商务谈判延后以及房企开竣工的延后,物业公司项目拓展有所放缓;2)采购物资、加班费用等产生的额外费用,和政府补助以及社保减免等影响对冲;3)部分增值服务业务受限,但增值服务的需求并不会因此消失、只是延后,后续有望逐步释放。

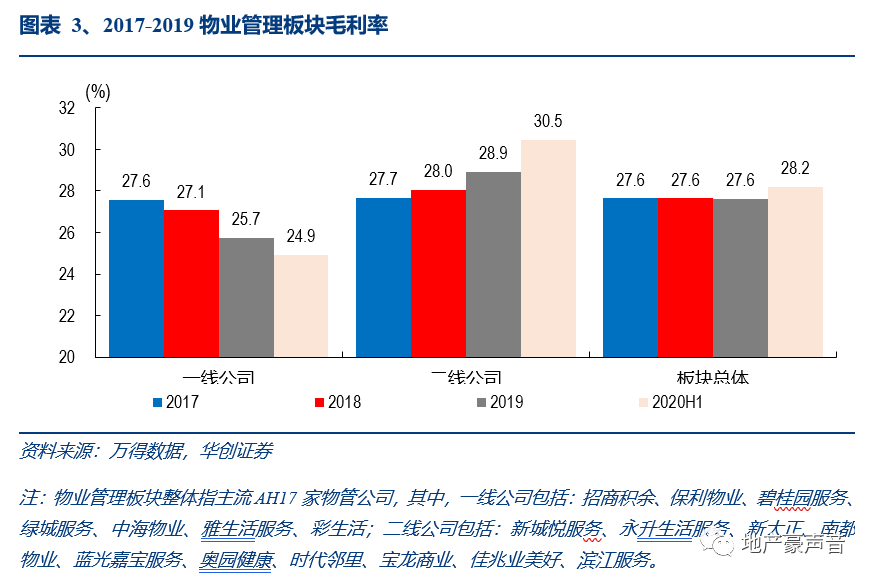

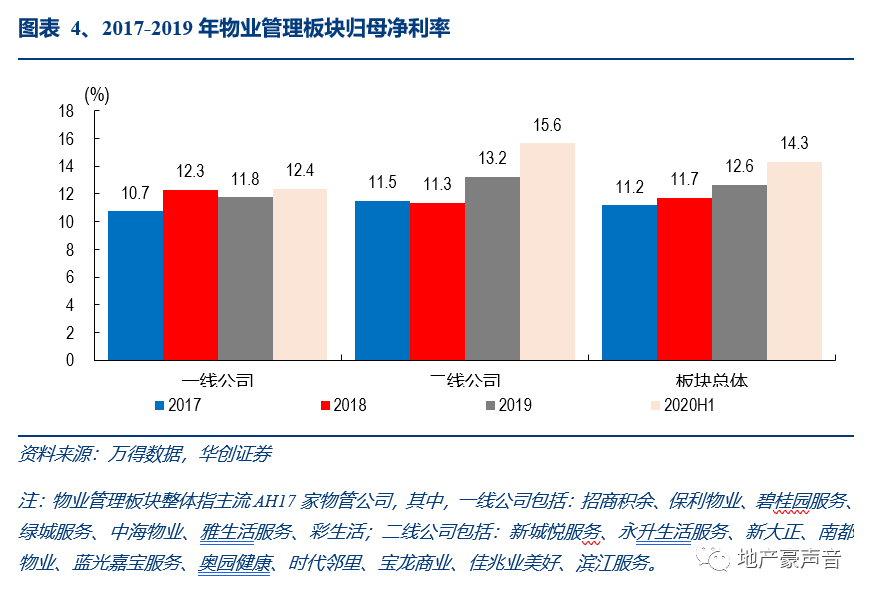

2 20H1毛利率、净利率略升,主要源于公共卫生事件下政府补助、社保减免等影响

2020H1,物业管理板块整体毛利率为28.2%,较19年+0.6pct。其中,一线物管公司毛利率为24.9%,较19年-0.8pct;二线物管公司毛利率为30.5%,较19年+1.5pct。其中,保利物业、碧桂园服务、绿城服务、永升生活服务、新城悦服务毛利率分别为20.4%、37.2%、20.6%、30.7%、29.8%,分别较19年+0.1、+5.6、+2.6、+1.1、+0.2pct。主流物管公司毛利率提升主要源于上半年社保减免等影响。2020H1,物业管理板块整体净利率为14.3%,较19年+1.7pct。其中,一线物管公司净利率为12.4%,较19年+0.6pct;二线物管公司净利率为15.6%,较19年+2.4pct。其中,保利物业、碧桂园服务、绿城服务、永升生活服务、新城悦服务净利率分别为11.1%、20.8%、8.5%、12.4%、15.1%,分别较19年+2.9、+3.5、+2.9、+0.5、+1.2pct。主流物管公司净利率提升主要源于上半年公共卫生事件之下,政府补助、社保减免等影响。

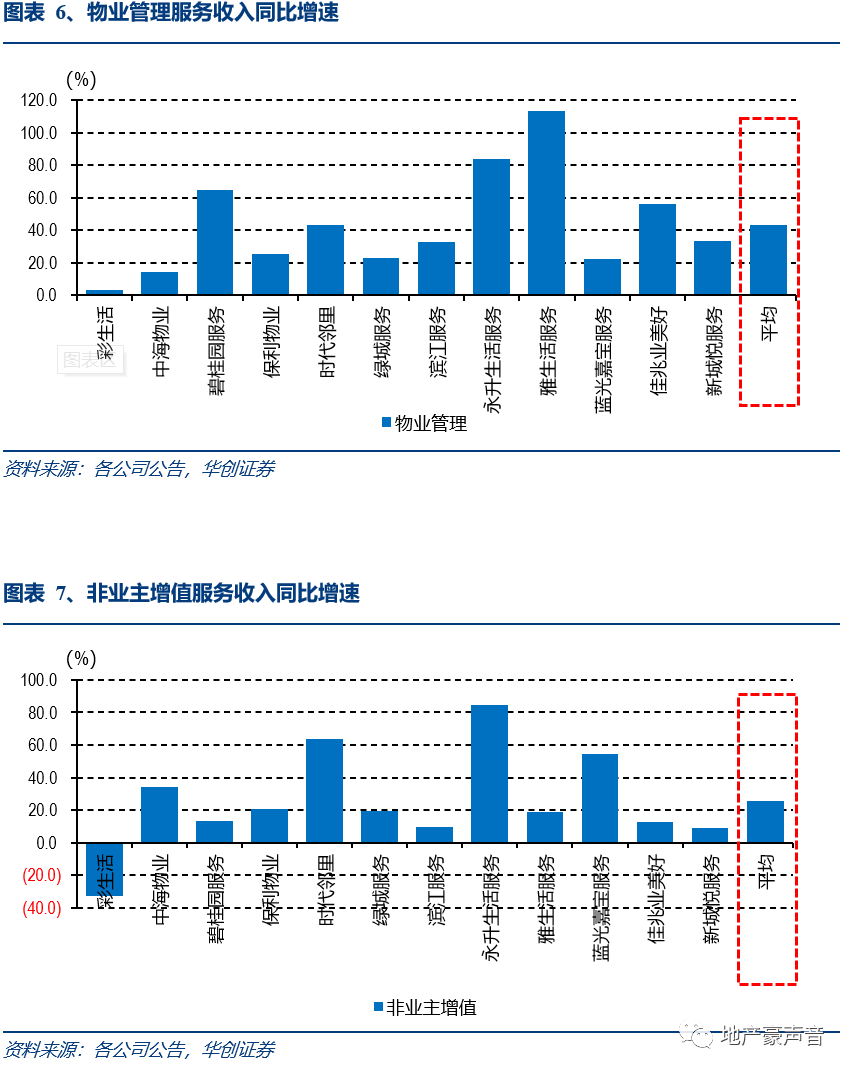

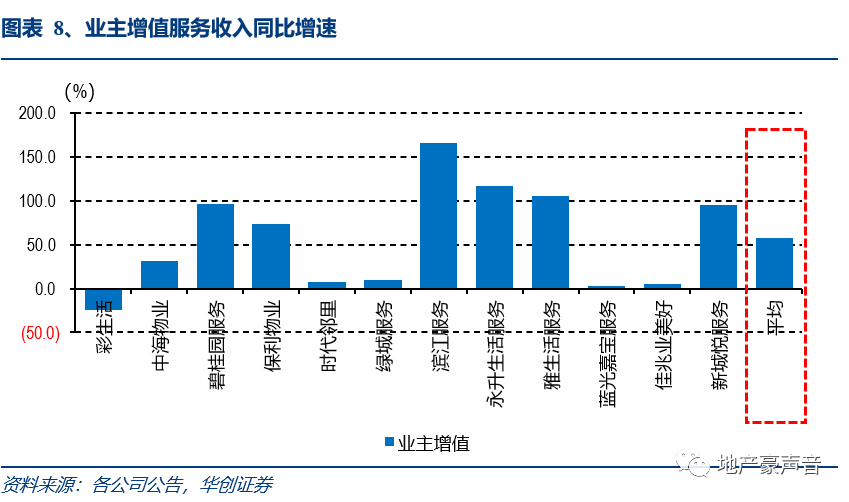

3 20H1基础/非业主/业主增值分别占比64%/20%/12%、同比43%/26%/57%

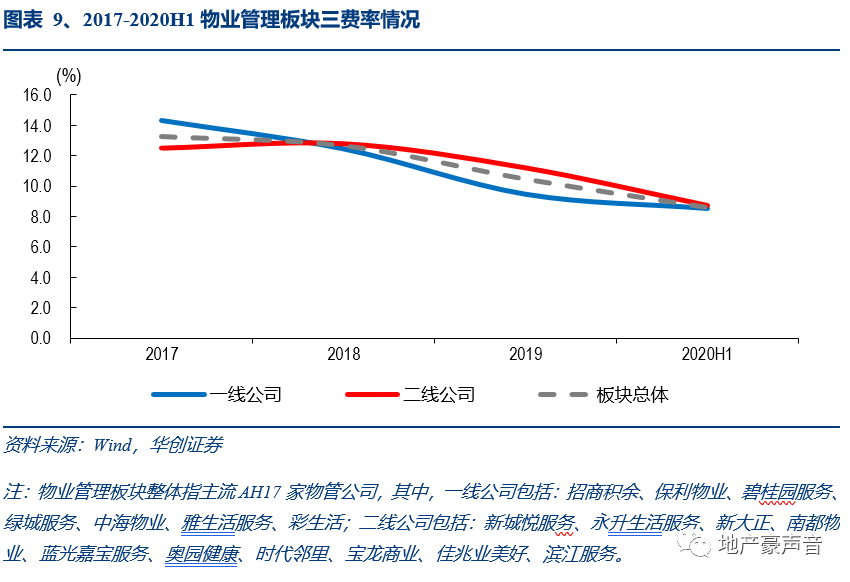

从业务占比情况来看,2020H1,12家主流物业公司基础服务、非业主增值服务、业主增值服务、其他服务分别占比64%、20%、12%、4%,分别较19年+2、-2、-1、+1pct。其中,保利物业、绿城服务、永升生活服务、蓝光嘉宝服务、新城悦服务,业主增值服务收入占比较高,分别占比21%、17%、21%、17%、15%。从业务增速情况来看,2020H1,12家主流物业公司基础服务、非业主增值服务、业主增值服务、其他服务收入分别同比43%、26%、57%、47%。其中,业主增值服务中,滨江服务、永升生活服务、雅生活服务、碧桂园服务、新城悦服务、保利物业,业主增值服务收入同比增速较高,分别同比166%、117%、105%、96%、95%、74%。公共卫生事件之下,非业主增值服务增速相对受限,基础服务、业主增值服务仍保持较高增速。2020H1,物业管理板块整体三费率为8.6%,同比-1.9pct。其中,一线物业管理公司三费率为8.5%,同比-0.7pct;二线物业管理公司三费率为8.7%,同比-2.7pct。

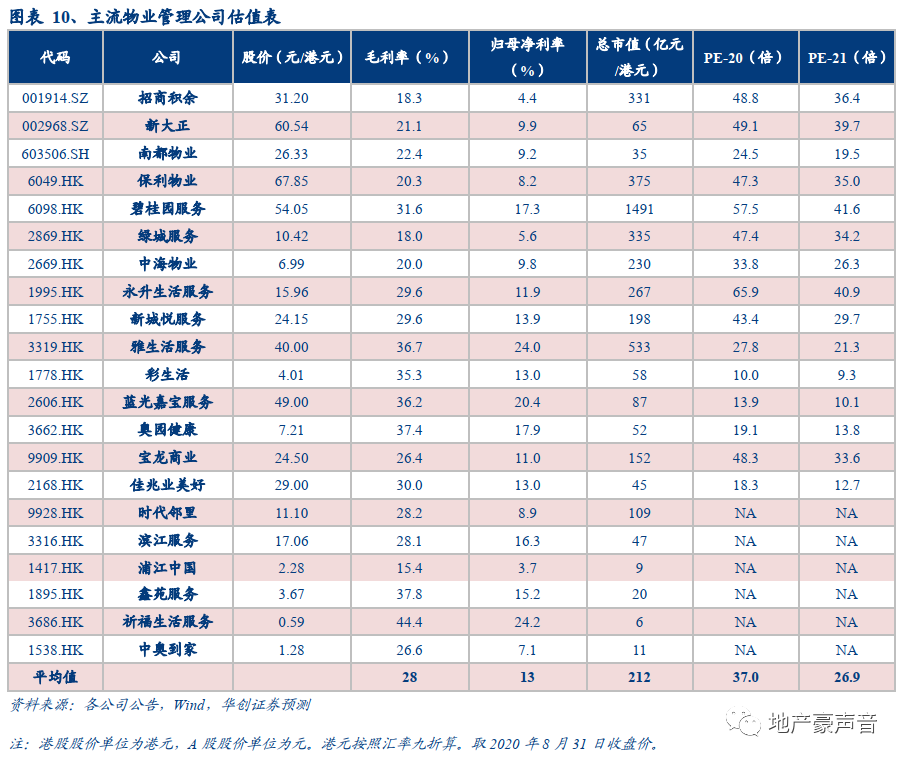

4 投资建议:逆境成长,价值重估,重申“推荐”评级

公共卫生事件之下,物业管理行业在逆境中依然保持了快速成长,并在抗疫过程中行业价值获得社会的进一步认可。我们认为,我国物业管理行业将呈现规模大、增速高的蓝海市场,预计2030年末市场规模将高达2-3万亿元,较目前规模增长1-2倍;对比海外,我国物业管理行业还拥有围墙属性、高层多独栋少、集中度继承三大独有特色;此外,物业管理行业正出现三大结构性成长因素,行业集中度提升、增值服务占比提升、非住宅占比提升等,进一步扩充物业管理行业成长维度。我们维持对物业管理行业“朝阳行业、黄金年代”的判断,并重申物业管理行业“推荐”评级,维持推荐:招商积余、永升生活服务(01995)、碧桂园服务(06098)、新城悦服务(01755)、保利物业(06049)、新大正、绿城服务(02869),建议关注:宝龙商业(09909)、雅生活服务(03319)、时代邻里(09928)、奥园健康(03662)等。

5 风险提示:公共卫生事件影响超预期、行业利润率下行风险

一、20H1板块营收、业绩增速有所放缓,但公共卫生事件之下仍保持较高增速

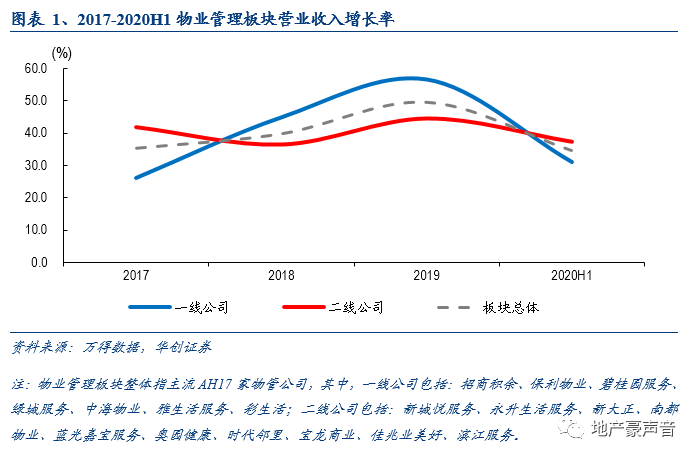

1、20H1营收同比+35%、较19年放缓,仍保持较高增速,从结构来看:二线+37%>一线+31%

2020H1,物业管理板块*整体主营业务收入同比增长34.7%,较2019年下降14.8pct,整体仍保持高增速。其中,一线物管公司营业收入同比增长31.1%,较2019年下降25.4pct(剔除招商积余、彩生活后为下降6.4pct);二线物管公司营业收入同比增长37.3%,较2019年下降7.4pct。

*注:物业管理板块整体指主流AH17家物管公司,其中,一线公司包括:招商积余、保利物业、碧桂园服务、绿城服务、中海物业、雅生活服务、彩生活;二线公司包括:新城悦服务、永升生活服务、新大正、南都物业、蓝光嘉宝服务、奥园健康、时代邻里、宝龙商业、佳兆业美好、滨江服务。

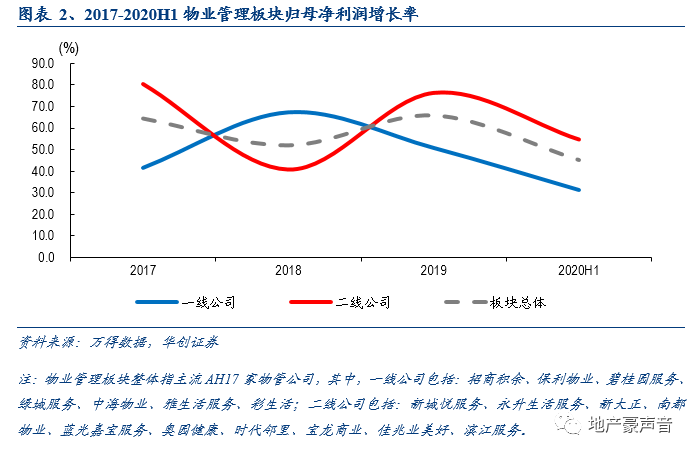

2、20H1净利润同比+45%、公共卫生事件影响下仍保持高增长,从结构来看:二线+55%>一线 +31%

2020H1,物业管理板块整体归母净利润同比增长45.0%,较2019年下降20.7pct,整体仍保持高增速。其中,一线物管公司归母净利润同比增长31.1%,较2019年下降19.7pct(剔除招商积余、彩生活后为下降3.1pct);二线物管公司归母净利润同比增长54.7%,较2019年下降21.5pct。

2020H1,主流物业管理公司营收、净利润同比增速有所下降,主要源于公共卫生事件影响,1)公共卫生事件导致商务谈判延后以及房企开竣工的延后,由此物业公司项目拓展或有所放缓;2)采购物资、加班费用等产生的额外费用,和政府补助以及社保减免等影响对冲;3)部分增值服务业务受限,但增值服务的需求并不会因此消失、只是延后,后续有望逐步释放。

*注:物业管理板块整体指主流AH17家物管公司,其中,一线公司包括:招商积余、保利物业、碧桂园服务、绿城服务、中海物业、雅生活服务、彩生活;二线公司包括:新城悦服务、永升生活服务、新大正、南都物业、蓝光嘉宝服务、奥园健康、时代邻里、宝龙商业、佳兆业美好、滨江服务。

二、20H1毛利率、净利率略升,主要源于公共卫生事件下政府补助、社保减免等影响

1、20H1板块毛利率为28%、同比略增,从结构来看:二线31%>一线25%

2020H1,物业管理板块整体毛利率为28.2%,较2019年增长0.6pct。其中,一线物业管理公司毛利率为24.9%,较2019年下降0.8pct;二线物业管理公司毛利率为30.5%,较2019年增长1.5pct。2020H1,一线物管公司中,保利物业、碧桂园服务、绿城服务毛利率分别为20.4%、37.2%、20.6%,分别较19年+0.1、+5.6、+2.6pct;二线物管公司中,永升生活服务、新城悦服务毛利率分别为30.7%、29.8%,分别较19年+1.1、+0.2pct。主流物管公司毛利率提升主要源于上半年社保减免等影响。

2、20H1板块净利率14%、较19年略升,从结构来看:二线16%>一线12%

2020H1,物业管理板块整体净利率为14.3%,较2019年提升1.7pct。其中,一线物管公司净利率为12.4%,较2019年增长0.6pct;二线物管公司净利率为15.6%,较2019年增长2.4pct。2020H1,一线物管公司中,保利物业、碧桂园服务、绿城服务净利率分别为11.1%、20.8%、8.5%,分别较19年+2.9、+3.5、+2.9pct;二线物管公司中,永升生活服务、新城悦服务净利率分别为12.4%、15.1%,分别较19年+0.5、+1.2pct。主流物管公司净利率提升主要源于上半年公共卫生事件之下,政府补助、社保减免等影响。

三、20H1基础/非业主/业主增值分别占比64%/20%/12%、同比43%/26%/57%

1、20H1基础、非业主、业主增值服务分别占比64%、20%、12%,分别同比+43%、+26%、+57%

从主流物业公司分类型业务占比情况来看,2020H1,12家主流物业公司基础服务、非业主增值服务、业主增值服务、其他服务营收分别占比64%、20%、12%、4%,分别较19年+2、-2、-1、+1pct。其中,保利物业、绿城服务、永升生活服务、蓝光嘉宝服务、新城悦服务,业主增值服务收入占比较高,分别占比21%、17%、21%、17%、15%。

从主流物业公司分类型业务增速情况来看,2020H1,12家主流物业公司基础服务、非业主增值服务、业主增值服务、其他服务收入分别同比43%、26%、57%、47%。其中,业主增值服务中,滨江服务、永升生活服务、雅生活服务、碧桂园服务、新城悦服务、保利物业,业主增值服务收入同比增速较高,分别同比+166%、+117%、+105%、+96%、+95%、+74%。公共卫生事件之下,非业主增值服务增速相对受限,基础服务、业主增值服务仍保持较高增速。

2、20H1三费费率为8.6%,同比-1.9pct,其中一线8.5%、二线8.7%

2020H1,物业管理板块整体三费率为8.6%,同比-1.9pct。其中,一线物业管理公司三费率为8.5%,同比-0.7pct;二线物业管理公司三费率为8.7%,同比-2.7pct。2020H1,一线物管公司中,保利物业、碧桂园服务、绿城服务三费率分别为8.6%、11.3%、10.2%,分别同比-0.1、-2.5、+0.2pct;二线物管公司中,永升生活服务、新城悦服务三费率分别为11.6%、9.4%,分别同比-3.5、-1.3pct。

四、投资建议:逆境成长,价值重估,重申“推荐”评级

公共卫生事件之下,物业管理行业在逆境中依然保持了快速成长,并在抗疫过程中行业价值获得社会的进一步认可。我们认为,我国物业管理行业将呈现规模大、增速高的蓝海市场,预计2030年末市场规模将高达2-3万亿元,较目前规模增长1-2倍;对比海外,我国物业管理行业还拥有围墙属性、高层多独栋少、集中度继承三大独有特色;此外,物业管理行业正出现三大结构性成长因素,行业集中度提升、增值服务占比提升、非住宅占比提升等,进一步扩充物业管理行业成长维度。我们维持对物业管理行业“朝阳行业、黄金年代”的判断,并重申物业管理行业“推荐”评级,维持推荐:招商积余、永升生活服务、碧桂园服务、新城悦服务、保利物业、新大正、绿城服务,建议关注:宝龙商业、雅生活服务、时代邻里、奥园健康等。

五、风险提示:公共卫生事件影响超预期、 行业利润率下行风险

(编辑:张金亮)