本文来自微信公众号“张弢看世界”。本文版权归原作者所有,内容为作者个人观点,只提供参考并不构成任何投资及应用建议。

今年最火的行业是什么,那必须是电商,在公共卫生事件经济影响下,直播带货,各种玩家抖音快手加入战局,似乎电商和快递将会是这个寒冬时节中最亮的星,看看赚的盆满钵满的李佳琦就知道。那么标题中的所谓下行周期是不是毫无根据,所以我来讲讲我的看法。

我还是把自己观点先总结在前面

1、快递成本下降来自于规模效应,而获取规模的最直接方法就是价格竞争,所以快递公司就陷入一直喊着涨价但都偷偷降价拿份额的囚徒困境,而由于整个快递行业的产能过剩,这个囚徒困境就导致价格竞争越来越激烈

2、前两年电商高增长一定程度缓解了下行周期的开始,但当行业增速趋于正常,行业将进入最血腥的时期,现在似乎已经有了开始的苗头

3、快递行业性质决定了挤出对手的方法还是价格战而非并购,阿里(BABA.US)的不断增持落后企业会让整合变得更加缓慢,通达中一到两家彻底退出是整合完成的信号,但这个过程至少还有持续2-3年

4、顺丰、众邮、极兔的进入电商领域带来格局进一步恶化,电商快递下行周期可能要比想象的漫长的

快递价格战并非来自成本驱动,各家利润率都在下降通道中

过去几年,如果我们看快递行业的新闻,就可以发现,几乎每年都会有那么一个时候传言快递公司要涨价了,似乎价格战打不动了,行业即将进入整合的末期,似乎涨价一触即发。

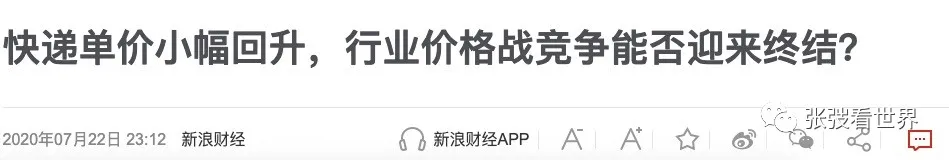

但事实是,如果我们看下图行业单包裹运价可以发现,这个价格是一直在毫无悬念的直线下降,可能有一两个月短暂的回升,但是很快又会出现下降。

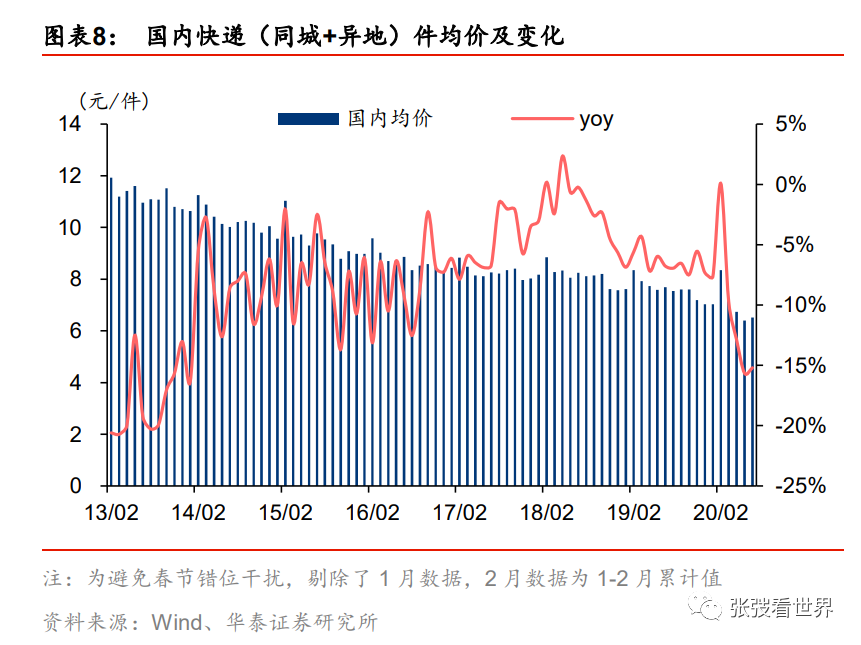

而在今年电商行业高增长的情况下,从下面这个图可以看出2020年各家快递公司的价格战丝毫没有缓解,反而更加激烈,如果1-3月份还有公共卫生事件的因素,那么4-6月份的价格竞争就真的用惨烈来形容了。

因此,对于快递行业来说,价格战什么时候结束就是一个很有趣的问题。而这实际上就在于一个关键的问题,什么导致的价格下行,在大部分的行业分析报告中,分析师都会按照公司的说法来说,即价格战来自于头部企业的成本下降,也就是头部企业因为成本的下行带动了价格下行,所以整体可控。

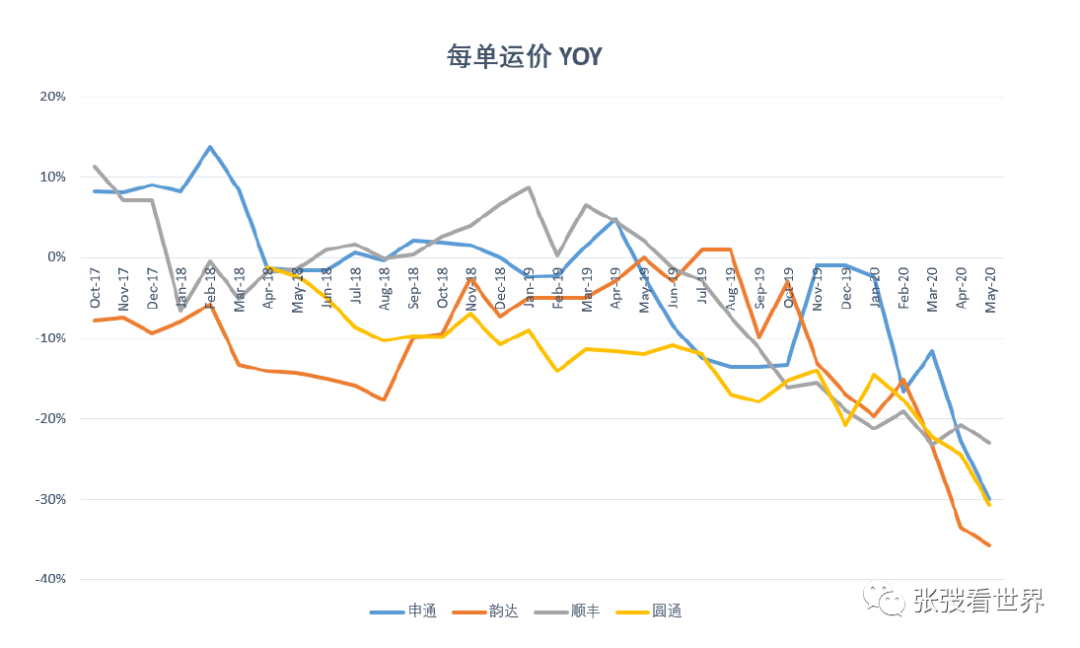

我们看一看快递企业的单票成本,的确是在下降的通道中,似乎听起来很有道理,但是如果真是头部企业成本驱动,那么头部企业的利润率应该是稳定,但事实却不是这样,我们看下面这个图,号称成本最领先的中通其分季度来说同比的利润率除了2019Q4,2018Q1有所上升,其经营利润率一直都在下降,2020年因为价格战的激烈,其前两个季度的经营利润率下滑超过5%,所以由成本驱动的价格下降根本就是谎言,快递公司无论是头部还是尾部都在牺牲利润率换量。

电商加盟快递的价格战根本原因是产能过剩

那么价格战本源是什么呢?其实很简单,是任何周期性行业都会面对的问题——产能过剩

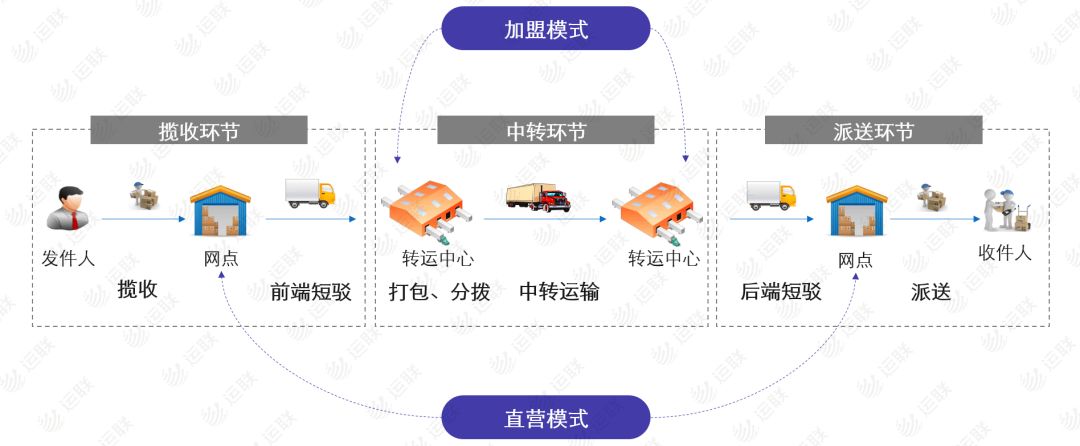

我们先来看看通达系快递行业的商业模式,我们经常接触快递小哥,所以很多人认为快递小哥是快递公司的员工,而我们付给快递小哥的快递费就是上市快递公司的收入,是不是这样呢?实际上不是,通达系的快递公司都是加盟制的,也就是说我们看到的那些快递小哥都属于加盟网点,他们不在快递公司的报表中。

其实快递流程大概四个部分,就是下面这个图所示,接收环节,比如你把包裹给了快递小哥,快递小哥收上来放在加盟网点,然后网点把这些收上来的包裹集中送到快递公司总部的转运中心,然后转运中心就可以通过人工或者自动化(现在大部分是自动化)流程将包裹根据不同的目的地,这就是中转环节,比如从A到B,A到C这样,然后长途卡车把相近目的地的包裹集中起来运输到目的地的转运中心,然后这些转运中心又分门别类最后通过快递小哥送到收件人的手里面,这就是派送环节。

而加盟制快递上市公司只提供中转环节的服务,因此真正资产主要有两个,一个是分拨转运中心,就是将包裹分门别类,另一个就是长途卡车,就是把包裹从A到B,而价格战中的价格其实就是快递公司向这些加盟网点收取的总部服务费,也就是这个分拣和运输的费用,目前四通一达都是这个加盟模式。而另一种是直营模式,就是顺丰采用的模式,即所有的快递小哥和网店也是顺丰的资产。

为什么啰嗦的讲这个,因为这很重要,我们经常看到说一些网点活不下去了,老板跑路了云云,好像快递行业到了成本线,其实这些跑路的都是这些加盟网点,而并不是总部,实际加盟制快递公司总部的日子还可以,待会会具体讲。

了解了商业模式之后,我们就来看对于总部来说成本最重要的是什么,我们像一个很简单的例子,如果总部想要降成本,那么需要做什么,很简单,成本优势就是规模或者说是量,我们试想,一辆长途卡车假设运送包裹从北京发到上海,装满一卡车和装一半,其实卡车的成本是不变的,无非是油钱、司机的工资,假设从北京到上海卡车成本是1000块钱,那么如果装满一开车1000个包裹,每个包裹是1块钱成本,而如果装了一半,每个包裹成本就是2块钱,显然对于快递公司来说如何实现成本最低,最显然就是规模,转运中心其实也是一样的。

想明白这个问题之后下一步就是产能,我看了所有的报告,几乎没有一个报告仔细算过快递公司的产能,所以我来试着用转运中心和卡车来算一算快递公司一年的极限处理能力是多少。

从转运中心来算:行业龙头中通在最新财报里面的分拨中心有90个,下面是一个新闻,讲中通广州转运中心日均处理能力1000万件,5月日均业务量是5000万单。

这个肯定是比较大的转运中心,我们取一个保守的数字,每天这90个转运中心日均处理能力是100万个,那么中通的产能就是90*1000000*365=328亿,而2019年全国的快递业务量也就是才600多亿个,2020年到700亿个。如果按照中通自己说的日均5000万单每天来计算,全年的处理能力也有182.5亿个处理能力,意味着只需要3.5个中通就可以满足全国一年的快递包裹需求。那是不是中通快递转运中心远远领先于同行,其实不是,仅是通达系,转运中心数量超过570个,也就是说如果简单数学来计算应该行业每年有1150亿个包裹处理能力,远远超过700亿个的行业包裹量。

从长途卡车来算:中通目前财报披露有7100个15-17米的长途卡车,从这个链接查到解放的16米的车型大概载货量是96立方米

而快递包裹我们保守取中间值的6号纸箱(其实大部分的都应该是很小的6-12号纸箱),大概尺寸是260*150*180mm,一个纸箱体积大概是0.007立方米,那么一辆卡车理论上可以装96/0.0071=13,521个这样的纸箱,假设一辆卡车从A到B跑一趟平均需要两天,那么一年的处理能力就是7100*13521*365/2=175亿个包裹,和转运中心计算结果差不多,也就是中通目前保守算全年处理200亿个左右的包裹是没有任何问题,这也就意味着目前通达系里五家(中通、圆通、申通、韵达、百世)实际只需要3-4家就足够满足全部快递需求,也就是说这个行业价格要企稳,至少通达的五家要彻底出局1-2家才可以。

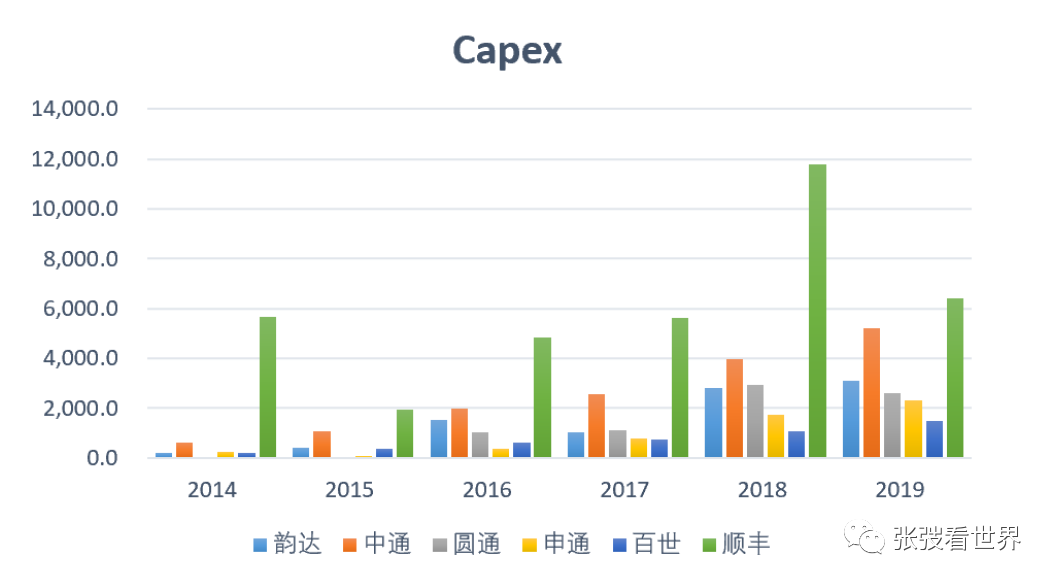

而从各家现金流里面的资本投资来看,这几年电商快递的产能投入也是逐年加大的,这也就解释了为什么在今年电商高增长的情况下,快递价格战还在加剧了,因为所有的企业都投入了过多的产能。

因为产能过剩,直到1-2家出局之前价格战会一直持续

有人会说,现在虽然过剩,但是已经是寡头了,那么会不会大家联合稳定价格呢?答案是否定的。

原因很简单,我们之前就说了快递行业降成本的关键是规模效应,也就是单量越多,其实单位成本就越低,那么对于快递公司来说有两条路,一条不降价保住利润,但是市占率下降,量被对手吃掉,成本无法下降,最后和龙头成本差距越拉越远然后死掉;另一条路,降价拿份额,也许也会损伤利润,但也许可以把财务状况更差的熬死,然后活下来。对于快递公司来说,实际的选择只有第二条路,因为第一条路短期保住了利润,但是几乎必死,而第二条路也许死也许不会,那么降价拿份额就是唯一出路。所以总是有传言联合涨价,但一定有一家会在所谓联合之后降价拿份额,这就是快递行业的“囚徒困境”。而只有真正供需平衡,价格战才会真正停止,而这需要1-2家企业的退出。

但有人觉得这个过程应该很快,经常看新闻,快递公司活不下去了,但其实你要让你要熬死一家,起码要一家快递公司现金流出现问题吧,事实是,我们看2019年报表和各家2020年一季度的账上现金,就算是百世,都仍然有20亿人民币的现金,2019年也有8.5亿现金净流入,百世会很快缴械投降吗?肯定不会,这还不考虑阿里老大哥这几年在弱者的不断增持,原因就是其实快递公司的苦目前都还是加盟商来承担的,真正总部日子还很滋润,要让总部日子过不下去,还需要很长的时间,所以说价格战在2-3年内不会结束。

那么还有人会问,既然我们知道通达系里面出局一家就可以了,那后面两家合并不就完了吗?对于快递来说不可能,原因也比较简单,快递行业的资产是重复建设的,要形成良好的快递递送能力,你基本要在所有的城市有快递网点,也就是在同一地点每家企业都有自己的配送网络,合并对于所有的快递来说都是重复建设,所以让对手挂掉是唯一的选择。

顺丰和其他新进入者的加入让价格战更加激烈

对于通达系快递公司来说,另外一个问题,就是新进入者,本来通达系里面产能过剩就很严重了,但是在商务件里面领先的顺丰加入恶化了这个趋势。从今年上半年顺丰加入电商行业以来,因为顺丰直营模式的优势,2020年顺丰单量增速从2019年的20%+一跃到了80%左右,这也让本身依靠规模和市占率的通达系雪上加霜

另一方面,拼多多(PDD.US)扶持的极兔快递,OPPO系的众邮快递都是新玩家,让本来以为行业正在整合的快递公司面临更大的调整,也是今年上半年价格竞争加剧的原因。

快递行业最后的剩者可能是菜鸟和顺丰

快递行业另外一个众所周知的预期就是,现在领先的中通或者韵达会成为最后的整合者,因此在长期会受益。

但我对此表示怀疑,首先,从2020年一季度来看,中通韵达和第三名圆通差距非常微小,只有2%,很难说就不行了,而顺丰也在疯狂的扩张市占率,在一季度公共卫生事件期间,中通的市占率甚至比起2019年有所下降,即使二季度有所回升,但仍然没有拉开差距,可以说快递行业格局现在说中通、韵达或者圆通谁是第一都言之过早。

另外,从全球快递格局来看,快递最终业态都是直营模式的,从UPS到Fedex到DHL,包括电商巨头亚马逊也在自建物流,目前除了顺丰,其他快递公司都是加盟模式,但是他们的资产都在毫无例外的变重,也就是说除了顺丰是确定性未来快递的一个剩者,加盟制快递有可能谁能够向直营靠拢是很重要的后下来的一步。

最后,目前阿里也开始了对于快递公司买买买的计划,而最近几年持股比较多的恰恰就是落后的申通,这基本说明对于把物流看作基础设施的阿里来说,快递价格维持在低位明显是对于其电商生态是有利的,而扶持落后者可以有效的进一步避免一家独大之后的涨价,所以我们不禁要猜想,也许未来中通或者韵达并不一定是那个整合者,未来不断价格战之后,阿里和菜鸟可以不断的在各家股价低迷的时候开启买买买模式,就可以实现整合,而菜鸟才会是电商快递的最终玩家,这种可能性我觉得是很大的。要记得刘强东当年就有这样的观点,这个还是很前瞻的。

总之,对于加盟制电商快递公司来说,摆在未来2-3年的是日趋激烈的价格战,即使今年电商如此火爆,价格战也还是如火如荼,在明年电商增速放缓和大规模的产能投入,也许面临的将会是持续的量升价跌不赚钱。可以说,快递是电商风口的猪,如果这个风停了,快递这头猪是否会摔得很惨。毕竟今年各家都已经预告了全年的利润下滑,也许这个利润下滑并不是结束而只是一个漫长业绩下滑的开始,因为现在可能就是各家的盈利顶点。

(编辑:郭璇)