本文来自微信公众号“地产加把劲”,作者:竺劲。

事件

融创中国(01918)建议通过全球发售及向股东分派少部分融创服务股份的方式,分拆公司附属公司融创服务的股份于联交所主板独立上市。

核心观点

融创服务上市落地,港股市场再迎物业龙头。融创中国建议通过全球发售及向股东分派少部分融创服务股份的方式,分拆本公司附属公司融创服务的股份于联交所主板独立上市。有关全球发售及分派的详情尚未落实,即全球发售和分派的股份数量尚未确定。目前,公司拥有融创服务100%的权益,待建议分拆及上市完成后,公司预期将拥有融创服务不低于50%的股权,融创服务仍将为公司的附属公司。

兼顾老股东利益与公司战略目标,介绍上市+IPO恰到好处。本次融创服务的上市方式采取了介绍上市与IPO相结合的方式。在这种方式下,兼顾了老股东的利益与公司自身的诉求。物管企业在港股市场能够获得较高的估值,老股东通过持有融创中国的股票即可获得一定数量的融创服务股票,从而享受到融创服务上市以后的股票增值收益。在一定程度上保障了老股东的利益。IPO则可以实现资金募集,既有利于融创服务的发展,也可以增厚公司自身的资金以及降低杠杆率。截至2019年底,公司的净资产负债率为172.3%,降杠杆已经成为公司重要的发展战略。我们认为,物业的拆分上市有利于显性化其价值,亦带来对融创中国的价值认知提升。

融创服务资源储备丰富,经营表现优异,收入与利润高增长。融创服务拥有物业壹级物业管理资质,是中国物业管理协会常务理事单位。截至2020年5月31日,融创服务的合约总建筑面积达2.3亿平方米,覆盖中国29个省、自治区及直辖市的126个城市;管理635处物业,包括405处住宅物业及230处非住宅物业,在管总建筑面积达1.0亿平方米。在管建筑面积中有86.2%位于中国的一线及二线城市。2017~2019年,融创服务分别实现收入11.1亿元、18.4亿元及28.3亿元,年复合增长率为59.5%。近三年净利润分别为4300万元、9830万元及2.7亿元,年复合增长率为150.7%。毛利率分别为21.0%、23.0%及25.5%,呈稳步上升之势。

财务预测和投资建议

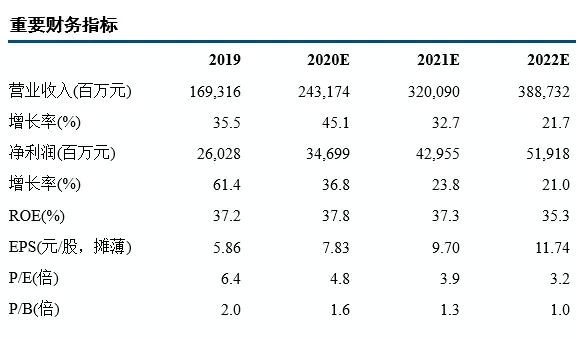

维持买入评级,目标价59.89港元。我们预测2020-2022年公司EPS为7.83/9.70/11.74元。根据可比公司估值,2020年PE为7X,对应目标价54.81元,折合59.89港元。

风险提示:1)房地产销售规模增长不及预期。2)布局城市调控政策力度超预期。

(编辑:张金亮)