本文来自“万得资讯”。

黄金在年初至今如锦鲤附体,接连大涨直逼历史最高点。而展望后市,花旗分析师直言,站上2000美元指日可待。

事实上,黄金产供销之间的链接在卫生事件之前已经非常脆弱,而病毒在全球突然爆发,更是让黄金的生产端与终端消费隔上了难以企及的鸿沟;更何况,在卫生事件期间,黄金的投资需求胜过以往时期,金价大涨也就不足为奇了!

数据显示,截止到7月22日早间,全球最大黄金ETF--SPDR Gold Trust持仓较上日增加7.89吨,增幅0.65%,当前持仓量为1219.75吨。花旗集团大宗商品主管Morse在本周表示,投资黄金ETF是获得收益的最佳途径。

卫生事件期间,黄金更加供不应求

生产环节

鉴于病毒的高传染性,一些金矿停止了生产,减少了黄金供应。在许多国家,由于防控卫生事件需要,矿业开采不得不进行不定时关闭。比如矿业公司Buenaventura就在事情期间关闭了其顶级金矿;位于厄萨莫拉-钦奇佩省的弗鲁塔德尔诺尔特金矿也曾停工,到7月才复工。

美国银行在年初的报告中表示,预计未来四年全球高级黄金生产商的黄金产量将下降约5%。产量下降还伴随着矿石品位下降和矿山寿命缩短;经历了多年的投资不足后,认为生产状况将面临压力。

运输

黄金会从精炼厂被运往世界各地的金融中心。黄金环游世界主要有三种方式,每种方式都有各自的成本和收益:

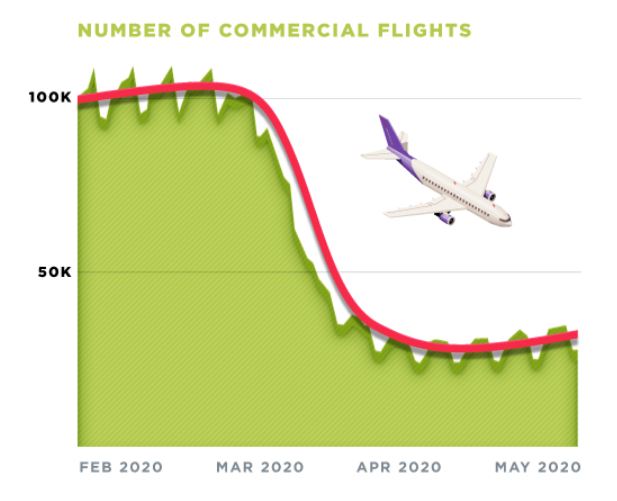

一、最便宜的是商业航班,可在已建立的客运线路上运输黄金。然而,商业航班携带的黄金量通常很小,如上文所属受卫生事件限制大;

二、专业货机,在既定的贸易路线上以相对适中的成本运送黄金,是中等规模以上黄金运输的首选。不过,运量越大,运费越高;

三、特许航空,这种运输方式提供更广泛的旅行路线,有专门的舱位和根据客户需求定制的服务。然而,收费也很高。

在通过空运到达目的地后,由安全人员组成的装甲卡车将黄金运往世界各地金融中心的金库和客户手中。伦敦是最大的黄金中心,有许多金库专门存放黄金和其他贵重金属,拥有世界上最大的黄金储备,相当于全球10个月黄金产量的总和。

另外,世界上最大的四家黄金精炼厂位于瑞士,中国香港、新加坡和迪拜。

卫生事件期间,交通运输监管更加严格,黄金运输变得更困难更缓慢。航班减少,运输成本上升,而且在较长的一段时间内,医药设备才享有运输优先权,黄金运输量大幅减少。

冶炼

金矿冶炼主要取决于矿石开采,“原料”多寡决定产出多少。金矿因矿厂关闭、工人被迫实行社区隔离等原因产量减少,黄金冶炼产出也因此下降。

黄金必须从其他矿物中释放出来,才能生产出dorébar(音译多雷巴尔,一种半纯黄金合金),需要进一步提纯才能达到投资标准。多雷巴尔通常在矿区生产,并运输到精炼厂。精炼厂负责将半纯金合金变成精炼的纯金。除了从矿山再加工dorébar,精炼厂还从废料中回收黄金。

尽管金矿开采在地理上是多样化的,即除了南极洲以外的所有大陆都有,但全世界只有少数几个黄金精炼厂。

黄金的投资需求上升

自古以来,黄金的避险需求几乎不需要解释,在美联储等大央行海量释放流动性的世界里,更是如此。加上黄金的生产和运输方面的状况,投资者对投资或者投机黄金兴趣大增,金价因此飙涨。

投资者需求的增加影响了黄金的四个主要金融市场:

一、黄金期货合约

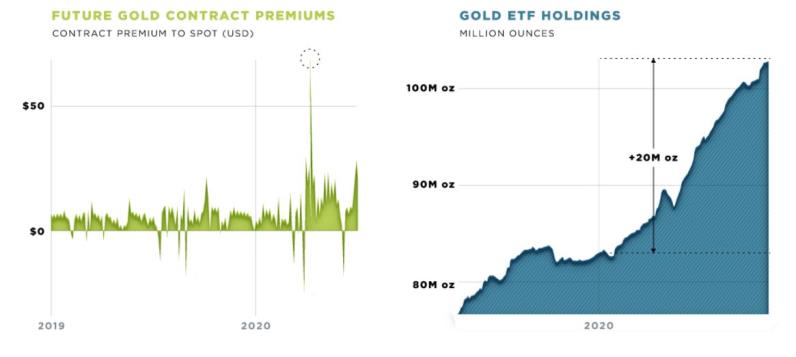

黄金期货合约是一种在未来以固定价格交割黄金的协议。这些合约由纽约商品交易所等期货交易所标准化,在病毒全球大流行初期,黄金期货价格飙升至高于现货价格70美元的高位。

二、黄金ETF

从2020年初到6月,ETF持有的黄金数量大幅增加,从8300万盎司增至1.03亿盎司。SPDR gold Trust就是ETF增持黄金的缩影。SPDR gold Trust一度无法从供应商处购买足够的黄金,被迫从英国央行(Bank of England)租赁黄金。

三、商业和金融实物黄金

伦敦金条市场协会(LBMA)是一个黄金实物场外交易市场,记录了6573笔黄金转移,总计2920万盎司(464亿美元),全部在2020年3月完成。这是自1996年以来,月度转账金额最大的一次。

四、金币和金条

1盎司制美国金鹰硬币,是代表散户投资者对实物黄金的需求的标志性产物。跟踪1盎司金鹰溢价的COINGEAG指数今年涨幅也很可观。

总体来讲,黄金市场至今还能良好运转,一方面依赖于金矿广泛分布在全世界各地,避免了矿厂同时被关闭;其次,交通运输逐渐恢复,关闭的金矿也开始复产。但这一切,都挡不住投资者对黄金的狂热。

(编辑:李国坚)