本文来自微信公众号“中金点睛”,文中观点不代表智通财经观点。

摘要

我国珠宝首饰行业空间大,黄金饰品占据主流地位,集中度有望继续提升。

1、我国珠宝首饰行业总体规模在大消费各子行业中处于中等水平,2019年国内珠宝市场规模达7,503亿人民币,近三年维持高单位数增长。

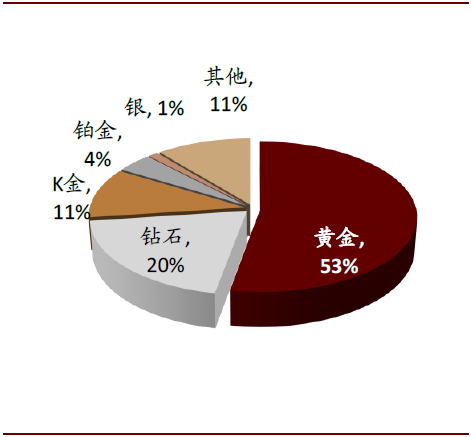

2、2019年黄金、钻石类产品零售额占比为53%和20%,其次为K金、铂金、玉石等。我们预计黄金饰品在中长期内仍将保持中国主流珠宝饰品地位;主力消费人群切换至年轻一代及消费升级有望驱动钻石饰品消费增长。

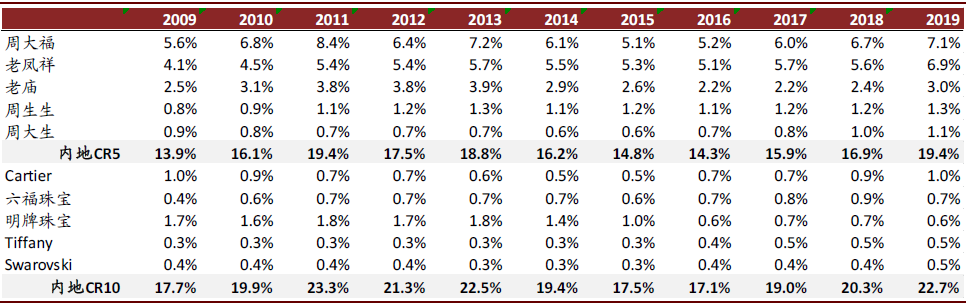

3、 2019年我国珠宝首饰行业CR5为19.4%,集中度近年有所提高,我们认为面向大众市场的中高端品牌市场份额有望持续提升。

老凤祥、周大福(01929)品牌力领先,周大生异军突起。

1、 品牌力是珠宝首饰行业重要的核心竞争力,其三要素为:品牌历史与知名度、收入规模、网络布局,老凤祥、周大福品牌力强。老凤祥、周大福分别成立于1848年、1929年,品牌知名度高;最新财年国内收入分别为480亿元人民币、408亿港元,市场份额稳居行业前两名;国内门店数分别为3,874、3,542家,是品牌力领先的国内一线珠宝品牌。周大生、周生生(00116)、六福(00590)、潮宏基为二线珠宝品牌,周大生近年来通过渠道扩张实现业绩快速增长,2019年门店总数达4,011家,收入54亿元人民币。

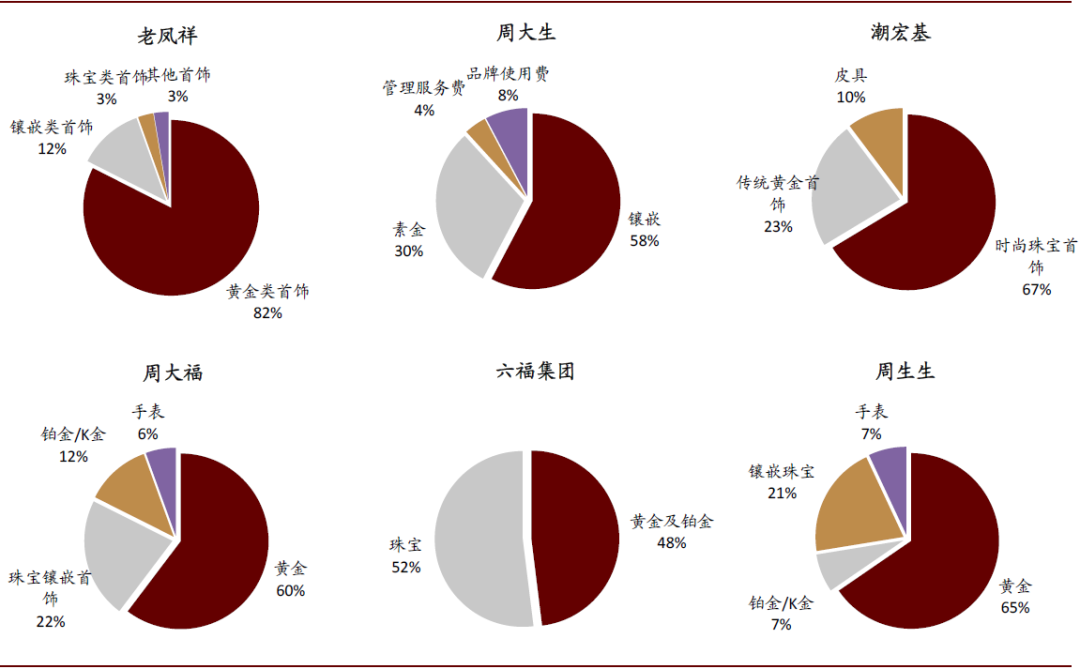

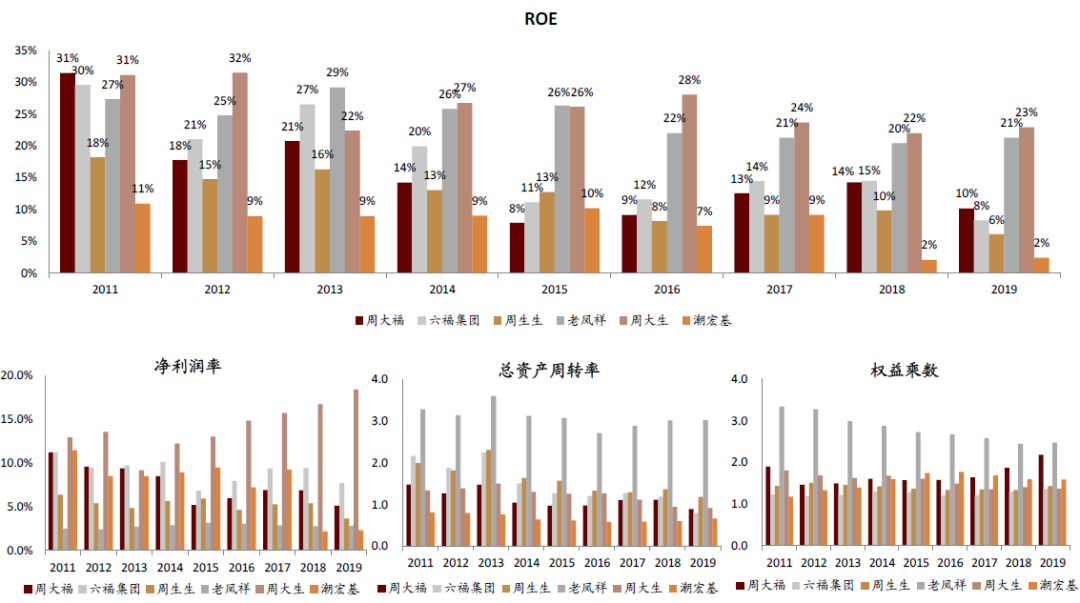

2、 产品结构、经营模式带来珠宝公司利润率和周转率差异。高钻石产品和品牌服务收入占比的周大生净利率较高;黄金产品为主、批发模式为主的老凤祥资产周转率行业领先。

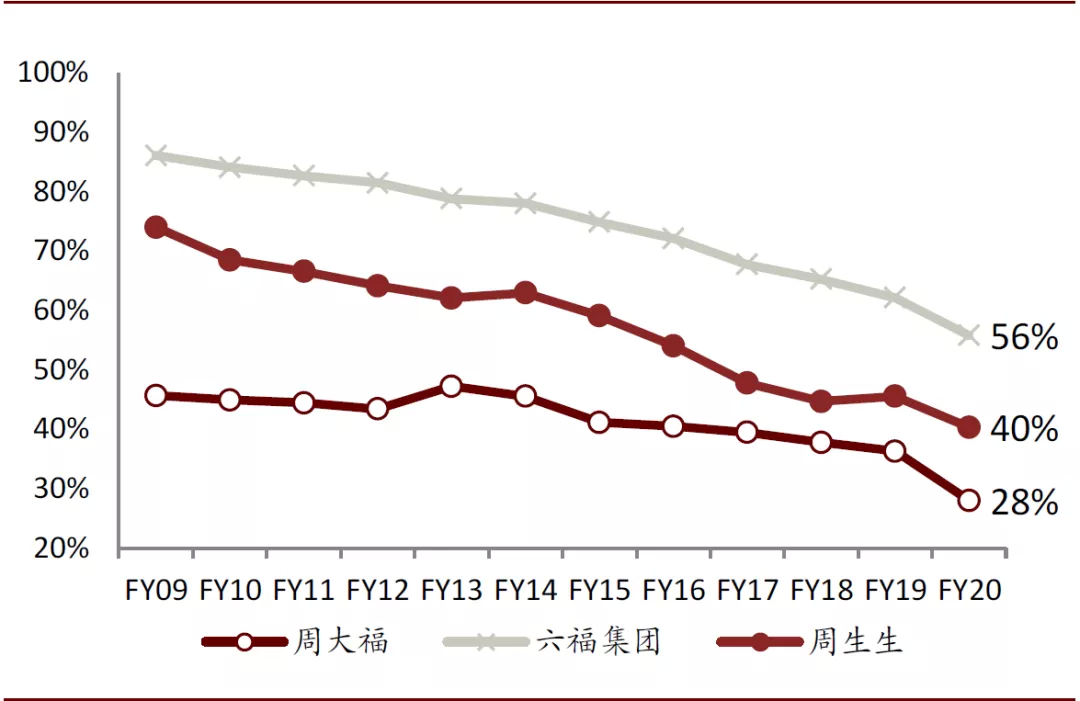

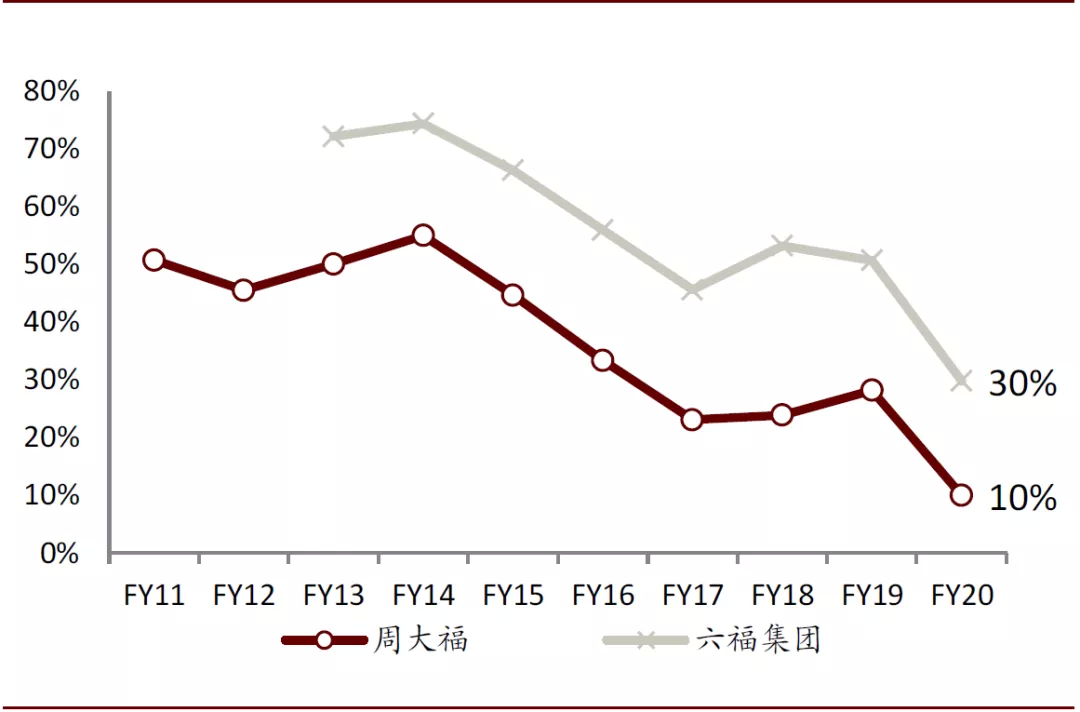

3、 内销为主的老凤祥、周大生抗风险能力更强。港资品牌周大福、周生生、六福最新财年分别有28%、40%、56%的珠宝收入来自港澳地区,访港旅客数量下滑影响珠宝企业港澳地区销售;相比之下内销为主的老凤祥、周大生利润稳定性更高。

多数情况下黄金珠宝销售额与金价之间存在“顺周期”关系。金价上涨期间黄金珠宝销售额增长较快,并促进毛利率提升。在利润端,高黄金占比和高直营占比放大珠宝公司业绩对金价波动的敏感性,批发为主的老凤祥防御性更强,黄金饰品、直营占比较高的周生生、周大福业绩弹性更高。

风险

卫生事件长期持续;黄金价格剧烈波动。

正文

珠宝首饰行业:市场规模7,503亿元,集中度有望继续提升

中国内地7,503亿元珠宝市场规模,近三年维持高单位数增长

我国珠宝首饰行业总体规模在大消费各子行业中处于中等水平,2019年,中国内地珠宝首饰行业市场规模达到人民币7,503亿元,同比增长7.4%。2003年3月,我国黄金、白银等贵金属及其制品实现市场全面开放,2003-2013年国内珠宝首饰行业迎来黄金十年,行业保持每年双位数以上高增长。2013年国际金价大幅下跌引发国内抢金潮,2014年金价企稳,高基数影响行业增速大幅回落。由于珠宝产品的可选消费品属性突出,其需求对宏观经济状况和消费者信心变化非常敏感,近年来随我国整体经济增速放缓,珠宝首饰行业步入平稳发展阶段,近三年保持每年高单位数增长。

香港地区珠宝首饰行业增长主要受益于内地访港游客的贡献,2019年中国香港珠宝首饰行业规模为462亿港元,同比降低25%。

图表:中国大陆及香港地区珠宝首饰行业市场规模及增速

资料来源:欧睿数据,中金公司研究部

黄金为最受中国消费者欢迎的珠宝品类

中国是世界第一大黄金消费国,占全球黄金需求量的30%。在中国传统文化中,黄金寓意家庭美满富足,尤其在婚嫁习俗中金饰更是占据重要地位,同时黄金原材料的贵金属性质也让黄金饰品具备一定投资价值,我们预计黄金饰品在中长期内仍将保持中国主流珠宝饰品地位。

从制成材质来看,黄金类产品为中国珠宝市场上需求量最大的品类,其次为钻石、K金、铂金、银、玉石等,2019年黄金、钻石类产品零售额占比分别达到53%和20%。

图表: 2019年中国各材质珠宝零售额占比

资料来源:欧睿数据,中金公司研究部

从黄金用途来看,2016年以来具备消费属性的黄金首饰消费量占比逐年提升,2019年占比近7成;具备投资属性的金条、金币需求近年来较为稳定,反映随消费升级趋势愈演愈烈,黄金饰品的投资属性减弱,消费属性更加突出。

图表: 2010-2018年中国分用途黄金消费量

资料来源:Wind,中金公司研究部

钻石饰品消费有望受益年轻一代消费升级而保持快速增长

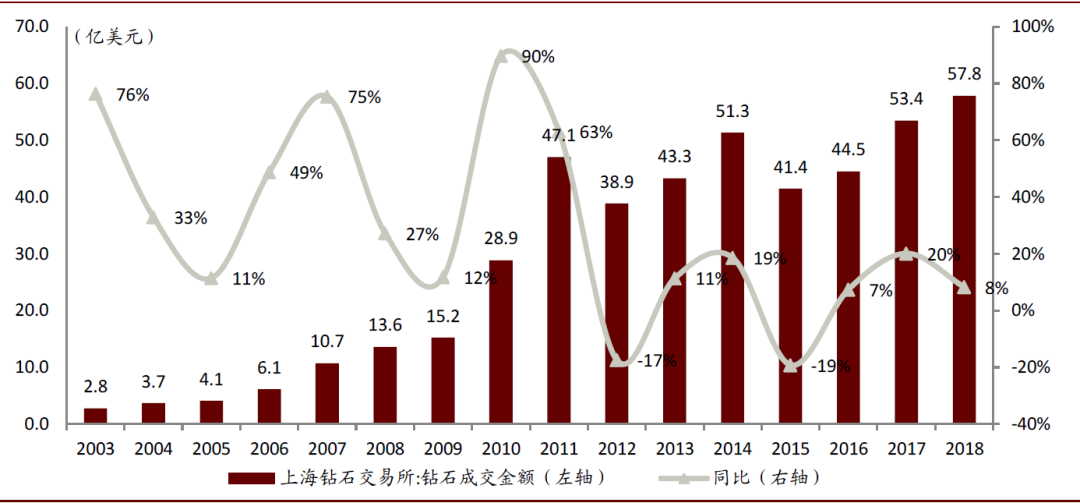

上海钻石交易所是中国大陆唯一的钻石进出口交易平台,钻交所成交金额可用以度量我国钻石行业发展规模。2018年上海钻石交易所钻石成交金额达到57.8亿美元,同比增长8%,2011-2018年CAGR为9.1%。

图表: 上海钻石交易所钻石成交金额

资料来源:Wind,中金公司研究部

我们认为,伴随主力消费人群切换至年轻一代,以及个人消费能力提升,钻石镶嵌饰品的婚庆需求和日常配饰需求将得到释放,规模有望保持快速增长;低渗透率的三四线城市竞争格局更有利于国内钻石品牌发展。

需求端:横向对比来看,2018年中国珠宝销售中钻石占比20%,这一比例在美国达到40%、在日本达到50%;根据De Beers 2018年统计数据,在国内购买钻石的女性中,26-39岁群体消费金额占比高达70%。考虑到钻石消费具备高收入弹性,我们认为主力消费人群切换至年轻一代将带来钻石对黄金饰品的替代,消费升级驱动的个人消费能力提升也将利于钻石婚庆需求(高客单价)及日常配饰需求(场景化、高消费频次)的释放。

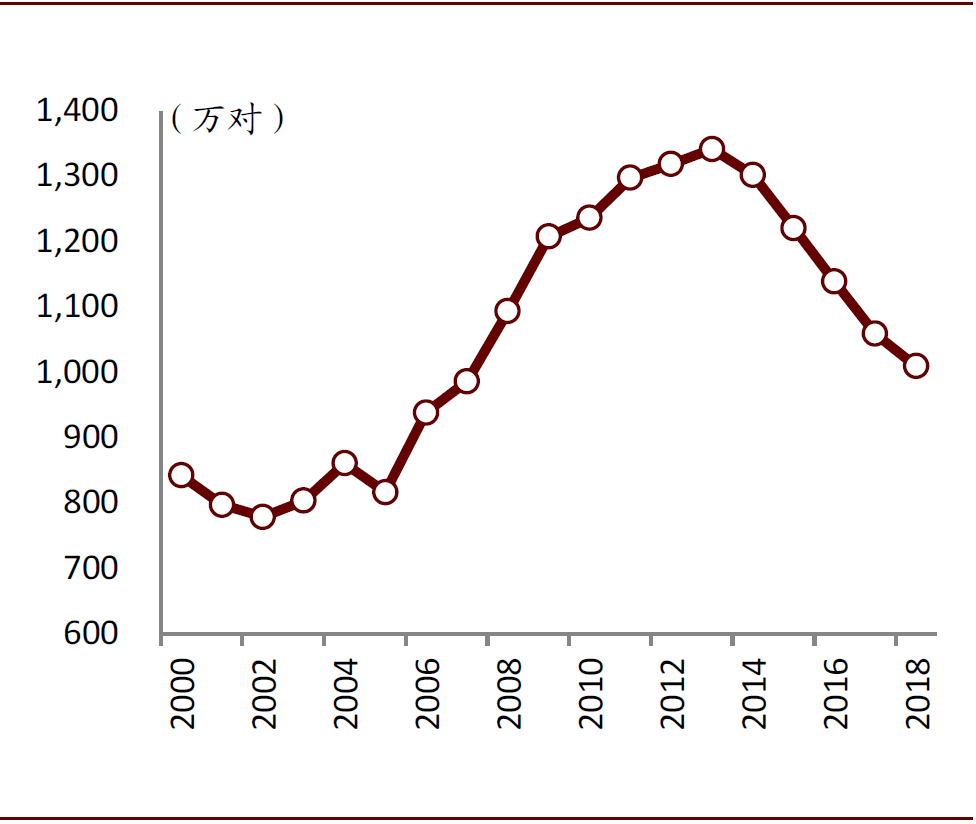

• 预计婚庆需求保持平稳增长,我国婚庆钻石渗透率由2000年的约10%提升至2017年的47%,但仍与美国、日本等发达国家存在较大差距。我们认为消费升级将推动婚庆钻石普及率提升,特别是在渗透率较低的三四线城市,从而抵消结婚登记规模的下降,我们预计未来婚庆钻石需求将保持平稳增长。

图表: 美国、日本、中国新娘收到钻石的比例

资料来源:De Beers《2018年钻石行业分析报告》,中金公司研究部

图表: 内地居民结婚登记对数

资料来源:Wind,中金公司研究部

• 非婚的日常配饰需求贡献行业增量,2014年中国消费者购买的钻石首饰中67%为戒指(婚庆需求的代表),2016年这一占比下降到49%,反映出钻石用于自我犒赏、自我表达的日常佩戴需求提升。相比婚庆需求,日常配饰需求单次消费价格偏低但消费频次较高。我们认为随年轻一代对饰品的个性化、场景化要求提升,钻石饰品日常配饰需求有望成为推动钻石首饰行业规模增长的主要驱动力。

供给端:钻石随西方文化一并传入中国,当前行业仍由国际奢侈品牌主导,但其奢侈品定位和高产品价格决定了目标客户限于高收入人群,渠道限于一线城市高端商圈。从渗透率角度看,黄金首饰在各线城市渗透率接近,但钻石在低线城市渗透率显著低于高线城市,我们认为渠道专注一二线城市的钻石珠宝品牌较难享受国内三四线城市的发展红利,也为国内钻石品牌在三四线城市的发展提供了机遇。

市场集中度较低,面向大众市场的中高端品牌市场份额有望持续提升

珠宝首饰行业进入壁垒相对较低,行业内品牌数量众多、竞争激烈、集中度较低,2019年行业CR5、CR10分别为19.4%、22.7%,头部品牌多年来较为稳定,集中度近年来有所提高。

中高端品牌市场份额有望持续提升。对于低消费频次、高单价的珠宝产品,消费者更青睐品牌知名度高、工艺精湛、质量过硬、服务完善的品牌,区域性品牌竞争力较弱。国际奢侈品牌虽具品牌和产品力优势,但其目标客户为高收入人群,走“小而精”的路线,且产品结构鲜少有中国消费者喜爱的足金产品,市占率难以突破。我们认为面向大众市场的中高端品牌具备较高品牌知名度和产品竞争力,同时产品结构符合中国消费者偏好、门店可见度高,有望保持强者恒强的竞争优势,进一步获得市场份额。

图表: 中国珠宝首饰行业前十名品牌市占率

资料来源:欧睿数据,中金公司研究部

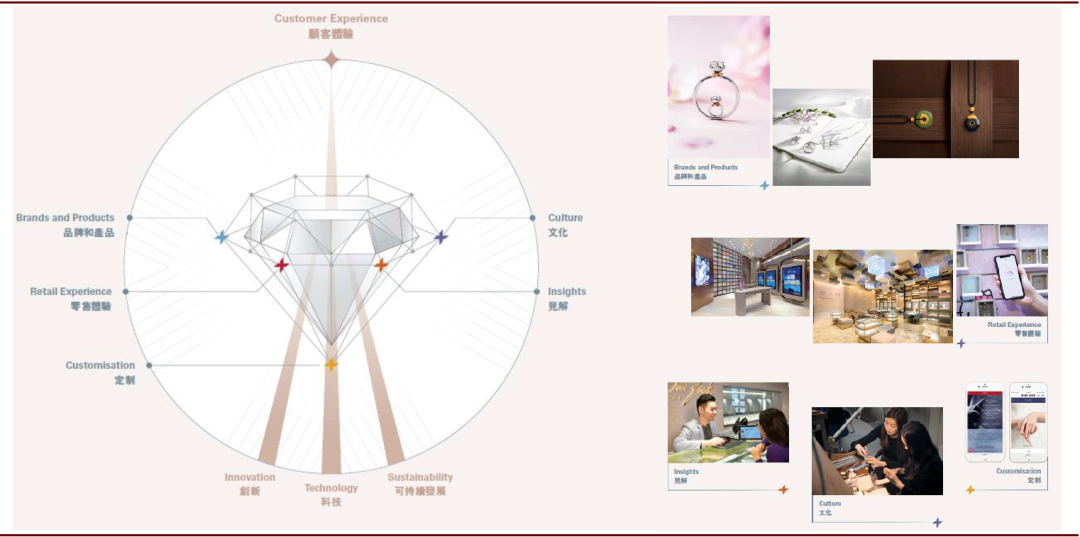

图表: 周大福Smart 2020战略强调品牌和产品、零售体验、定制、文化和见解

资料来源:公司公告,中金公司研究部

老凤祥、周大福品牌力领先,周大生异军突起

我们认为,品牌力是珠宝首饰行业重要的核心竞争力,其三要素为:品牌历史与知名度、收入规模、网络布局。老凤祥、周大福品牌历史悠久、知名度高,收入规模领先、市场份额高,门店布局广泛,是品牌力领先的国内一线珠宝品牌;周大生、周生生、六福、潮宏基为二线珠宝品牌,其中周大生具备渠道优势,通过三四线城市加盟渠道扩张实现业绩快速增长。

品牌历史与知名度、收入规模、网络布局表明老凤祥、周大福品牌力强

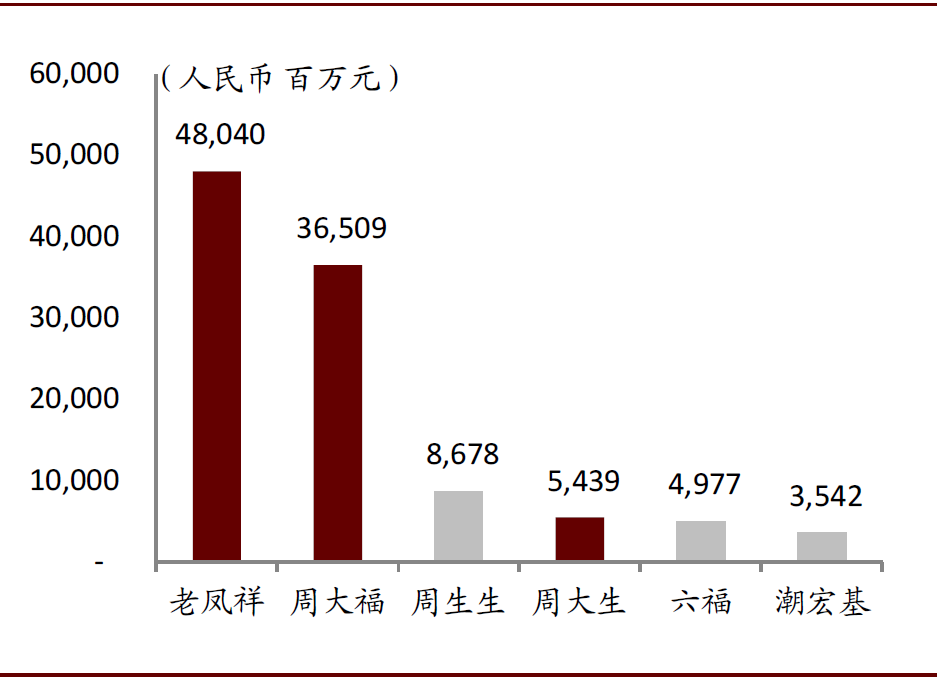

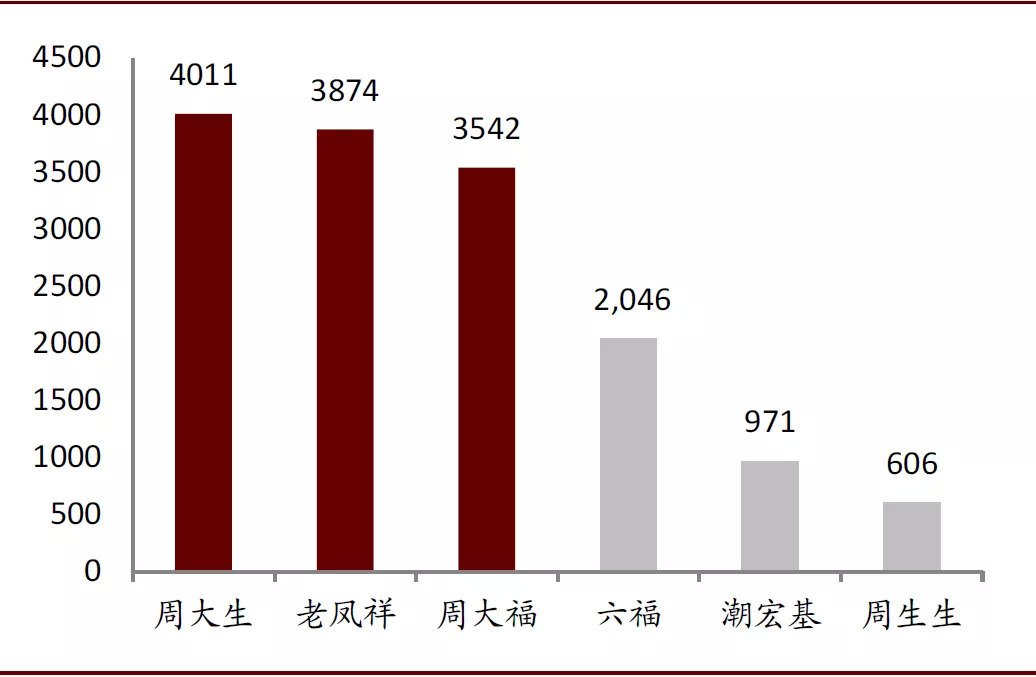

我们认为老凤祥、周大福为品牌力领先的国内一线珠宝品牌。老凤祥、周大福品牌历史悠久、知名度高,老凤祥创立于1848年,距今有超170年经营历史;周大福成立于1929年,品牌历史积淀深厚。2019年老凤祥、周大福国内收入分别为480亿元人民币及408亿港元(FY20财年),国内门店数量分别为3,874家、3,542家,不论收入规模还是门店数量均位于行业前列。

二线珠宝品牌中周大生异军突起。综合考虑收入规模和渠道网络布局,我们认为周大生、周生生、六福、潮宏基为国内二线珠宝品牌。其中周大生2019年收入按品牌使用费率还原后超过300亿元人民币,排名行业第三,且渠道优势明显,2019年末国内门店总数达4,011家,超越老凤祥成为国内门店最多的珠宝品牌,借助渠道的快速扩张实现收入、利润的快速增长,我们认为在二线珠宝品牌中成长性较高。

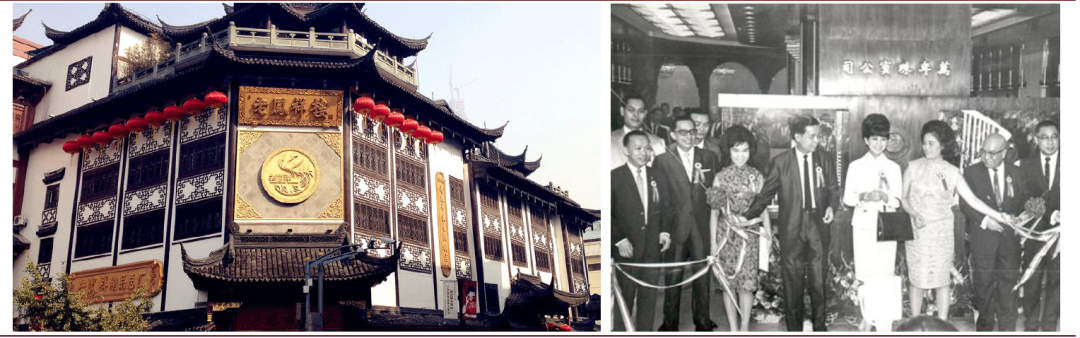

图表: “老凤祥”黄金珠宝首饰品牌创始于1848年,周大福1930年代因内地战乱而将业务迁移至港澳

资料来源:公司官网,中金公司研究部

图表: 各珠宝公司国内收入对比

注:周大生、老凤祥、潮宏基、周生生采用2019年数据,周大福、六福采用FY20数据

资料来源:公司公告,中金公司研究部

图表: 各珠宝公司国内门店总数对比(单位:家)

注:周大生、老凤祥、潮宏基、周生生采用2019年数据,周大福、六福采用FY20数据

资料来源:公司公告,中金公司研究部

产品结构、经营模式带来珠宝公司利润率和周转率差异

产品结构角度,黄金饰品低毛利、高周转。近年来国际一线珠宝品牌加速渗透中国,产品材质以钻石、K金、银、彩宝为主,鲜少有足金产品。作为最受中国消费者欢迎的品类,黄金饰品销售仍主要来自内资、港资珠宝品牌。黄金饰品材质属性重、差异化程度低、产品价格透明,毛利率相较其他珠宝品类也较低;同时黄金饰品单价较低、购买频次高于其他贵价珠宝,周转率较高,故高黄金销售占比的珠宝公司毛利率较低、周转率较高。

经营模式角度,批发模式低毛利率、低费用率、高存货周转率。批发模式下珠宝产品按批发价售出,自生产完成到订货会发出间周期较短,批发收入占比较高的公司毛利率较低、周转率较高。

高钻石品类和品牌服务收入占比的周大生净利率较高;黄金产品为主、批发模式为主的老凤祥资产周转率行业领先。

图表:: 各珠宝公司珠宝类收入拆分

注:周大生、老凤祥、潮宏基、周生生采用2019年数据,周大福、六福采用FY20数据

资料来源:公司公告,中金公司研究部

图表: 各珠宝公司ROE及拆分对比

注:周大生、老凤祥、潮宏基、周生生采用2019年数据,周大福、六福采用FY20数据

资料来源:Wind,中金公司研究部

内资珠宝品牌内销为主,抗风险能力更强

国内消费市场空间大,珠宝需求稳步增长,人工、租金费用较香港地区更具优势。老凤祥、周大生几乎全部内销,周大福最新财年有28%的收入和10%的经营利润来自港澳地区。当前宏观、政治环境波动较大,内资珠宝品牌内销为主,抗风险能力更强。

老凤祥2019年外销占比仅1.0%,周大生为100%内销;港资品牌周大福、周生生、六福最新财年分别有28%、40%、56%的珠宝收入来自港澳地区,周大福、六福分别有10%、30%的经营利润来自港澳地区。

图表: 周大福、周生生、六福集团港澳地区收入占比

注:周生生除珠宝零售业务外还有贵金属批发、证券期货经纪业务等,此处仅考虑珠宝零售业务收入;FY20为截至2020/3/31财年

资料来源:公司公告,中金公司研究部

图表: 周大福、六福集团港澳地区分部溢利占比

注:FY20为截至2020/3/31财年

资料来源:公司公告,中金公司研究部

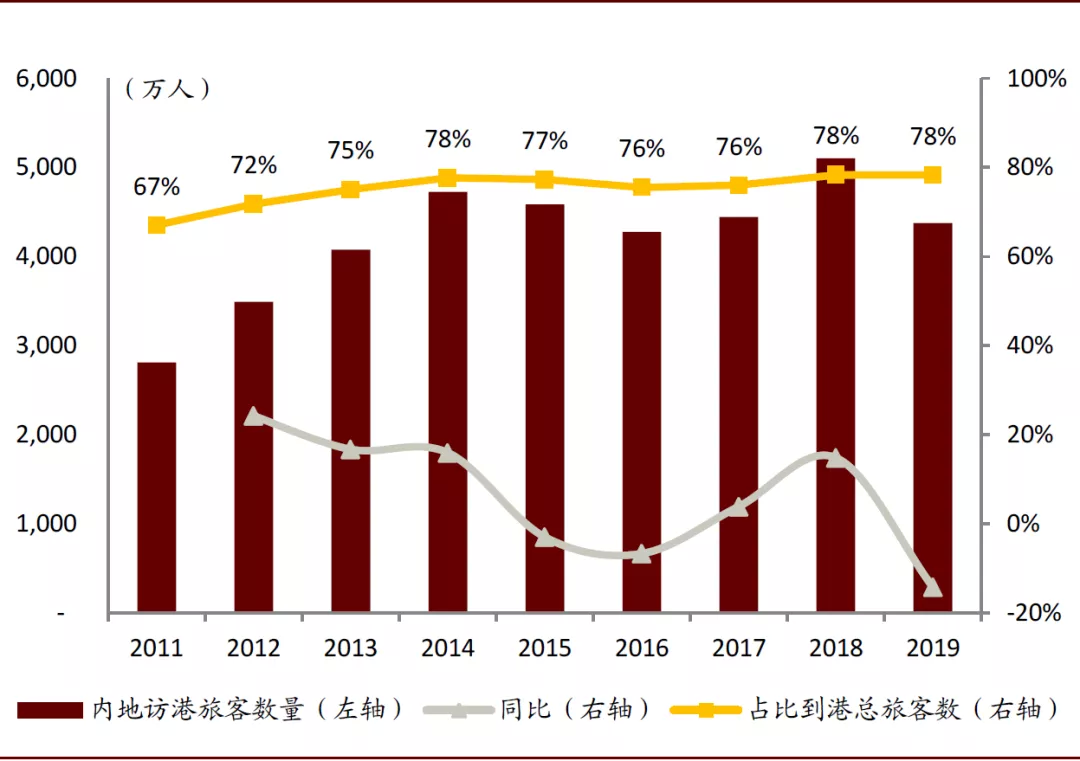

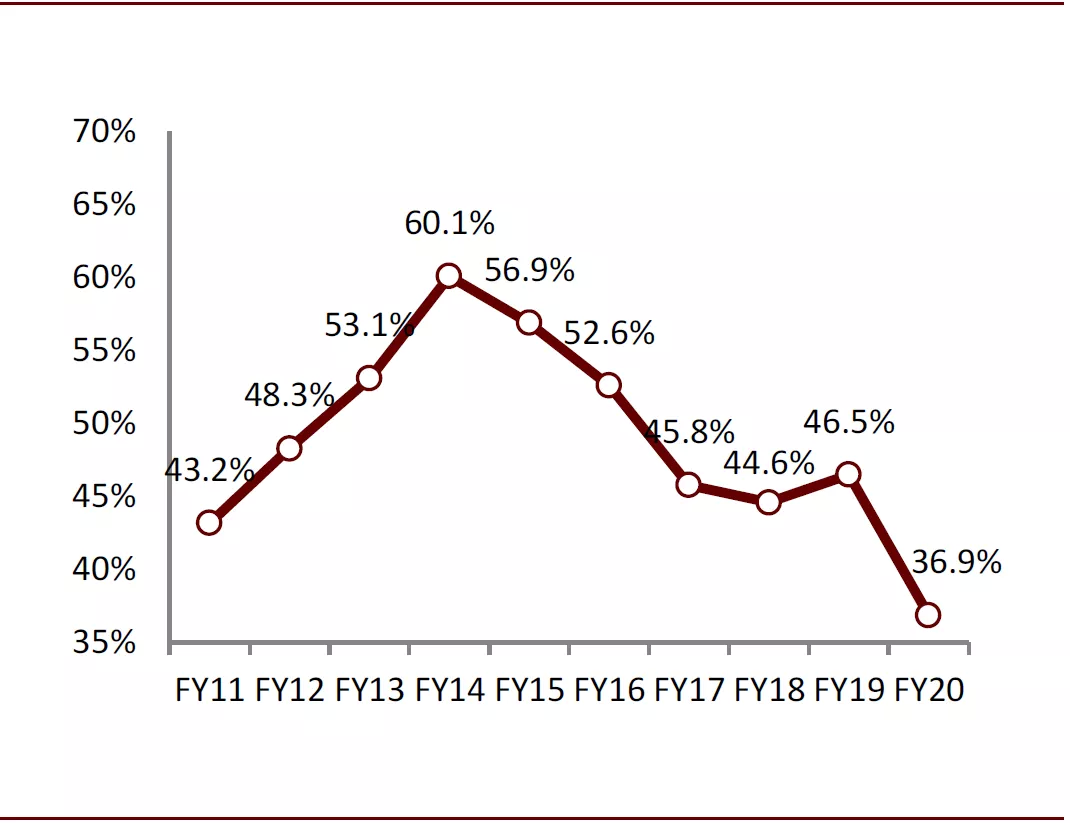

内地访港旅客为香港珠宝的主要购买人群。香港是内地游客出境游热门目的地之一,近年来内地赴港人数基本稳定在每年4,500万人左右,占比访港游客总数近8成。中国内地游客对香港地区珠宝销售贡献非常高,周大福以中国银联、支付宝、微信或人民币现金付款人数占比在FY14曾达到60%,近年来该占比显著下滑,FY20降至36.9%。

图表: 访港内地游客数量情况

资料来源:香港商务及经济发展局,中金公司研究部

图表: 周大福-以中国银联、支付宝、微信或人民币现金付款人数占比

资料来源:周大福年报,中金公司研究部

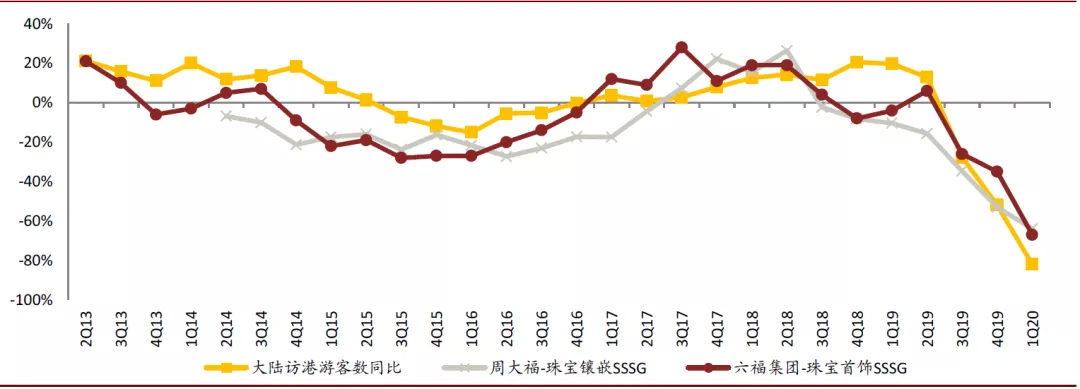

2019年下半年起内地访港旅客数量大幅下滑影响香港珠宝销售,香港地区宏观环境波动较大,2019年下半年内地访港客流锐减,港资珠宝企业港澳地区销售受到明显影响,以珠宝镶嵌产品为例(此处选取珠宝镶嵌品类以排除金价波动对黄金类产品销售的影响),周大福、六福港澳地区珠宝镶嵌类产品同店增速随内地赴港游客数下降而大幅下跌。

图表: 周大福、六福集团港澳地区珠宝类产品同店增速(SSSG)与大陆访港游客数同比变化存在相关性

资料来源:香港商务及经济发展局,公司公告,中金公司研究部

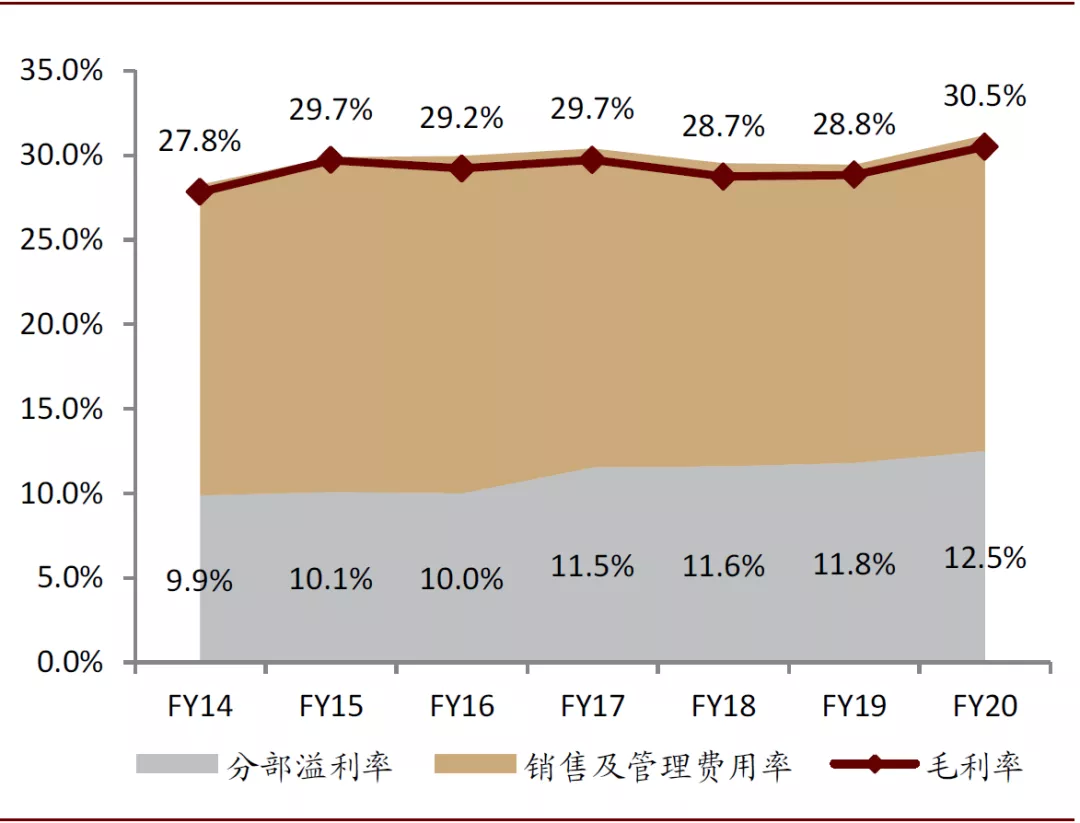

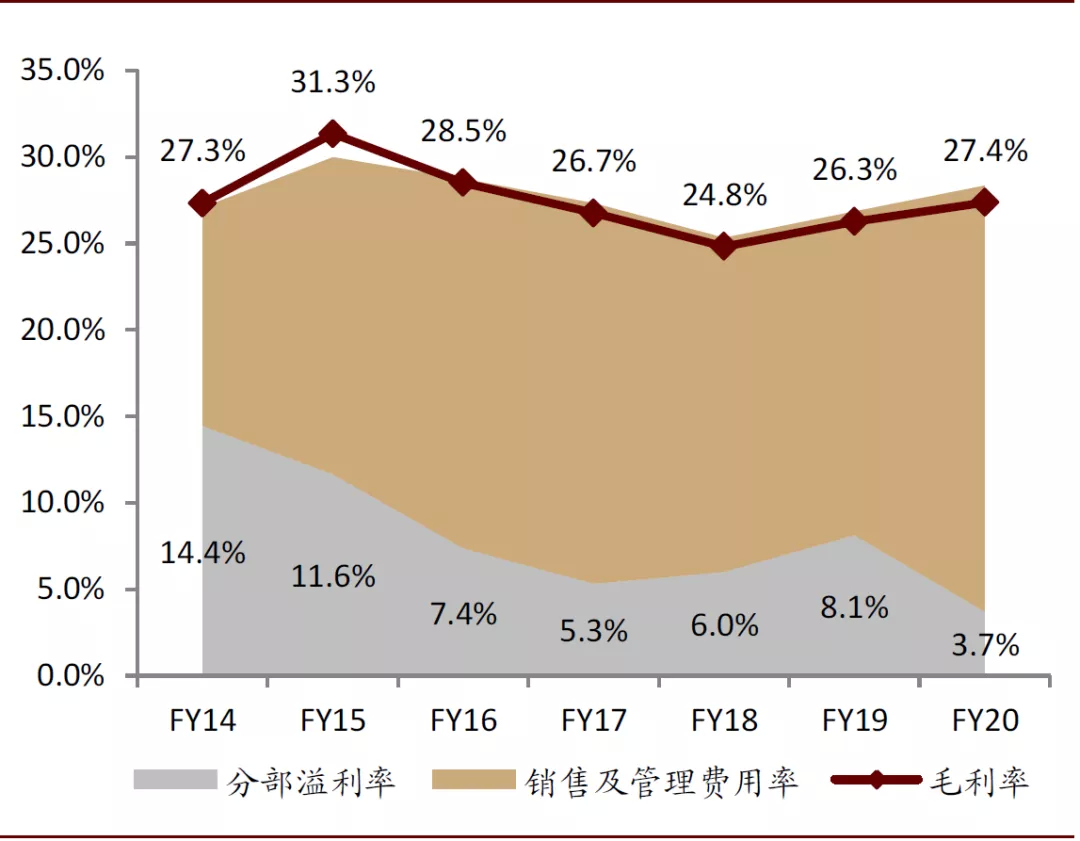

高租金费用使珠宝品牌港澳地区利润率低于大陆且稳定性较低。珠宝品牌港澳门店多为自营,毛利率波动大,同时高企的人工和租金费用使得港澳地区销售及管理开支较高。周大福大陆地区利润率近年来稳步提升、稳定性更高,而港澳地区利润率远低于大陆且波动较大。

图表: 周大福中国大陆地区分部利润率及费用率

注:FY20为截至2020/3/31财年

资料来源:公司公告,中金公司研究部

图表: 周大福港澳及其它地区分部利润率及费用率

注:FY20为截至2020/3/31财年

资料来源:公司公告,中金公司研究部

金价波动对珠宝首饰企业利润影响分析

多数情况下黄金珠宝销售额与金价之间存在“顺周期”关系,金价上涨期间黄金珠宝销售额增长较快,金价下跌期间销售额表现较为疲软。金价涨跌同时影响珠宝企业利润率,金价上涨利于毛利率提升,金价下跌期间毛利率受损。珠宝首饰公司多通过黄金对冲业务平滑金价波动对毛利率的影响,但也同时抵消公司盈利对金价波动的弹性。高黄金占比和高直营占比放大珠宝公司业绩对金价波动的敏感性,老凤祥高加盟占比防御性更强;高黄金、直营占比的周生生、周大福业绩弹性更高。

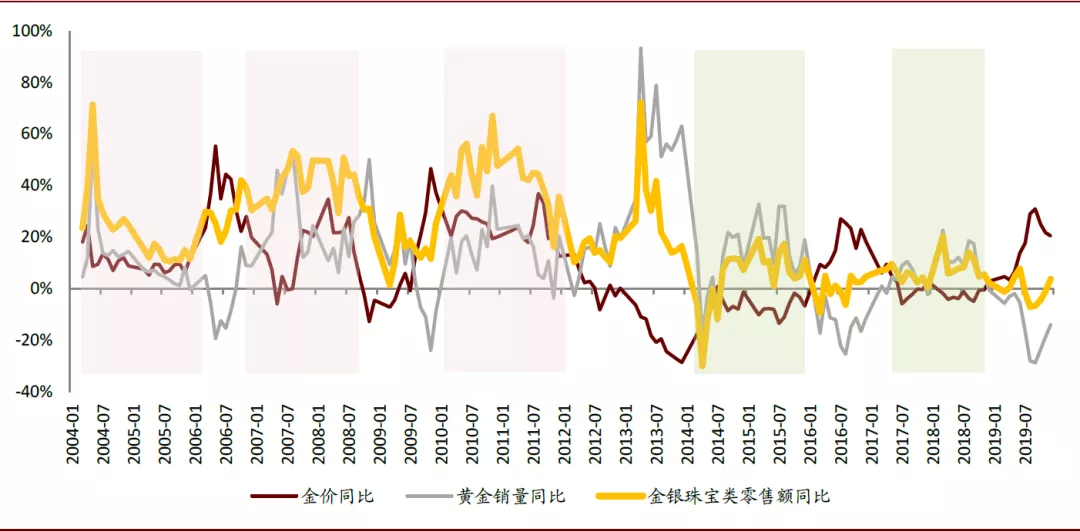

黄金珠宝销售额与金价之间多数情况下为“顺周期”关系

金价波动会传导至终端黄金珠宝的价格变化,消费者对未来金价走势的预期也会影响黄金珠宝销量,从而影响珠宝首饰销售情况。多数情况下黄金珠宝销售额与金价之间存在“顺周期”关系,金价上涨期间黄金珠宝销售额增长较快,金价下跌期间销售额表现较为疲软。特殊情况如金价短期快速上涨初期(如2006年上半年、2016年上半年),短期消费需求受到抑制;金价由高位快速下跌期间(如2008年下半年、2013年抢金潮)则刺激需求大幅增长。

图表: 2004-2019年国内金银珠宝类零售额增长的驱动因素拆分(红色、绿色分别代表金价上涨、下跌阶段)

资料来源:Wind,中金公司研究部

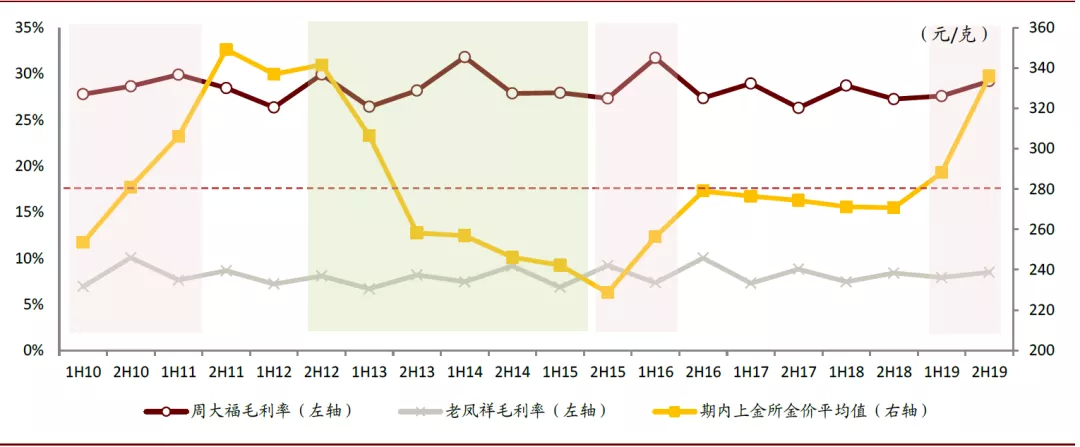

黄金库存成本与实际销售价格的差异带来毛利率变动

金价涨跌同时影响珠宝企业利润率,金价上涨利于毛利率提升,金价下跌期间毛利率受损。为平滑金价大幅波动对毛利率的影响,珠宝公司均对黄金存货进行对冲。

珠宝企业黄金存货采购成本和实际销售价格之间的差随金价波动有所起伏,体现为毛利率变化。金价上涨期间企业受益于低价库存销售,毛利率提升;金价下跌期间,企业高价库存带来毛利率下降,并产生存货减值损失。

图表: 周大福、老凤祥半年度毛利率及期内金价对比(红色、绿色分别代表金价上涨、下跌阶段)

资料来源:Wind,中金公司研究部

珠宝首饰公司多通过黄金对冲业务平滑金价波动对毛利率的影响,特别是降低公司整体利润率在金价急涨、急跌情况下的剧烈波动,使利润率更平稳,但也同时部分抵消了公司盈利对金价波动的弹性。

A股珠宝公司通过黄金租赁对冲金价波动。公司自银行租赁黄金,到期归还时金价低于(高于)初始账面价值的差额记为当期投资收益(投资损失);未到期部分差额记为公允价值变动损益。

港股珠宝公司借助黄金借贷工具,黄金借贷公允价值变动直接计入营业成本,平滑毛利率变动。

金价上涨期间,黄金租赁和黄金借贷将录得亏损,抵消毛利率上升;金价下行阶段,公司将从黄金租赁和黄金借贷中获得收益,弥补毛利率的下滑。

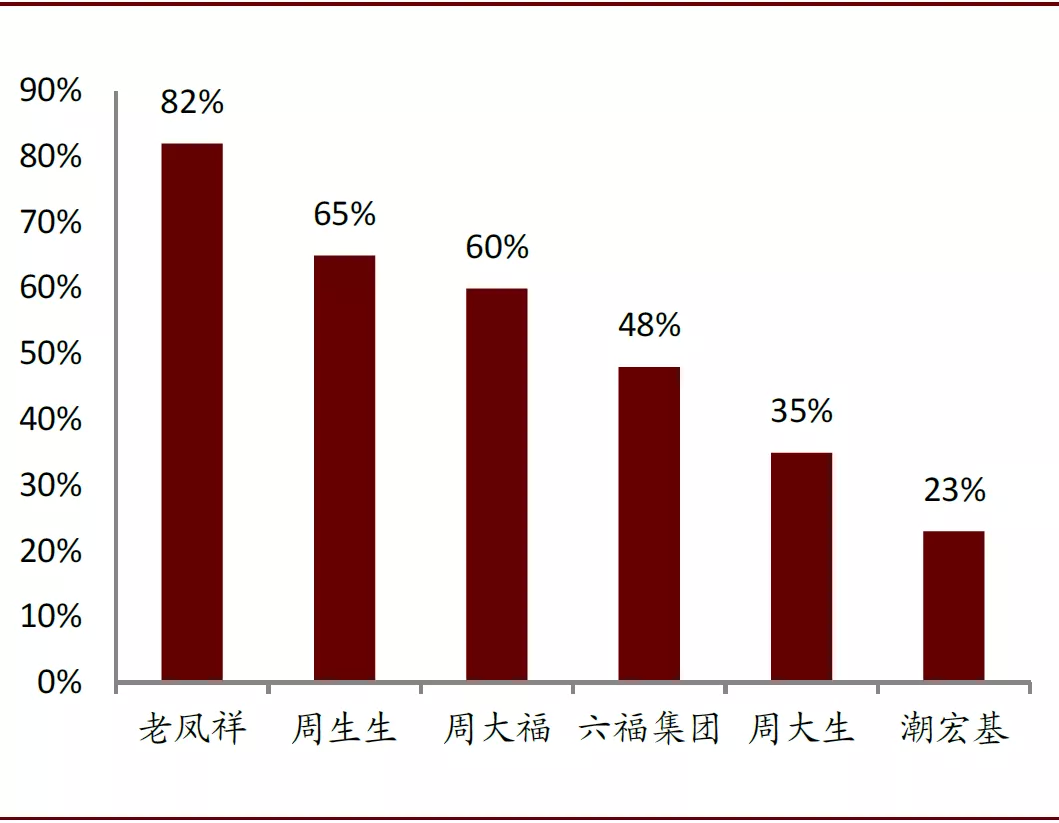

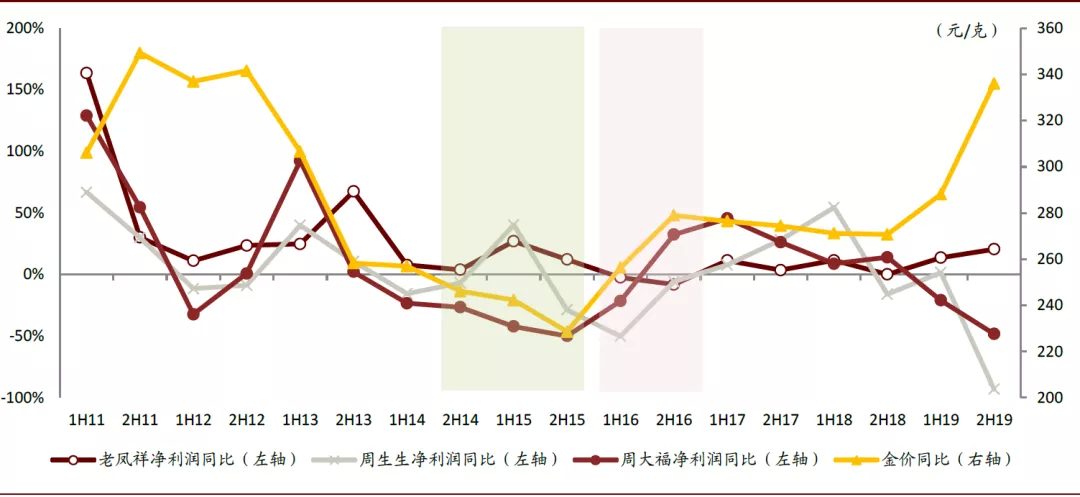

老凤祥高加盟占比防御性更强;高黄金、直营占比的周生生、周大福业绩弹性更高

高黄金占比和高直营占比放大珠宝公司业绩对金价波动的敏感性。黄金珠宝板块对金价波动较敏感,金价波动时投资者易将黄金珠宝品牌作为投资标的。我们认为,黄金饰品占比越高、直营收入占比越高,金价波动对公司业绩的影响就越明显。虽然老凤祥2019 年82%的珠宝收入来自黄金饰品,但其主要采用批发模式销售,产品自生产到销售的周期较短,故业绩稳定性更高,金价波动期间防御性更强。周生生、周大福黄金占比、直营占比均较高,金价变动时净利润变动幅度较明显,金价上涨阶段业绩弹性更高。

图表: 各珠宝公司黄金饰品在珠宝收入中占比

注:周大生、老凤祥、潮宏基、周生生采用2019年数据,周大福、六福采用FY20数据

资料来源:公司公告,中金公司研究部

图表:各珠宝公司直营收入在内地收入中占比

注:周大生、老凤祥、潮宏基、周生生采用2019年数据,周大福、六福采用FY20数据

资料来源:公司公告,中金公司研究部

图表: 老凤祥、周生生、周大福净利润同比和金价的关系(红色、绿色分别代表金价上涨、下跌阶段)

资料来源:Wind,公司公告,中金公司研究部

投资建议

珠宝首饰行业市场规模大、集中度较低。(1)从品类角度看,黄金饰品为当前最受中国消费者欢迎的珠宝品类,在珠宝总销售额中占比过半,在中国传统文化中有重要地位,我们预计黄金饰品在中长期内仍将保持中国主流珠宝饰品地位。另一方面,钻石为我国第二大珠宝首饰品类,我们认为主力消费人群切换至年轻一代将带来钻石对黄金饰品的替代,消费升级驱动的个人消费能力提升也将利于钻石婚庆需求及日常配饰需求的释放,我们预计钻石消费规模有望保持快速增长。(2)从集中度角度看,我国珠宝首饰行业头部品牌多年来较为稳定且集中度近年来有所提高,主因消费者在选购珠宝首饰时注重品牌、工艺、质量、服务。展望未来,我们认为中高端珠宝首饰品牌有望凭借较高的品牌知名度、符合中国消费者偏好的产品结构、广而深的门店覆盖保持竞争优势,进一步提升市场份额。

(编辑:李国坚)