本文来自微信号“金车研究”,作者:中金汽车研究。

公司近况

根据我们的草根调研,7月重卡行业销量同比增速有望达100%左右;中国重汽重卡终端销量有望实现同比超越行业增长;潍柴动力(02338)重卡发动机业务自6月以来市占率总体处于回升通道,7月市占率回升趋势或有望维持。

评论

我们认为,我国重卡行业销量或再超预期,2020年行业销量有望达140万辆以上,且本轮销量增长主要由支线治超带动,我们维持对于支线治超将梯度推广的判断,其对于重卡需求的带动持续性将较强,有望为2021-2022年行业销量提供有力支撑,带动行业需求维持125万辆/年以上的高位。

我们认为,在支线治超与可能在3Q20密集开工的新增建筑类项目的共同作用下,结合2019年“大吨小标”导致3Q19工程重卡的低基数,3Q20国内工程重卡销量将维持100%以上的同比增速,公司重卡整车子公司陕重汽及重卡发动机在工程车领域具备优势,我们认为将充分受益于工程重卡销量增长,且其发动机市占率有望在工程重卡的带动下维持回升趋势。

我们认为,随着公司国六天然气发动机技术的不断迭代,其对于公司毛利率的负向影响有望继续减弱,3Q20以后公司的毛利率将继续处于上升通道。

我们认为,随着欧美的逐步复工复产,卫生事件对于公司海外子公司KION的影响将逐步减弱,KION对于公司业绩的负向影响有望在3Q20结束并转为正向贡献。我们认为,随着海外复工复产的不断推进,其工业企业受卫生事件抑制的对于智能物流等硬件与软件的需求将得到释放,有望与原有正常需求叠加,带动KION下游需求在4Q20之后持续增加。

估值建议

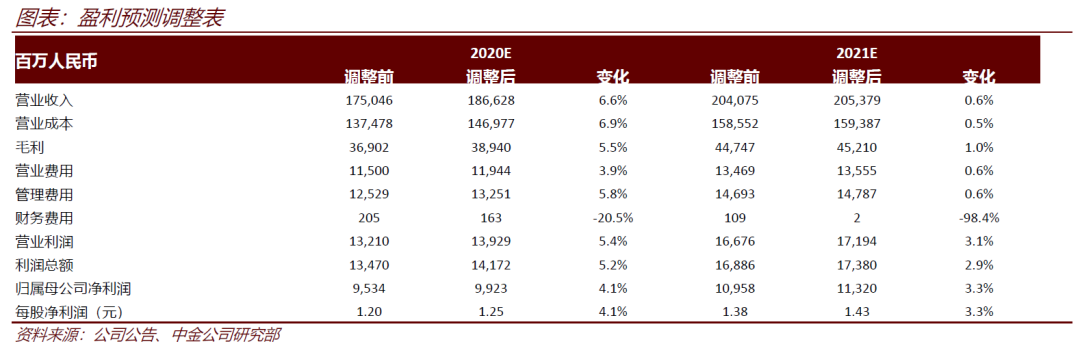

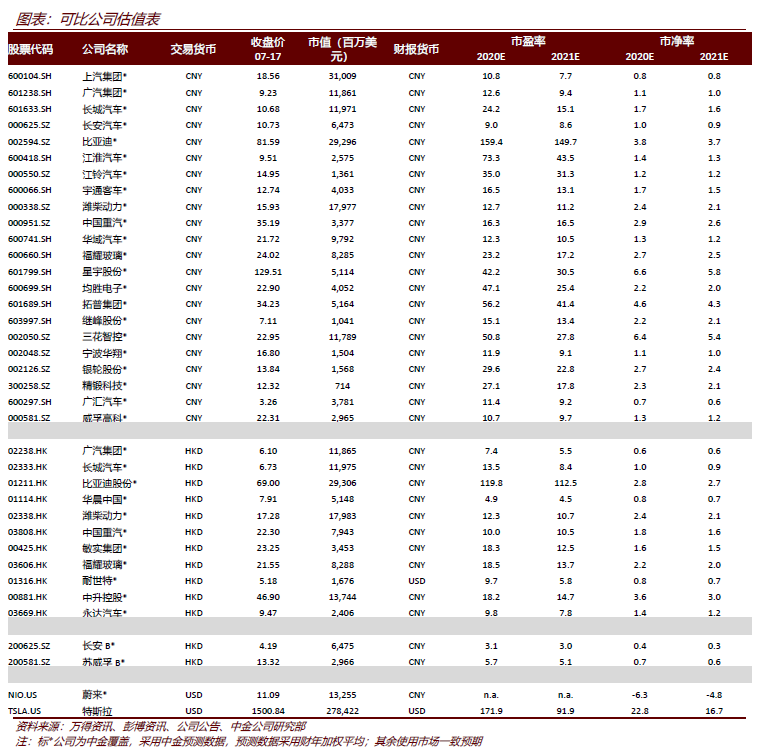

由于重卡行业销量可能超预期,且公司市占率与利润率均有回升空间,我们上调2020/2021年净利润4.1%/3.3%至99.23亿元/113.20亿元,当前A股股价对应2020/2021年12.7/11.2倍市盈率,H股股价对应2020/2021年12.3/10.7倍市盈率。A股维持跑赢行业评级。

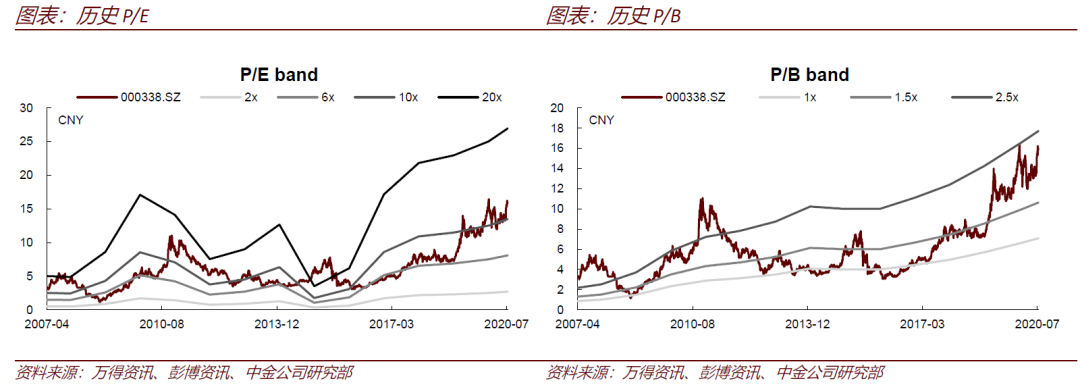

考虑到我国重卡行业销量中枢上移有望带动公司重卡相关业务业绩稳定性增强,且公司成长性业务有序发展,我们认为公司估值中枢有望抬升,我们上调A股目标价21.0%至19.00元对应15.2倍2020年市盈率和13.3倍2021年市盈率,较当前股价(7月17日收盘价)有19.3%的上行空间。

H股维持跑赢行业评级,我们上调H股目标价23.5%至21.00港元对应14.9倍2020年市盈率和13.1倍2021年市盈率,较当前股价有21.5%的上行空间。

风险

国内重卡行业销售不及预期,海外卫生事件影响超预期,公司新业务发展低于预期。

(编辑:mz)