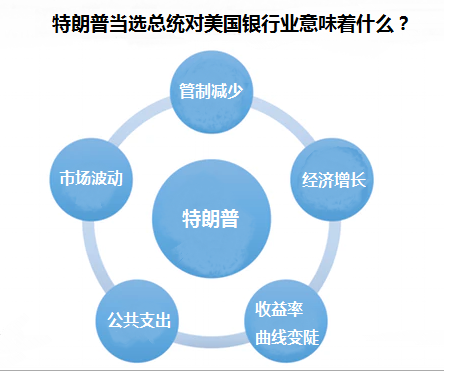

特朗普意外当选美国新一任总统,最近欧美金融板块涨得挺嗨皮,毕竟传说特朗普将实施一系列对银行业有利的政策。那特朗普到底将对德银等银行带来什么影响呢?德银要起死回生了吗?

上周,特朗普胜选结果出炉后,富国银行、花旗等金融股出现近年来最大单日涨幅。特朗普上任,意味着管制将放松、基础设施支出将增加和国债收益率曲线将变陡,投资者因而信心大增,并预计银行将从较高的利率、较松的法规和较轻的行政管理负担中获利良多。

智通财经曾报道,特朗普竞选时曾说过会废除,或至少削弱2010年多德-弗兰克金融改革法案,银行业大多反对该法案。他称该法案是一个“灾难”和“耻辱”,这符合大多数共和党人和商人的利益。特朗普也多次声称支持更高的基础设施支出,并支持扩大预算赤字。

在令人惊讶的大选结果出炉后,几位分析人士发表了他们对于特朗普当选后银行表现方面的预测。Keefe, Bruyette & Woods的首席执行官Tom Michaud说,“整个金融业监管将被重新审查,但我认为这将集中在较小的银行。”

高盛董事长兼首席执行官Lloyd Blankfein表示,“如果你想对银行家好一点,那得推出利于经济增长的政策。”许多人认为,放松监管和增加财政支出,利好股市和经济。

特朗普对银行法规的影响

对美国银行业征收法律和监管方面的费用,一直使银行盈利受累,一些人甚至认为,这还拖累了整体经济的增长。

特朗普竞选时称,他将放松银行业的管制,增加基础设施支出,并支持旨在加快经济增长的其他共和党政策。具体而言,特朗普说,他计划取消或放松2008年金融危机后实施的多德-弗兰克金融改革法案和“沃尔克法则”。

上周四,特朗普组建的政权过渡小组称,将“尽力废除多德-弗兰克金融改革法案,并用新的政策取代它,以鼓励经济增长和创造就业机会”。

因此,金融服务企业,如富国银行、德意志银行和花旗银行,预测自身将从特朗普的宽松政策中获得更多的潜在利润。在2010年多德-弗兰克金融改革法案之下,大约有三分之一的美国人被排除在住房抵押贷款市场之外,因为对贷款发放过程有了新的规定。然而,值得注意的是,最近贝莱德警告说,废除该法案也许看上去简单一点了,但也许仍和以前一样繁琐严格。

特朗普当选总统,其未来政策仍存在不确定性,因此对金融业仍有潜在的威胁,从而导致股市交易量减少、投行业务缩减。不过,一般在共和党政府的带领下,其对监管通常较为宽松,银行板块会跑赢大盘,所以承受多德-弗兰克金融改革法案负担的银行最终可能在收入方面成为大赢家。

特朗普对国债收益率曲线的影响

特朗普和美联储

特朗普一直公开批评美联储主席耶伦的低利率政策,还说过一旦他当选总统,将撤掉耶伦而提名更鹰派的人上任。然而,过去一年,耶伦的宽松政策,是利好股票和金融行业的。

上周三(大选后第二日),10年期美国国债收益率创三年来新高,涨幅超过2%。过去一周,债券收益率也在不断上涨,这对摩根大通和花旗等银行而言无疑利好。2年期和10年期国债收益率利差也在扩大,意味着收益率曲线将变陡。

部分原因可能是,投资者预期特朗普将增加财政支出,从而会增加国家的债务负担。特朗普还计划为富人和企业引入大量的减税政策,并大幅增加公共支出特别是基础设施的支出,这将有可能导致更严重的赤字。

在特朗普和希拉里第一轮总统辩论中,特朗普说:“我们有一个做着跟政治相关的事情的美联储......保持利率在这个低水平……我们现在是在一个泡沫里。唯一看起来表现较好的是股市,但如果你上调利率,哪怕一点点,这都将崩溃。”

但一些分析人士认为,特朗普当选总统,引发全球市场波动,实际上反而可能会令美联储在12月再次延迟加息步伐。

利率下调,银行利润也减少

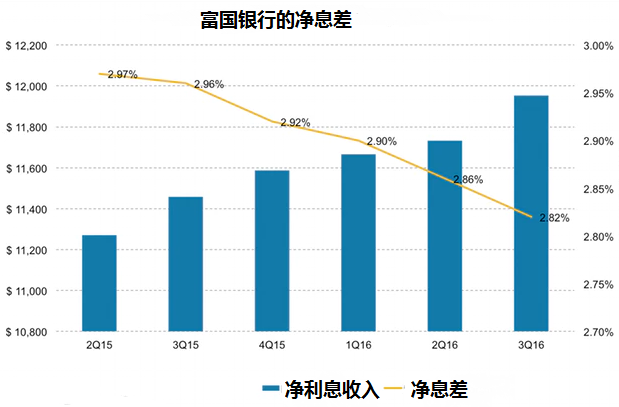

美联储控制着银行准备金利率和联邦基金目标利率。自2008年金融危机以来,美国利率一直处于创纪录的低点,而低利率导致银行的净利息收入走低。

为什么?银行通常是“长期贷款”,这意味着银行贷款组合的期限通常超过其存款的平均期限。因此,当利率开始下降,资金成本比净利息收入下降得更快,从而带来更高的利润率。

然而,当利率长期维持在较低位,贷款偿还或更新时,净息差下降。当收益率曲线变陡,这些利润的增长,从而提高了银行的盈利能力。随着商业贷款增多,如富国银行和美国银行的浮动利率会随着美联储上调利率而上调,因此美联储加息,银行利润也会增加。然而,多年来,抵押贷款的利率通常是固定的。

特朗普对美国银行业的影响

美国司法部或降低对德银的罚款

德意志银行是特朗普当选总统的最大受益者之一。该银行正处于破产的边缘,但在特朗普出人意料的胜选结果出炉后,该行的股价飙升了近20%。

有分析师称,欧洲银行,如瑞信、德银和瑞银,本已面临美国监管机构的审查,但特朗普当选后,诉讼解决速度将加快。特朗普似乎也准备撤换司法部的一些官员。

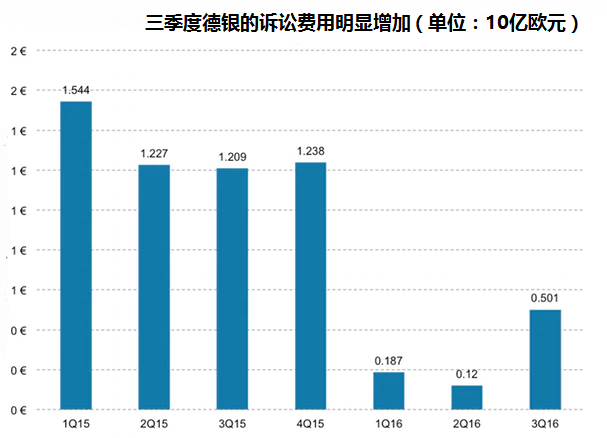

巴克莱称,特朗普上台后,尤其是德银和美国司法部的诉讼案将将解决得更快,罚款可能也会减轻。智通财经曾报道,因出售抵押贷款支持证券,德银被美国司法部要求支付140亿美元的罚款。自去年以来,德银已支付了超过105亿美元的诉讼费用,去年还出现了亏损。

特朗普放松银行业管制,也将很大程度上提振德银。巴克莱的报告指出,特朗普将商业银行和投资银行业区分开来的的政策,肯定会利好德银,因为德银在美国只有纯粹的证券经纪业务。

富国银行或重回全球银行第一宝座

特朗普强烈支持放松自金融危机以来在金融领域实施的监管保障措施,其还计划增加基础设施开支,这将令国债收益率曲线变陡,提升银行的利润率。

Compass Point Research & Trading分析师Charles Peabody称,有人认为特朗普上台,监管措施将不再那么严格。由于富国银行暴露出来的很多问题都是因为监管过严引起的,因此特朗普当选,该行压力或将得到纾缓。

Keefe Bruyette and Woods分析师Brian Gardner称,特朗普可能会任命一些与奥巴马任下相比更柔和的监管官员。

具体来说,富国银行的财富管理业务有望受益于特朗普减轻公司税税率的政策,投资者也普遍希望特朗普出台对金融行业更温和的政策。

自大选结果公布以来,富国银行股价上涨了17%,并消除了因其账户丑闻而造成的损失。消费者金融保护局(CFPB)曾因该行员工创建假账户,而对其罚款1.85亿美元,之后该行首席执行官John Stump被迫辞职,该行也痛失全球银行第一宝座,而令摩根大通上位。

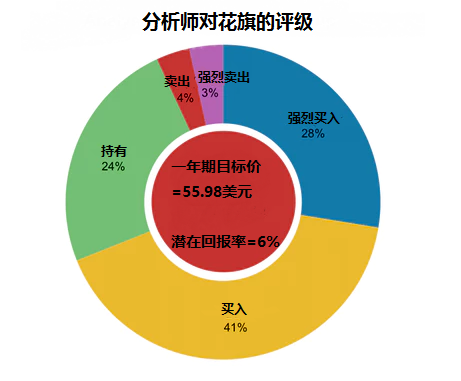

大选后大摩上调了花旗评级

摩根士丹利认为,投资者应该在特朗普胜选后买入花旗集团的股票,并将花旗的评级从“持股观望”上调至“增持”。

特朗普曾提议,大幅降低公司税,以及美国富人的所得税税率。花旗集团的递延所得税资产达480亿美元,企业税十分之高,并影响到了其账面价值。若公司税税率大幅度下调,会降低花旗的递延所得税资产,并提高其账面价值。

最近,花旗集团首席财务官John Gerspach表示,若公司税税率下调20%,递延所得税资产减少,花旗将需要为利润支付40亿美元的费用。不过,这项收费预计不会影响花旗集团持有的监管资本额度。

同时,特朗普还承诺放松对金融业的监管保障措施,并废除多德-弗兰克金融改革法案,这尤其利好花旗集团。花旗集团目前拥有的资本储备比任何一个同行都要多。若管制放松,花旗将能够释放这一资本,降低其杠杆率,并产生利润。

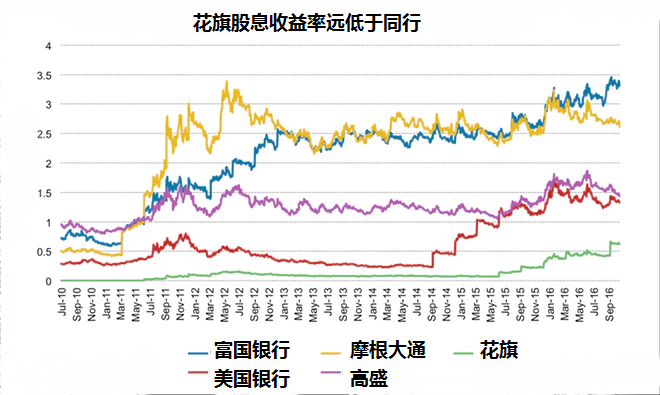

如果以前的年度压力测试也被取缔,那花旗集团可能在股票回购和分红方面,能给股东回报得更多。目前,花旗集团的股息收益率比同行摩根大通、富国银行、美国银行低得多。过去,花旗集团也一直在努力争取获得监管机构对资本回报计划的批准,这些因素都可以显著提高花旗的估值和股价。