本文来源于微信公众号“明晰笔谈”,作者明明。

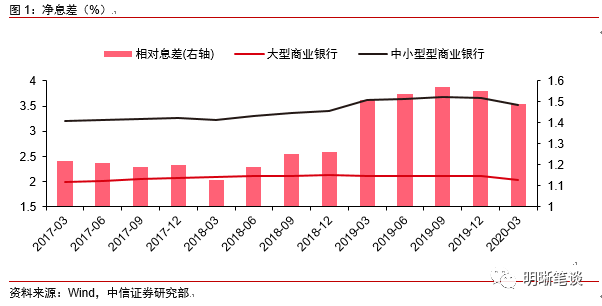

2020年5月14日,银保监会公布一季度商业银行主要经营指标。从商业银行净息差数据来看,一季度大型商业银行净息差同比下降了8Bp,中小型商业银行则同比下降了10BP,不同规模银行间的相对息差仍然处于相对高位。由于货币政策致力于降低广谱利率的行动对商业银行存贷款总额与价格的影响往往是复杂的,因此了解广谱利率降低时期银行净息差的变化机制对厘清货币政策传导具有重要意义。本文利用上市银行数据作为一个代表对目前各规模银行净息差的变化进行了仔细分析。

不同类型银行资产负债收益率如何变化?

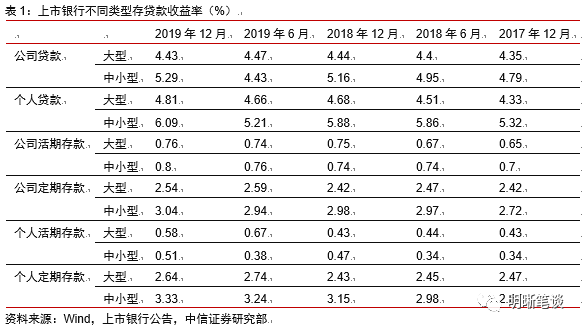

从不同规模银行存贷款利率变化来看,中小银行存贷款利率变动相对更大。由于银行业整体的存贷款收益率数据并不公布,我们收集了全部上市银行的计息资产负债总额以及其收益率数据。值得注意的是,由于我国36家上市银行总资产占全国全部银行总资产的65%左右,余下的中小型银行存贷款利率大概率较下表有所上浮。

从上市银行数据来看:①中小型银行存贷款利率调整幅度更大,贷款单季度的调整幅度甚至可以达到50Bp以上,存款利率波动也较大银行更大;②目前居民活期存款利率较存款利率基准都有较大程度上浮,自2018年年末起居民活期存款利率就相较0.35%有了明显上浮,目前居民存款付息成本集中于0.5-0.6%左右;③公司存款占比高且成本相对稳定,由于企业活期存款更多以经营用途目的存在银行,因此这部分存款对利率并不敏感;中小银行企业定期存款利率呈现上升的态势,说明中小银行企业定期存款揽存是有压力的;④中小银行贷款利率上升相较大银行明显更快。从表中数据来看,中小型银行贷款利率的上浮是其净息差相较大银行抬升的主要原因。

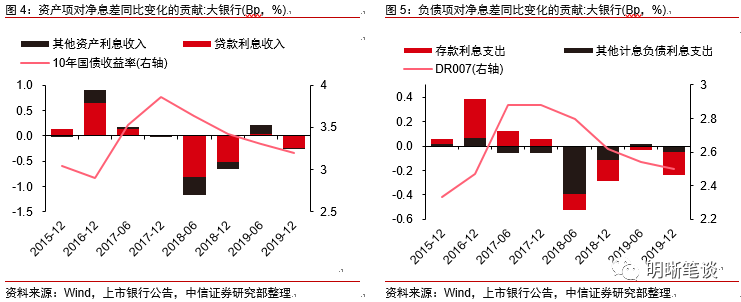

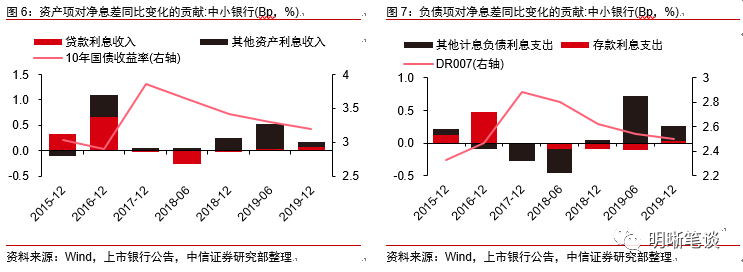

分项拆解商业银行净息差的波动。由于商业银行净息差的变动不仅仅由存贷款利率变化引起,还要考虑非存贷款形式的计息资产负债收入,因此广谱利率变化对银行的影响不仅仅局限在存贷款上。利率持续下行期可能会同步降低银行资产配置的收益以及主动负债的融资成本,使得净息差变动的方向不定。从2019年开始,大型与中小型银行净息差的相对息差就开始扩大并至今处于高位(差值从2018年年末的126Bp快速上升至151Bp)。为了更好的理解不同规模银行净息差的变化,我们分别计算了2015-2019年利息收入与利息费用的分项目(生息资产与负债分别分为存贷款与其他)贡献。公式如下,对时刻t而言各个资产负债分项的净息差同比贡献为:

![]()

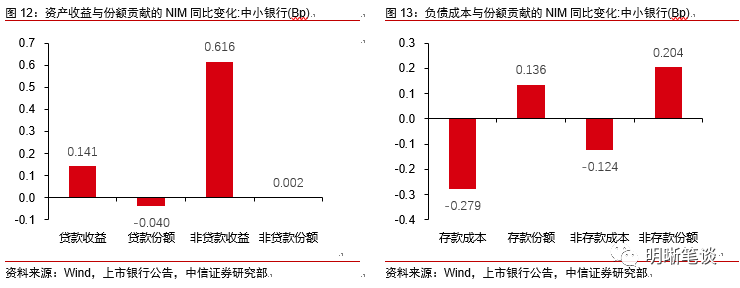

广谱利率的调降更多利好中小型上市银行,但推测银行体系内部分化较大。通过拆解我们发现:①2018年至今的银行间融资成本下行更多的利好中小银行,从DR007的变动以及各负债项对银行净息差的贡献来看,利率下行期中小银行非存款形式的负债利息支出显著减少,为净息差做了很大的正向贡献;由于大型银行并非货币市场的主要资金融入方,同期大银行融资成本并未对净息差做出正向贡献;②广谱利率的调降对大银行贷款利息收益的影响大于中小行,自2018年起大银行贷款利息收入对净息差的贡献就持续为负,而中小行则相对不明显(这主要是因为大型银行贷款体量过大,从新增存贷款占比看,近半数的新增贷款是由大银行投放的;因此其贷款利率受政策影响调降后影响较大,而中小型银行贷款利率相对自由,体量也更小);③大银行非贷款利息收入配置性更强,利率下行期配置资产利率的下降拉低了其净息差的增长;而中小银行则相反,利率下行期债券交易价值的上行为中小行提供了更多的非贷款利息收入。

但值得我们注意的是,由于上市银行仅有36家只占商业银行的很小一部分,同时考虑到2020年一季度农商行整体净息差环比下行了37Bp,上市中小银行净息差平均也仅在2.5%左右(全体中小行净息差水平在3.5%左右),因此我们推测大部分小银行受到的广谱利率下行利好相对也有限。从这个层面来看,目前的低利率环境将支持中小型银行的净息差(中小银行贷款利息收入相对下降有限,但融资成本的下降利好更多)。

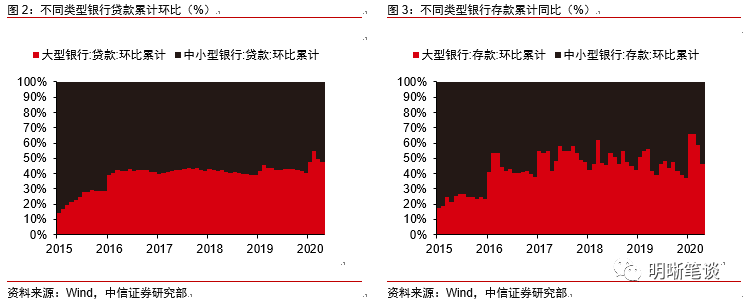

资产负债结构变动影响几何?

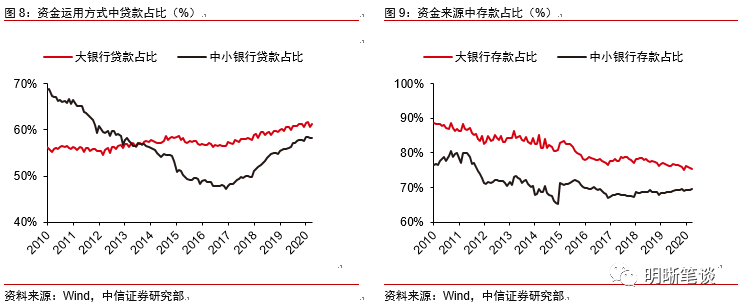

在资产负债收益之外,资产负债表结构变动同样对净息差变动有影响。由于每种生息资产(负债)类型对银行净息差的贡献同时来自于其收益率的变化与其总额占比的变化。利用信贷收支表数据可以看到,目前商业银行贷款在总量资金运用中的占比在不断上升,而存款在资金来源端中的占比在不断下降:商业银行资产负债表配置整体呈现负债趋于多元化、资产趋于集中化的大趋势。从这个视角粗略来看,银行资产端贷款收益率与结构变化对净息差的影响较大;银行负债利率变动影响较大。我们使用如下公式对时期t银行净息差变化中的资产负债收益率变化与份额变化的贡献进行分解:

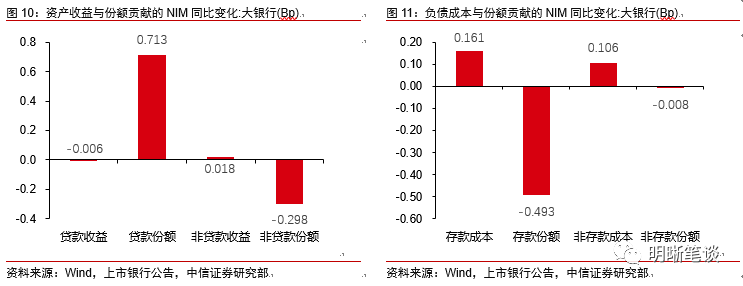

从上市银行数据看,规模对大型银行息差影响更大,收益率对中小银行息差影响更大。经过上述公式的拆解,我们加总了2014年年末至今(这一广谱利率下行周期内)各类型上市银行资产负债收益率以及份额变动对净息差的贡献。从资产角度说,贷款加权平均利率的整体下行并未令上市银行贷款收益率的贡献减少,而资产份额的变动(大银行贷款份额上升的贡献)以及非贷款生息资产收益率变动则贡献了相对更多的净息差。

2014年后,大型商业银行承担起了更多的信贷投放任务,同时其贷款利率也降低的更多(这可能源于大银行客户更优质、投研能力更强以及政策要求);而中小银行净息差变动则更多的由生息资产收益率引起,单位份额的生息资产支撑起了更多的利息收入,而生息资产份额的变动则相对影响不大。从负债角度说,对大银行而言其融资成本(包括存款与其他形式的融资)产生了正贡献,但并没有付息负债总量增加(过于集中的存款需要更多的付息)带来的负向影响更大;对于中小银行来说,由于其融资地位较大银行更低,故而其融资成本有更多的净息差负贡献,但其负债多元化则有正向贡献。从上所述,大银行更多的借由规模效应影响净息差,而中小银行则更多的依靠调整资产负债收益影响净息差。

维持货币政策宽松状态的三个理由。首先,货币政策宽松有利于维护中小银行负债端成本:由于存款越来越向大型银行集中,中小银行非存款形式的融资成本高低显得更为重要;同时各类型银行由于缺乏存款主动调降存款利率难度也较大,这更需要央行维持相对宽松的银行间融资环境。其次,大型银行预计将是低成本信贷的主要供给来源:大行可以依靠做大贷款规模来覆盖贷款利率的降低,但中小行由于覆盖的客户信用资质相对低一些,很难做到“收益率-份额”两全;大行“宽信用”任务重需要央行的定向支持。最后,仅从存款成本来看,目前中小行主动调降存款利率的能力较差,不具备收紧货币的条件。

后市展望:本文利用上市银行数据作为代表分析了广谱利率下行期商业银行资产负债收益与结构的变动,我们推测未来的信贷投放以及信贷降成本任务可能更多的由大型银行承担,而中小行则会更多的向信贷“深耕细作”以及非存贷款收益率索要收益。在此背景下,货币政策维持宽松是银行“宽信用”的大前提,同时大银行维持净息差的冲动也会在中期内支持社融的增长。综上所述,我们维持前期判断:货币政策仍将宽松,中长期宽信用步伐仍未结束。

(编辑:陈鹏飞)