本文来源于微信公众号“金融街廿五”,作者建行台北分行顾晓平。

在大众眼里:银行一边从社会吸收存款,一边向社会发放贷款,在整个过程中赚取存贷利差,这属于典型的信用中介行为。所以有越来越多的人认为,未来伴随着资本市场越来越活跃,尤其是新的大数据科技的引入,银行的信贷融资业务将逐步被债券、信托、P2P等新的融资方式所取代,进而使得银行“信用中介”及“支付中介”能力大大削弱,长远来看,银行行业很可能会逐渐走向衰落。如果只是把银行当作中介机构,未来的确让人担心。但作者认为只要货币的最终载体依然是存款,银行就很难被其他金融机构所取代,因为银行目前仍有着其他金融机构所不具备的能力。

一个行业是否会逐步走向没落,取决于该行业是否能为社会提供与众不同的核心价值。对于银行而言,其独一无二的核心价值就在于货币创造。即便其他金融机构在“信用中介”、“支付中介”以及“信息中介”等方面的能力全面超越了银行,但因为这些机构不能创造增量货币,所以银行仍会是社会所不可或缺的组织形式(效益好不好需要另说)。因为金融机构中,只有银行才能创造增量货币,而其他金融或是我们所谓的影子银行如:信托、基金、P2P等都无法做到这一点。

下文将对这一点进行论述:

一、为什么在金融机构里只有银行才能创造货币

我们先做一个简单的模型假设,假定全社会只有一家银行A,且只有企业A及企业B两家企业,准备金率为零。在这个假设下,我们来观察存款及贷款业务对银行资产负债表及社会流通货币(存款)总量的影响:

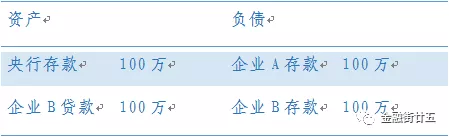

1、假设企业A有100万存款,存在银行A,银行A吸收存款后,将资金存放于其在央行的账户上,此时银行A的资产负债表现为:

2、银行A发放贷款100万给企业B,因为已假设银行A是唯一银行,企业B资金也存入银行A,此时银行A的资产负债表现为:

到这里,银行通过发放信贷制造新增货币的能力已有展现:放贷后,企业A并没有失去对存款资金的使用能力,同时企业B获得贷款后存款也增加100万。企业存款总量已经从放贷前100万增加到了放贷后200万,社会上的可流通货币总量增加了,增加的货币总量等于新增贷款规模。

但是,如果放贷机构不是银行,而是基金A,我们来做个对比:假设基金A从企业A获得100万理财资金,贷款给企业B,企业B获得贷款后将100万借款存入银行A,完成这个过程后基金A与银行A的资产负债表现为:

基金A的资产与负债

银行A的资产与负债

相比银行A放贷的情景,企业A把资金交给基金A后,因为不是存款,所以便失去对该笔资金的运用能力,通过基金放贷,100万资金转移到了企业B,成为了企业B的存款,但企业存款总量没有增加,依然保持为100万。

为了进一步说明银行放贷会创造增量货币的本质,我们再用一个特别的例子来说明:假设银行A仍是社会中唯一银行,且还没吸收任何存款,企业B需求100万贷款。在没有存款的情景下,理论上银行仍能发放贷款,大致可分为两个步骤:1、银行A直接记账发放100万贷款给企业B,此时只有资产没有负债(资金来源为0)。2、企业B将100万贷款资金存在银行A,形成银行A的存款负债。两个步骤完成后(实际是同时发生的),银行A的资产与负债实现平衡,表现为:

银行A的资产与负债

从上面这个例子中,我们发现即使没有任何存款,只要资金依然以存款的形式留在银行系统内,贷款和存款两者就能自然平衡。所以,我们通常理解的必须先有负债资金才能发放贷款只是一般金融机构的情况;而对于银行来说,因为发放贷款后货币无论怎么流转,最终都还是会以存款的形式重新流回银行,所以对银行而言存款并不是发放贷款的前提,而是贷款本身就已经创造了新的存款。

综上,相比其他金融机构,银行的关键差异在于:因为只有银行才能吸收存款,且贷款资金最终都会以存款的形式重新流回银行,所以银行具备发放贷款的同时创造等额新增存款货币的机制。但其他金融机构则因为不能吸收存款,信贷发放后资金回不到自己机构的负债端,所以放款前必须先从其他机构获得资金,因而最终只能成为货币的搬运工但不是创造者。

二、对于上文假设的延申补充

(一)虽然现实中银行不止一家,但可以把同一货币体系下的多家银行组成的系统合并抽象为一家 “系统性银行”进行观察,该“系统性银行”的特征与上文论述完全一致。

上文为了简化论述难度,做了最简约的假设,即一个货币系统中只有一家银行。而现实中一个社会中的银行不止一家,除了银行A以外,还可能存在银行B、C、D等等,那么企业获得贷款后,银行A的资金会外流其他银行,观察对象变多了,显著增加了分析的难度。对此,我们的解决办法是把一个货币体系下的所有银行合并起来视作一个“系统性银行”,把银行A、B、C、D等机构视作这个系统性银行下属的分公司,在彼此可以自由地通过内部市场(银行间市场)实现资金往来的前提下。再来观察这个合并一体的“系统性银行”,其运作特征就与上文对“社会唯一银行-银行A”的描述完全一致。我们用下面这个例子进行说明。

接续上文银行A放款给企业B实现资产负债自我平衡的例子做进一步引申假设:放款后第二天,企业B把贷款资金对外支付使用了,把100万资金用来购买物资,收款人是企业C,企业C的账户在银行B。企业B在支付100万货款后,银行A在负债端将缺失100万,表现为:

银行A的资产与负债

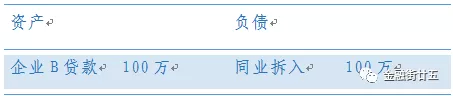

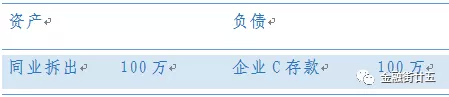

对应地,银行B的资产与负债则表现为:银行B的资产与负债

此时银行A的资产与负债出现不平,必须获得新的负债资金才能结账。所以银行A一般会通过银行间资金拆借市场向银行B申请拆入100万,此时银行A与银行B的资产与负债表现为:银行A的资产与负债

银行B的资产与负债

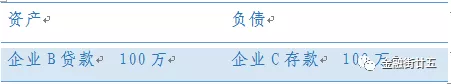

此时银行A和银行B都实现了资产与负债的平衡,如果我们把银行A和银行B抽象为一个母公司下的两家分公司,对两家机构的资产和负债进行合并;相当于把银行A与B合并视作为一个“系统性银行”,则该银行的资产与负债表现为:合并成系统性银行后的资产与负债

换而言之,遇到现实社会中多家银行的情景时,假如这些银行间资金往来顺畅,我们就可以将该货币体系内的多家银行抽象为一个“系统性银行“,该银行的特征正如上文假设中的“社会唯一银行A”一致,具备了通过新增贷款来制造存款的能力。

(二)银行间的资金拆借往来并不会增加社会流通的货币总量

接续上文的前半部分“银行放贷行为会增加货币供应”的观点,自然会引申出因为银行间拆借也是一种贷款,所以银行间拆借会增加社会流通货币规模的结论。但实质上这个结论是错误的。

因为银行借款给企业,增加的是企业持有的货币,这部分货币会在社会上流通,所以最终增加了社会流通货币的规模。但如果银行借款给银行,增加的只是银行持有的货币,在银行把这些货币通过贷款发放企业前,这部分货币资金只是在银行系统内流转,并不增加社会流通货币的供应量。所以如果我们观察对象是“社会流通货币”的话,银行间资金往来并不会对其产生影响。

如果我们运用上文后半部分“在银行间资金流动通畅的前提下,多家银行组成的系统整体可被抽象为一家系统性银行进行观察”的方法,对“银行间拆借不会增加社会流通货币”观点可有更简单直接的解读:

在我们把多家银行抽象为一家系统性银行后,这家银行下各分支银行间的资金往来,本质上就跟母公司下各分公司间的资金借贷往来类似,属于系统内的内部帐往来,但合并以后,系统内的借贷往来都会互相抵消,并不会增加外部(社会)上的流通货币。所以银行间拆借的功能主要是调剂各银行间的资金头寸,但实质上并不会影响整个银行系统的新增贷款能力。

三、论点总结

全文由于论述较长,对论点论据梳理总结如下:

1、银行与一般金融机构的差异在于,银行能吸收存款而其他金融机构不能。

2、存款不同于借款,银行以存款形式吸收社会资金,在扩充自身负债同时,并不影响客户保有资金的使用权;银行若以借款形式(发债)吸收社会资金,则客户失去资金使用权。

3、由于只有银行才能吸收存款,所以只有银行不需要占用社会资金流动性发放贷款,因为贷款资金本身会以存款的形式重新流回银行,成为银行放贷对应的负债资金来源。

4、综合上述3点,银行放贷行为本质上是在增加整个社会的货币总量。

5、其他金融机构因为不能吸收存款,发放的贷款资金流向的是银行而不是这些金融机构,所以这些机构放贷,并不会增加货币供应。若银行对这些机构放贷,则会增加货币供应。

6、综上述5点,只要社会对增量货币有需求,银行这种组织形式就有继续存在必要,且没有其他组织形式能够替代。

7、为了简化论述的难度,全文把现实中多家银行构成的系统视作一个整体“系统性银行”进行分析。在银行被视作一体时,银行发放贷款的同时就会创造等额的存款,所以对银行整体系统而言并不需要先有存款才能放贷款。

8、综第7点,银行投资(放贷)的能力和社会公民或机构是否习惯储蓄并没有实质联系,因为不管是储蓄抑或是消费,货币最后还是会以存款的形式回到银行系统中,成为银行新增投资的基础。储蓄率的高低只反映社会消费习惯。

9、当货币体系中的所有银行被视作一个整体系统时,银行间的借贷往来,相当于母公司下分公司内部资金往来,并不会增加外部社会的流动货币数量。

10、综上,银行系统在没有监管限额约束时,其理论上具备的能力,使得其如同一只能够无限创造货币的巨兽,拥有极大的投资权力与可能性。所以在现实生活中,对于银行会设计极为严苛的监管制度来约束限制这头巨兽通过投资(放贷)来创造货币的能力。

11、全文的根本目的是为了建立一个对货币市场以及金融趋势变化的讨论基础,在这个基础之上,能够理性地了解社会上货币规模增减的机制以及经济数据的意义。尤其是对央行货币政策操作的解读应该能有一些帮助。未来希望能在上述论述基础之上,把作者对央行数字货币以及其他数字币的理解做进一步的分享。

四、对于上述论述结果应用的延申讨论

1、用最新的监管数据对论点的可靠性验证-2020年1季度人行统计数据与观点基本吻合。

2、对于数字货币的观点-数字货币去中心化的核心机制使其丧失了货币创造的机制,故暂时难有实际突破。

3、对于人行数字币的展望预测-人行数字币目前仅为取代M0现金,目的是把纸币流通赶出市场。

4、对于利率的展望-利率对于货币总量的损耗决定了在经济增速放缓时,必须降低利率以缓解货币体系平衡的压力。

5、对人民币国际化的展望-外币顺差或者外汇占款扩张是扩充货币供应的重要来源,人民币国际化是增加外币顺差极为有效手段,对未来人民币稳定至关重要。

(编辑:陈鹏飞)