本文来自“招商银行研究”。

国内新能源装机、发电规模稳健增长,正在经历平价转型。2019年我国新能源发电新增装机规模55.8GW,其中风电新增25.7GW,光伏新增30.1GW,截至2019年我国风电、光伏累计装机规模达410GW,其中风电210GW,光伏204GW,在装机总量中占比约20%。2019年我国可再生能源发电量2.04万亿千瓦时,占全部发电量27.9%;其中水电1.3万亿千瓦时,风电4057亿千瓦时,光伏2243亿千瓦时,在总发电量中占比分别为18%,6%,3%。能源局此前规划,到 2020 年全部可再生能源发电量1.9万亿千瓦时,占全部发电量的 27%。到2019年,这一目标已基本完成。我国陆上风电与光伏发电正在经历平价转型的关键期,新能源电站的开发运营对补贴的依赖性已经明显减弱。

光伏设备及制造环节重回高增长。2019年光伏设备及制造企业的收入、利润、现金流等指标均有所提升,主要源于:1)新增光伏项目的需求增长,尤其是海外新增装机规模高增长;2)制造环节龙头企业高效产品占比提升、产品结构优化,产能增长并且重视成本管控,全年成本进一步下降;3)设备企业受益于制造环节的产能扩张,收入和订单均有提升。今年一季度光伏制造全面受到国内外卫生事件影响,但从出口及近期价格数据来看,制造环节正在度过卫生事件冲击。中长期来看,卫生事件影响可能会进一步加速制造产能向一线企业集中。

风电行业高增长延续,零部件企业表现突出。2019年我国风电并网规模实现了25%的增长,主要的风电主机企业收入规模超500亿,同比增长38%,但由于订单交付的滞后,2019年主机企业执行的低价订单拖累了利润的表现。零部件环节受益于下游需求增长,同时成本降低,收入、利润、现金流等指标均大幅提升。2020年仍然是风电项目并网考核的重要节点,行业景气度延续,主机和零部件企业的产销规模增长有较强支撑,主机企业也有望迎来盈利能力的拐点。

正文

行业回顾:新能源装机及发电量平稳增长,补贴退坡稳步推进

1-1 新能源装机规模及发电量平稳增长

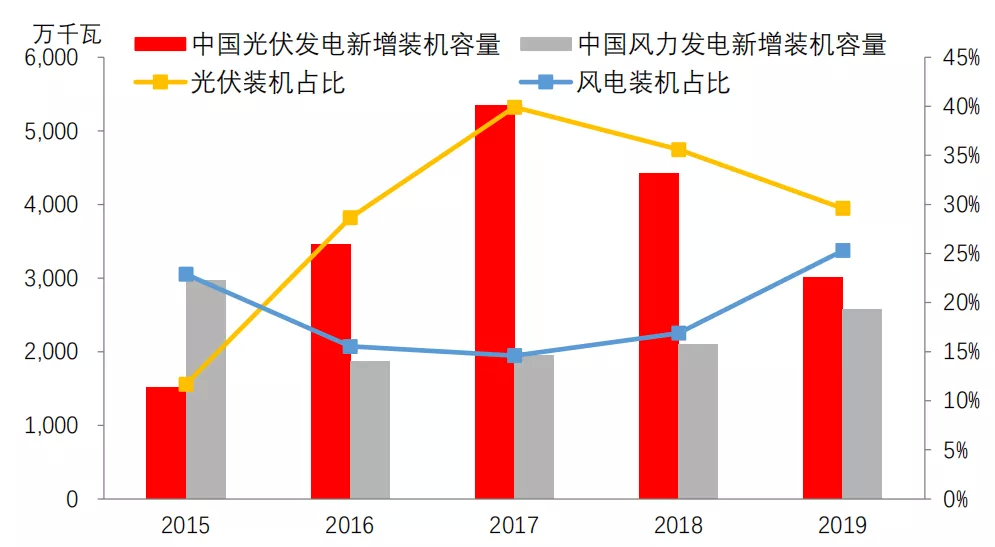

2019年我国新能源发电新增装机规模55.8GW(5585万千瓦),其中风电新增25.7GW,光伏新增30.1GW,截至2019年,我国风电、光伏累计装机规模达410GW,其中风电210GW,光伏204GW,在装机总量中占比约20%。

图1:2019年中国光伏、风电新增装机规模及占比

资料来源:Wind,招商银行研究院

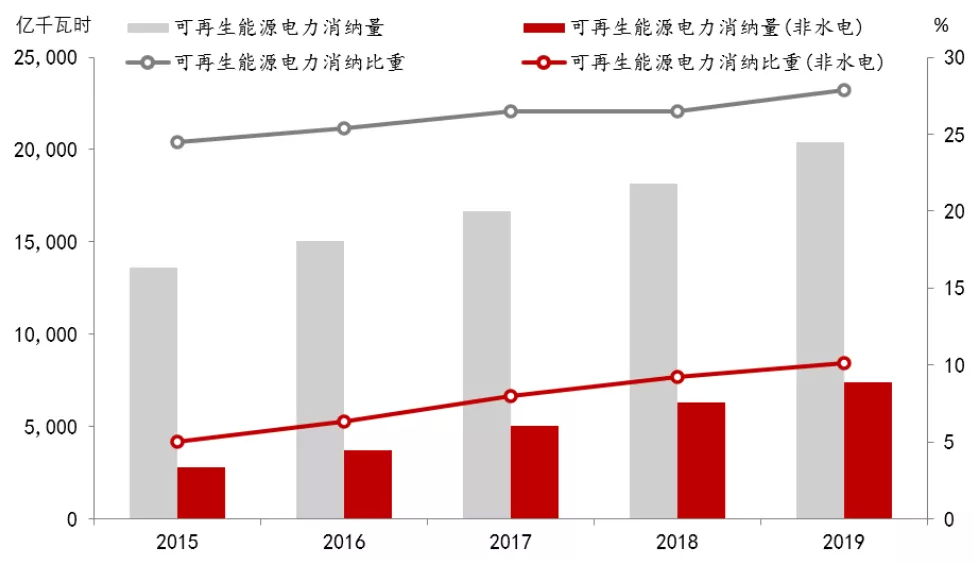

2019年我国可再生能源发电量2.04万亿千瓦时,占全部发电量27.9%;其中水电1.3万亿千瓦时,风电4057亿千瓦时,光伏2243亿千瓦时,在总发电量中占比分别为18%,6%,3%。能源局此前规划,到 2020 年全部可再生能源发电量1.9万亿千瓦时,占全部发电量的 27%。到2019年,这一目标已基本完成。

图2:2019年中国可再生能源发电量及占比

资料来源:Wind,招商银行研究院

1-2 新能源电站补贴与平价项目共存

陆上风电平价在即,海上风电补贴退坡加速。2019年发改委颁布的《关于完善风电上网电价政策的通知》就已经明确,自2021年1月1日开始,新核准的陆上风电项目将全面平价,国家不再提供补贴。存量项目的并网考核节点为,2018年底之前核准的陆上风电项目,2020年底前完成并网可获得补贴,2019年至2020年底前核准的陆上风电项目,2021年底前完成并网可获得补贴。由于对陆上风电项目补贴的退出已经有严格时间表,2019年以来行业存量项目的建设正在加速推进,也通过降本增效应对“十四五”平价上网的到来。海上风电方面,2020年1月能源局发布的《关于促进非水可再生能源发电健康发展的若干意见》中明确,新增海上风电项目不再纳入中央财政补贴范围,且已经核准的存量项目需要在2021年12月31日前完成并网才能获得补贴。国补退出加速的状况下,海上风电短期的发展进度可以关注广东、浙江等海上风电重点发展地区是否有地方补贴的跟进。

2020年光伏补贴政策框架稳定,仍然对竞价项目和平价项目采取分类管理,竞价项目今年补贴额度合计10亿,此外还有5亿户用补贴,而平价项目在建设及消纳保障方面仍处于优先地位。今年光伏发电项目的管理框架相对稳定,卫生事件冲击导致光伏组件价格下跌,电站收益率提高,国内光伏电站的开发动力可能有所增强。近期各省的光伏平价项目正在陆续申报,2019年全国申报的平价项目为15GW,今年已公布的部分省份平价项目申报规模已接近13GW,光伏发电平价上网的规模正在迅速扩大。

电站资产的利用率方面,风电光伏消纳情况持续改善,2019年风电弃风电量169亿千瓦时,同比减少108亿千瓦时,全国平均弃风率4%,同比下降3个百分点,弃风率仍超过5%的仅剩甘肃、新疆、内蒙古。2019年光伏弃光电量46亿千瓦时,全国平均弃光率2%,同比下降1个百分点,弃光现在集中出现在西北地区。考虑国内电网消纳能力和规划的加强,新能源开发节奏以及电力负荷的增长,电站资产基本不会再出现大规模弃风弃光的问题。但相应的,短期来看,我国新能源发电项目的新增规模将很大程度受电网消纳能力的限制。

光伏:设备及制造环节重回高增长

我们将光伏行业分为设备、制造和光伏电站运营三大环节进行讨论,重点为设备和制造环节,选择了A股28家上市公司的财务数据进行统计,其中设备企业5家,制造企业23家。2019年上述企业的收入、利润等指标均明显提升。

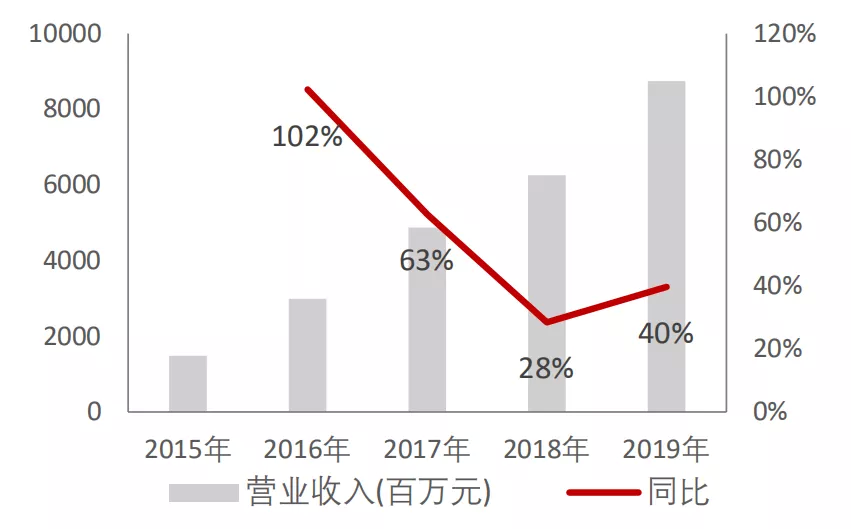

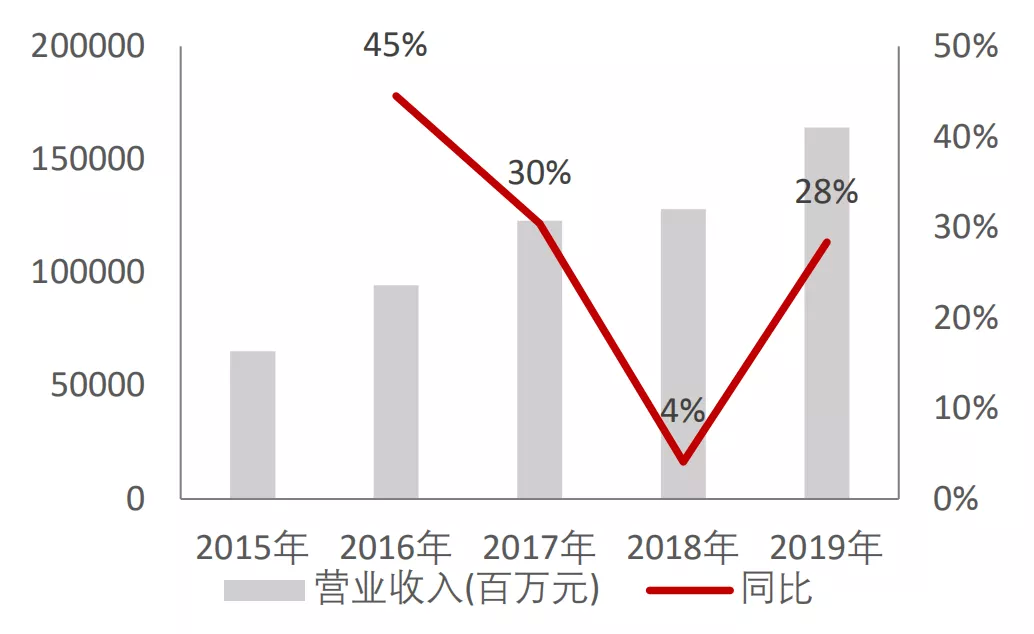

2-1 光伏设备:收入与盈利增速有所分化

统计范围内的光伏设备企业2019年营业收入规模87亿,同比增幅40%。盈利能力也同步提升,毛利润和净利润分别为30亿、15亿,同比增长21%、12%,整体ROE从2017年的高点19%下滑至15%。设备企业收入及利润的增长主要受益于客户的大规模扩产,尤其是自2017年开始的PERC电池扩产拉动了设备企业的收入规模两年内大幅增长了80%。

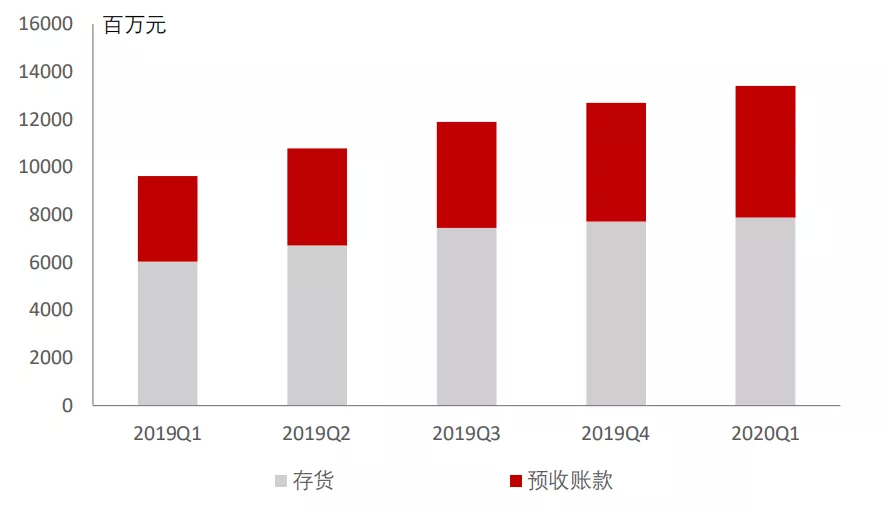

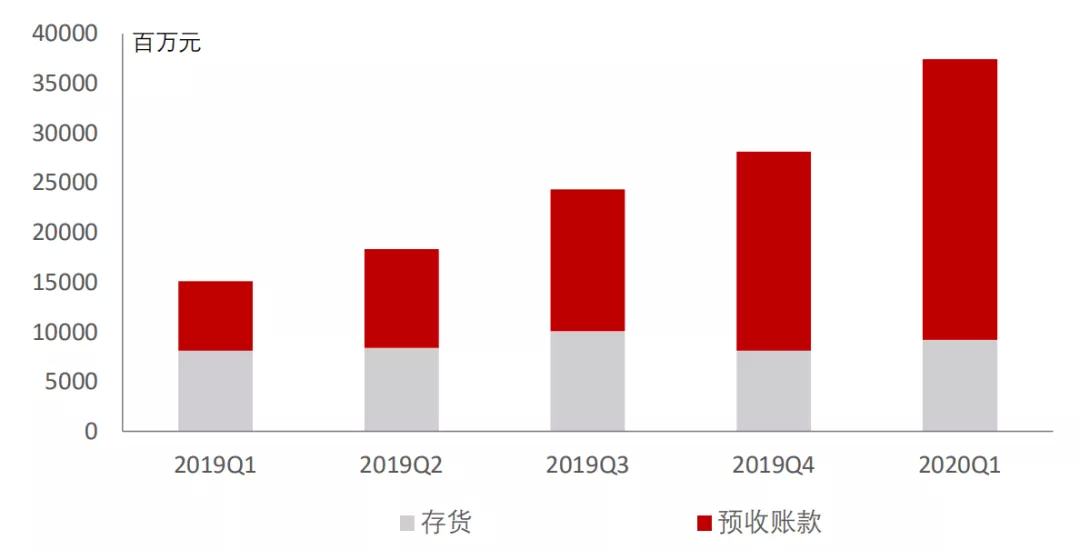

2020年一季报光伏设备企业的存货和预收账款显示其在手订单仍然比较充裕。2019年底设备企业的存货+预收账款(包含合同负债)规模为127亿,较2019年初增长30亿,2020年Q1增长至134亿,其中主要为预收账款及合同负债的增长。尽管卫生事件使得设备交付及确认有所延迟,行业的存货规模较2019年底也并没有大幅增长。结合设备企业的交货进度和在手订单情况来看,2020年收入的增长仍有支撑。

图3:光伏设备行业营收及同比增速

资料来源:Wind,招商银行研究院

图4:光伏设备行业净利润及同比增速

资料来源:Wind,招商银行研究院

图5:光伏设备行业存货及预收账款

资料来源:Wind,招商银行研究院

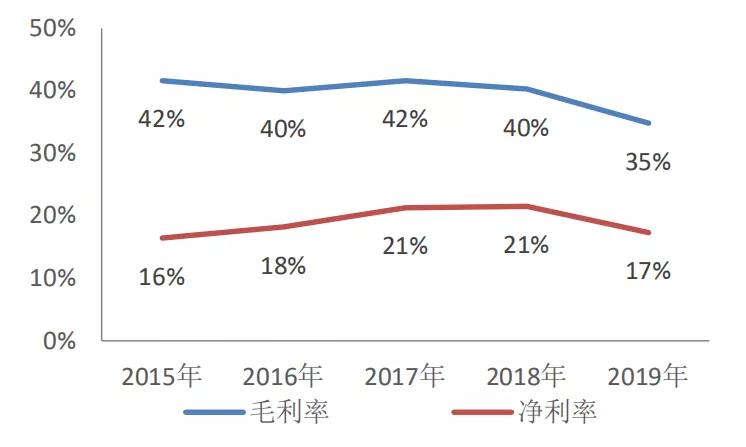

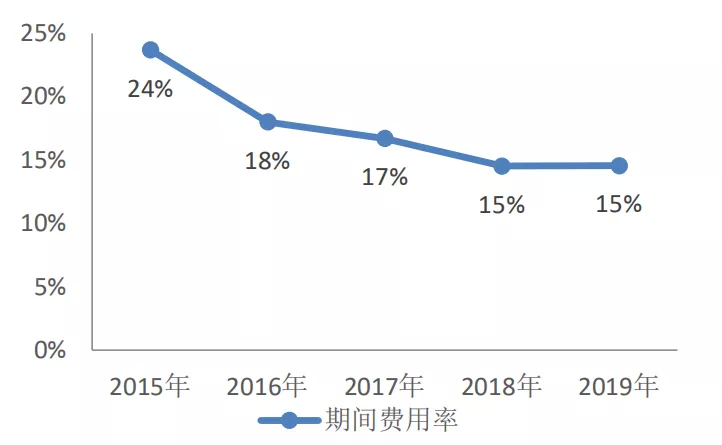

盈利情况的下滑主要系行业竞争加剧。2019年设备行业毛利率由高点的40%降至35%,一方面光伏电池设备行业近年来国产化率明显提升,部分非核心设备参与厂商增加;并且过去两年技术路线没有重大革新,设备行业与下游大客户的议价能力略有下滑,影响了企业毛利率的表现。但通过费用率的控制,净利率的下滑幅度小于毛利率。

图6:光伏设备行业毛利率、净利率

资料来源:Wind,招商银行研究院

图7:光伏设备行业期间费用率

资料来源:Wind,招商银行研究院

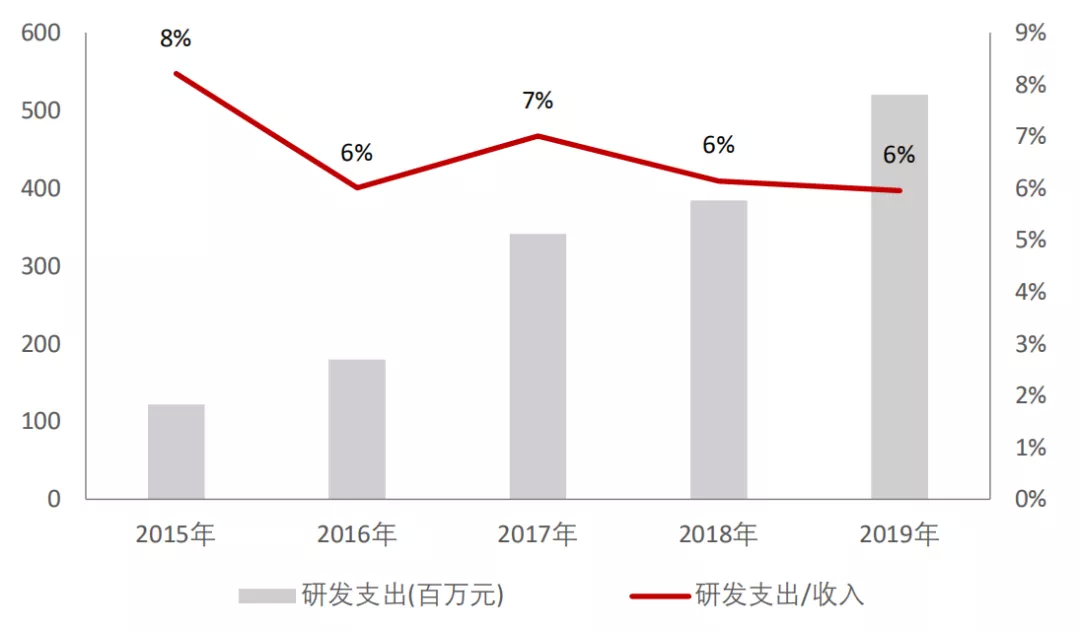

行业研发支出维持在较高水平。2019年光伏设备企业的研发支出5.2亿,绝对金额大幅提升,研发支出在收入中的占比维持在6%的水平。由于下游的电池行业仍有持续的技术迭代和重大技术进步的潜力,对于设备行业而言,维持一定的研发支出,是在下一轮技术路线升级的进程中保持竞争力的关键。

整体来看,2020年光伏设备行业的收入和利润规模仍有支撑,设备行业短期的支撑来自于下游客户有较大规模的扩产计划,中长期的空间则来自于制造行业,主要是电池制造环节技术路线的更新。

图8:光伏设备行业研发支出及占比

资料来源:Wind,招商银行研究院

2-2 光伏制造:收入、盈利重回高增长

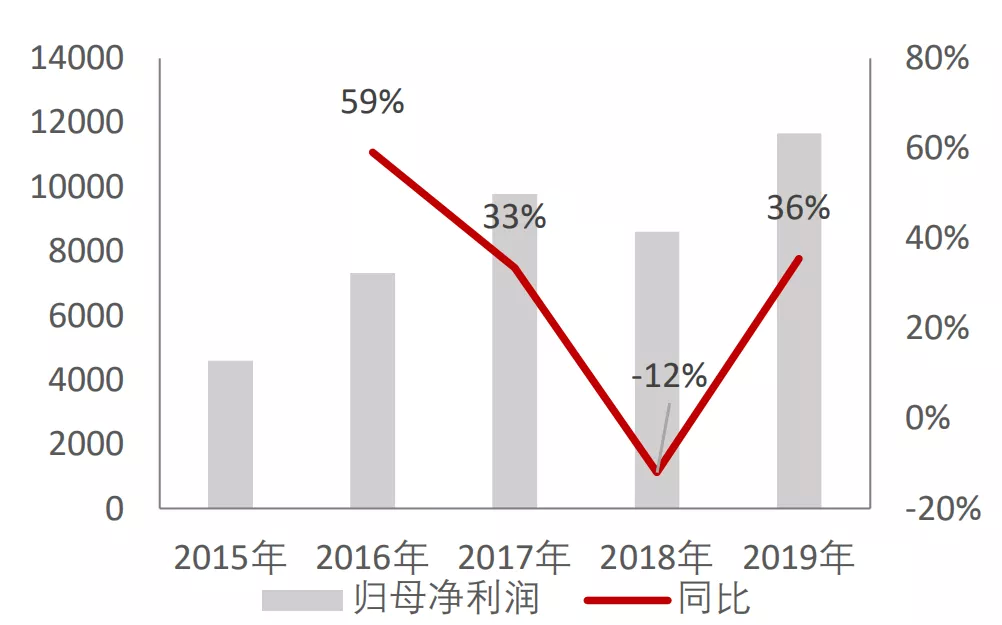

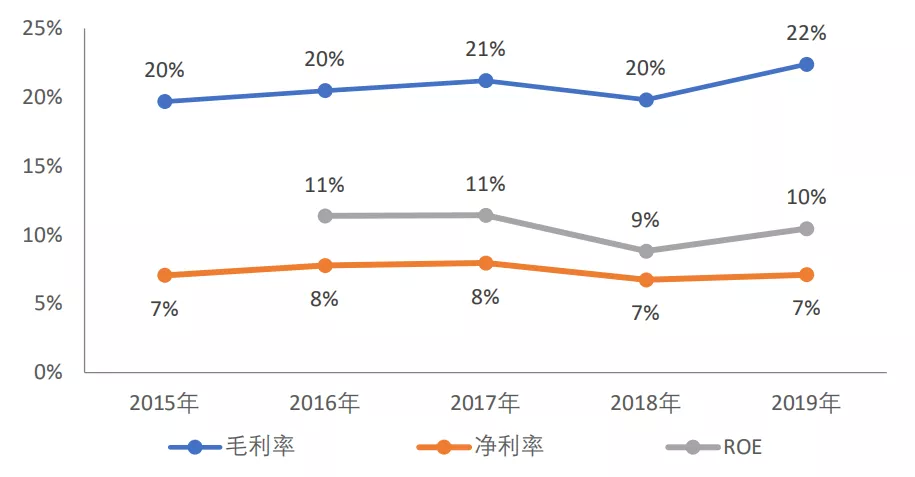

统计范围内的A股光伏制造企业2019年营业收入规模1642亿(两家2019年注入资产上市的制造企业由于财报口径不一致,没有纳入统计),同比增幅28%,毛利润和净利润分别为368亿、117亿,同比增长45%、36%,整体ROE10%。制造企业收入及利润的增长主要受益于:新增电站建设需求增长,尤其是海外光伏需求旺盛;产品结构升级,高效产品占比提升有利于利润率的提升;一线企业持续降本增效,盈利能力保持在较好水平。

图9:光伏制造行业营收及同比增速

资料来源:Wind,招商银行研究院

图10:光伏制造行业净利润及同比增速

资料来源:Wind,招商银行研究院

图11:光伏制造行业利润率水平

资料来源:Wind,招商银行研究院

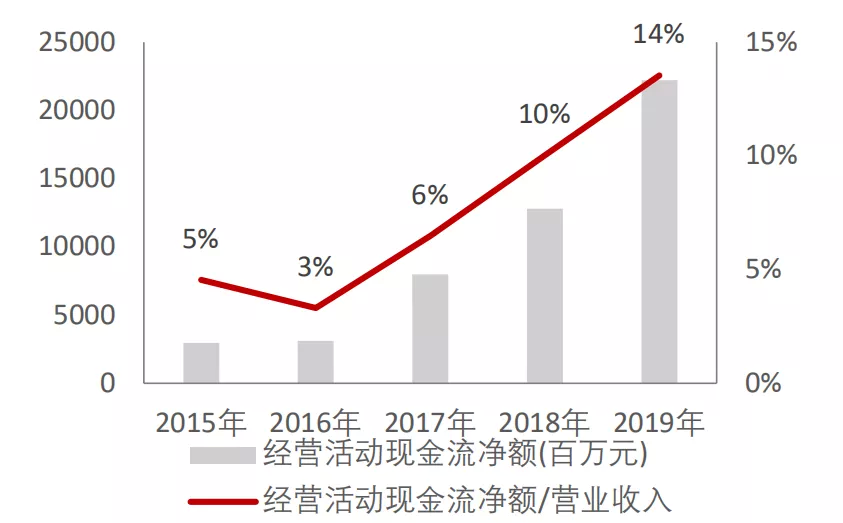

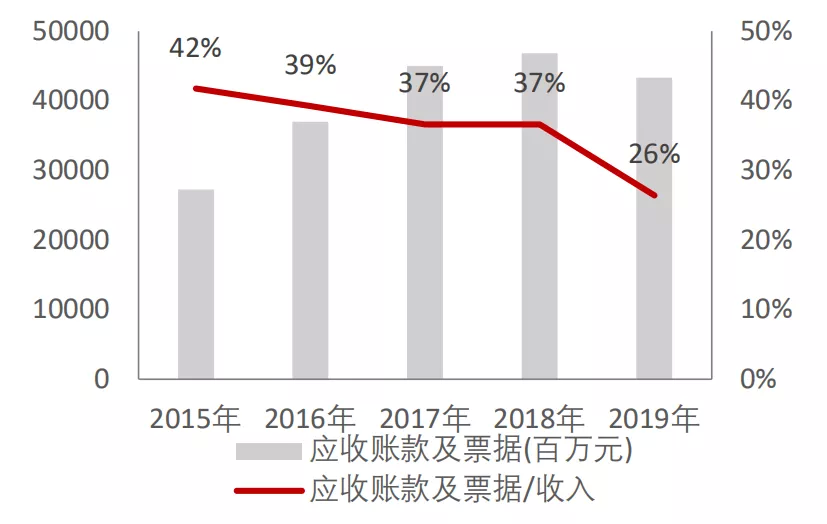

制造企业现金流指标有所好转。2019年制造环节的经营活动现金流净额由128亿提升至222亿,并且在收入中的占比也由10%提升至14%。应收款项433亿,较2018年有所下降,在收入中的占比降至26%。整体来看,制造环节的企业对现金流的管控有所加强。

图12:光伏制造行业经营活动现金流净额

资料来源:Wind,招商银行研究院

图13:光伏制造行业应收账款及应收票据

资料来源:Wind,招商银行研究院

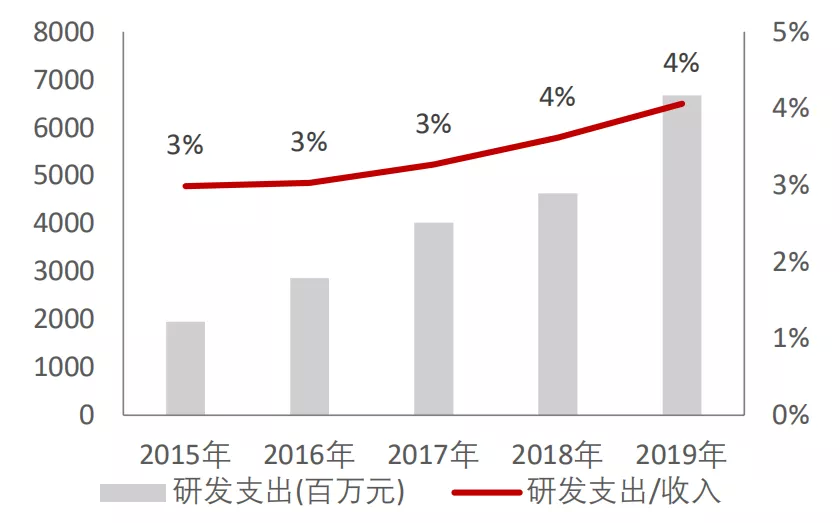

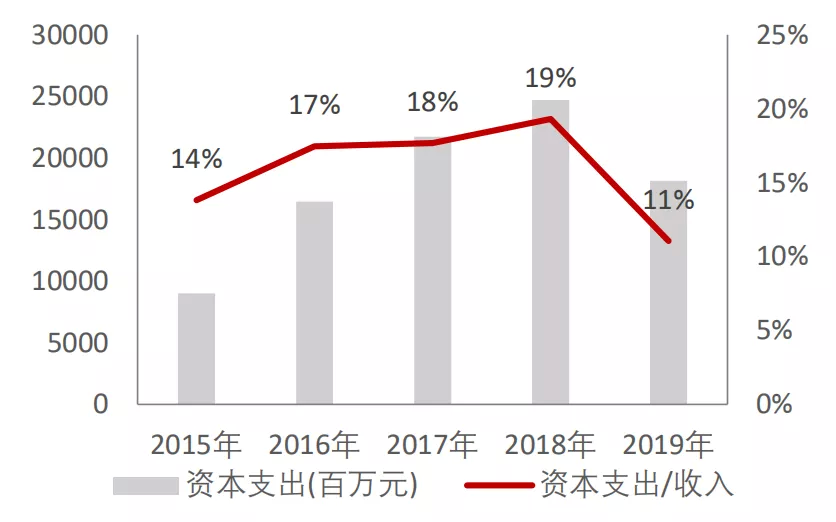

研发支出稳定,资本支出回落。2019年制造环节的研发支出合计67亿,同比增长44%,收入占比维持在4%的水平,其中隆基、中环、通威三家企业研发支出均超过10亿,其中通威研发支出的增幅高达67%。制造环节经历了2017-2018年的扩产,2019年制造环节资本支出由247亿降至181亿,并且一二线企业均有下降。

图14:光伏制造行业研发支出规模

资料来源:Wind,招商银行研究院

图15:光伏制造行业资本支出规模

资料来源:Wind、招商银行研究院

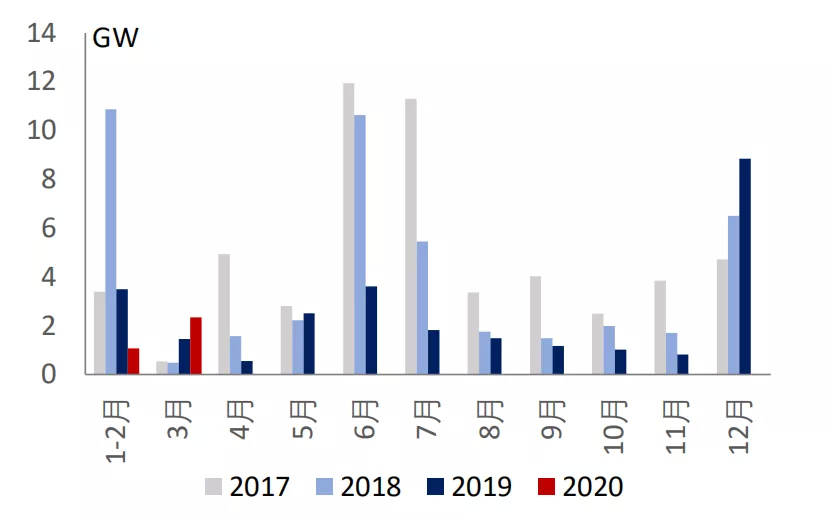

今年一季度光伏制造受到国内外卫生事件的冲击,但从国内装机及组件出口情况来看,制造环节受到的影响基本可控,加之上市公司基本是行业中一二线企业,表现优于行业平均情况。部分企业即使一季度的利润出现了下滑,仍然对存货进行了较好的管控,一季度的存货较年初增长了18%,预收账款(包含合同负债)增长了4%,处于合理范围内。进入5月产业链价格已有企稳迹象。中长期来看,卫生事件冲击会进一步加速制造产能向一线企业集中。

图16:我国光伏发电新增设备容量:当月值

资料来源:Wind,招商银行研究院

图17:我国光伏组件出口规模

资料来源:Wind,招商银行研究院

2-3 光伏电站:运营情况稳定

统计范围内的光伏电站运营企业均为民营企业,且电站运营并非上述公司的唯一业务,整体来看,收入规模356亿,同比下降8%,净利润29亿,同比增长8%,毛利率、净利率基本持平,整体经营比较稳定。现金流方面,应收账款及应收票据的规模为967亿,绝对额小幅下滑,但与收入的比值仍在提升。

风电:行业延续高景气

我们将风电行业分为风电主机、零部件和风电电站运营三大环节进行讨论,重点为制造环节中主机和零部件企业经营情况的跟踪,选择了A股15家上市公司的财务数据进行统计,其中主机企业3家,零部件企业12家。整体来看,2019年上述企业的收入、利润等指标均明显提升,尤其零部件企业表现突出。

3-1 风电主机:收入规模增长,盈利能力尚未迎来拐点

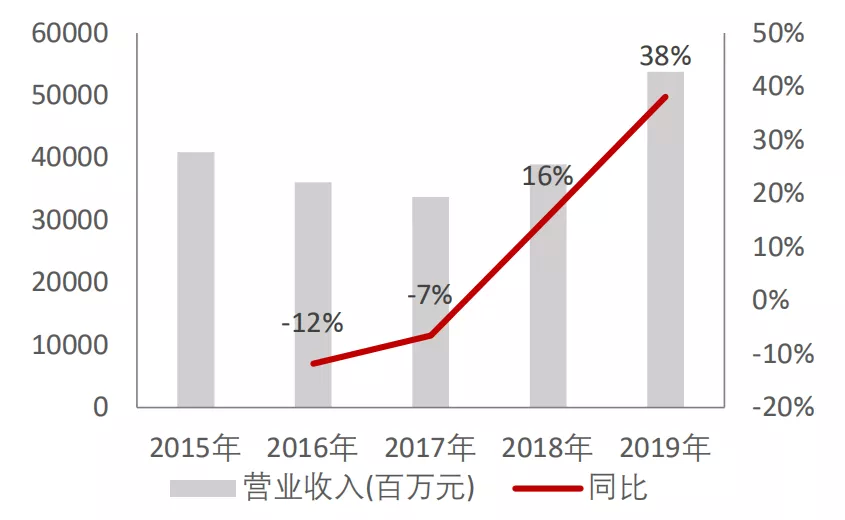

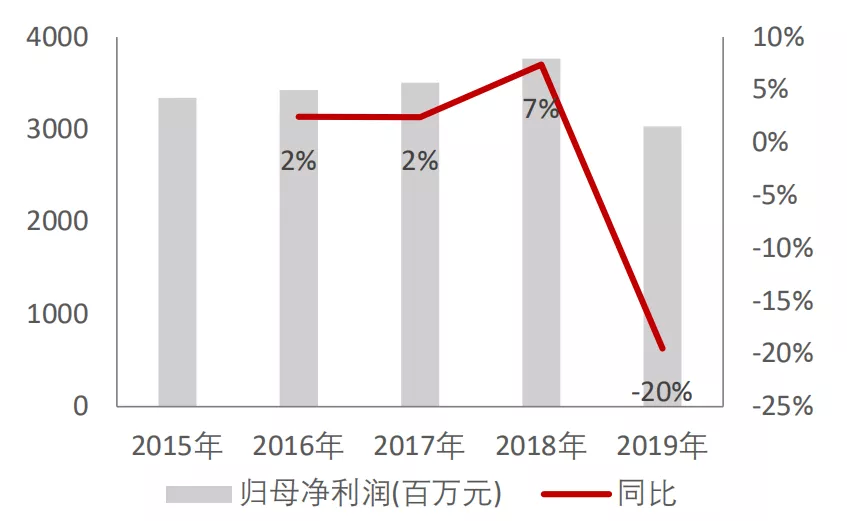

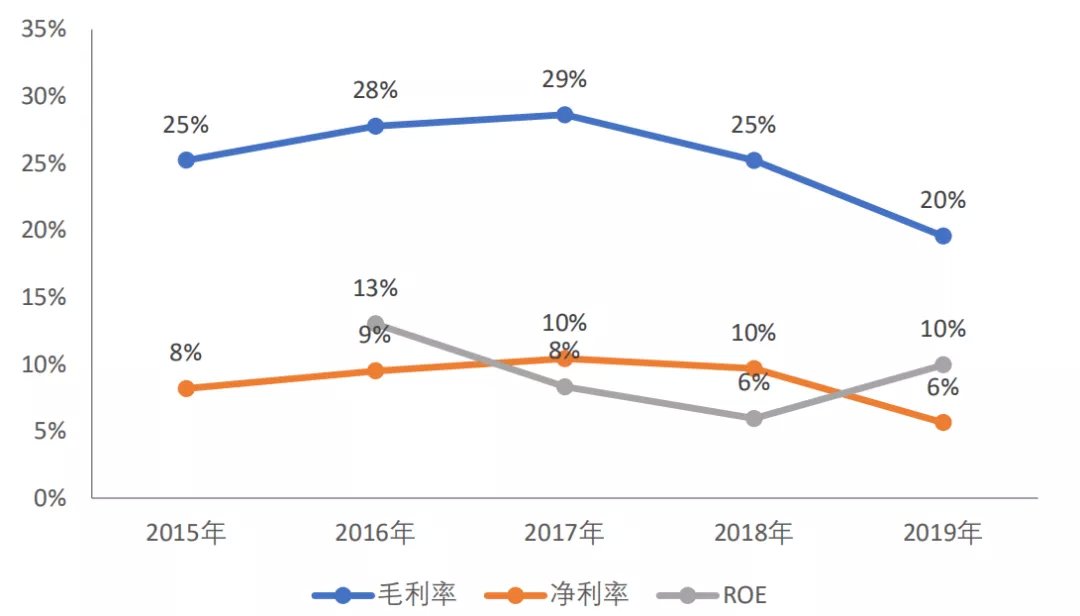

2019年风电主机行业收入规模537亿,同比增速38%,毛利润105亿,停闭增长7%,净利润30亿,同比下降20%。盈利能力方面,毛利率和净利率均下滑了5个百分点左右,分别为20%、6%,但整体ROE提升至10%。风机企业收入高速增长的主要原因是,行业中大部分补贴项目处于抢装建设期,行业景气度高,企业产销和订单交付都顺利推进。但由于风电项目施工和交付周期较长,2019年交付的主要是前期低价订单,使得盈利尚未迎来拐点。

图18:风电主机行业收入规模及增速

资料来源:Wind,招商银行研究院

图19:风电主机行业利润规模及增速

资料来源:Wind,招商银行研究院

图20:风电主机行业盈利能力

资料来源:Wind,招商银行研究院

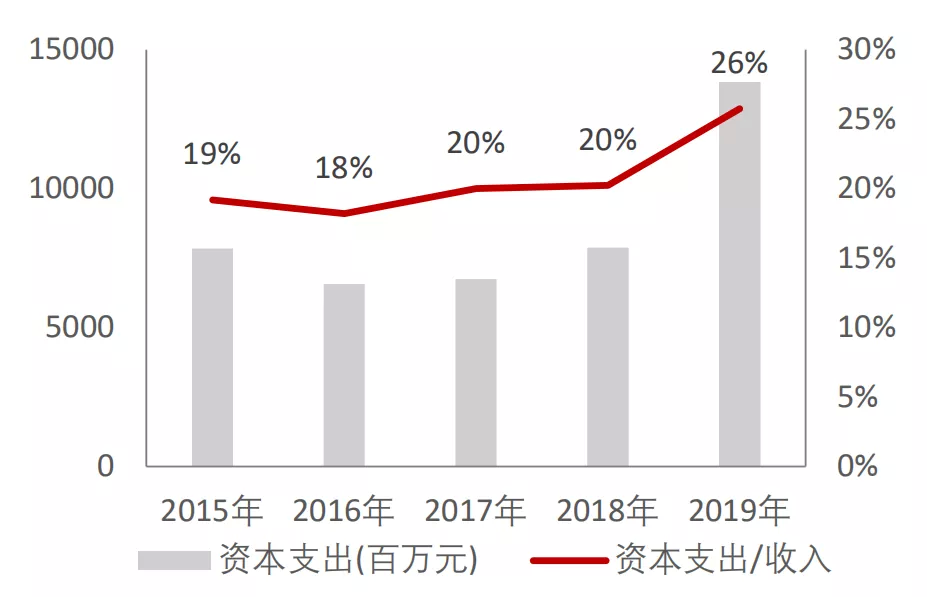

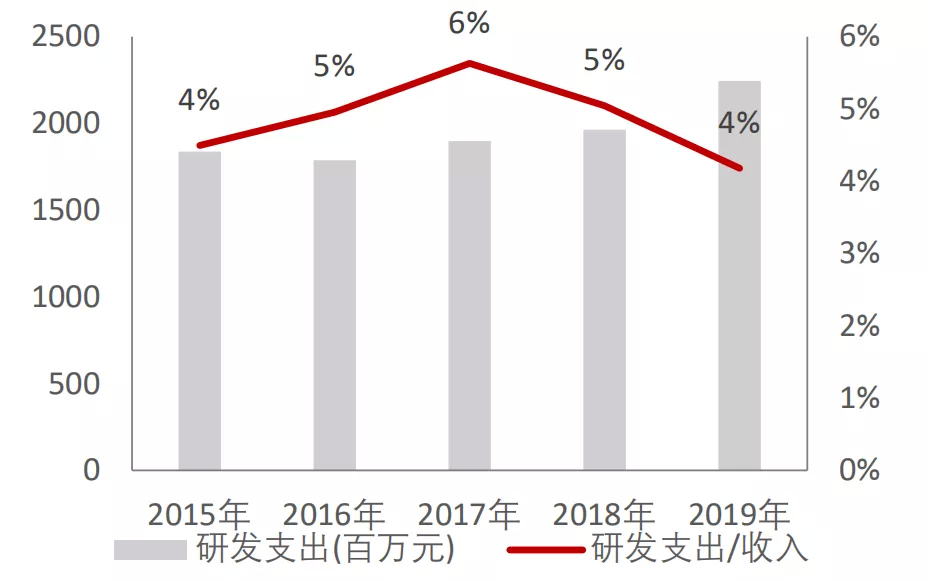

主机环节费用控制持续优化,资本支出大幅提升。2019年主机企业的期间费用率为17%,连续两年下降,研发支出22亿,在收入中的占比稳定在4-6%的区间。资本支出138亿,较前一年增长60亿,一方面部分企业扩大了制造产能,但同时也因为主机企业在向电站开发运营环节布局,必然大幅提升资本开支的规模。

图21:风电主机行业资本支出及占比

资料来源:Wind,招商银行研究院

图22:风电主机行业研发支出及占比

资料来源:Wind,招商银行研究院

2020年一季度受国内卫生事件的影响,主机行业交付有所延迟,预收账款规模已达282亿,较年初增长82亿,存货规模92亿,2020年企业的收入规模预计仍将延续增长,利润率的拐点也有望出现。

图23:风电主机行业存货及预收账款

资料来源:Wind,招商银行研究院

3-2 风电零部件:收入、盈利、现金流均明显提升

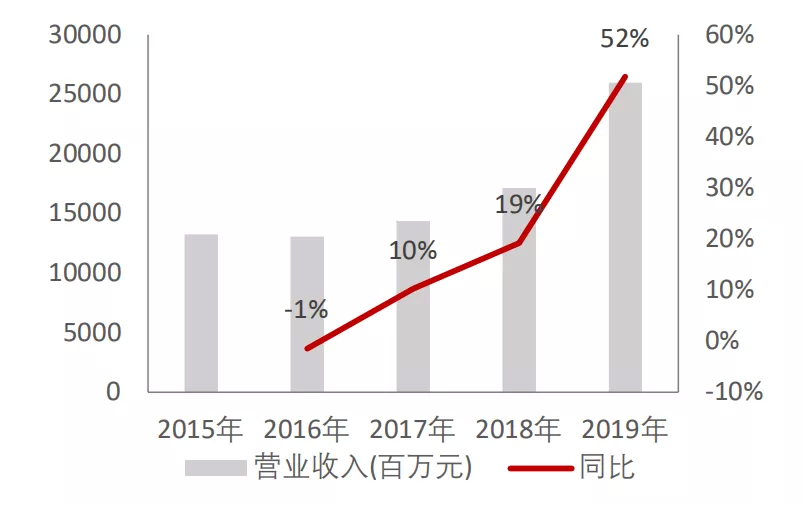

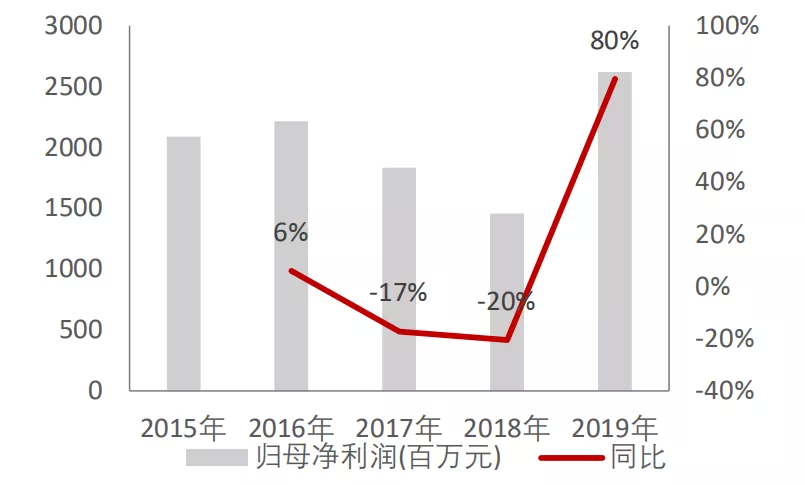

2019年零部件环节收入规模260亿,同比大幅增长52%,毛利润67亿,净利润26亿,同比增速分别为65%、80%。零部件环节收入的高增长同样来自于风电行业的高景气,使得行业产销规模均明显提升。收入增长的同时,零部件环节毛利率也有所提升,一方面伴随着大功率机型的推广,零部件产品结构优化,售价上涨;同时零部件环节一直未有大规模的扩产,行业高景气导致了供需偏紧;此外产能利用率提升、企业管控能力提升均对利用率的改善有正向影响。

图24:风电零部件行业收入规模及增速

资料来源:Wind,招商银行研究院

图25:风电零部件行业利润规模及增速

资料来源:Wind,招商银行研究院

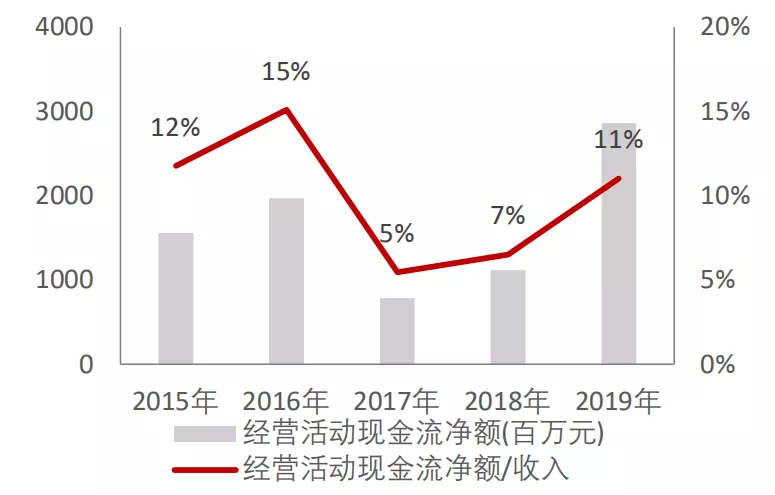

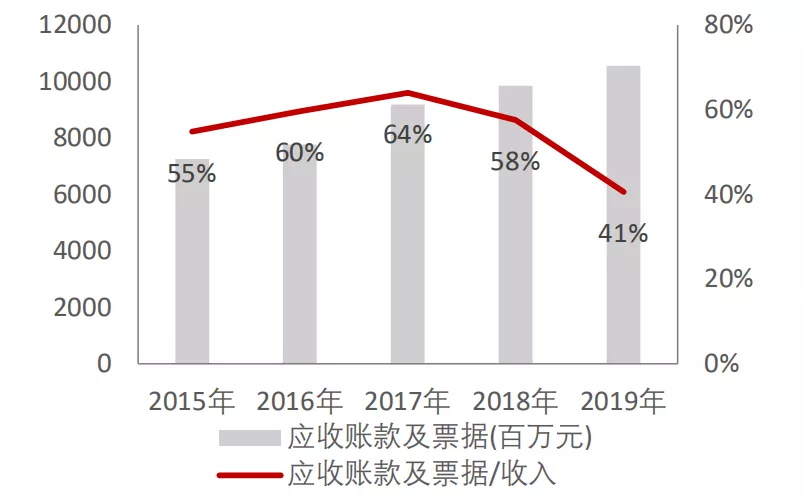

零部件环节现金流情况也明显改善。行业经营活动现金流净额29亿,较前一年提升17亿,收入占比提升至11%。在收入规模大幅增长的情况下,应收账款及应收票据仅略有提升,规模为105亿,收入占比降至41%。整体来看,现金流的情况也改善明显。

图26:风电零部件行业经营活动现金流净额

资料来源:Wind,招商银行研究院

图27:风电零部件行业应收账款及应收票据

资料来源:Wind,招商银行研究院

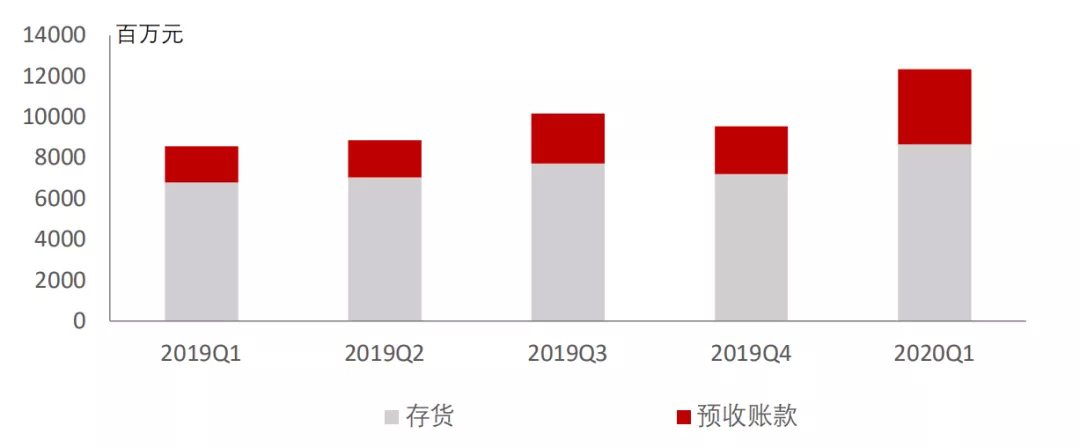

与主机行业类似,2020年Q1零部件环节的存货及预收账款规模同样有明显增长,总规模为123亿,尽管卫生事件对企业交付有一定影响,但同时也显示出企业在手订单仍然充足。

图28:风电零部件行业存货及预收账款

资料来源:Wind,招商银行研究院

整体来看,2020年仍然是风电项目并网考核的重要节点,行业景气度延续,主机和零部件企业的产销规模仍有望增长,并且主机企业也可能迎来盈利能力的拐点。

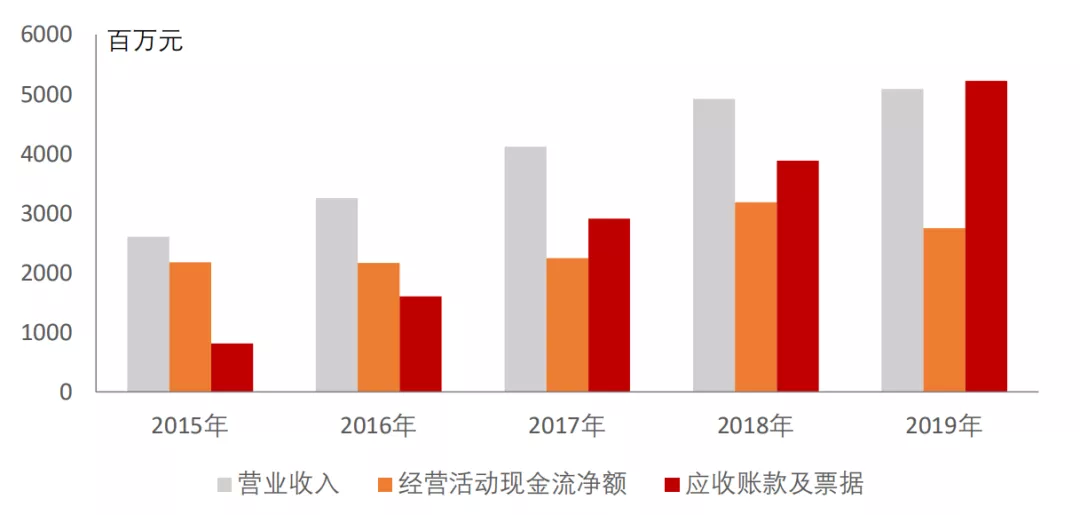

3-3 风电运营:运营稳定,现金流情况仍未改善

统计范围内的风电运营企业规模较小,但由于业务聚焦于风电站开发运营,仍然具有一定代表性,整体来看,收入规模为51亿,净利润规模11亿,较2018年基本持平。毛利率、净利率与ROE也表现稳定,分别为50%、22%、8%。但由于补贴发放进度的问题,电站运营环节的现金流情况仍未改善,上述企业的应收账款及应收票据规模已超过当年收入规模,经营活动现金流净额也在下滑。

图29:风电运营环节收入及现金流情况

资料来源:Wind,招商银行研究院

(编辑:李国坚)