本文来自微信公众号“招商电子”,作者鄢凡团队。

事件

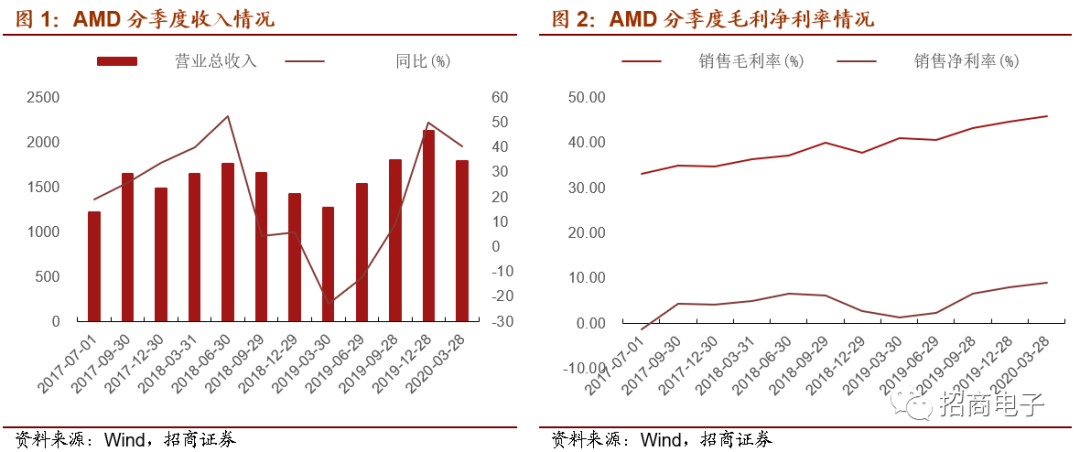

AMD(AMD.US)于4月29日发布2020年第一季度财报,一季度营收17.9亿美元,同比+40%,净利润1.62亿美元,同比+912.5%。综合财报及交流会议信息,总结要点如下:

20Q1营收17.9亿美元,毛利率46%,符合此前业绩指引。

AMD创立于1969年,是当前除了Intel以外,最大的x86架构CPU供应商,自收购冶天科技以后,则成为除了英伟达以外仅有的独立显卡供应商,自此成为一家同时拥有CPU和GPU技术的半导体公司。2020年Q1来看,公司营收17.9亿美元,同比+40%环比-16%;毛利率46%,同比+5个pct,环比+1个pct;净利润1.62亿美元,同比+912.5%环比-4.7%。公司Q1营收及毛利基本符合此前业绩指引,业绩同比增长的主要原因系7纳米Ryzen,Radeon和EPYC处理器的需求推动。

PC、服务器产品拉动公司业绩,半定制产品(游戏主机)表现不佳。

2020Q1营收具体来看,计算和图形部门收入同比增长73%至14.4亿美元,企业、嵌入式及半定制产品部门收入3.48亿美元,较上年同期下降21%。具体来看,计算和图形部门方面,Ryzen和Radeon拉动业绩增长,CPU产品上,Ryzen处理器(台式机及笔记本)的强劲需求导致单位出货量和ASP的两位数百分比增长;GPU产品上,Q1的单位出货量和收入亦同比增长两位数,系Radeon RX 5000系列产品的旺销。整体PC领域由于中国一季度零售点关闭导致中国销售弱于预期,但世界其他地区的PC需求强劲,抵消了中国的疲软。企业、嵌入式和半定制部门方面,其收入下滑系半定制市场收入下降抵消服务器市场收入的大幅增长。半定制产品因索尼和微软在新主机发布前减少库存导致收入下滑,在服务器产品方面,EPYC单位出货量环比增长两位数,同比增长了三倍以上,但仍不足以弥补半定制产品的下滑。

预计20Q2营收同比+21%环比+4%,20年全年收入增速下调至25%。

公司综合考虑当前的环境和客户需求信号,预计20Q2收入约为18.5亿美元,上下浮动1亿美元,同比增长约21%,环比增长约4%。Q2同比增长系Ryzen和EPYC处理器销售强劲增长的推动,环比增长系EPYC处理器和半定制产品销售推动(增加产量以支持PlayStation 5和Xbox Series X主机的假日发布)。由于半定制产品收入增加,预计Q2毛利率环比减少1个pct至44%(公共卫生事件影响)。全年来看,公司认为下半年因公共卫生事件影响,消费者需求将有所减弱,年收入增速从此前预计的28%-30%下调至约25%,并上下浮动5个百分点,非GAAP毛利率预计约为45%,与此前指引相同。此外,公司预计仍有望在2020年末推出下一代Zen 3 CPU和RDNA 2 GPU。

风险提示:新品进度不达预期;客户需求低于预期;宏观经济及政策风险。

(后附2020Q1业绩说明会纪要全文)

附录:AMD 20Q1业绩说明会纪要

时间:2020年4月29日

出席:Devinder Kumar 首席财务官

Lisa T. Su 首席执行官

Ruth Cotter 全球营销高级副总裁

1. 公司总体情况:

今天的讨论包含基于我们当前所看到的环境的前瞻性声明。这些陈述基于当前的信念,假设和期望,仅代表截至当前日期的陈述,因此涉及风险和不确定性,可能导致实际结果与我们当前的期望存在重大差异。在此次电话会议中,我们将主要参考非GAAP财务指标,但收入和分部运营结果除外(以GAAP为基础)。

在介绍我们的季度业绩之前,我想提出一些评论,以解决我们对公共卫生事件的答复。首先,我想认识一下公共卫生事件给世界造成的损失。自从我们上次财报电话会议以来,公共卫生事件改变世界的广度和速度令人震惊。我要感谢无数的医疗专业人员和每天在第一线工作的重要工作者。

在AMD,我们的首要任务是保护员工的健康和安全。我们已将全球超过12,000名员工中的绝大多数转变为在家工作,同时确保我们始终专注于可靠地为客户提供其业务所依赖的产品和服务。

我们还通过捐赠财务和个人防护设备来支持社区,并提供我们的技术来加速医疗重建搜索。大流行比以往任何时候都将技术置于我们工作,学习,购物和连接方式的最前沿。我们为能够提供支持这些关键技术的许多组件而感到自豪。在这种背景下,我们在第一季度表现良好。

由于对7纳米Ryzen,Radeon和EPYC处理器的需求推动了创纪录的第一季度收入以及8年来的最高毛利率,收入同比增长40%至17.9亿美元。我对本季度的执行感到高兴。随着我们迅速采用我们的全球业务来解决供应链中断的问题,我们解决了由公共卫生事件引起的地理和市场需求变化。

转到我们的“计算和图形”业务部分。在Ryzen和Radeon处理器采用率的增长推动下,第一季度该部门收入同比增长73%至14.4亿美元。基于中国公共卫生事件的情况,我们看到了一些疲软,这影响了第一季度与PC相关的销售。尽管在线供应商的组件和系统需求都相对强劲,但离线渠道的销售却弱于预期,原因是中国大部分季度都关闭了零售点。

世界其他地区的PC需求强劲,抵消了中国的疲软。由于Ryzen处理器的强劲需求导致单位出货量和ASP的两位数百分比显著增长,因此客户处理器的收入同比显着增长。因此,我们相信我们已经连续10个季度获得了客户单位市场份额。

在桌面应用方面,对我们最新的Ryzen 3000和上一代Ryzen 2000处理器系列的总体需求强劲,这两个类别均继续位列顶级零售商畅销榜的榜首,并且在许多全球顶级电子零售商中占据高端处理器的销售份额超过50%。

在移动设备方面,单位出货量同比增长了两位数。由于对上一代产品的持续需求以及首批Ryzen mobile 4000设计胜利的推动,我们创造了笔记本处理器季度收入的记录。基于我们的新Ryzen 4000处理器的消费类笔记本电脑市场的需求很高,表明了它们在超薄和游戏笔记本电脑上的性能和电池寿命的领先地位。随着联想宣布新的ThinkPads和惠普推出由我们最新的Ryzen 4000移动处理器提供支持的商业级Probook,我们在商业市场上也获得了动力,赢得了多次大规模部署。我们有望在今年加快移动业务的增长,因为宏碁,华硕,戴尔,惠普,联想和其他OEM厂商预计将在未来几个季度推出135款以上新的采用Ryzen技术的消费和商用笔记本电脑。

在图形方面,第一季度的单位出货量和收入均同比增长了两位数,这主要得益于Radeon RX 5000系列,台式机和笔记本GPU的销售。由于对7纳米RDNA图形卡和上一代Radeon RX 500系列GPU的强劲需求,台式机渠道销售有所增长。

在移动领域,随着客户将其平台过渡到我们的新RDNA移动产品,对由Radeon 5000m移动GPU驱动的笔记本电脑的需求(包括最新的Apple MacBook Pro和其他游戏笔记本电脑)推动了更丰富的组合。

我们的RDNA 2 GPU的开发继续顺利进行。我们有望在今年晚些时候推出下一代游戏GPU,与当前产品相比,每瓦性能提高50%。在数据中心,Microsoft引入了新的虚拟机,这些虚拟机针对由Radeon MI25 GPU驱动的可视化工作负载进行了优化。

微软正在使用我们的差异化虚拟化技术来首次对GPU进行分区,就像对多核CPU进行分区一样,从而允许客户定制GPU功能以满足其特定工作负载的需求。

转到我们的企业,嵌入式和半定制细分市场。收入3.48亿美元,较上年同期下降21%,这是因为半定制市场收入的下降足以抵消服务器收入的大幅增长。正如预期的那样,该季度的半定制产品收入微不足道,因为索尼和微软都在下一代游戏机发布之前减少了库存。

我们预计半定制收入将在第二季度增加,并将在下半年显着增长,因为我们将增加产量以支持新的PlayStation 5和Xbox Series X主机的假日发布。

在服务器方面,由于我们在云,企业和HPC客户中继续保持增长势头,因此单位出货量环比增长了两位数,同比增长了三倍以上。我们看到了云提供商在引入新实例和加速当前部署方面的特别优势。Microsoft Azure,Google和IBM都宣布了由第二代EPYC处理器提供支持的新产品,特别是Google发布了多个通用VM,Microsoft推出了包括Radeon Instinct CPU在内的所有AMD虚拟桌面产品。

数家云提供商加速了其基础架构部署,以应对越来越多的在家工作和学习的用户不断增长的需求。例如,我们的一个大型云客户能够在不到10天的时间内部署10,000台第二代EPYC服务器,以支持对其协作服务的需求激增。

在企业中,我们使用新的高频处理器扩展了第二代EPYC处理器产品组合,从而将性能领先优势扩展到高级建模,数据库和超融合工作负载。通过这些新产品,我们的第二代EPYC处理器系列现在包括业界最高的每核性能和每个插槽处理器的性能。Lorne Livermore国家实验室强调,我们将继续在HPC中获胜,宣布他们选择了下一代AMD EPYC CPU和Radeon Instinct GPU来为其El Capitan超级计算机提供动力,预计该超级计算机在2023年初部署时将提供超过2 exaflops的计算性能。我们感到非常自豪的是,在3个公开宣布的美国百亿亿次超级计算系统中,有两个将完全使用AMD CPU和GPU,基于我们的高性能计算和图形技术以及软件功能,将AMD定位为百亿亿次计算的领导者。

最后,我们的长期战略和增长动力保持不变。尽管需求环境中存在一些近期不确定性,但我们已准备好应对这种情况。我们拥有坚实的财务基础,我们的产品组合在PC,游戏和数据中心市场中都非常有优势。尽管整个商业,教育和数据中心基础设施市场的需求指标都很强劲,但我们预计下半年消费者需求会有所疲软,具体取决于整体宏观经济状况的发展情况。我们仍有望在2020年末推出下一代Zen 3 CPU和RDNA 2 GPU,并相信我们将凭借产品组合的优势和所服务市场的多样性,再创下强劲的收入增长和利润率增长的一年。

2. 一季度财务情况:

由于公共卫生事件的持续影响,我们在充满挑战的环境中度过了第一季度的良好表现。第一季度收入为17.9亿美元,较去年同期增长40%,较上一季度下降16%。同比增长是由Ryzen和EPYC处理器以及Radeon产品的强劲销售推动的,而半定制销售的下降部分抵消了这一增长。

毛利率是46%,同比增长490个基点,由Ryzen和EPYC处理器的销售推动。运营支出为5.84亿美元,而去年同期为5.45亿美元,这主要是由于加大了对研发和上市活动的投资。

营业收入为2.36亿美元,较上年同期增长1.52亿美元,这主要得益于收入的增长以及EPYC处理器销售额的较大百分比增长,而营业利润率则从一年前的7%增长至13%。

净利润为2.22亿美元,高于一年前的6200 万美元,每股摊薄收益为0.18美元,而去年同期为每股0.06美元。

现在转向业务部门结果。计算和图形部门的收入为14.4亿美元,同比增长73%,主要系Ryzen处理器和Radeon产品渠道销售增长推动。在收入大幅增长的推动下,计算和图形部门的营业利润为2.62亿美元,占收入的18%,去年同期为1600万美元。

企业、嵌入式和半定制业务部门的收入为3.48亿美元,较上年同期的440亿美元下降了21%,这是由于半定制业务的销售额的下降,但数据中心的强劲增长部分抵消了这一下降。

EESC部门亏损2600万美元,而一年前的营业收入为6800万美元,其中包括6000万美元的许可权限收益。

转到资产负债表。现金,现金等价物和有价证券总额为14亿美元。此外,在4月初,我们采取了预防措施,从我们5亿美元的循环信贷额度中提取了2亿美元。库存为11亿美元,比上一季度增长8%。

在过去12个月的基础上,调整后EBITDA为12亿美元,总杠杆率为0.5倍。第一季度现金流量为负1.2 亿美元,比去年同期增加了1.55亿美元。经营性现金流为负6500万美元,比去年同期增加1.48亿美元。

3. 二季度及全年展望:

让我谈谈2020年第二季度的前景。今天的前景基于当前的期望,并考虑了当前的公共卫生事件环境和客户需求信号。我们预计收入约为18.5亿美元,上下浮动1亿美元,同比增长约21%,环比增长约4%。预计同比增长将受到Ryzen和EPYC处理器销售强劲增长的推动。环比增长主要是由EPYC处理器和半定制销售推动的。

此外,由于半定制收入增加,我们预计2020年第二季度非GAAP毛利率约为44%。非GAAP营运支出约为6亿美元;非GAAP利息费用,税金和其他费用约为2000万美元,第二季度稀释后的股份数量预计约为12.3亿股。

对于2020年全年,尽管预计下半年与公共卫生事件相关的消费者需求将减弱,但我们预计年收入增长约25%,上下浮动5个百分点。此外,我们预计非GAAP毛利率约为45%,与之前的指导相同,非GAAP营运支出约为收入的29%。

最后,尽管由于公共卫生事件的影响,市场环境变得更加艰难,但我们的第一季度业绩证明了我们业务模式的实力。尽管短期需求存在不确定性,但我们的长期战略未变,我们凭借竞争产品和资产负债表的优势在当今环境中处于有利地位。最后,我也想借此机会感谢我们所有的员工在这些非凡时期的奉献,灵活性和专注。

4. 投资者问答环节:

Q:您对服务器业务有什么看法?此外,我对Milan的时机仍然有越来越多的疑问。

A:谢谢,我感谢这个问题。我们对服务器业务的进展感到非常满意。我认为,如果您看一下我们所取得的进展,那么我们希望看到许多关键的事情发生。

实际上,在整个一季度中,我们看到了云业务的非常不错的加速。我认为,随着我们进入第二季度,服务器业务还会有显着增长。因此,在接下来的两个季度中,我们预计将继续获得份额。我认为从当前的公共卫生事件环境中来看,有很多利好和利空。但是,与数据中心相关部分的是有利的。当然,我们已经看到一些最大的客户要求我们加快某些部署。我们期待继续扩大我们的服务器业务。关于Milan,我们希望在今年年底推出。

Q:关于PC业务,关于您刚刚提到全球PC业务的强劲与中国PC的疲软之间的对比您如何看?我认为中国的疲软环节既存在于PC领域,也存在于AIB图形业务上。是否有任何方法可以帮助您量化?我们已经听到了一些有关中国经济复苏的评论。您是否看到其中一些趋势在第二季度开始有所改善?

A:PC业务实际上表现良好。因此,如果我们看一下第一季度的PC业务,就可以看到世界其他地区,PC业务实际上从到季度末的需求加速中获得了一些收益。我们确实看到了中国的一些疲软,因为中国在2月和3月初被关闭。我们主要在渠道业务中看到了这一点,在线下渠道中也看到了这一点。现在我们已经看到,随着4月的到来,这种情况有所改善。我们通常在PC业务中看到的是第一季度和第二季度笔记本电脑需求的加速增长,第二季度实际上相对强劲。而且,基于该框架中笔记本相对于台式机的偏爱程度,台式机顺序降低。因此,这些是PC业务的关键动力。

Q:你们是提供全年指导的少数公司之一。我想知道您是否可以就下半年的问题与我们谈谈?显然,你们对一堆新产品和新设计具有OEM可见性,但是您的客户似乎没有可见性。因此,除了您在第二季度拥有的能见度之外,您如何进行下半年的预测?

A:我们认为进入下半年后,关于可见度存在很多问题。我们看待业务的方式是,就市场推动力而言,我们在很多积极的方面具有良好的能见度。

我认为我们在数据中心市场的进步是积极的。我们看到随着平台数量的增加以及我们加入的客户数量的增加,我们认为这对我们今年来说是积极的。此外,主机游戏对我们有利。今年对主机有很多期望,因为今年会是最大的发布会之一(PlayStation 5、Xbox Series X)。从这个角度来看,就我们今天所看到的而言,与公共卫生事件相关的观点没有变化。

现在,当您查看范围时,我们增加了指引的范围。我心中最大的问号就是今年的PC市场。正如我前面提到的,上半年实际上看起来比预期要强一些,尤其是在笔记本电脑方面。我们可能预期下半年由于消费者支出而出现疲软。PC市场主要有两个逻辑驱动,第一个是强劲的在家办公趋势会拉动,但是从宏观的角度来看,还有一种观点认为,下半年会减弱。因此,我们模型的主要差异是PC市场发生的情况。尽管如此,在市场趋势下,我们对我们的产品组合感到非常满意。我们在PC中拥有的笔记本电脑产品组合是有史以来最强大的。我们认为,即使市场可能比最初预期的要弱一些,我们仍然有机会在全年中获得份额。因此,这就是该指引尝试给出优劣势的原因。当然,我们将看到这一年如何发展。

Q:就数据中心GPU而言,我知道您在谈论了很多有关下半年新产品和新工作负载的渗透。您能否谈谈到目前为止您一直在解决的工作负载,云游戏以及诸如此类的问题。在开始CD&A发行之前,该业务进展如何?

A:数据中心GPU业务是一项重要的战略业务。在规模方面,与数据中心CPU业务相比,它仍然相对较小。我们在许多工作负载方面都取得了进步,总体进展良好。云游戏是对我们来说是一个好机会,今年我们将继续看到机遇。在当前的产品组合中,我们还刚刚使用Microsoft Azure启动了VDI实例,我们认为这对我们来说是一个很好的工作负载。此外,我们已经讨论过许多将基于CD&A架构的HPC胜利,这对我们来说是一个重要的战略机遇,同时我们还将继续致力于改善机器学习和整体机器学习框架和功能。因此,这些是我们要处理的关键工作负载。我确实认为,对于我们而言,这是一项重要的业务。

Q:关于EPYC业务,我们看到第一季度的量非常强大,但看起来混合的云量很大。因此,ASP可能比我们以前看到的要低。我想知道您能否能让我们知道如何思考服务器ASP的趋势。因为我认为您的竞争对手说过,他们预计后半年会消化云容量。因此,我只是希望围绕ASP获得更多信息,以及您对今年整个服务器业务的看法?

A:第一季度出现了向云的混合转移,这确实对平均售价下降产生了影响。在这种情况下,ASP非常健康。因此,我认为从业务发展的角度来看,这在业务模型的正负之内。我们看到云很强大。我们看到的不仅是增加容量,而且是新平台的不断增加。因此,我们认为这是积极的。我们拥有强大的企业采用率。当我们查看企业中的渠道时,它正在不断增长。并且在第一季度继续增长,并在第二季度的第一个月继续增长。我们确实预期,也许在交易业务中,SMB类型的业务可能会受到公共卫生事件的更大影响,但是这从一开始就绝不是我们业务的很大部分。因此,我们对服务器业务感到满意。对于我们来说,这仍然是非常战略性的重点。我认为随着我们逐步进行量增长的过程,与我们的伙伴和客户的关系越来越紧密,因此我们继续将其视为逐年增长的强劲动力。

(编辑:林喵)