本文来自微信公众号“EBoversea”,作者:光大海外研究TMT(信息科技) 付天姿/吴柳燕。

文章摘要

2019年收入维持稳健增长,罚款赔偿款增加影响导致净利润增速偏低

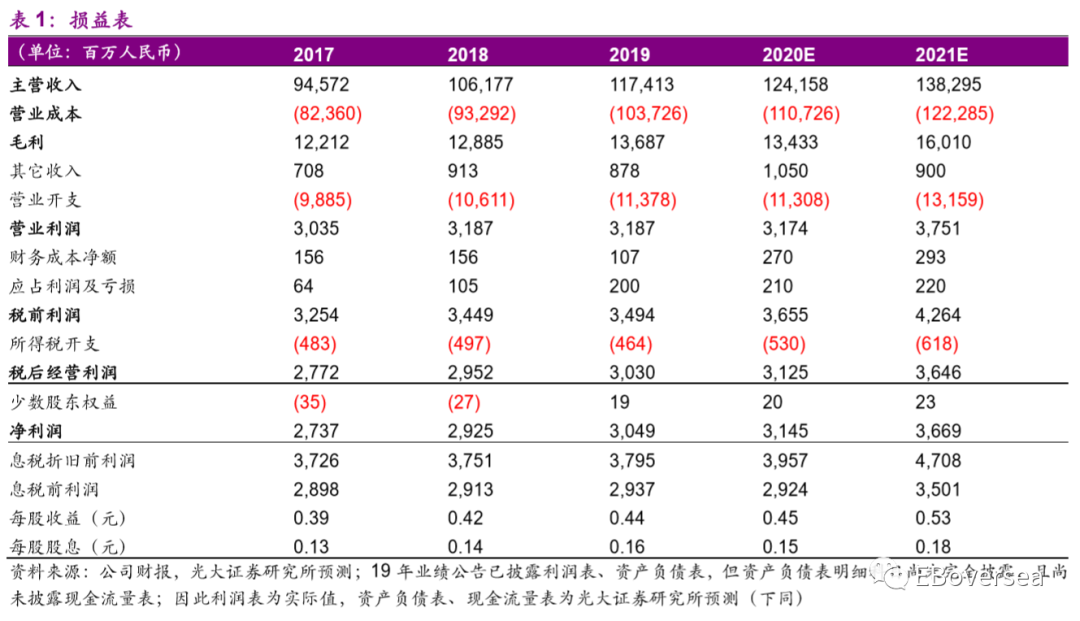

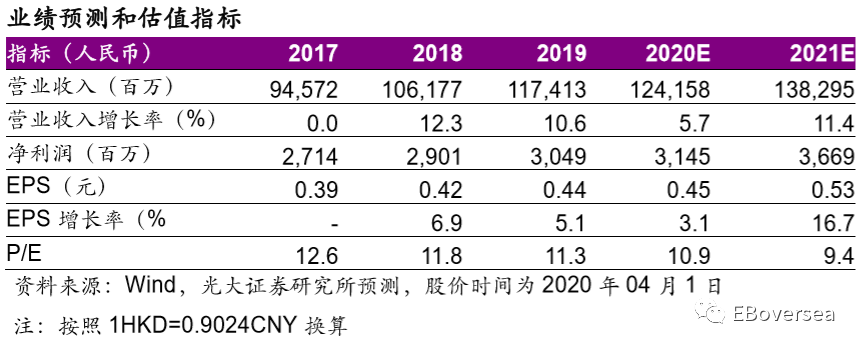

中国通信服务(00552)2019年实现收入1174亿元人民币,同比上升11%,其中国内运营商业务、国内非运营商业务以及海外业务占比分别为61.7%/35.5%/2.8%,增长主要由国内运营商市场驱动。年内实现归母净利润30.5亿,同比增长5.1%,对应净利率下降0.1个百分点至2.6%;剔除罚款支出及赔偿款显著增加影响后净利润增幅约10%。

卫生事件发酵导致全年收入及利润增速预期下修、但仍有望维持正增长

公司97%的业绩贡献来自于国内市场,考虑到国内卫生事件逐步缓解,二季度需求面、供给面问题均有望得到解决,我们预计公司全年收入及利润有望维持正增长。一季度公司运营商业务发展受限于线下施工推迟、招标延后等问题,考虑到2Q20起运营商进入年内密集投入阶段,有望驱动运营商业务回暖。

一季度国内非运营商业务限制主要在于新客户拓展方面,伴随全国各地恢复正常复工差旅后有望得以改善。需求层面而言,非运营商市场智慧化信息化需求将持续释放、5G网络基础设施完善后未来非运营商市场空间更值得期待。

20年面临利润率下滑压力,未来非运营商业务拐点机会更加明朗

考虑到直接人工成本等刚性成本、以及卫生事件期间特殊救援支持项目额外投入,公司面临利润率下滑压力。放长来看,公司运营商业务受制于下游运营商强势议价能力、存在毛利率持续下滑压力,未来整体利润率改善有赖于非运营商业务毛利率改善,公司通过提供总包一体化项目占比以及高价值业务量占比、非运营商业务毛利率改善机会相比前期更加明朗。

估值与评级

考虑到卫生事件影响公司运营商及非运营商业务短期拓展、以及成本端压力,我们分别下调20-21年净利润预测9%/5%至31.5/36.7亿元人民币,分别同比增长3%/17%。卫生事件发酵导致20全年收入及利润增速预期下修、但有望维持正增长;伴随卫生事件影响结束、5G时代运营商及非运营商市场相继投资,公司21年业绩有望实现较大反弹,考虑到未来业绩具备可持续的稳健增长机会以及稳定分红水平,维持目标价6.6港币,维持“买入”评级。

风险提示:国内卫生事件发酵;5G建设放缓;运营商业务毛利率压力加大;非运营商业务放缓。

附录