本文来自微信公众号“雪涛宏观笔记”,作者宋雪涛、向静姝。

核心观点:

目前的美元流动性危机是结构性问题,在不同机构和市场存在分层。目前美元的需求方主要是非银机构、非金融企业和离岸的非美金融机构,但是美联储实行的回购、降息、QE等操作的交易对手方是银行和一级交易商。虽然新增的商业票据融资便利(CPFF)和离岸美元互换安排可以部分解决非金融企业和离岸非美金融机构的流动性问题,但对于美国信用市场和非银金融机构的流动性问题,在风险偏好收缩、银行和一级交易商纷纷自保的情况下,目前没有针对性措施。

如果出现信用市场违约潮和非银金融机构倒闭潮,预计美联储可能进一步升级目前的工具,第一,针对信用市场特别是高收益债市场的流动性问题,美联储可以将信用债纳入QE可购买资产范围,但目前《联邦储备法》禁止联储购买股票和公司债,解禁需国会批准。第二,针对非银金融机构的流动性问题,美联储可以松绑“沃尔克规则”对于商业银行自营交易和投资于对冲基金和私募基金的资金规模的限制。

“沃尔克规则”降低了银行体系对于股市暴跌的风险暴露。在近期美联储及时针对流动性问题做出政策回应之后,美国金融市场出现核心流动性危机并引发金融危机的概率正在下降。但信用市场发生局部债务危机的可能性仍然存在,对于这些结构性问题,如果美联储愿意,应该有足够的办法可以兜底。

一、美联储一系列操作指向了不同市场的流动性风险

本周一(3月16日)美联储再次紧急降息100bp并启动7000亿美元QE。并且从周一以来,提供了多种流动性工具,这些工具暗示了自上周美股熔断开始,美国金融市场和金融机构所面临的流动性问题。流动性方面,联储至少进行了以下操作:

(1)纽约联储每日至少1750亿美元的隔夜回购操作至4月13日;每周两次14天期限450亿美元的回购操作;每周至少各一次3个月和1个月期限5000亿美元的回购操作。

(2)下调贴现窗口(discount window)利率150bp至0.25,延长贴现窗口期限最长到90天,贴现窗口是美联储对银行的紧急流动性救助工具。降息后贴现窗口利率0.25%成为利率走廊的实际上限,隔夜回购利率0%成为利率走廊的下限。

(3)3月26日起,存款类机构的存款准备金率要求降至0。并提供日内信用额度(intraday credit),鼓励银行动用资本和流动性缓冲工具。

(4)缓解全球离岸美元流动性紧张,与欧央行、加拿大央行、英格兰银行、日央行、瑞士央行(第一批)和澳大利亚储备银行、巴西中央银行、丹麦国家银行、韩国银行、墨西哥银行、挪威银行、新西兰储备银行、新加坡金管局、瑞典国家银行(第二批)建立美元流动性安排,美元流动性互换定价下调25bp,互换利率为隔夜指数掉期利率(OIS)加25bp。

(5)3月20日起向一级交易商提供信贷便利(PDCF),PDCF是针对非银金融机构的紧急流动性救助工具。一级交易商包括23家可同美联储直接进行交易的大型投资银行和券商,可以使用美联储的贴现窗口,以回购协议的方式隔夜拆借,抵押物包括了商业票据、市政债券和股票。

(6)建立为期一年的商业票据融资便利机制(CPFF),CPFF通过特殊目的载体(SPV)购买A1/P1评级的无担保票据为票据发行方提供流动性,融资利率为3个月隔夜指数掉期利率(OIS)加200bp,以支持家庭和企业的流动性需要。

(7)推出货币市场共同基金流动性工具(MMLF),避免货币基金在被投资者赎回时出现流动性问题,并波及到资产端的商业票据和大额存单市场。

二、各个市场和机构的流动性情况如何

1. 美国国债市场:市场深度08年以来最低

近期美国国债市场流动性水平下降,从30年期国债买卖价差扩大和市场深度下降可以看出来。市场深度是大额交易时价格波动的反向指标,美国30年国债的市场深度已下滑至2008年金融危机之后的最低水平。

图1:30年期美国国债的市场深度下滑至2008年水平

资料来源:Bloomberg,天风证券研究所

2. 信用市场:高收益债市场流动性持续紧缩,债务违约风险上升

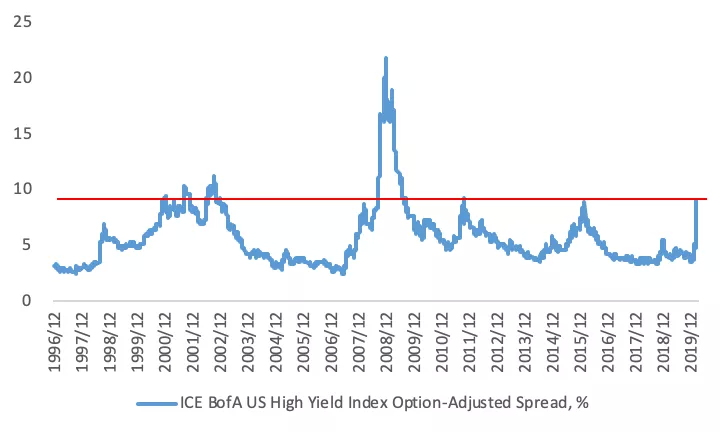

受疫情和油价的双重冲击,美国高收益企业债信用利差已经超过了2011年和2015年的高点,达到2008年金融危机之后的最高,但仍然低于2000年互联网泡沫破灭和2008年金融危机时期的水平。随着美国确诊人数的上升和经济活动所受影响愈加显著,高收益债的违约率可能将大幅上升。抵押杠杆贷款AAA和BBB级利率均有明显跳升,但尚未超过2011年和2015年的高点。

图2:高收益债信用利差达到08年之后最高(3月18日)

资料来源:WIND,天风证券研究所

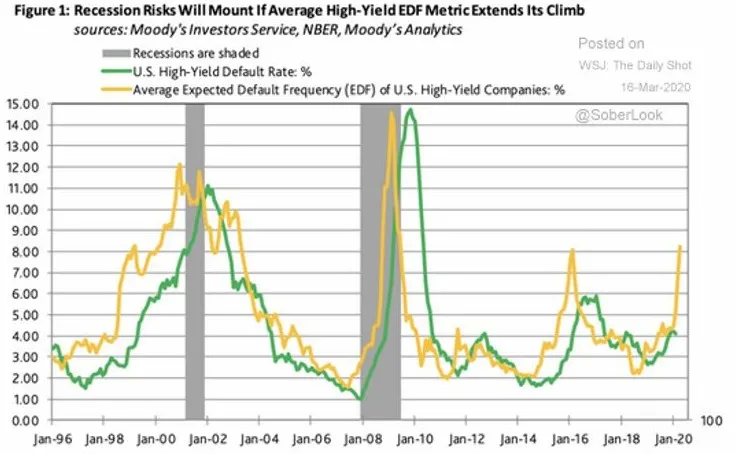

图3:穆迪预测高收益债违约风险将大幅上升

资料来源:Moody,WSJ,天风证券研究所

图4:抵押杠杆贷款AAA和BBB层级收益率均大幅跳升

资料来源:Bloomberg,天风证券研究所

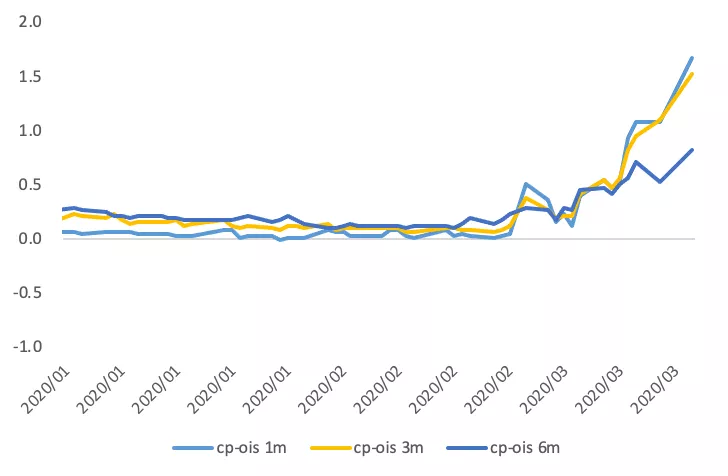

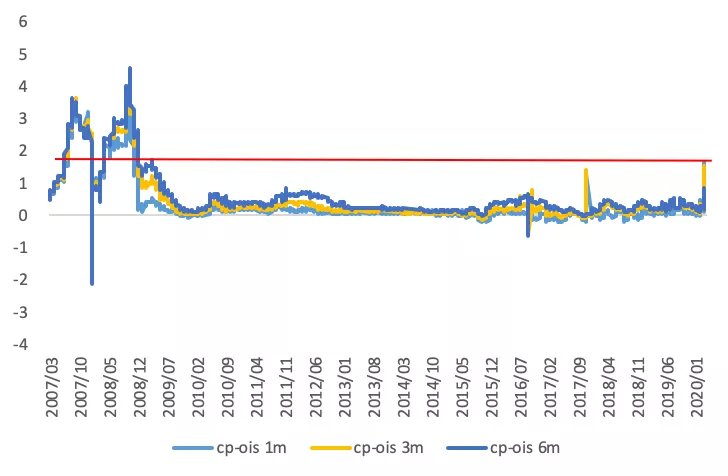

3. 商业票据市场:利差走扩至金融危机后最高,流动性情况有待观察

3月以来,非金融商业票据与OIS利差明显走扩,目前为2008年金融危机后最高。在美联储重启了CPFF后,商业票据市场的信用利差继续走阔。由于商业票据对于美国家庭和企业的信用支持至关重要,如果票据市场面临严重的流动性紧缩和利差走阔,联储可能成为商业票据(CPs)和大额存单(CDs)的直接买家,而不是通过CPFF来提供流动性背书。对于商业票据市场的流动性情况,仍有待观察。

图5:商业票据市场信用利差从3月开始走阔(3月20日)

资料来源:Bloomberg,天风证券研究所

图6:目前商业票据市场信用利差为金融危机后最高

资料来源:Bloomberg,天风证券研究所

4. 存款类机构:流动性充足,出现危机的概率不大

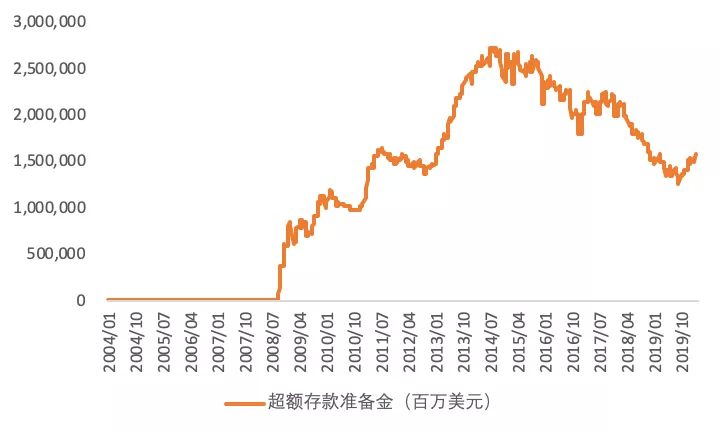

美联储对银行提供一定的日间透支额度,且无需提供抵押品,目前的银行透支信贷量远低于金融危机水平。另一方面,商业银行超额存款准备金在金融危机后一直处于较高水平,银行资本金充足。

图7:美国银行超额存款准备金充足

资料来源:WIND,天风证券研究所

5. 非银机构:流动性分层,部分机构情况可能更糟糕

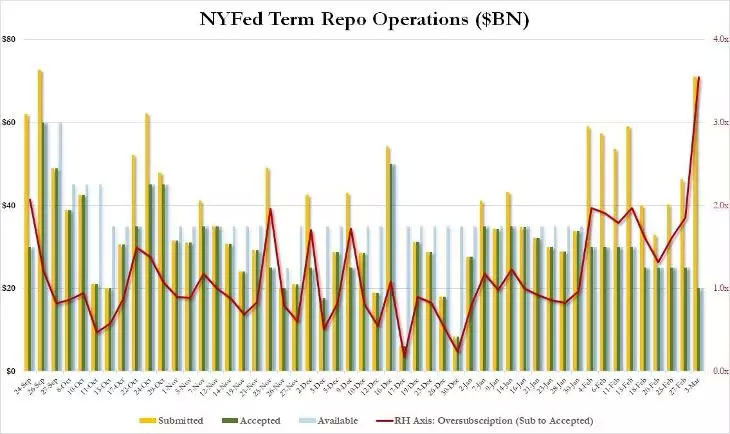

过去一个月纽约联储的隔夜回购处于超额认购状态,上周隔夜回购利率在美联储连续注入流动性后仍居高不下,说明可能存在交易对手方风险。美国的回购市场参与方包括银行和非银等主要金融机构,由于存款类机构的流动性较为充裕,说明非银的流动性存在问题。

图8:二月下旬开始,纽约联储隔夜回购被超额认购

资料来源:NY Fed,天风证券研究所

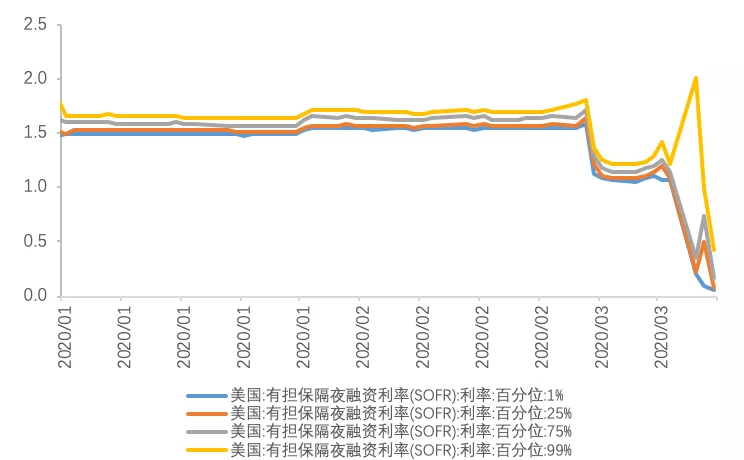

担保隔夜融资利率(SOFR)在连续降息后回落到低位,但SOFR利率75分位和99分位的利差在3月16日明显拉大,说明近期金融机构出现流动性分层。由于可参与质押回购融资市场的非银机构有限,因此部分非银机构的实际流动性情况可能更加糟糕。

图9:SOFR利率出现分层

资料来源:WIND,天风证券研究所

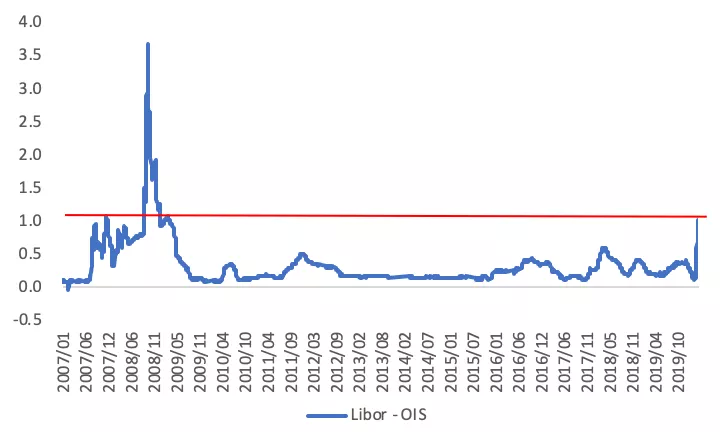

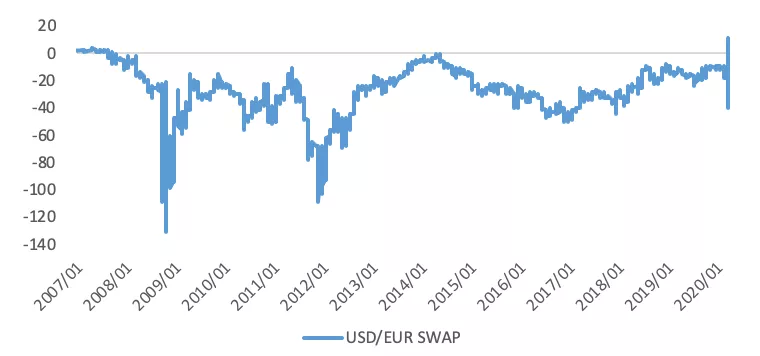

6. 离岸美元市场:流动性紧张部分缓解

美国回购市场流动性紧张进一步冲击到离岸美元市场。Libor-OIS利差上升至金融危机后最高,美元/欧元的基准互换(Basis Swap)利率在3月17日出现暴跌。但在美联储与多国建立美元互换安排后,离岸美元流动性危机得到部分缓解,美欧基准互换利率回到正常区间。

图10:Libor-OIS升至08年后最高(3月20日)

资料来源:Bloomberg,天风证券研究所

图11:美欧基准互换利率出现暴跌,在联储建立美元互换安排后走高

资料来源:Bloomberg,天风证券研究所

三、如果流动性危机加剧,美联储还有哪些工具可用?

从前文分析中可以发现,目前的美元流动性风险是结构性问题,在不同机构和市场存在分层。目前美元的需求方主要是非银机构、非金融企业和离岸的非美金融机构,但是美联储实行的回购、降息、QE等操作的交易对手方是银行和一级交易商。虽然新增的商业票据融资便利(CPFF)和离岸美元互换安排可以部分解决非金融企业和离岸非美金融机构的流动性问题,但对于美国信用市场和非银金融机构的流动性问题,在风险偏好收缩、银行和一级交易商纷纷自保的情况下,目前没有针对性措施。

如果出现信用市场违约潮和非银金融机构倒闭潮,预计美联储可能进一步升级目前的工具:第一,针对信用市场特别是高收益债市场的流动性问题,美联储可以将信用债纳入QE可购买资产范围,但目前《联邦储备法》禁止联储购买股票和公司债,解禁需国会批准。第二,针对非银金融机构的流动性问题,美联储可以松绑“沃尔克规则”对于商业银行自营交易和投资于对冲基金和私募基金的资金规模的限制。事实上,特朗普上台后曾尝试通过“CHOICE法案”废除沃尔克规则,但没有获国会通过,在当前参众两院分立的情况下再度挑战沃尔克规则并非易事。

金融危机是以重要的金融中介机构(特别是商业银行和投行券商)的倒闭为标志,吸取2008年金融危机教训之后建立的“沃尔克规则”降低了此次美国银行体系对于美股暴跌的风险暴露。在近期美联储针对流动性风险做出及时政策回应之后,美国金融市场出现核心流动性危机并引发金融危机的概率正在下降,但信用市场发生局部债务危机的可能性仍然存在。一些对冲基金在此次金融市场的剧烈波动中将会清盘,部分持有高收益债、杠杆贷款较多的部分区域性银行有可能面临流动性清偿问题。对于这些结构性问题,只要美联储愿意,还是有足够办法可以兜底。

衰退是经济周期的必然,而危机是可以避免的。美国企业的债务问题是此次美国经济衰退的“基础病”,疫情只是加剧基础病恶化的“感冒”。我们在《本轮美国经济衰退的风险在哪里》中详细阐释了美国企业债务的风险:债务水平历史最高,债务质量下降,疫情催化下债务违约的概率大幅提升。当前中小企业的债务风险已经超过金融危机前水平,部分大型企业(如波音、麦当劳、星巴克)将借债募集的资金主要用于回购,导致杠杆率过高而收入增长不足,在本次疫情冲击下变得尤其脆弱,对于这类企业,去杠杆不可避免。

(编辑:陈秋达)