本文来自“崔东树”

随着汽车保有量的不断增长,目前的中国乘用车市场正在逐渐转型,由一个初级消费市场,逐步转向一个成熟的汽车消费市场,而汽车增购、换购量在新车销售中的比例在逐步提升。由此可能看出车市的健康度水平。

如果增换购比例快速上升,则车市进入未老先衰的中等收入陷阱,因此合理评价汽车市场的发展潜力与现有的增换购比例是需要考虑的。

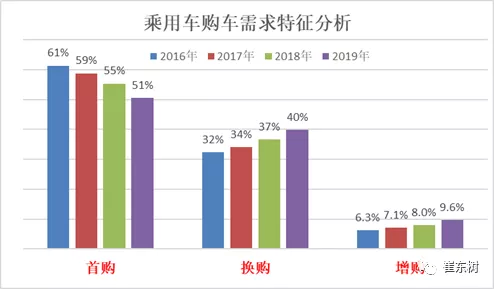

1、乘用车购车群体消费需求特征

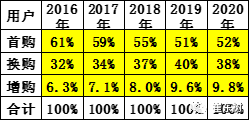

我们内部研讨,认为目前的车市需求特征仍是首购为主。2016年首购群体占比达到61%,最后逐年下降,到2019年首购比例仅有51%。

换购比例持续上升,从2016年的战车式销售总比例的32%逐步上升到40%的比例,而且是在2018年和2019年的换购比例上升速度较快。

新购比例持续增长,2018年和2019年的增购比例也在持续上升,从2016年的6.3%上升到2019年的9.6%。

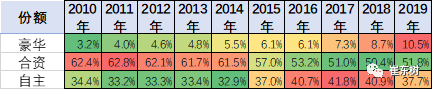

2、车市结构性问题-自主品牌低迷

近几年车市发展相对高端化,消费升级推动的豪华化趋势特别明显。

豪华车从2010年占到车市比例的3.2%,上升到2019年占到车市比例的10.5%,而且从2017年开始,豪华车的占比持续大幅拉升。

自主品牌份额在2016年2017年政策推动下达到相对高位的情况下,2018年和2019年快速下降,2019年自主品牌份额仅有37.7%。

消费者在不同的消费情境下和不同的生命阶段中会有不同的优先需要”,在第一次购车时,用户主要还是解决出行的工具性需求,人们更多关注的是安全、质量、价格、使用成本等基本需求,而二次购车时,人们在满足基本需求之外,对体验类需求和彰显类需求要求的会更多一些。

目前车市的豪华化的趋势应该说体现中产阶级家庭消费升级能力相对较强,而入门级购买相对偏弱的一个特征,同时也是豪华车产品序列快速延伸实现向下探的市场突破结果。

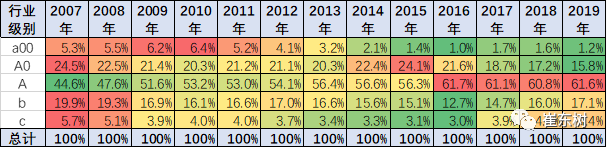

3、微型车的衰落

中国逐步进入老年社会,消费能力应该说更为多元化。但随着近两年的消费升级,高端化趋势,微型车和小型车的占比迅速的快速萎缩。

中大型车和c级轿车表现相对突出,尤其从2017年开始整体的增长速度相对较快。这也体现了高端家庭的奋斗升级能力相对较强。

但入门级家庭的购买力持续衰退,尤其是随着房地产的爆发式增长,中低端家庭的财富受到房地产的巨大资金吸纳效应,形成普通家庭的房贷,负担相对较重,家庭购买力相对偏差的情况,尤其中年消费群体的购买力相对偏弱。随着35岁以上就被移出互联网领域,中老年人的职业焦虑日益增强,消费能力持续不强,代步型用车需求持续萎缩,导致城市结构形成畸形化特征。

4、2020年首购比例能否回升

2020年车市能否增长中国经济能否从公共卫生事件中突破一出来,关键在于首购比例能否上升。我们有车的家庭仅占城市家庭的1/3,没车的家庭仍是绝大部分。

促进汽车消费核心是要促私车普及,才能有拉动的增量效果。目前促进汽车消费核心的重点措施大部分都是在促进换购需求,而没有有效推动新购需求,原因在于换购需求既能拉动销售额增长,同时还能拉动二手车增长,但是对总量的拉动不大,地方政府环保和治理拥堵的压力小。新车换购补贴对直接改善老百姓入门级消费可以说是并没有达到预期效果。

如果车市主要推动刺激消费升级,但不鼓励无车族购新车的消费普及,整个车市刺激政策难有增量,可能导致刺激政策持续不见效的问题出现。

虽然近两年促进消费的宏观政策文件很多,但经销商层面对汽车消费政策号召力担忧明显,其中重要因素是很多促消费政策的着力点在换购,缺少对更低一层的新购群体的支持,这也导致车市增长的结构性问题日益凸显。

近期中小城市的房地产市场强于大城市,电商业绩增长的重点也是小镇消费,但乘用车的地县级市场萎缩明显。由于消费的梯次性特征,过度重视换购市场的结果明显:豪华车持续走强,合资品牌分化明显,自主品牌压力日渐增大。

要想实现稳定汽车等传统主流的消费,需要有针对性的政策拉动首购群体消费。这也是15年和09年购置税减税政策效果特别好的重要原因。

(编辑:彭谢辉)