本文来自虎嗅,作者丁萍。

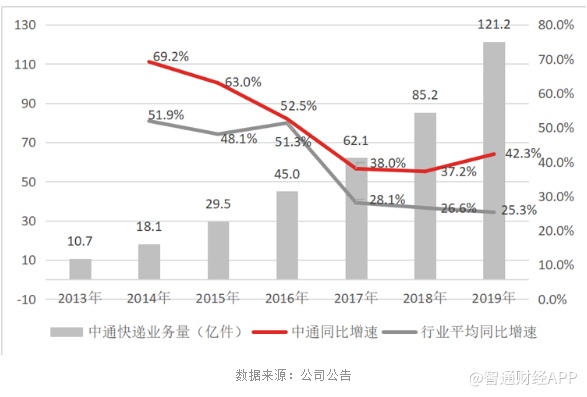

3月17日,中通快递(ZTO.US)发布了2019年第四季度及全年的业绩报表:2019年全年完成业务量121.2亿件,同比增长42.2%,超出行业平均增速17个百分点;市场份额较去年扩大2.3个百分点至19.1%;实现营业收入221.10亿元,同比增长25.6%。

中通快递成立于2002年,在电商快递五大龙头中,成立较晚,目前却做到业务量规模最大,盈利能力最强。中通能够后来居上的优势是什么?目前面临哪些潜在风险?让我们一一解读。

一、成长能力和盈利能力如何?

目前来看,受益于电商红利,中通的营收/利润增长强劲;单票收入下滑,使营收/利润“减速”。

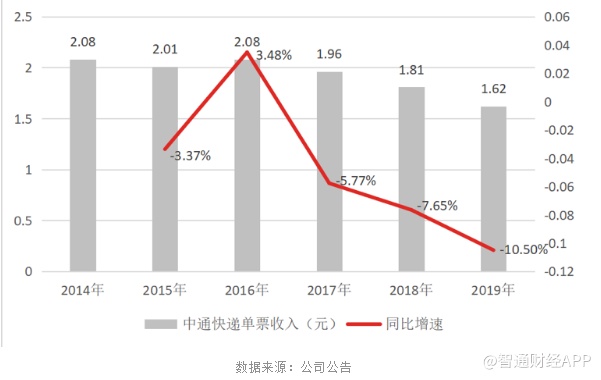

中通的单票收入下滑实则事出有因。随着快递行业同质化竞争加剧,单票收入进入下行通道,中通的单票收入也面临同样困境,导致其营收/利润“减速”。但中通的单票收入下滑,实则是中通主动发起的价格战所致,中通意在以此换取更大的市场份额。

具体而言,中通快递单票收入下滑的原因主要有两点:(1)行业竞争激烈,公司加大对加盟商补贴,增强网点的揽件派件的积极性,提高市场份额;(2)快递包裹轻量化,主要是买家下单更频繁,单个包裹重量降低。

目前来看,中通的策略收效明显,其快递业务量增速持续跑赢行业均值,市占率逐渐扩大。

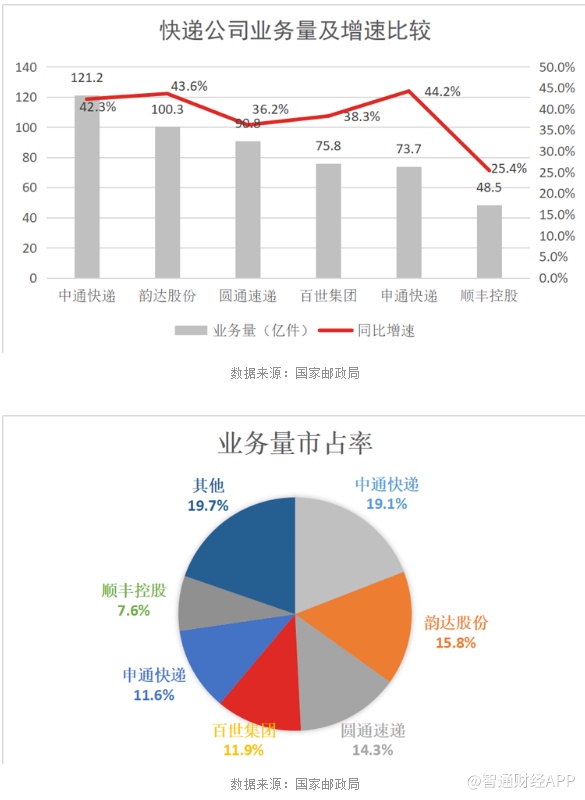

从数据来看:中通快递2019年完成业务量121.2亿件,同比增长42.3%,超出行业平均增速17个百分点。虽然中通业务量增速在2014年-2018年持续放缓,但均快于行业平均增速。

一般而言,发件人所在加盟网点被收取地快递费包括四个部分:该网点揽件收入、面单费、快递公司中转费及派送费。

中通快递营业收入包括信息服务(以面单销售形式获得)和中转收入,不包括有偿派送,几乎全额转给收件方所在网点。中通不把派送费确认为营业收入,使营收规模“缩水”,但抬升了公司的毛利率。

受益于前期电商高速扩张的红利,中通快递维持较高的营收增速。但自2017年以来,中通营收增速逐渐放缓,主要是单票收入(快递服务收入/快递业务量)下滑导致的。

自2017年起,中通快递的单票收入进入下滑通道,且下降的幅度持续扩大。2019年,中通快递的单票收入为1.62元,同比下降10.5%。

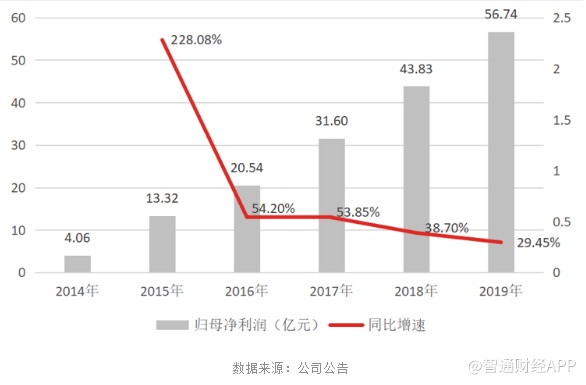

中通快递2019年实现归母净利润56.74亿元,同比增长29.45%,虽然其归母净利润同比增速在2015年-2019年期间逐渐放缓,但均高于同期的营收增速,这主要得益于公司良好的控费能力。

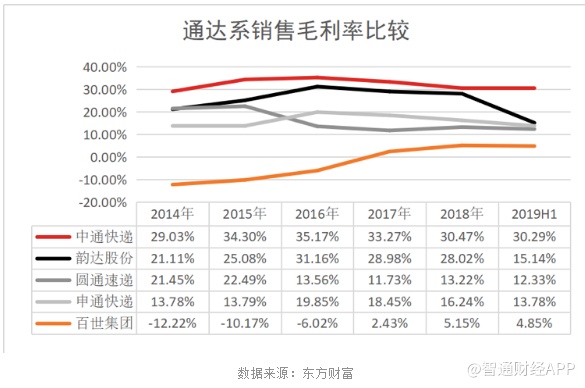

中通快递的销售毛利率领先于其他通达系公司,主要是中通的营收不包括派遣费,从而拉升了整体毛利率。

受业务量增长放缓、单票收入下降等综合影响,中通快递毛利率自2017年以来持续下滑,但中通以此换来了更快的规模增长,显示了其更大的成长性。

二、与竞争对手比较如何?

中通在规模方面和盈利方面,均超越其他通达系。

1. 规模方面,中通业务量、市占率均稳居通达系之首。

2019年全国快递业务量累计完成635.2亿件,同比增加25.3%。中通业务量达到121.2亿,市占率为19.1%,均居行业首位。

通达系2019年全年快递单量增速为35%-45%,均高于行业均值25.3%,因此市占率逐步扩大,意味着市场集中度进一步提升。

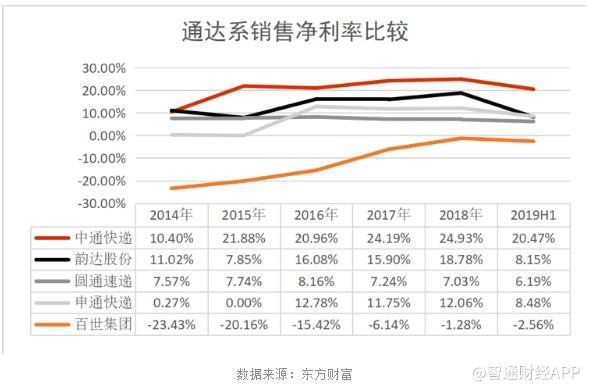

2. 盈利能力方面,中通快递的销售净利率最高,盈利能力最强。

2019年,中通的销售净利率达到25.65%,同比增加0.72个百分点。自2015年起,中通的销售净利率保持在20%以上,相比通达系,具备绝对优势。

三、中通快递的优势来源是什么?

在通达系中,中通快递成立较晚、目前业务量规模最大且盈利能力最高。中通后来居上的优势主要源于单票成本低释放的盈利空间,以及加盟商持股所体现的管理优势。

首先,单票成本低。

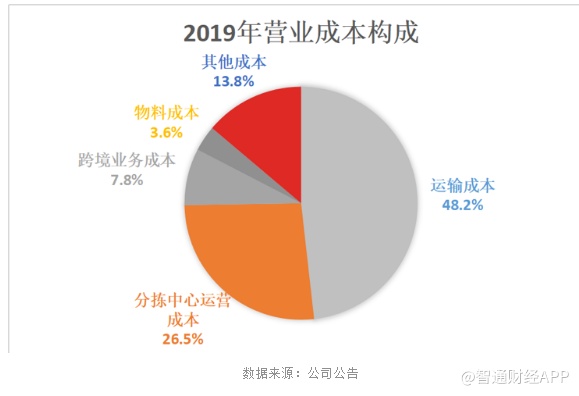

中通快递的营业成本主要由四部分构成,分别是运输成本、分拣中心运营成本、跨境业务成本和物料成本。而运输成本和分拣中心运营成本占据了74.8%,是营收成本的核心。

2019年,中通的单票运输成本(运输成本/快递业务量)为0.62元,同比降低8.82%;其单票中转成本(分拣中心运营成本/包裹量)为0.34元,同比降低0.04个百分点。

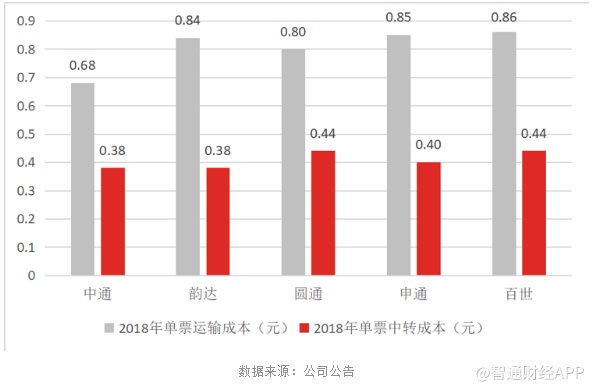

从通达系2018年单票运输成本和单票中转成本的数据来看,中通的成本均最低,分别只有0.68元和0.38元。

中通单票运输成本和中转成本低下主要由于公司规模效应与中转环节自营比例大,运营效率高。

① 规模效应,边际成本降低。中通快递业务量自2016年成为行业第一,同时,成本优势也有助于扩大市场规模,形成良性循环。

② 自营车辆占比高,换装大运力车型。截至2019年12月31日,中通快递的长途货运卡车数量逾7350辆,其中自有车辆数量逾6450辆,占比87.8%。其余近900辆卡车由桐庐通泽运输公司运营(桐庐通泽系一家与中通独家合作的汽运公司)。其中,逾4650辆为车身长约15至17米的高运力牵引车。

③ 运转中心直营率高。中通快递分拨中心之间的干线运输线路超过2600条,分布在全国的分拨中心共计91个,其中82个是中通自营,其余9个是加盟商联营,自营占比高达90.1%。

其次,加盟商持股。

安信证券表示,加盟模式是扩张的基础,但也存在一系列弊端:一是管理困难,一体化、信息化、标准化服务难以全网推行;二是加盟商在自身利益驱动下,以自我为中心,为了降低成本,导致服务水平下降,因此易出现“货物丢失”、“暴力分拣”、“运送延时”等现象;三是加盟商缺乏购置新设备的动力,导致整体装备水平低,信息技术落后。

2010年,中通董事长赖梅松开始进行全网股份制改革。赖梅松出让部分干股给加盟商,以此总部取得网点股权,加盟商成为公司股东。

中通采取加盟商持股模式,捆绑了员工、加盟商与总部的利益,形成利益共同体,利益捆绑提高了加盟商的积极性和稳定性。因此,加盟商持股在一定程度上缓解了加盟模式的弊端压力。

四、潜在风险是什么?

1. 快递行业增速放缓,行业需求下滑

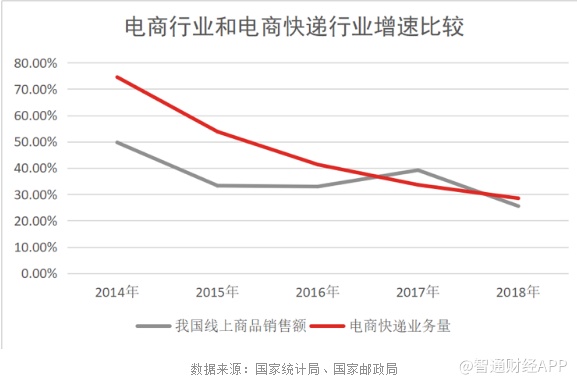

电商快递的核心驱动力来自电商,快递行业增速与电商行业增速保持一致。电商行业增速下滑将导致快递行业增长乏力。

2. 规模优势不可持续

快递企业建立长期竞争壁垒的前提是业务量规模出现显著分化。自2016年,中通虽已连续三年保持业务量规模行业第一,却尚未与通达系企业拉开较大差距。截至2019年,中通快递的市场份额,与后四名通达系分别相差3.3%、4.8%、7.2%和7.5%。

中通快递得业务量规模并未显著领先于同行,随着其他通达系业务量规模的赶超,中通很难建立绝对的成本护城河。

3. 行业竞争加剧,导致单票收入降低。

随着快递行业竞争逐渐加剧,快递公司加大补贴力度,导致单票收入进入下滑通道,限制了公司的营收增长,压缩了利润空间。

自2017年起,中通快递的单票收入进入下滑通道,且下降的幅度持续扩大。

快递行业同质化竞争将愈演愈烈,如何扭转单票收入持续下滑的局面,提升营收空间,是中通目前亟须考虑的问题。

受此次公共卫生事件影响,中通快递产能目前才恢复80%以上,业务量萎缩将影响营收/利润增长,预计中通2020Q1业绩不容乐观。

(编辑:郭璇)