本文转自微信公众号“半导体风向标”,原题目“安踏:运动航母(附深度)”,原报告出自于方正证券纺织服装丰毅团队。

核心观点

安踏体育(02020)身为内资运动鞋服第一梯队(安踏、李宁、361度、特步)企业龙头,不仅规模最大、运营效率最高,近年来成长速度同样最快——主品牌安踏及安踏KIDS、线上渠道的稳健快速成长证明了品牌内多体系的运营能力,新品牌FILA的成功运营再次证明了公司多品牌的运营能力。

我们认为,公司供应链、营销的高效带来了历史的单品牌优秀业绩,而公司持续验证的优秀的多线管理能力将为公司带来稳健的未来。

安踏体育是国内运动龙头,2017年国内运动鞋服市占率达8%,国内第3,内资第1。2017公司营收、归母净利润分别达166.92、30.88亿元,同比增25.08%、30.88%,三年复合增速分别达23.22%、22.01%,2014年 以来主品牌内生稳增,FILA高速成长,2018H1 营收、归母净利润增速分别达 44.06%、34.00%。2018Q3安踏品牌流零售金额同比增速反弹至中双位数,其他品牌零售金额维持90-95%高成长。

公司:多品牌持续落地,供应链壁垒稳步提升

(1)品牌:公司旗下产品涵盖大众(安踏及安踏KIDS、Sprandi、NBA)、中高端(FILA、KOLON、KINGKOW、AntapluS)、高端(DESCENTE)品牌,已形成较完整的价格梯队,旗下产品涉及综训、跑步、滑雪等8大领域,产品覆盖全面。(2)产品:研发投入行业领先,通过引进全球知名设计师、合作知名IP打造人气爆款,KT球鞋量价齐升,老爹鞋发售即售罄,产品力、消费者认可度持续提升。(3)渠道: 2018H1公司门店数量达11296家,安踏/FILA品牌分别为9650/1248家,较年初净增183/162家。2014年起整体同店增速高于渠道增速,成为收入增长主要驱动,未来购物中心店占比提升店效望进一步提升。目前电商占比达中双位数,计划2020年达20%,望成为未来营收主要增长点之一。(4)营销:安踏2009-2022年中国奥委会合作伙伴,赞助奥运队数量24个行业领先,代言人包括汤普森、张继科等海内外知名运动明星。FILA自2009年起赞助香港奥运队,签约陈坤、高圆圆、王源等人气偶像,公司体育、娱乐营销资源丰富,品牌影响力持续提升。(5)供应链:2018上半年新物流中心投入使用,补单时间从1个月缩短至2周,效率稳升。

行业:空间广阔,内资品牌分化加剧

(1)空间广:体育行业整体规模超万亿,预计2025年产值达5万亿元。运动鞋服潜力足:Euromonitor预计2018-2022增速达10.82%,运动休闲领域鞋、服同期增速预计达7.30%、10.88%。冰雪户外市场潜力大:国内滑雪者人口占比仅1%,提升空间大,户外用品增速放缓但国际品牌优势明显、轻量用品领域仍保持60%+高增速。(2)品牌分化:2011年成为行业洗牌分水岭,2017年前10大品牌中内资品牌市占率较2011年下降20.1pct至23.9%,同期国际品牌提升22pct,对内资中小品牌市场份额挤占明显,内资CR42013年以来市占率较为稳定。

竞争比较:安踏经营规模居首,运营能力领先

(1)国际比较:量:NIKE规模、运营效率最高,安踏盈利能力位居前列。NIKE收入最高,全球市占率居首,运营效率高;ADIDAS盈利强劲,毛利率领先,直营店数、收入占比高,服饰收入占比最高。安踏因远高于国际平均的盈利能力,净利润、市值全球第三,市占率整体第14。相较国际品牌,安踏盈利能力较强,存货周转、应收账款周转具有明显优势,直营收入占比在国际品牌中处于领先位置。

质:ADIDAS产品覆盖全面,NIKE体育营销资源数量领先。ADIDAS产品覆盖12大运动领域,数量最多;NIKE体育赞助球队、球星数量最多,知名度最高,娱乐明星代言人人气、影响力领先。安踏在产品覆盖面已逼近NIKE、ADIDAS,超过多数国际品牌,成为名副其实的多领域运动巨头,因地域导致海外重要运动营销资源距国际品牌仍有提升空间。

(2)国内比较:量:安踏经营规模领先,运营效率最高。①规模领先:收入规模、店数居首。②成长性突出:收入、归母净利润增速优势明显,2014年以来行业中率先复苏。③盈利强劲:毛利率、净利率领先。④运营效率高:应收账款、存货周转等营运指标全面领先。⑤渠道高效:店效领先且持续提升。质:广告研发投入领先,营销资源丰富。①品牌影响力位居行业前列,消费者认可度高;②广告、研发高投入绝对值最高,费用率领先,营销资源与李宁并驾齐驱,国内居首。

经验借鉴:NIKE、ADIDAS产品科技持续升级,营销资源广泛

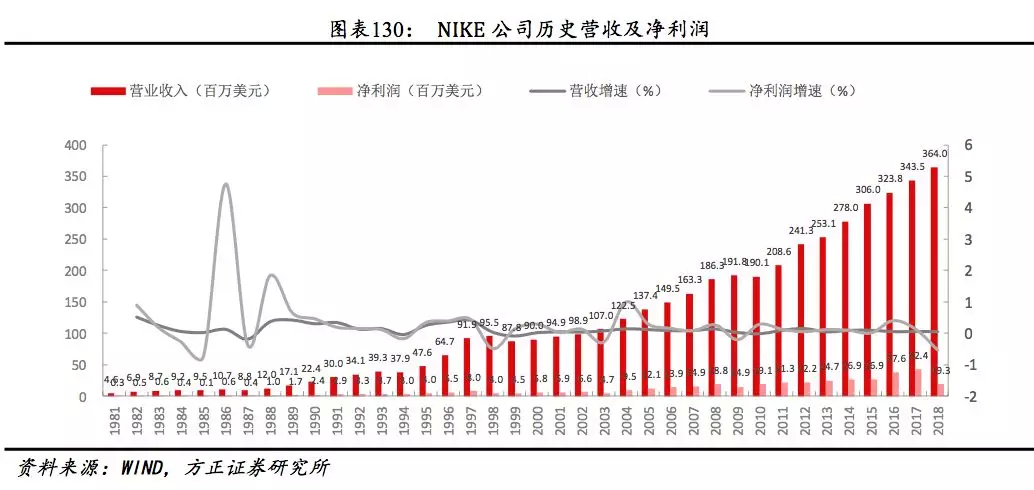

(1)NIKE是全球运动龙头,2017年在全球市场市占率运动达18.1%。公司以代理tiger牌运动鞋起家,早期通过华夫跑鞋、AIR气垫技术打开市场,通过持续创新、成功营销、全球化、高效供应链管理实现经营规模增长和效率壁垒提升,2018财年公司营收达363.97亿美元,1981-2018年复合增速达12.55%。

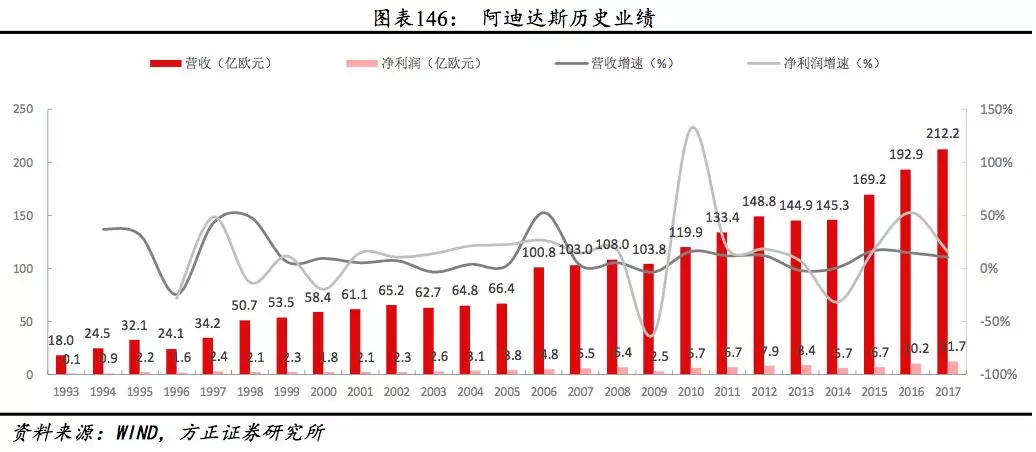

(2)ADIDAS是全球第二大运动品牌,2017年全球市占率达9.8%。1954年德国队身着ADIDAS足球鞋获得世界杯冠军使公司声名大噪。80年代后期因管理失衡、股权易手公司陷入经营困境被NIE超越,近年通过管理结构调整、技术与时尚并进、成功体育营销、全球化扩张、供应链优化实现业绩稳健提升,2017年营收达212.18亿欧元,1997-2017年复合增速达10.08%。

投资建议

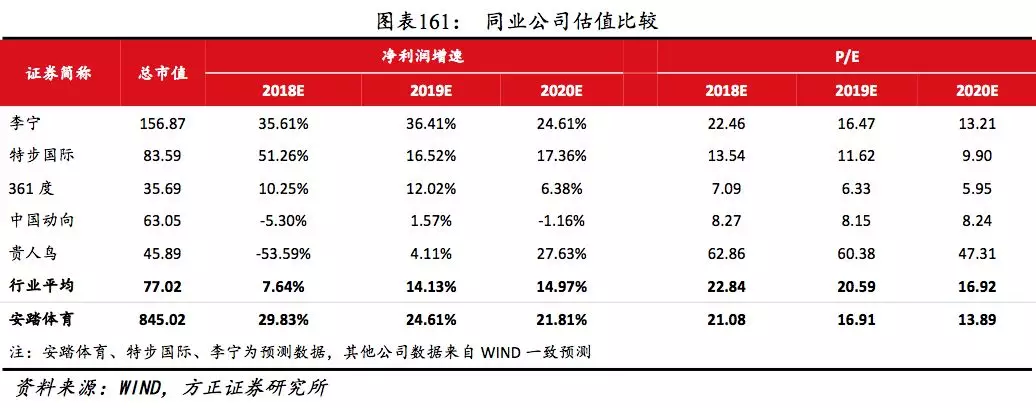

预计2018/2019/2020年公司归母净利润分别为40.09/49.96/60.86亿元,同比增速达在29.83%/24.61%/21.81%,对应EPS为1.49/1.86/2.27元/股,对应P/E为21.08/16.91/13.89,首次覆盖,给予“推荐”评级。

风险提示

(1)终端消费下行超预期;(2)主品牌销售不及预期;(3)新品牌发展低于预期。

目录

1 本土运动龙头,多品牌稳健增长

1.1 家族持股61.84%,股权集中

1.2 业绩稳步提升,盈利能力强劲

2 公司:多品牌落地,供应链提升

2.1 产品渠道覆盖全面,多品牌持续推进

2.1.1 安踏:品牌重塑+渠道升级,主品牌内生稳增

2.1.2 FILA:运动时尚新秀,多方位改革下高速成长

2.1.3 新品牌尚处培育期,未来成长潜力足

2.2 物流园投产,供应链效率持续提升

3 行业:行业规模超万亿,品牌分化加剧

3.1 行业广阔,内资品牌分化加剧 49

3.2 国际比较:NIKE规模居首,UA直营布局领先

3.3 国内比较:安踏经营规模居首,运营能力领先

3.4 经验借鉴:NIKE、ADIDAS产品科技持续升级,营销资源广泛

4 盈利预测

5 投资建议

6 风险提示

正文

1 简介

本土运动龙头,多品牌稳健增长

安踏体育是本土运动鞋服龙头,2017年在国内运鞋服市占率达10.6%,国内第3、内资第1。安踏品牌运动鞋服地位稳健攀升,FILA等中高端品牌持续引领运动时尚市场。公司身为内资运动鞋服第一梯队(安踏、李宁、361度、特步)企业龙头,不仅规模最大、运营效率最高,近年来成长速度同样最快。——主品牌安踏及安踏KIDS、线上渠道的稳健快速成长证明了品牌内多体系的运营能力,新品牌FILA的成功运营再次证明了公司多品牌的运营能力。我们认为,公司供应链、营销的高效带来了历史的单品牌优秀业绩,而公司持续验证的优秀的多线协同管理能力将为公司带来稳健的未来。

短期看,品牌端,运动鞋服行业自2014年以来复苏,安踏主品牌结构持续优化(线上、童装高成长,布局ANTAPLUS),FILA高成长的情况下因体系更加健全带动致公司高业绩更具备持久性(童装、Fusion等布局);运营端,公司运营稳健,2018新物流中心投入使用,供应链效率壁垒将再提升,短期公司业务仍处高景气。长期看,行业端,运动市场空间、人均运动消费仍有较大提升空间,运动品牌集中度高、竞争激烈,国内外龙头品牌对中小品牌“挤出效应”明显,内资第一梯队品牌则发展无虞,公司端,安踏、FILA带来的品牌溢价、高效供应链体系带来的效率溢价,将成为公司未来长期面对竞争、行业系统性风险的最可靠的护城河,公司国内竞争优势已较为明显,FILA等国内多品牌体系将成为安踏实现超越国内海外一流品牌的基本要素,而通过主品牌全球化或收购AMER打开全球化突破口则可能成为公司未来与国际顶级龙头抗衡并问鼎全球的更重要的途径。

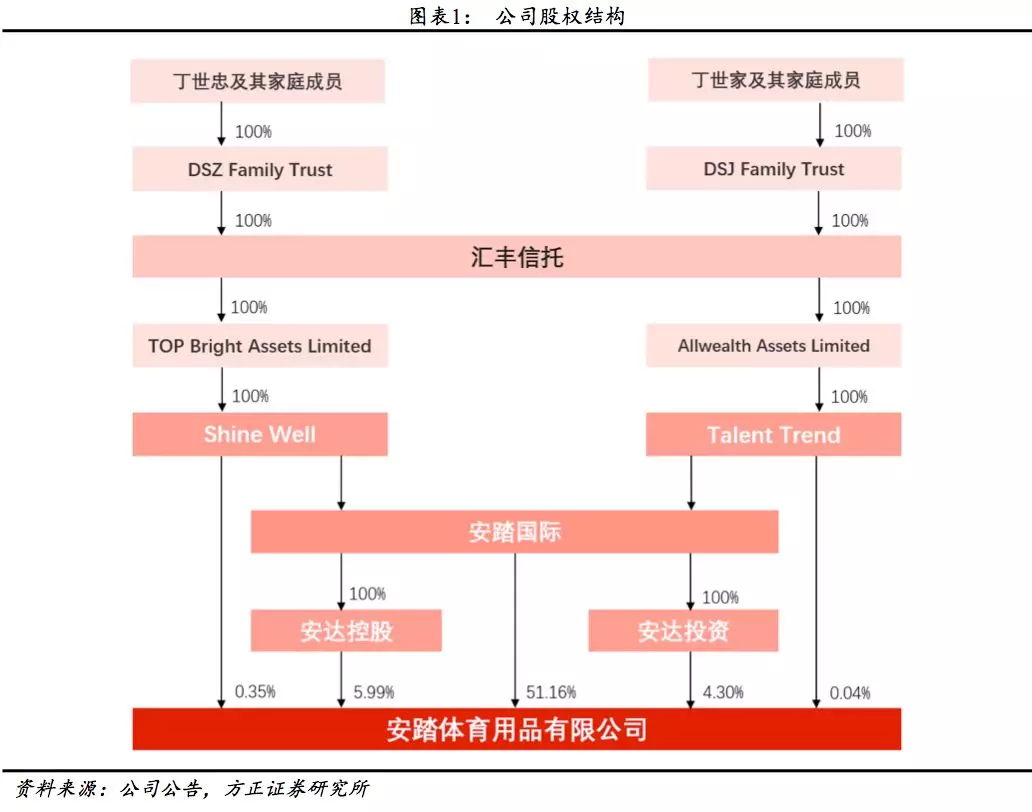

1.1 家族持股61.84%,股权集中

丁氏家族持股达61.84%,股权集中。截止2018年6月,丁氏家族共通过安踏国际、安达控股等持有公司61.84%股权,公司股权集中。另外,执行董事兼安踏品牌总裁郑捷持股0.04%。

公司发展历程可大致划分为4个阶段:

初创阶段(1991-1998年)OEM起家,向OBM转型

1991年,公司前身安踏(福建)鞋业成于三大鞋都之首晋江成立,开始为跨国公司OEM生产运动鞋。1994年安踏(福建)鞋业有限公司成立,安踏品牌创立,公司扩大生产规模,由原来手工作坊转为规模化工业生产。

快速成长阶段(1999-2007年)产品、渠道、营销资源全面提升阶段

产品方面, 2002、2003年公司分别推出服装、运动配件产品,开始从单一运动鞋品牌向综合体育用品品牌过渡。2005年创建“运动科学实验室”,打造专业运动需求产品。

营销方面,1999年用五分之一的利润签约孔令辉为形象代言人,推出“我选择,我喜欢”广告语,在国内率先开创“体育明星+央视”营销模式,同年营业额增长翻倍。2001年,第一家专卖店开业后开始全国性品牌推广计划,2002-2007年相继签约巴特尔、女排名将冯坤、火箭队球星斯科拉,2003-2004年与搜狐打造安踏•搜狐体坛风云频道,2004年起安踏品牌成为CBA指定运动装备。2005年合作智威汤逊进行品牌梳理,推出“Keep Moving”口号。值得注意的是,2004年起安踏体育成为CBA唯一指定运动装备商后,CBA球员运动装备统一使用安踏品牌,带动业绩高速增长,2004-2007年营收分别达3.1亿、6.7亿、12.5亿、29.8亿,业绩连年翻倍。

渠道方面,公司主要采用分级代理经销模式,至2007年全国网点数量达4716家。

逐步成熟阶段(2008-2012年)产品逐步完善,渠道加速扩张

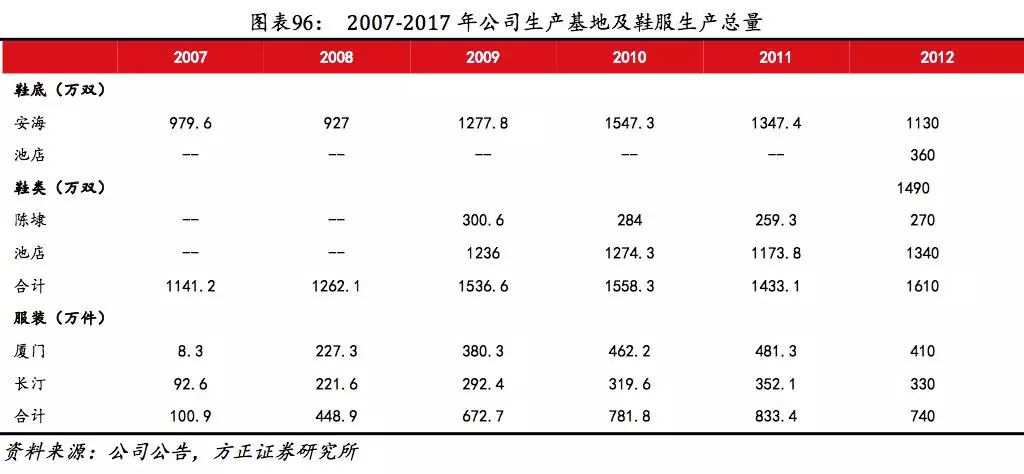

产品方面,2008、2009、2011年公司分别推出9-14岁儿童系列(2011年扩展至3-14岁,目前针对0-14岁)、15-28岁运动生活系列、多元化女子体育用品系列产品。渠道方面,2011年公司门店数达9517家,2008-2011年均新增门店934家,超上市以来年均590家净开店数。2012年受行业景气度影响净关店309至9208家。生产方面,2012年鞋底、鞋类、服装产量较2007年底增加1.15、1.41、7.33倍至1130万双、1610万双、740万件,鞋类生产线数量由2007年的15条增加至29条。

零售导向+多品牌布局阶段(2013-至今)坐商转型行商,拓宽品牌矩阵

2013年公司实施“全方位零售导向”策略。精简分销架构,并通过ERP系统监测经销商销售表现及店内库存,改部分订货制为配货制并主动控制订单数量,帮助零售商改善库存。

2016年正式提出“单聚焦、多品牌、全渠道”战略。

“单聚焦”:继续聚焦体育用品市场;“多品牌”:在安踏和FILA品牌基础上,拓展品牌矩阵。2015年末以来共通过收购、合资等方式囊括健步鞋品牌Sprandi、日本高端运动品牌DESCENTE、韩国户外品牌KOLON SPORT、香港童装品牌KINGKOW,2018年向芬兰Amer Sports发出收购要约,持续完善从成人到儿童、大众到高端,时尚运动到专业运动的多元品牌布局。“全渠道”:提升线下街铺、商场、百货公司、奥特莱斯及线上电子商贸渠道零售管理管理能力。

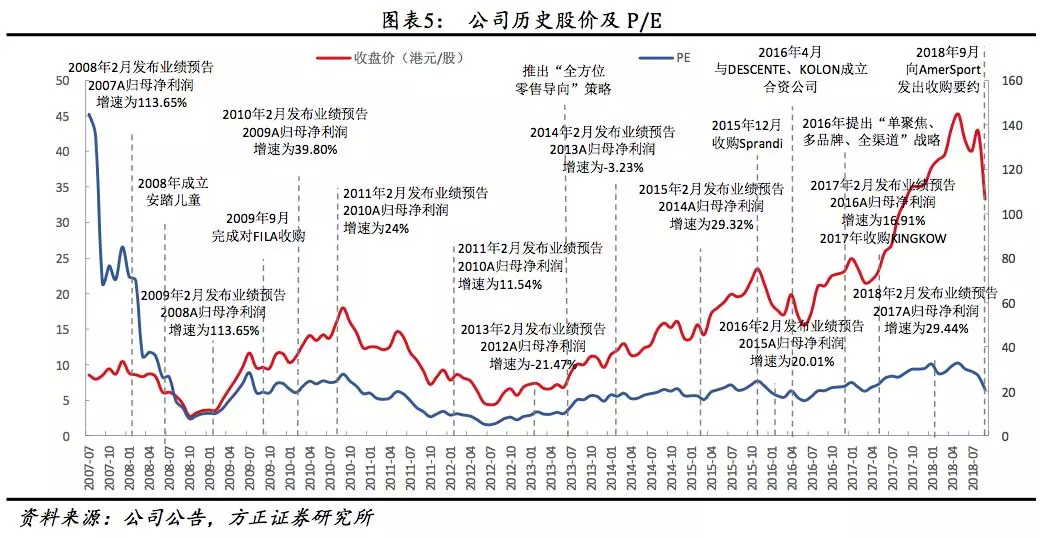

估值、业绩、股价完全拟合“消费周期”,2017年7月以来进入“长牛”阶段。

2008年10月以来受新股效应影响,股价、PE逐步恢复常态,随后股价迎来两个主要波段发展:(1)“过山车”阶段(2009年1月-2012年7月),该阶段前半段高业绩、强催化伴随阶段末期的行业周期低位及国内服装行业整体库存积压、线上挤出效应影响,导致该段股价及PE整体迎来“过山车”式行情,阶段末端PE低于该阶段启动点。(2)“长牛”阶段(2012年7月至今),2017年7月后公司业绩从行业危机中逐步复苏,迎来长期股价、PE稳步上行。该阶段同样分为两个明显的阶段,2012年7月至2016年4月,2016年4月至今,前半段股价、PE受业绩恢复稳步上行并受2015业绩高中放缓影响股价及PE短期小幅调整,后半段业绩整体稳定,但受持续并购催化、FILA业绩放量、内资运动品牌龙头预期逐步加深,股价、PE加速上行。整体看,①按照细分阶段,“过山车”阶段及“长牛”两阶段(2009年1月、2012年7月、2016年4月分别启动)波动规律完全符合消费周期划分(参考《消费周期:地产为轴,短周期的骚动》),公司股价变化与行业成长周期一致。②三个细分阶段中股价、PE较时间段所在周期(2009年1月-2012年7月、2016年4月至今)均出现明显的收购事件驱动,说明优质收购对股价、PE影响显著。

1.2 业绩稳步提升,盈利能力强劲

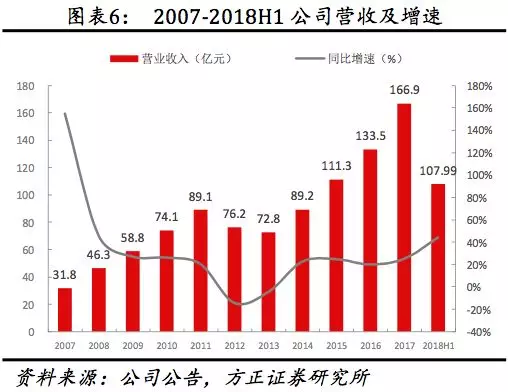

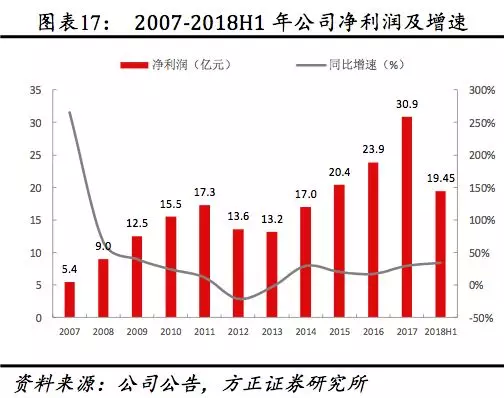

营收提速明显。2017公司营收达166.93亿元,同比增长25.08%,较上年提升5.14 pct。2018H1公司营收达107.98,同比增长44.06%。

(1)从长期看,2012、2013受行业需求回落、库存高企,营收下滑,2014起稳步复苏,2007年起十年来整体维持高成长:①2007-2017十年营收复合增速达18.03%;②店铺数自4716家增长至10983家,复合增速达8.45%;③员工数自10280增长至18800人,复合增速达6.22%;人均产出自30.95万元/人增长至88.79万元/人,复合增速达11.11%。

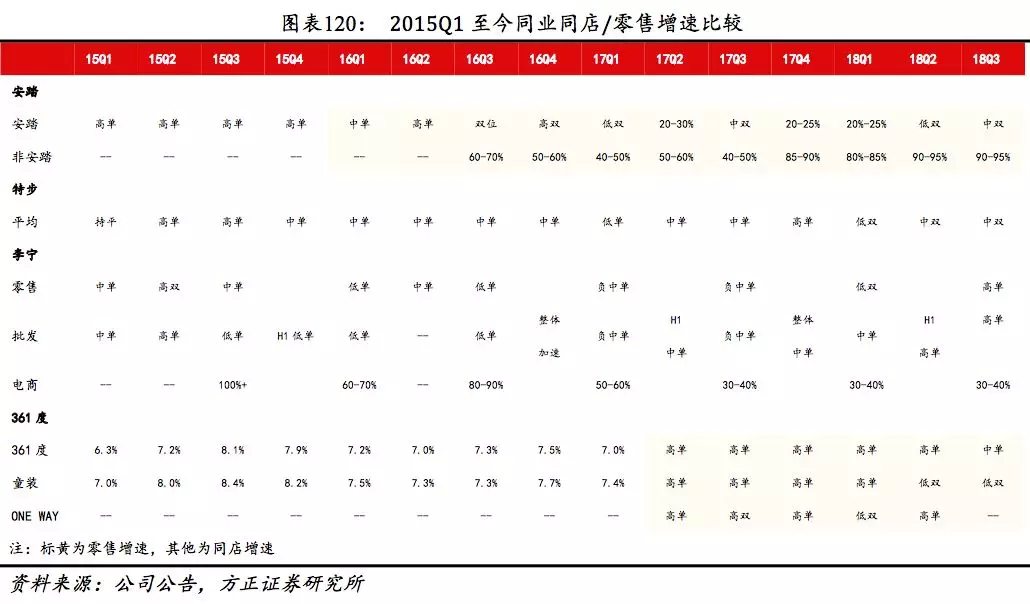

(2)从短期看:同店高成长,主品牌复苏明显,FILA维持高成长。2018Q1、Q2、Q3主品牌零售额增速分别达20%-25%、低双、中双,受益中秋错位、同店较快增长、折扣率提升等因素主品牌2018Q3继续复苏;2018Q1、Q2、Q3以FILA为主的非安踏品牌零售额分别增长80%-85%、90-95%、90%-95%,FILA拓店加速、同店高成长致业绩维持高增长。

(3)从结构看:受FILA营收占比提升影响,服装占比持续上升。2017年服装、鞋、配饰收入占比分别达54.61%、42.23%、3.16%,分别较2008年提升12.85pct、 -12.27pct、-0.58pct,受2009年收购服饰占比较多的FILA以及其持续增加的营收占比影响,服装营收占比自2009年起持续增加,至2017年均增加13.59pct。2017年安踏、FILA、安踏儿童收入占比分别约58%、30%、10%。

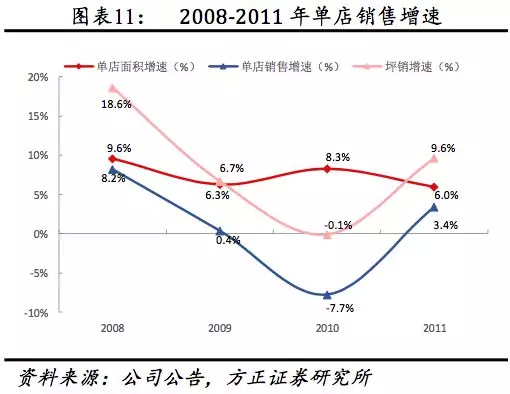

(4)从渠道看:2014起同店成为营收增长主因,2017同店、渠道增速同增,业绩迎高景气。①2012行业低谷前,渠道、单店面积拓展为业绩高成长主因。2007-2011年渠道数量、同店营收、营收年均复合增速分别达18.49%、9.16%、29.34%(2008-2011年单店面积、坪效平均增速分别达7.53%、1.52%),②2012行业低谷后,同店逐步成为增长主要来源。渠道自2012后整体持平后自2016起受FILA等新品牌重新步入高单位数增长,2017继续加速;公司同店2014后在渠道增速下降后,成为公司营收增长主要来源,2017在行业复苏、拓店加速背景下一同带动公司业绩重回高景气。

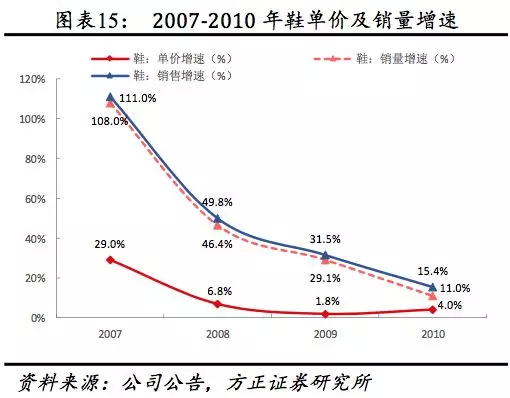

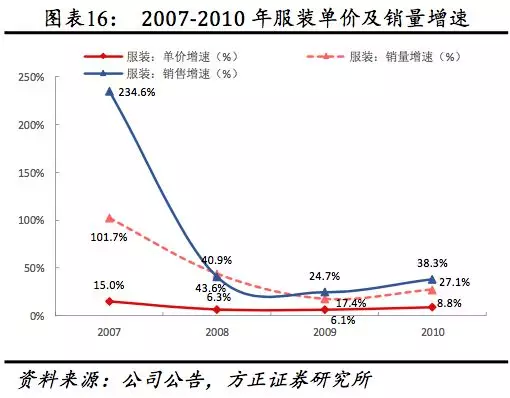

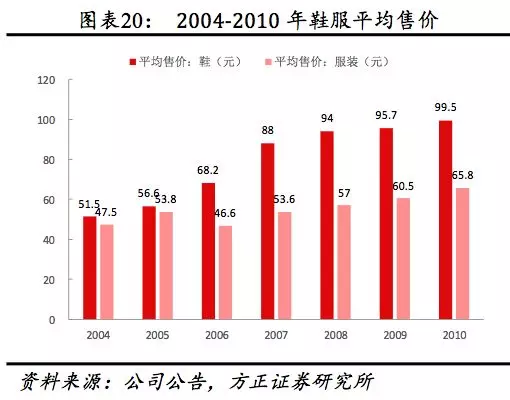

(5)从量价看:量、价持续稳增。2017年公司共销售超6000万双鞋、8000万件服饰,公司预计2020年鞋服销量分别达1亿双/1.3亿件。2007-2017年鞋、服装销量年均复合增速分别为12.61%、12.98%,同期单价复合增速为5.61%、5.10%。

归母净利润自2012以来整体增速略高于营收增速。2012以来受结构性因素影响(高毛利FILA占比提升)毛利率提升,但同时因销售费用持续增长(FILA为主的新品牌直营店拓店加速以及营销费用增加),2017公司净利率较2012整体提升1.18pct至18.92%,归母净利润自行业2012低谷以来复合增速达17.84%,略高于同期营收增速16.97%。

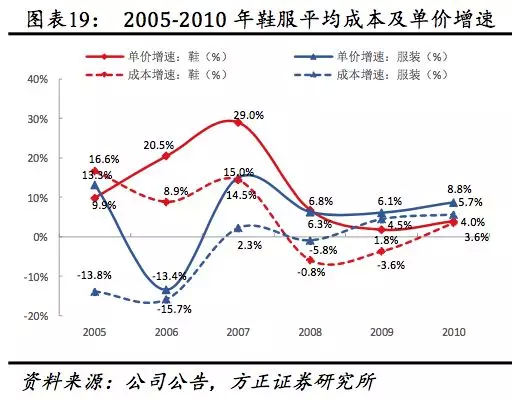

毛利率持续快速提升。2012行业低谷前,2007-2010年受鞋服产品平均售价增长及生产规模效应带动成本降低等影响,毛利率提升9.09pct至42.25%。2012年受行业库存上升,市场竞争加剧致销售平均单价下滑影响,毛利率下降4.30pct至37.95%。2012年公司激励经销商清理积累存货,主动回购慢流存货,收购鞋类生产设施提升生产效率,2013年起毛利率触底回升。2012行业低谷后,受高毛利FILA营收占比提升、其直营渠道占公司渠道提升,毛利率持续上升。2017、2018H1公司毛利率达54.26%、54.26%,分别较上年同期提升0.97pct、3.68pct,2007-2017毛利率年均提升1.62pct。

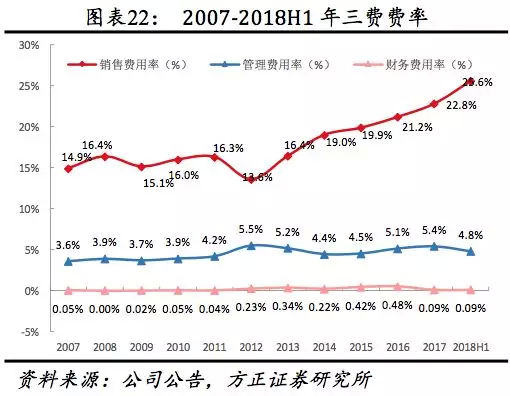

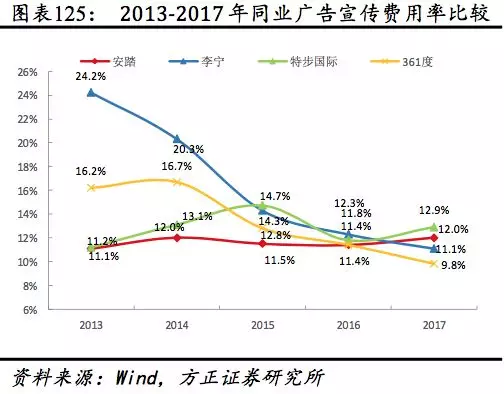

销售费用率快速增长,管理费用、财务费率下行。销售费用率方面,受直营占比提升、营销费用增长影响,相比于五年前,2017销售费用率增长约1倍至22.82%,2018H1进一步提高至25.61%,其中广告宣传费用,2007、2008年受北京奥运会营销活动增加带动广告宣传费研发分别增加4.1、1.4pct至12.4%、13.8%,2012年结束CBA赞助致相关宣传费率下滑3.2pct致10.5%,2013、2014年签约NBA球星及相关推广活动增加致费用率分别增长0.6%、0.9%至11.1%、12.0%,2015-2017年以来费用绝对值维持增长,但因收入增速高于费用增速,广告宣传费用率下降0.9pct至10.6%。

管理费用率自2012后整体持平,2017受多品牌布局加速、研发费用率提升影响同比小幅提升0.27pct至5.40%,2018H1管理费用率同比下降1.28pct至4.79%,2017研发投入占成本比重较2007年的2.3%提升超过1倍至5.7%,2018H1提升至6.2%,其中人员薪酬费用,上市以来公司人员薪酬费率稳健增长,2017年人员薪酬支出占收入比达12%,较2007年提升4.9pct,其中2009、2017年上升幅度明显高于其他年份主要系团队规模扩大及高管聘任。

财务费用率维持低位并持续下降,2017、2018H1财务费用率均为0.09%,2012-2017财务费用率年均减少0.03pct,公司有息债务有限,2018H1已获利息倍数达298.70倍,较2012年年均提升0.56倍。

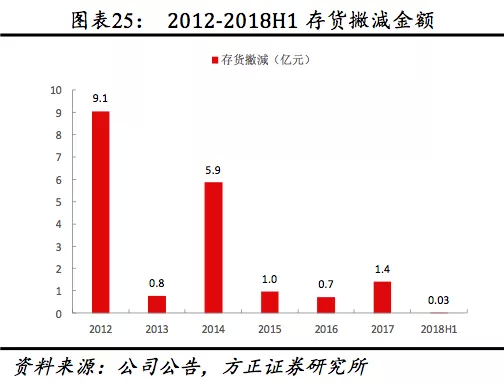

受直营店加速拓展存货周转天数提升,2018以来存货周转健康。整体看,受FILA等新品牌直营店拓展加速带动铺货提升影响,公司存货周转天数持续提升,2017较2012年存货周转天数提升24天至74天。从存货撇减额看,2012年受行业低谷影响,存货撇减金额达存货57%,该数据自2012年以来整体下降,2018年以来存货撇减金额仅0.03亿元,预计2018H1安踏、FILA库销比分别低于4、5,存货水平整体较为健康。

收益质量较高。①净利润现金比率:长期看公司平均盈利现金比率维持在1左右,盈利质量较高。2018H1受存货增长(预计主系FILA品牌备货)及预付款增长(预计系原材料采购)影响比率下滑至0.76。②ROE:公司ROE自2013起持续快速增长,2017、2018ROE分别达27%、28%,经营效率高。

2 公司

多品牌落地,供应链提升

2.1 产品渠道覆盖全面,多品牌持续推进

差异化布局覆盖全面。从产品定位看,公司旗下产品涵盖大众(安踏及安踏KIDS、Sprandi、NBA)、中高端(FILA、KOLON、KINKOW、AntapluS)、高端(DESCENTE)已形成较完整的价格梯队。从覆盖领域看,旗下产品涉及综训、跑步、篮球等大众体育项目,及滑雪、登山、自行车等户外项目,产品全面。

多层次布局,全渠道销售。根据旗下不同品牌定位进行销售渠道针对性布局,大众定位的安踏、健步主要分布在二三线及以下城市,以街边店为主(主品牌街边店占比约75%,购物中心25%),定位更高端的FILA等品牌主要分布在一二线城市的百货及购物中心,门店一线城市占15%,二、三线城市占75%,其他市场占10%。同时公司拥有奥莱及电商两大清货渠道,形成从线上到线下的完整渠道布局。

2.1.1 安踏:品牌重塑+渠道升级,主品牌内生稳增

主品牌安踏自1994年成立以来深耕大众体育用品市场,连续十六年蝉联全国旅游运动鞋市场占有率第一,2011-2017年位居鞋服市场市占率内资第一,行业地位稳固。

(1)品牌重塑,从“买得起”向“想要买”转型

研发持续高投入,提升原创性及专业性。2017年公司研发费用、研发费用率(研发费用/销售成本)分别达4.82亿元、5.7%,2007-2017年均复合增速分别为27.74%、9.59%,投入行业领先。2005年成立国内首家运动科学实验室,在美国、日本、韩国和国内多地设立研发中心,包括ADIDAS前设计师Robbie Fuller在内的外籍设计人员100多名。

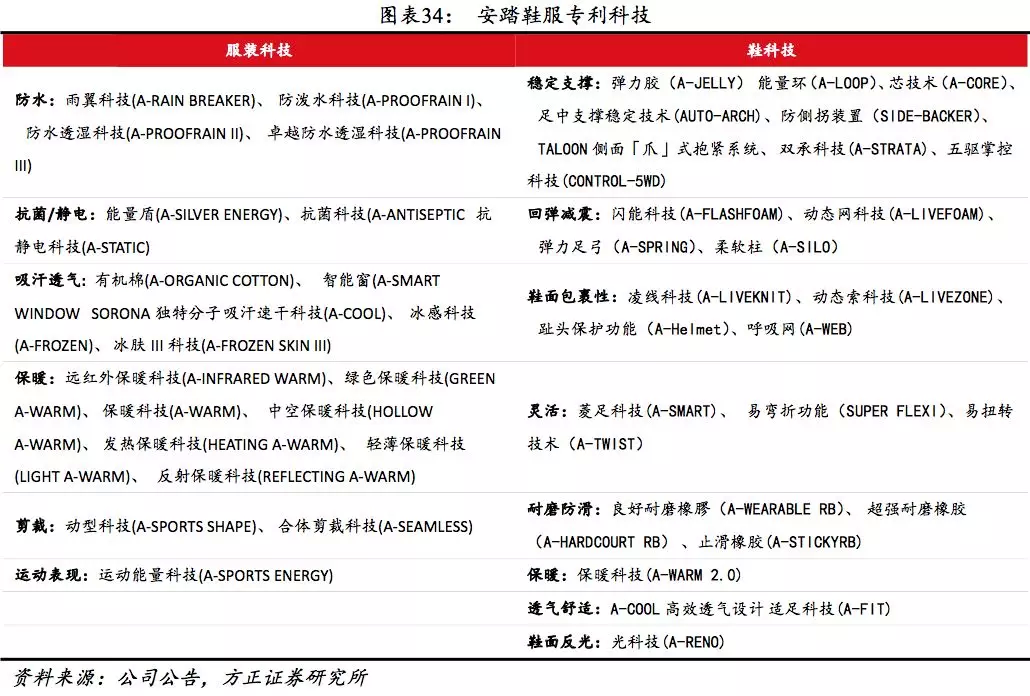

自主研发掌握核心技术。截止2018H1公司已拥有23项服装科技与30项鞋产品科技,2017年发力国际巨头具有绝对技术优势的减震回弹领域,推出采用中底+外底一体式设计动态网科技(A-LIVEFOAM)及历时三年独立自主开发的超弹效果闪能科技(A-FLASHFOAM),产品性能持续升级。

优化SKU,专注热销产品。上市以来公司加快产品上新力度,年上新款数量实现明显增长。2016年起提出优化SKU、专注畅销品销售策略,2017年鞋、服装、配饰上新数量分别较2015年减少38.46%、24.68%、31.72%至1200、2900、990款,推动销售同时增强研发成本效益。

联名合作+线上定制,加强差异化竞争力。2016年公司引入ADIDAS Crazy Quick系列设计师Robbie Fuller,其操刀设计的安踏老爹鞋Walker Version 1一经发售即迅速售罄,KT3-Rocco更引发洛杉矶千人排队抢购。另外相继与KIKS、黑豹、战马、NASA等知名 IP合作推出联名潮鞋,2017年3月上线定制业务ANTAUNI,持续打造差异化产品,吸引更多年轻消费者关注。

(2)多方位营销,提升品牌影响力美誉度

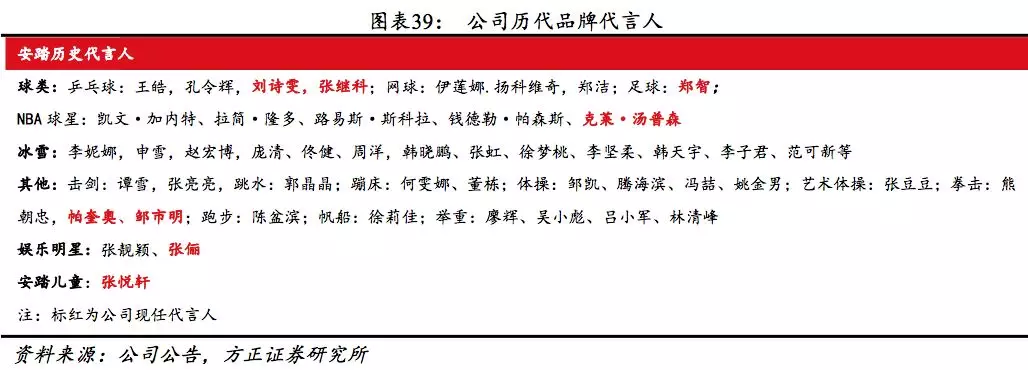

公司体育赛事相关营销优势明显,①CBA合作伙伴:2004年起公司以3年6000万元签约CBA后,安踏品牌成为CBA唯一指定运动装备,随后2007年以每年2000万元续约5年。CBA为优质营销资源,不同于NBA运动员球鞋运营权由球员自身拥有,安踏赞助CBA后,8年间CBA各球队队员赛场均需穿着安踏提供的球衣球鞋,可谓“物美价廉”,该8年也成为CBA快速发展的八年,运动品牌合作伙伴的签约费用已经从2004年当时的2000年/年暴涨至2012年的5年20亿元(当年超过了NBA相关签约费用),2017年回归至5年10亿元左右。2004-2008年安踏营收分别达3.1亿、6.7亿、12.5亿、29.8亿、46.3亿,业绩连年翻倍,成为公司早期业绩快速爬坡的主要功臣之一。②中国奥组委合作伙伴:2009年后随着公司服装产品占比提升、不同类别产品覆盖全面,公司将营销资源触角伸向中国奥组委,2009年起安踏成为奥组委连续两个奥运周期的合作伙伴(2009-2016年),赞助了24只国家代表队,并于2017年9月竞标成为2022年北京冬奥会、冬残奥会组委合作伙伴,成为北京冬奥会最高赞助级别。2016年里约奥运会期间通过颁奖服赞助、阅读超1亿的“去打破”微博营销等活动,根据益普索研究机构数据显示,奥运将安踏品牌知名度提升17%。③签约NBA巨星:在篮球鞋领域,NBA巨星成为全球所有篮球鞋生产商的争抢的主战场,安踏对NBA巨星覆盖虽仍较为有限,但相比国内企业,仍较为突出。2007年起先后签约斯科拉、加内特、朗多、帕森斯、汤普森、海沃德等明星,从知名度上,2010年、2015年分别签约的加内特、汤普森最为知名(2017年6月与汤普森签下10年8000万美元合约),分别成为了公司2010-2015、2015至今最为主要的NBA营销资源,2018年10月在夺冠热门的凯尔特人海沃德(凯尔特人新三巨头之一,进入2017全明星替补阵容)伤病复出后迅速签下4年200万美金合同,有望成为公司未来又一营销爆点。④其他营销资源:公司自2005-2008年成为品乓球俱乐部超级联赛“运动装备”唯一指定合作伙伴,自2009年连续三年成为CUBA战略合作伙伴,自2014起至今成为NBA中国市场合作伙伴,自1998-2006年举办了安踏极限精英赛,此外,公司也持续签约过包括张继科、刘诗雯、张俪等多名国内体育、娱乐明星,形成完整的营销资源体系,在内资运动品牌中,安踏营销资源优势明显。

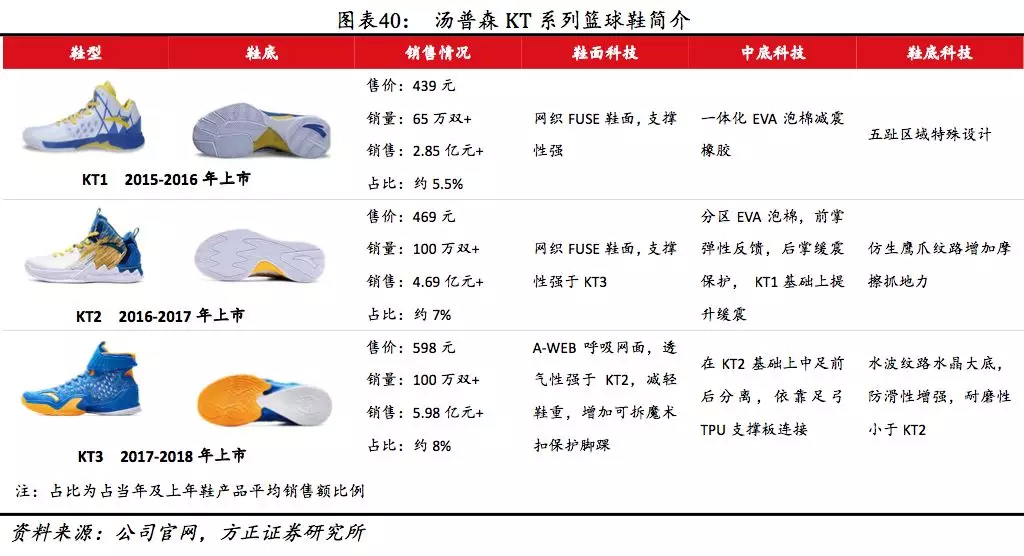

汤普森望成为安踏“飞人乔丹”。公司2014年签约勇士队新秀汤普森,于2015-2017年分别推出KT1-3代签名篮球鞋,随汤普森两夺NBA总冠军和奥运金牌在国内名气大增,及KT迭代款科技不断升级,KT系列篮球鞋销量及单价双升,2015年至今KT系列合计销量超265万双,销售约13亿元,成为公司畅销鞋款之一。2016-2018年公司连续3年举办“要疯”汤普森中国行活动,微博相关阅读量已达2.6亿,抖音等视频网站播放量超5000万,2018年“要疯”系列篮球训练鞋销售流水预计达5亿元。

(3)零售导向策略下渠道持续优化

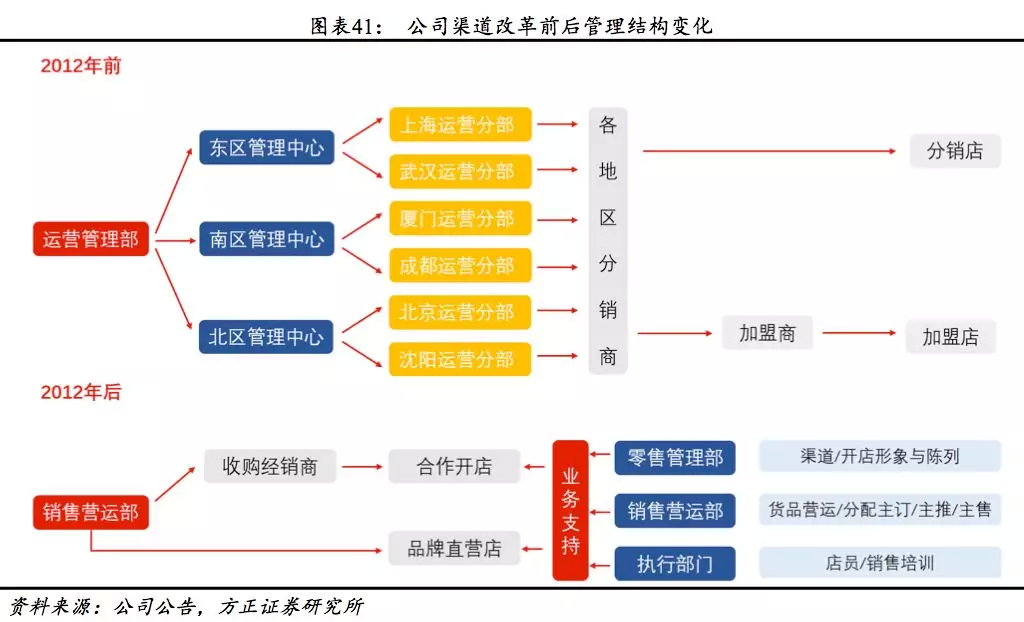

简化分销结构,强化终端管控。2012年前公司销售以批发形式为主,2012年后取消中间区域层级扁平化分销渠道,并参与终端门店引导管理,2013年正式提出零售导向策略,从批发商向零售商转型。

设计阶段公司通过ERP系统收集市场信息开发产品;订货期为零售商提供订货指引,鼓励零售商灵活补单以降低库存风险;销售终端通过ERP系统检测销售表现,ERP覆盖率从2008年的43%提升55pct至2017年的98%;KPI考核由批发金额、准确率等数据,调整为店员流动率、同店增长、售罄率及租售比。

门店形象持续升级,提升消费者购物体验。公司平均3-4年推出新一代门店形象,至2018年,安踏门店已分别升级至第8代。第8代门店采用有特色运动场景化设计,强化功能分区,突出最新商品科技和故事卖点。目前公司与世界知名零售体验设计公司规划第九代零售空间设计,第九代门店预计明年初亮相。

同店增长驱动收入稳步增长。收入方面,2014年起公司战略转型已见成效,营收先于行业复苏后保持稳定增长。从店数看,2015年起安踏品牌渠道数重回稳健拓展轨道(我们预计主要系安踏儿童店数增长),至2018H1已达9650家。从驱动看,2014年后同店增速高于渠道拓展速度,成为业绩增长主要来源。目前安踏主品牌主流商场覆盖率已提升至30%,未来比例望达40%-45%,高店效的购物中心占比提升望进一步增进店效提升。

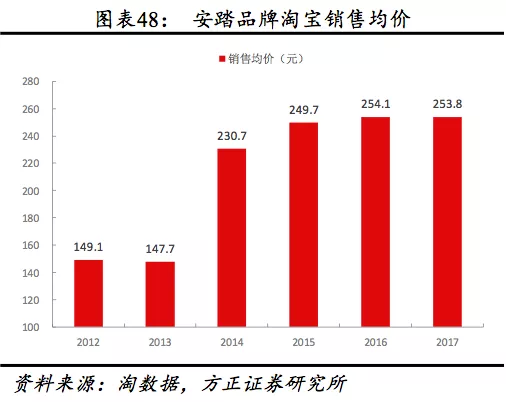

线上电商业务快速发展。公司于2010年开展电商业务,线上平台除官方网站Anta.cn外,公司还与京东、天猫、唯品会等平台合作,同时选择线下优秀分销商进行线上销售,与分销商互利共赢。收入方面,从淘宝数据看,2017年公司阿里平台零售额达35.29亿元,5年复合增速达130.15%,销售均价较2012年提升70.19%至253.80元,实现量价齐升。2017H1公司电商收入占比约10%,计划2020年达20%,望成为未来营收的主要增长点之一。

(4)安踏儿童保持高速增长。

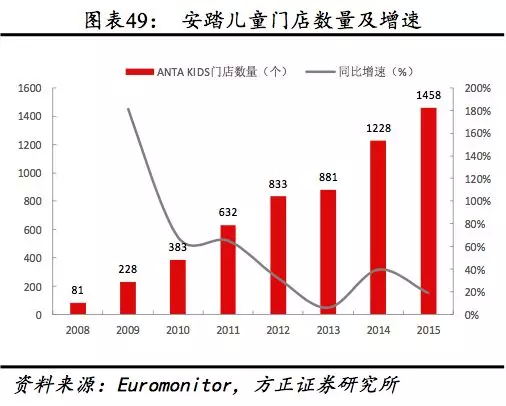

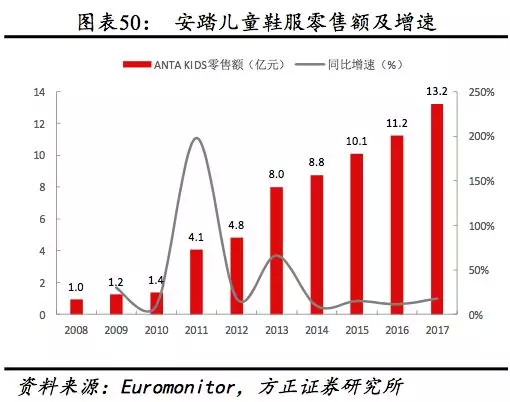

2008年公司推出安踏儿童品牌体育鞋服用品,成立之初针对9-14岁儿童,2009年覆盖8-14岁,2011年拓展至7-14岁,2012年拓展至3-14岁,2017年拓展至0-14岁,覆盖婴童至大童所有年龄层儿童,品类从运动休闲鞋拓展至NBA篮球鞋、足球鞋等。2017年收入增速超50%、占比接近10%,预计目前门店数量2000多家,会员数量在百万量级。

大童装2021年前维持高景气。2017童装市场规模达1597亿元,人均消费、CR5分别为19.2美元、8.5%,均远低于海外。未来10年生育主力90、00后较70、80年后总人数减少约27%,长期看出生率呈下降趋势。2011-2015年三次“二胎政策”对生育率产生支持(2013“双独二孩”、2015的“单独二孩”、“全面二孩”政策影响更为明显)“二胎”政策对小童装影响传导已结束,对大童装影响预计2020-2021结束(大童装4岁开始,影响滞后),故2021年前大童装行业维持高景气。

2.1.2 FILA:运动时尚新秀,多方位改革下高速成长

(1)品牌历史:历经危机,百年运动品牌再焕生机

FILA运动品牌1911年成立于意大利,2007年FILA全球品牌及其所有国际子公司被FILA Korea收购,目前总部位于韩国。2017年在全球运动鞋服市场市占率达2.5%,是世界第9大运动品牌。

FILA 自成立主要历经3个发展阶段。

初创期(1911-1969年):内衣、针制造织起家

品牌由1911年FILA兄弟在意大利之都高端面料时装品牌之都Biella小镇创立,最初为意大利阿尔卑斯山的人们制作服装,近半个多世纪公司产品均以制造销售针织服装和内衣为主。

快速成长期(1970-1996年):扩张产品线,发力专业及运动休闲领域

产品多元化。70年代Enrico Franchey加入公司担任总经理,带领公司向运动服装制造商转型,以网球装备为主,后逐步拓展至高尔夫、滑雪、水上运动、棒球服饰,并在篮球、综训、跑步、徒步等已开发的鞋类领域销售服装产品。公司还与意大利眼镜制造商De Rigo SpA建立了合资企业,生产品牌系列太阳镜,自设护肤系列,产品包括防晒霜和沐浴。

营销资源逐步增加。1974年起公司接连签约瑞典球王博格、麦肯罗、贝克尔等知名网球代言人,1994年公司独具慧眼签约美国球员格兰特•希尔,1995年希尔赢得年度新秀奖后其同款篮球鞋销售超过150万双。公司于1985年起连续22年成为美网赞助商,通过夏冬奥运会、马拉松等国际赛事提升品牌知名度,跻身全球知名运动品牌行列。

渠道逐步完整并高端化。80年代公司建立起全球特许经营网络,美国特许经营商H. Altice Marketing 针对性的将FILA产品分销给梅西、Nordstrom、Neiman-Marcus等高端百货及专业球鞋连锁商Foot Locker,品牌高端定位逐步形成。

业务全球化并在主要市场设立研究中心,公司在美国俄勒冈州波特兰市设立研发中心,聘请前NIKE工程师,将全球运营总部迁至美国。同时在意大利、韩国主要市场建立新研究和设计中心。至1995年,韩国已成为仅次于美国的第二大海外市场。

美国业务占比提升,市场份额快速发展。1990-1995年美国销售额从22%上升至60%,鞋类占比从14%上升至60%以上,FILA总收入从1510亿卢比大幅增长至1.2万亿卢比,从世界第7大运动品牌成长为第3大品牌。

经营瓶颈期(1997-2006年):销售下滑,股权动荡

90年代后期,在城市占据突出地位但未渗透郊区市场的FILA品牌因消费风向转向靴子和户外用品影响销售下滑,多元化产品策略同时无法与NIKE的全品类运动巨头抗衡,1998年美国销售下滑47%。受亚洲金融危机影响,韩国及其他亚洲市场同样受到冲击,公司陷入亏损。

重组削减成本,转移销售重心至欧洲。1997年底公司启动重组计划,减少代言男运动员数量,取消表现不佳的产品线,重新聚焦网球、滑雪和高尔夫核心产品及营销,再次成为美网等锦标赛赞助商。同时,公司将转移销售重心,裁员近1/3美国员工,关闭美国38家直销店中的17家,关闭其在乌拉圭,菲律宾,南非和东非子公司,推出欧洲开设40家零售店的销售计划。2003FILA品牌年被美国对冲基金CCM通过SBI收购。

稳定发展期(2007年-至今):运动时尚加持,百年品牌重焕生机

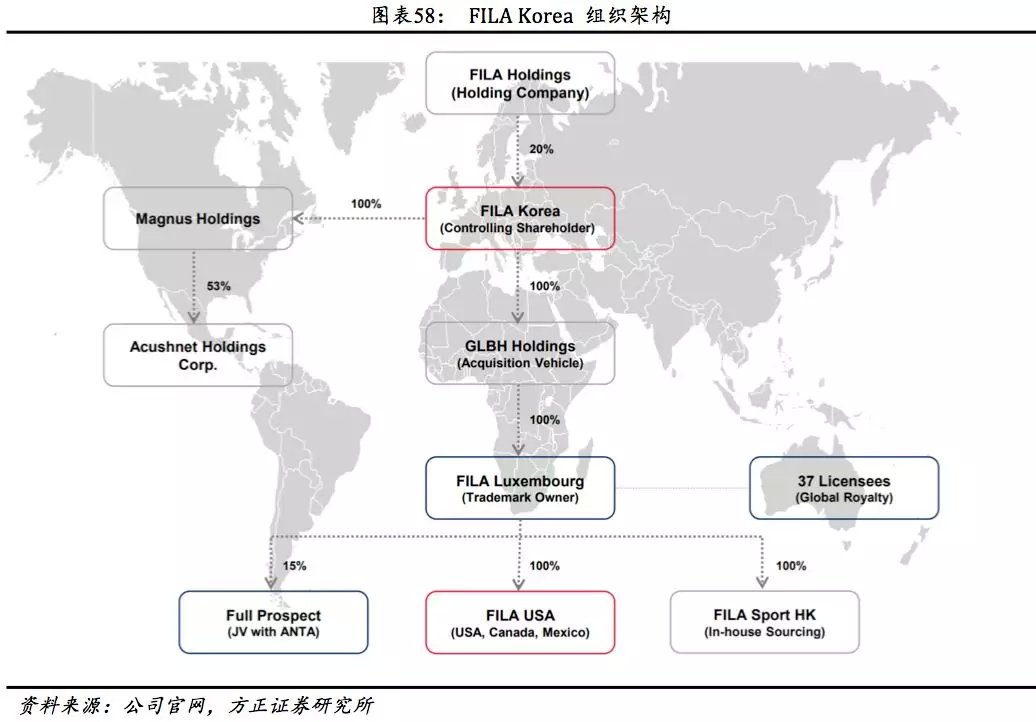

2007年1月,FILA Korea以4亿美元收购SBI所持全球FILA品牌及其所有国际子公司,总部迁往首尔,FILA成为韩国最大运动品牌公司。

FILA韩国及FILA美国(美国、加拿大、墨西哥地区)为直接控股子公司,公司通过全资孙公司FILA Luxembourg授权FILA品牌全球经营权,目前全球共授出37个经营权。2007年公司作价4800万美元将大中华区商标权和经营权出售给百丽国际,2009年被安踏体育以3.32亿人民币从百丽手中收购。

本土韩流明星代言,提升大中华区知名度。2010年起公司通过启用BIGBANG、2NE1、Infinite、众多当红韩流组合及车胜元、丁一宇、金秀贤等人气亚洲影视明星,快速提升亚洲区市场知名度。

搭乘复古风潮,联名设计款扩大全球影响力。近年“Golden Age”复古风成为主流时尚之一,2016年起FILA 在国外与包括俄罗斯潮牌Gosha Rubchinskiy在内等牌联名推出80、90年代复古运动风格服饰,并通过Rihanna、肯豆 Kendall Jenne、流汗女神 AdrianneHo等名人街拍带来话题性,Google全球搜索热度持续提升。

2017年FILA实现营收、净利润2.53万亿、620亿韩元,同比增速为161.63%、-80.80%,2016年成为高端高尔夫品牌Acushnet控股公司,2017合并报表致收入规模较上年扩大2.63倍。

(2)FILA中国:重定位+精细管理下高速成长

2007、2008年百丽旗下的FILA中国业务先后亏损1096、3917.8万元2009年。2009年安踏从百丽国际收购FILA中国进行一系列改革,品牌于2014年扭亏为盈并实现爆发式增长,截止2017年,FILA门店数量从收购前60家快速增至1086家,实现收入约55亿元,2014-2017复合增速约71%。

我们认为,FILA中国的成功主要得益于1>品牌定位,2>供应链改革,3>品牌营销。

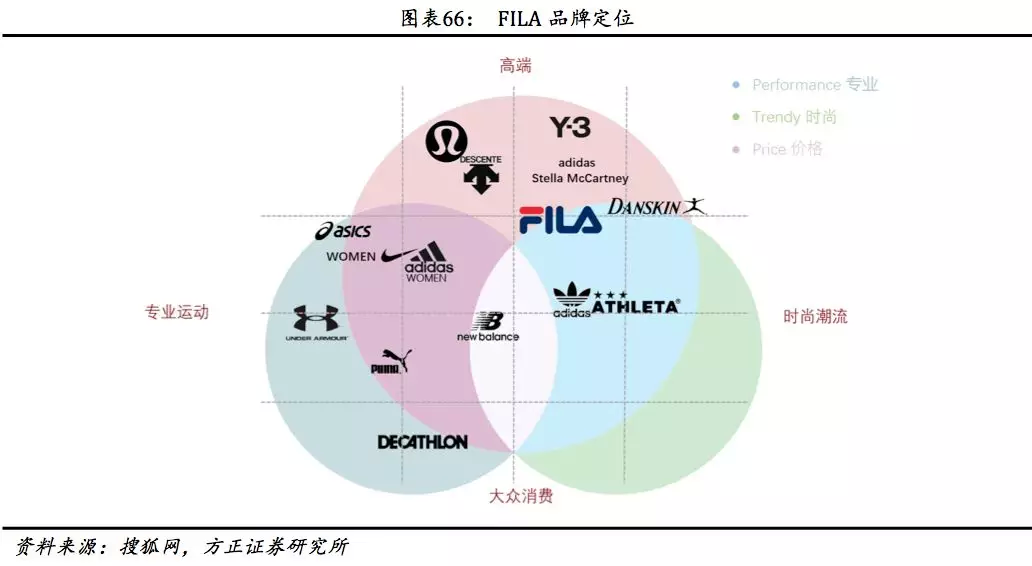

1>差异化定位运动时尚风,产品线细分满足不同消费需求

定位中高端运动时尚品牌。FILA品牌从2010年起重新塑造品牌形象,2011年正式定位当时市场上较为稀缺的中高端时尚运动品牌,出现明显竞争空缺。产品避免了与NIKE、ADIDAS等专业运动品牌正面竞争,同时与大众消费的ZARA、HM的运动休闲系列,高端的ADIDAS Y-3系列在价位上实现差异化竞争,满足中产阶级的运动时尚需求。

品类完善。针对不同年龄及消费能力,公司陆续推出FILA RED、FILA WHITE、FILA BLUE、FILA ORIGINALE丰富成人装产品线。于2015年推出童装系列FILA KIDS,2018年重回专业运动市场。目前,FILA品牌按产品类别、穿着场景及风格重新划分为休闲Lifestyle、运动RED、潮流FUSION、FILA KIDS四大系列。

2>供应链持续改革优化运营能力

高品质面料+优质供应商打造高质产品。面料选择上,公司要求每季创新面料不少于50%,并作为商品、企划、生产团队KPI指标考核,同时进口材料比例不低于40%。供应商选择上,一方面实行供应商末位淘汰机制,另一方面严格筛选面料、成衣、鞋供应商,与申洲国际等知名供应商进行合作。

物流改革提升商品运输效率。①FILA物流部门通过近几年变革逐步转型为物流公司自负盈亏,将费用中心变为盈利中心。②根据收入规模和地理位置设置晋江总仓和8个中转仓RDC,货品从工厂先发给总仓,以门店为单位配货直接发至单店,中转仓提供门店调货和回拨服务,实现灵活交货,提高反应速度。③根据不同波段产品组合,总部可以发货至门店。另外,公司持续完善快速反应生产能力,快反目标30天,实现80%期货+20%补货。

全国直营零售加强渠道管理。收购FILA中国后公司将门店从经销商收回全部发展为直营店,装修、陈列、销售全均由总部把控,同时在全国设立15个分公司,开店选址、上报利润方面团队直接跟总部交流,公司为店铺单产制定目标值,低于目标值的店铺将缩减来自总部政策支持,实现扁平化管理。

选址聚焦核心商圈,发展一场多店+综合旗舰店。①门店选址方面,公司根据品牌中高端定位,选址聚焦一、二线城市核心商圈。渠道策略方面,公司根据商场实际情况拓展一场多店或增加1000-1500平米综合旗舰店比例。②门店形象管理方面,每2年店铺全部重装升级,保持店铺形象更新。为提升购物体验,FILA主力店里量身定做香薰,音乐必须播放欧美最新音乐。

3>多方位合作提升加大品牌影响力

体育赞助树立专业运动形象。2012年起FILA成为香港奥运代表队队服装赞助商,2014世界杯、2016年奥运会成为CCTV5赛事转播合作商,主持人及记者电视放送中均穿着FILA服饰。

明星代言+综艺植入增加曝光度。公司根据不同产品风格选择契合品牌形象的代言人,休闲Lifestyle系列先后合作舒淇、高圆圆、陈坤及“美国队长”Chris Evans,专业运动系列合作澳网冠军Marion Bartoli,Fusion潮流系列签约TF BOYS成员王源。另外,公司赞助微博话题性第一的综艺《二十四小时》,品牌知名度不断提升。

跨界合作保持品牌新鲜感。公司从2014年起开始与Anna Sui、Jason Wu不同设计师、Staple等品牌合作推出联名产品,消费者保持对FILA品牌新鲜感。

(3)百丽与安踏经营下的FILA品牌比较

产品定位更加明确。百丽优势在于女鞋,缺乏运动品牌管理经验,FILA品牌早期定位模糊,产品开无鲜明特征。安踏收购后于2010年明确品牌定位,通过差异化定位树立品牌特色,抓住竞争空缺市场机会。

营销力度进一步加大。因百丽在运动鞋服方面主要代理NIKE、ADIDAS等国际品牌,无需过多品牌营销。而FILA品牌于2005年才正式进入中国,在品牌知名度较低的情况下并未加强宣传力度,致市场认知度较低。安踏收购后通过一系列赛事推广及明星代言提升品牌影响力。

渠道改分销为直营。百丽收购FILA后其渠道主要为分销渠道。收购2年内国内仅有60家门店,安踏接手后通过新开直营店及加盟转直营的方式加强渠道管理,两年年净开店数量已达177家,门店布局以百货购物中心为主。

2.1.3 新品牌尚处培育期,未来成长潜力足

Sprandi:2015年底公司完成对Sprandi收购。Sprandi是英国大众休闲运动鞋品牌,在欧洲、俄罗斯、南非以及香港拥有一定知名度,旗下共有Sprandi、Earth Gear(户外/极限运动)和ACE(入门级运动装备)三条产品线。,2017年6月于长春开设第一家门店,截止2018H1门店数量已达81天,预计全年门店数量达190-200家。品牌主打英伦运动休闲风格,签约王子文担任形象代言人,服装定价在150-400元,鞋定价300-800元,与定位大众市场的安踏、FILA在风格、价位上形成互补。

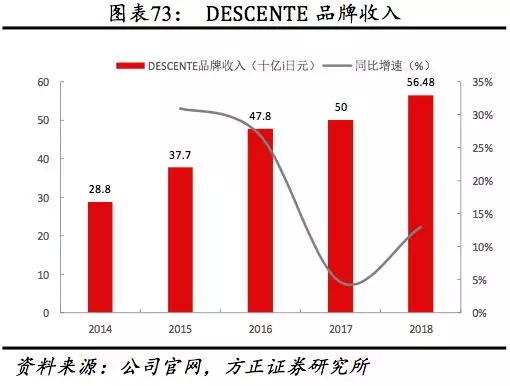

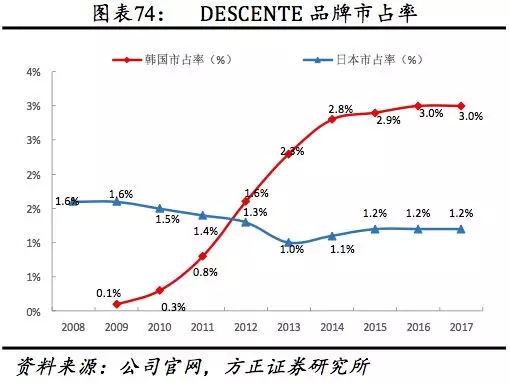

DESCENTE: 2016年公司出资1.5亿元参股60%与DESCENTE成立合资公司独家运营大中华区品牌业务,瞄准国内高端运动细分市场,2018H1品牌共有85家门店,年底望达100-110家。品牌自1935于日本创立,以高端专业滑雪用品及高性能运动装备闻名。2017年品牌实现收入约564.8亿日元(约5.3亿美元),同比增12.96%。

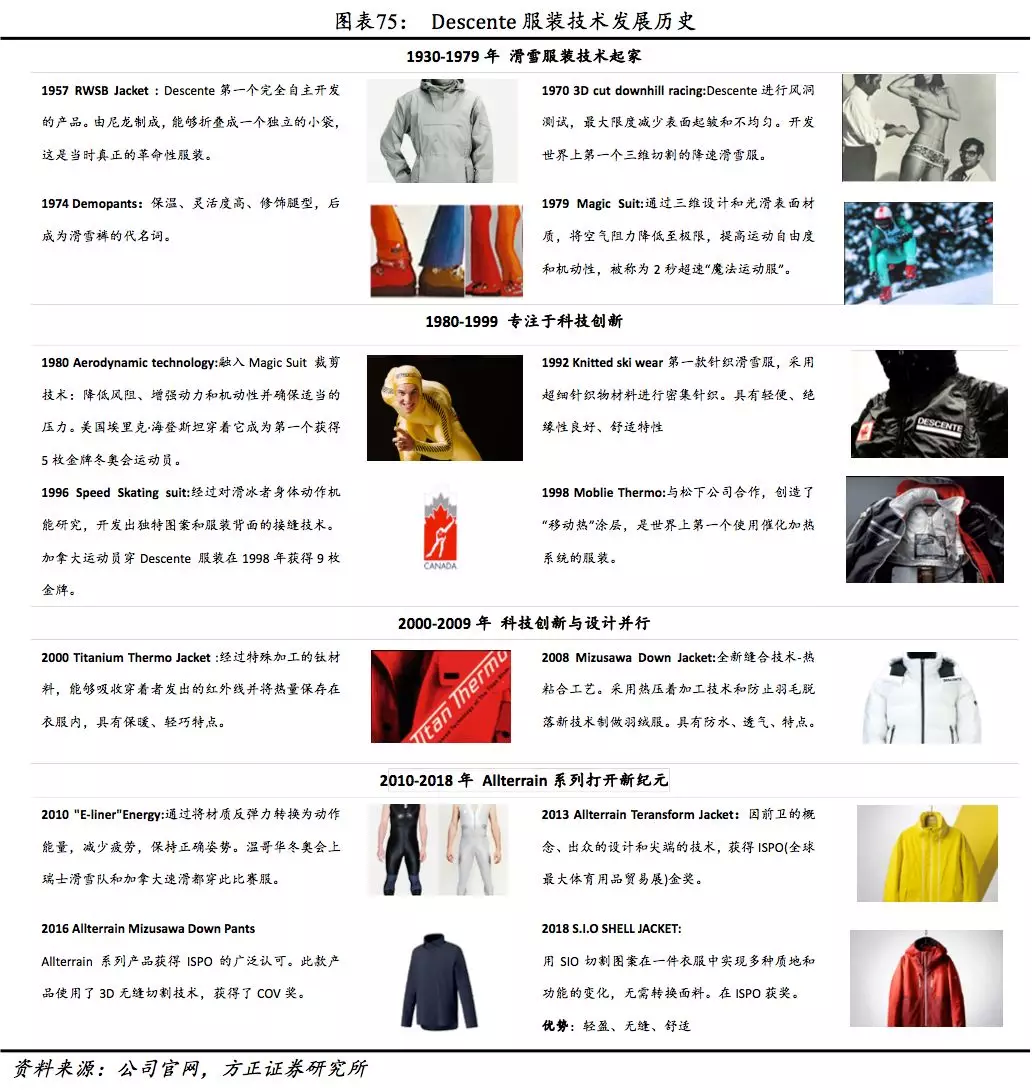

公司自成立起持续一直专注技术研发,1970年开发出世界首个#D切割降速滑雪服,1979年设计的Magic Suit多次登上滑雪世界大会领奖台,被称为2秒超速“魔法运动服”。2010年温哥华冬奥会金牌总数第1、第6名的加拿大、瑞士队均穿着公司"E-liner"Energy 速滑比赛服参加比赛。2018平昌奥运会使用DESCENTE装备的运动员共22次站上领奖台,位居2018平昌冬奥会最具价值品牌第3位(第1/2分别为ADIDAS/FILA)。

KOLON SPORT:2017年2月公司与KOLONSPORT成立合资公司并参股50%,获得该韩国中高端专业登山装备品牌在大中华区运营权,2018H1品牌中国门店数量达189家,预计年末达200-210家。KOLONSPORT 成立于1973年,是韩国第2、全球第10大户外运动品牌。2012年相继签约起朴信惠、汤唯、张东健、EXO、宋仲基等亚洲明星成为品牌代言人。

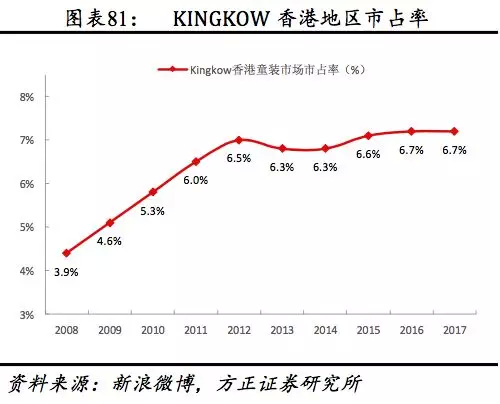

KINGKOW:公司2017年10月完成对品牌收购,36KR预计收购价约6000万港元。收购前在大中华区及美国共有80家门店,2018H1公司门店数量共63家,大陆/香港/澳门/台湾/美国分别为32/18/10/2/1家,预计年底达60-70家。KINGKOW成立于1998年,为消费人群在0-14岁提供舒适时尚儿童服饰,品牌设计童装以色彩、大字图和精巧花纹为主定位中高端。2017年在香港童装市场市占率达6.7%,是香港第2大童装品牌。

Amer Sports:2018年9月12日,公司发布公告,公司连同私募股权投资基金方源资本向Amer Sports发出无约束力初步收购意向,以40欧元/股现金方式收购Amer Sports全部股份,收购总额47亿欧元(合约375亿元)。对应目标公司2017年PE 33.72,较Amer Sports 11月22日收盘价溢价约18%。

假设公司联合其他股权机构进行收购并持股51%,需额外融资约12亿欧元(约100亿元),预计收购资金来源为自有资金及银行贷款。假设公司银行融资成本在3%-4%,公司每年将产生3-5亿元利息支出。

Amer Sports 1950年成立于芬兰,早期业务为烟草贸易,1974年收购冰球装备商Koho Tuote,主业开始转向体育产业,1977年在纳斯达克北欧市场挂牌上市。集团旗下拥有13个品牌,涵盖户外(Arc’teryx、Atomic、Salomon、Mavic、ENVE、Suunto、Louisville)、球类(Wilson、DeMarini、Slugger)、健身器械(Precor、Sports Tracker)、运动时尚(Peak Performance)四大系列。

2017年Amer Sports营收、净利润分别为26.85、0.93亿欧元,同比增2.41%、-26.48%。

分地区看,2017年EMEA(欧洲、中东、非洲)、美洲、亚太地区销售占比分别较2013年提升-4.29、2.50、1.78pct至43.70%、41.79%、14.51%,2013-2017年营收复合增速分别为3.44%、7.53%、9.40%。

分产品看,2017年户外、球类、健身类产品销售占比分别较2013年提升1.87、-1.46、-0.40pct至62.23%、24.33%、13.45%,2013-2017年营收复合增速分别为6.69%、4.35%、5.10%。

盈利能力方面,2017年集团毛利率、净利率、ROE分别同比下降1.29、-1.37、2.10pct 至44.95%、3.47%、10.50%。营运能力方面,2017年公司存货周转天数、应收账款周转天数、营业周期分别下降6、0、6天。

若成功收购Amer Sports品牌布局、供应链及全球运营望与安踏形成协同。

(1)集团旗下品牌大多为高端运动领域龙头,与安踏现有品牌在产品、定位方面形成互补,有助进一步完善安踏多品牌矩阵。

(2)2017 年 AMEAS 亚太区收入占比14.51%,与欧美区相比收入占比最低但收入增速最高,未来发展空间大。2017年区集团中国区收入规模 1.2 亿欧元,同比增长15%,长期收入目标2亿欧元,未来望借助安踏渠道、本土零售管理优势实现渠道及销售收入的增长。

(3)Amer Sports各品牌拥有成熟运营团队,多品牌、全球化经营管理经验丰富,安踏望通过收购逐步积累全球化运营经验,通过全球化实现经营规模扩张。

(4)集团外包、自产、合资工厂产品生产比例分别为64%、23%、13%,分区域看,亚太、EMEA、美洲产能占比分别达60%、27%、13%,中国产能占比为24%,亚洲产能未来仍有提升空间。若收购成功鞋服产品望与安踏供应链形成协同。

AntapluS:2018年推出自主孵化的时尚运动品牌AntapluS,分专业运动AKOS和休闲运动Sport Lounge两个产品系列,AKOS支持如瑜伽、慢跑、综练等类型的运动需求,兼具专业功能与设计感。Sport Lounge更偏向于满足日常生活的搭配需求。品牌价格位于Anta与Fila之间,约耐克、阿迪达斯同类产品价格80%。第一家门店于今年7月在长春开业,目前已开出4-5家门店,以经销模式为主。

2.2 物流园投产,供应链效率持续提升

外协生产为主。公司主要生产基地位于福建,共拥有安海、池店、陈埭、厦门、长汀5大生产基地。2007-2012年鞋底、鞋、服装产量分别增长1.52、1.41、7.33倍至1490万双、1610万双、740万件。2007年鞋、服装自产比例分别下降、提升24.70%、1.20%至37.80%、5.50%。

物流变革,从成本中心到盈利中心。①管理模式方面,公司近年通过变革公司改变物流部门传统费用中心定位,成立物流公司,作为独立法人自负盈亏,将物流变成盈利中心。②物流体系方面,公司近年逐步从中央仓+区域仓+分仓模式开始进行转变,形成中央仓直配全国门店、电商前置仓、高销售区DC仓、前店后仓等多种形式相结合的物流模式。

一体化产业园望进一步坚实效率壁垒。公司一体化产业园区预计总投资超过50亿元,除物流中心外,一体化产业园还包括智能工厂、技术创新会议中心和公寓型生活区(可居住4500人),办公和作业区域。新物流产业园中心投产,提升产品流转效率。2018上半年公司投资超10亿元的晋江一体化物流中心正式投入使用,送货时间预计从原先平均1个多月缩短至2周,降低物流成本的同时望进一步提高产品流转效率,2017年预计补单比例中单位数,至2020年望达20%。

3 行业

行业规模超万亿,品牌分化加剧

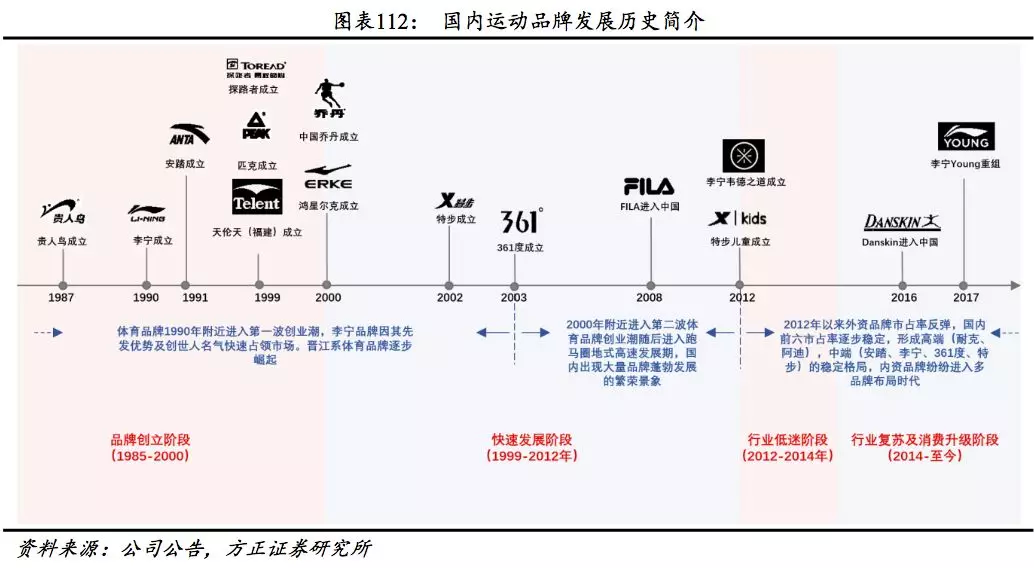

3.1 行业广阔,内资品牌分化加剧

体育行业规模超万亿,多项政策引导产业发展。2017年我国运动鞋服市场规模达2121.50亿元,同比增长12.5%,Euromonitor预计我国运动鞋服2022年望达3586.60亿元,2018-2022年复合增速11.07%,超鞋服市场整体增速8.06pct。国内体育健身市场总规模近1.5万亿,其中体育产品和装备占比近70%。根据国务院46号文件规划,2025年体育人口将突破5亿,对应行业总产值突破5万亿,GDP占比突破2%。

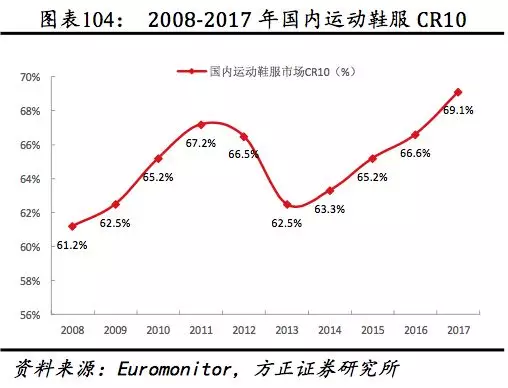

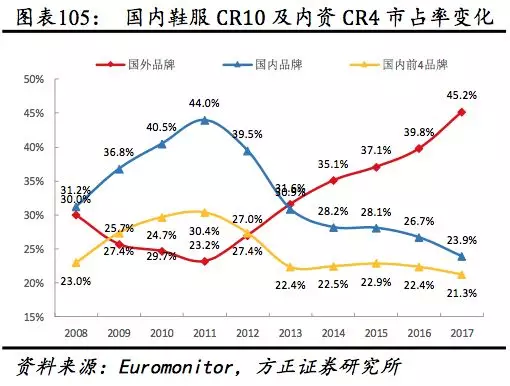

运动服饰行业集中度较高,市场份额进一步向海外龙头集中,安踏相关品牌逆势提升市占率。(1)运动服饰集中度高,竞争激烈。2017我国运动品牌CR10达69%,同时34个品牌占据了我国运动市场近90%的市场份额,其中海外品牌达25个。(2)海外品牌市占率高于国内品牌。国内、外品牌长期成长趋势相反,竞争激烈,2011年之前国内企业属于跑马圈地的快速发展期,海外品牌仍在摸索在我国合适的发展模式。因2000年以来多数企业更重视“量”而忽视“质”,产品、供应链效率仍存在问题,2013年当我国服装行业整体面临库存压时,供应链效率占据明显优势的海外品牌市占率触底反弹,优势持续拉大, 2017年海外品牌CR10达45.2%,约为国内品牌的2倍。(3)内资CR4市占率保持相对稳定。 2014年起在其他内资品牌市占率仍下滑情况下内资第一梯队企除了在2011-2013行业整体承压是业绩下滑外,2013起市占率保持相对稳定,2017年内资CR4达21.3%。海外品牌2013年起持续吞噬的市场份额主要来自中小企业。(4)安踏逆势提升市占率,成为我国内资第一运动品牌。2011起安踏超过李宁成为内资运动第一品牌,随后在国际品牌市占率持续提升的过程中,安踏主品牌市占率整体稳定在7-8%,同时FILA市占率快速增长,2017安踏主品牌及FILA品牌市占率合达10.6%,约为内资第二名李宁市占率的两倍。

3.2 国际比较:NIKE规模居首,UA直营布局领先

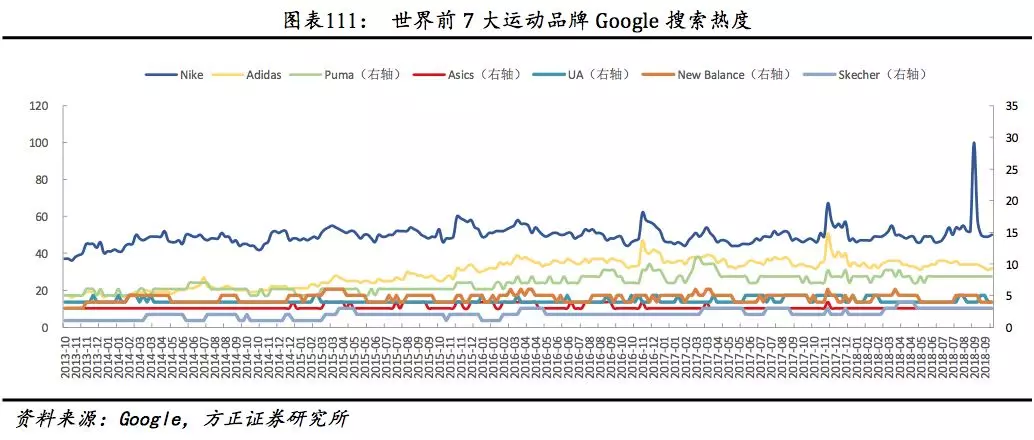

美国体育行业已有200余年发展历史,目前已进入行业成熟期。研究美国运动品牌对理解国内体育发展前景具有参考意义。在此我们选取比较分析的主要为全球市占率前七大品牌,分别为NIKE、ADIDAS、Under Armour、Puma、Asics、New Balance、Skechers。

(1)简介:NIKE市占率第一,UA份额提升最快

NIKE创立于1972年,90年代通过AIR气垫鞋迅速占领美国本土市场成为本土第一大运动品牌。后期通过持续的技术创新及成功行销策略,公司稳居全球运动龙头地位,2017年实现收入363.97亿美元,全球市占率达15.2%。

ADIDAS成立于1949年,1954年世界杯德国队穿着阿迪达斯足球鞋赢得世界杯冠军使公司声名大噪,70年代成功开拓美国市场成为80年代世界第一大运动品牌。80年代后期因错失“慢跑热”及经营管理问题市占率下滑被NIKE反超。近年通过yeezy及boost系列运动鞋联连续创造消费热点,2017年实现收入253.36亿美元,全球市占率9.8%。

Under Armour成立于1996年,以研发透气舒适的功能性紧身运动衣和橄榄球装备起家,2017年紧身运动服收入占比高达66%。此外,公司运动产品逐步向运动鞋、太阳眼镜等运动装备拓展,2015年超过ADIDAS成为美国第二大运动品牌。2017年实现收入49.77亿美元,市占率达2.2%,较2008年提升1.7%,为前十大运动品牌中市占率上升最快品牌。

Puma成立于1948年,由达斯勒兄弟分家后创立(阿道夫创立ADIDAS),2007年被奢侈品集团Kering收购后因业绩平平几度传出将被Kering抛售。2014年Rihanna担任品牌创意总监后推出Fenty、Basket Heart系列使品牌人气大幅回升,2017年个人产品线为公司贡献增长率约7%。2017年品牌实现收入46.32亿美元,市占率1.9%。

Asics成立于1977年,原身为1949年的日本运动品牌商OnitsukaTiger,公司以跑鞋起家,1964年东京奥运会穿着Tiger跑鞋的运动员共获46块奖牌。如今Onitsuka Tiger主要往休闲潮牌方向发展,Asics则沿袭专业跑鞋定位。2017年Asics母公司Onitsuka Tiger实现收入35.44亿美元,全球市占率为1.6%。

New Balance成立于1906年,早年以生产脚弓支撑器和矫正鞋为主,50年代开始生产专业运动鞋,70年代起致力高科技功能材质开发,与其他品牌不同,公司提供三种宽型鞋型,定位注重舒适度的跑者。通过产品线精简、提供多款配色及热门韩剧植入,New Balance作为潮流休闲鞋在亚洲大热。2017年全球市占率达1.4%,市占率较2008年提升0.5%,仅次Under Armour。

Skechers成立于1992年,以男士工装靴起家,2009年公司通过塑身鞋系列和修身鞋系列进入健身市场,2009-2010年签约美国偶像冠军David Cook和时尚名媛金卡戴珊作为代言人。2016年推出D'Lites 2复古时尚运动鞋并签约亚洲偶像团体EXO进行推广。旗下健步鞋、跑步鞋、复古鞋满足可不同消费者需求,2016年一度超过ADIDAS成为美国第二大运动品牌。

(2)比较:ADIDAS覆盖全面,NIKE营销优势明显

量:NIKE经营规模、运营效率第一,ADIDAS直营布局领先

收入结构方面,Asics鞋类产品收入行业最高,占比达83.32%,ADIDAS服饰收入占比达36.66%,行业第一,Under Armour配件类占比达10.94%,超过其他同业企业。安踏鞋服收入占比分别为42.23%、54.61%,服装占比高于国际品牌。

盈利能力方面,从毛利率看,ADIDAS 2015年以来毛利率快速提升,2017年较2年前提升2.1pct至50.45%,因直营收入占比高,毛利率行业最高。NIKE毛利率行业最低,2015-2016年维持在46%左右,2017年下滑至43.84%。安踏2017年实现毛利率49.37%,高于国际品牌。

从净利率看,Skechers 2017年净利率为5.65%,行业最高,Asics净利率仅3.18%,行业最低。NIKE因美国税改导致税收支出同增270%,净利率同比下调7.03pct至5.31%。安踏净利率为18.92%,明显高于国际品牌。

营运效率方面,NIKE 2017年存货周转天数仅为94天,行业最低,因直营占比较低,存货周转快于同样全球运营的ADDIDAS。安踏存货周转领先。Skechers应收账款周转天数行业最低,安踏应收账款天数为40天,略快于国际品牌平均水平。

渠道方面,国际主要运动品牌销售模式主要以分销为主,直营为辅。ADIDAS直营店数最多,Under Armour直营收入占比达36.46%,收入占比最高。Asics直营门店、收入占比行业最低。安踏直营收入占比达30%,仅次Under Armour。

质:NIKE营销投入领先,Puma品牌关注度提升明显

产品方面,从覆盖领域看,ADIDAS除跑步、综训等大众运动产品外,还拥有排球、拳击等专业运动产品线,覆盖运动领域达13个,产品范围最广。Under Armour、Skechers产品线仅4个,经营范围较专一,安踏旗下各品牌共覆盖8个运动领域,覆盖面较多数海外品牌更广。

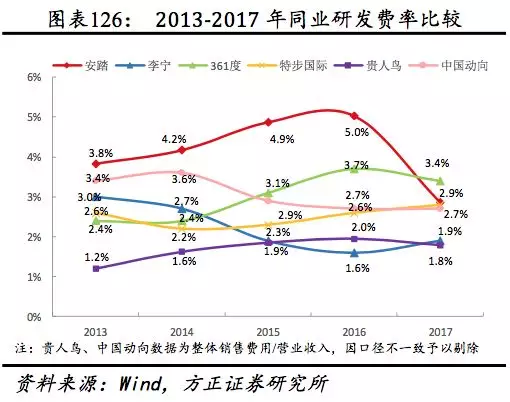

费用方面,从研发投入看,2017年Puma研发费用率达1.15%,ADIDAS研发费用达2.23亿美元,行业领先。安踏研发费用率达2.9%,远超海外龙头平均水平。从广告投入看,2017年Under Armour广告费用率达11.35%,NIKE广告费用绝对值达33.41亿美元,位居行业前列。安踏广告宣传费率为12%,领先于其他国际品牌。

从营销资源看,体育营销方面,NIKE在足球、篮球领域赞助明星、球队数量及质量均高于同业企业,安踏与国际巨头存一定差距。娱乐营销方面,NIKE、ADIDAS、PUMA代言人知名度及微博粉丝数量最高,Under Armour、Skechers、New Balance位居第二梯队,安踏旗下FILA品因定位中高端,代言人人气高。

从品牌关注度看,NIKE全球搜索热度近5年稳居全球首位,ADIDAS受yeezy带动2015年下半年起热度逐步回升,现位居全球第二。安踏全球搜索热度小于1 ,与国际品牌相比国际知名度仍存较大差距。

3.3 国内比较:安踏经营规模居首,运营能力领先

安踏体育产品定位运动鞋服,我们所选的竞争对手主要包括港股上市公司李宁、特步国际、361度、中国动向及A股上市的贵人鸟。

(1)量:安踏经营规模居首,成长性强。

规模方面,从收入看,2012年安踏超越李宁成为国内第一大运动品牌,2017年实现营收166.92亿元,仍保持行业第一地位,收入约第二名2倍,与其他同业企业拉开较大差距。从净利润看,安踏稳居行业首位,中国动向受益金融投资收益,归母净利润位居行业第二。

增速方面,从收入方看,贵人鸟2017年在主品牌收入下滑的情况下合并杰之行、名鞋库仍实现收入同比增长42.70%,位居行业第一。2017年安踏体育实现收入增速25.08%,位居行业第二。从净利润看,安踏、361度以29.44%、13.42%位居行业第一、二,其他同业企业均实现归母净利润负增长。

中国动向、安踏盈利能力领先。从毛利率看,中国动向因旗下代理品牌Kappa定位较高毛利率最高,安踏毛利率位居行业第二,2017年毛利率提升幅度位居行业首位。从净利率看,中国动向主营代理业务分销等支出较大,但因金融投资高收益,2017年整体净利率达59.06%,同期安踏净利率为18.92%,位居行业第二。

安踏运营效率行业居首。2017年安踏存货周转天数、应收账款周转天数、营运天数分别为73、40、114天,均位居行业首位。

安踏门店数量优势明显。 2012-2015年行业调整期间安踏等5家企业共关店7791家,其中安踏关店752家,行业最少,李宁关店数量最多,合计2629家。从渠道数量看,2010年安踏超过李宁成为国内门店数量的国内品牌,2017年各类门店合计11296家,2010年至今仍保持渠道数量优势。

中国动向直营占比最高,安踏店效领先。中国动向直营门店数量及直营收入占比最高。安踏通过旗下FILA品牌拓展直营店带动直营收入比例上升,2017年公司加盟、直营、平均店效分别约461.05、122.60、157.22万元/个,行业第一。李宁通过2012年渠道改革及近年回收经营不善加盟店为直营店致直营渠道、收入占比较高。特步仍采用分销模式,但通过独家代理商掌控60%门店经营,独家代理商实为资本投资方,2017年独家代理的直营店店效提升逾10%。

安踏主品牌同店稳健,其他品牌高成长。安踏主品牌零售增速自2016Q3起长期达双位数增长,非安踏品牌(主要为FILA品牌)则长期保持40%以上增速快速成长,表现远超同业其他副品牌。

特步电商占比最高,安踏李宁绝对值居首。从收入占比看,特步、李宁线上收入分别约20%、19%,领先同业,贵人鸟因合并名鞋库全年收入致电商占比同比提升7.63pct至12.42%。从绝对值看,安踏、李宁2017年电商收入约17亿元,行业居首。

中国动向、贵人鸟、安踏股利支付率领先。2013-2017年中国动向、贵人鸟、安踏平均股利支付率分别为89.64%、84.70%、71.5%,高于行业平均59.56%,投资性价比高(李宁2012年以后未进行分红)。

(2)质:安踏品牌影响力居前,广告研发投入领先

安踏品牌影响力行业领先。2018年安踏在国内运动鞋服市场品牌指数分别为319.1、359.6分,排名位居行业第6、4,内资第4、2,排名较2012年保持稳定,消费者认可度高。

安踏旗下品牌覆盖领域较为全面。从覆盖领域看,除特步和贵人鸟外,其他企业旗下品牌合计覆盖运动领域基本在7个及以上,安踏集团旗下品牌覆盖10大运动品类,行业最多。从拓展方式看,除361度旗下品牌均为自设外,安踏、李宁、中国动向均通过收购、合资等方式扩大产品线。

安踏广告研发投入绝对值最高。从广告宣传费用看,特步国际广告及宣传费用率第一,安踏体育绝对值最高。从整体销售费用看,李宁销售费用率行业最高,安踏绝对值仍行业领先。研发投入方面,从研发投入看,安踏体育研发绝对值第一,361度研发费用率居首。从研发成果看,截止2018年9月16日安踏国际专利总数达902个,是第二名贵人鸟约1.9倍,行业领先。

安踏问鼎ISPO全球设计大奖,李宁荣获设计奖项满贯。2017年公司自主研发设计生产的中国短道速滑比赛服,获得“ISPO全球设计大奖”,获得世界认可。2017年李宁是国内第1家同时集齐德国红点、德国IF、美国IDEA、中国红星奖四大国际国内设计赛奖项的运动品牌,设计实力突出。

安踏、李宁体育营销资源质优。体育营销资源方面,安踏赞助奥运队伍最多,李宁赞助奥运代表队平均金牌数量领先,安踏因签约NBA巨星加内特、隆多、汤普森,李宁签约韦德、麦尔勒姆,NBA篮球资源较强。娱乐营销资源方面,李宁无娱乐明星代言,安踏旗下FILA明显代言人以特步定位运动时尚,明星代言质、量均较高。

3.4 经验借鉴:NIKE、ADIDAS产品科技持续升级,营销资源广泛

(1)NIKE:全球运动龙头,持续创新打造核心竞争优势

NIKE是全球运动龙头,早期通过华夫底跑鞋和气垫技术快速打开市场,后期通过持续科技创新和成功体育行销发展成为世界第一运动品牌。2017年实现营收、净利润343.50、42.40亿美元,市值达1020.51亿美元,在全球运动鞋服市场市占率达15.2%。

公司发展历程可大致划分为4个阶段:

初创期(1964-1971年):代理虎牌运动鞋起步

1964年公司前身“蓝带体育用品公司”成立,与OnitsukaTiger合作代理日本虎牌(Tiger)运动鞋。1966年为Onitsuka Tiger设计软尼龙非传统皮革的Cortez运动鞋成为Tiger旗下最畅销的鞋款。

1969年日本方面开始寻找更大批发商,1971年公司中止与OnitsukaTiger合作,采用当地女学生为公司设计的Swoosh标志,开始以独立商标销售产品。

成长期(1972-1989年):OEM转型OBM,持续技术创新快速抢占市场

1972年NIKE公司正式成立。

产品方面,1974年公司推出The Waffle Trainer,很快成为美国最畅销训练鞋,1979年空气气垫Air技术首次运用在Tailwind跑鞋上,1982年推出Air Force 1 首款气垫篮球鞋。1980年公司在美国运动鞋市占率达50%。除鞋类产品外,公司积极拓宽其他产品线,1979年第一条服装生产线上马,1985年推出第一双高尔夫球鞋。

80年代中期,慢跑热衰退,有氧运动兴起,锐步率先抓住年轻族群追求运动时尚的消费需求,以设计感十足的产品占领先机,1987年以9.91亿美元销售额、30%的市占率成为美国第一大运动品牌,NIKE则以5.97亿美元及18%的市占率屈居第二。

蒙受剧烈竞争打击期间,公司确立新产品研发设计的策略主调,1987年推出Air Max首款可视气垫运动鞋后,1992-1998年相继推出180度、270度、前掌、全掌、可调节气垫鞋,进一步升级气垫技术。

营销方面,1984年公司独居慧眼签约篮球运动员迈克尔乔丹,并推出Air Jordan系列篮球鞋,推出第一年即创造2亿美元收入。随乔丹成为世界顶级球星,Air Jordan成为耐克销售最大推动力之一。1986年前,公司一直采用杂志作为主要广告媒体,推出以The Beatles 《Revolution》作为背景音乐的创意电视广告后,电视广告逐步成为公司最大推广平台。

渠道方面,公司1981年第一个海外总部在荷兰阿姆斯特丹成立,同年成立耐克日本公司,通过为中国男篮、女篮提供运动鞋服,开始在中国市场的宣传。

生产方面,70年代初公司已建立海外生产运作模式,1972年与日本签订合约正式生产NIKE运动鞋。随后几年随日本人力成本攀升,公司1975年将生产线转移至人力成本更低的韩国与台湾。

1989年,公司实现收入17.11亿美元,1981-1989年年均复合增速达17.91%,美国市场市占率达30%,成为美国第一大运动品牌,同期锐步、阿迪达斯市占率分别为20%、2.9%。

快速发展期(1990-2015年)全球化与体育行销下攀上高峰

品牌方面,公司的品牌扩张策略进退结合。继1988年首次收购高档鞋类公司Cole Haan后,公司1994年收购冰球设备制造商Bauer Hockey。2002年收购冲浪服饰公司Hurley International。2003年收购匡威。2004年收购联盟运动服饰品牌Starter 和英国足球品牌Umbro。为重新专注其核心业务线,公司2007年起逐步剥离部分子公司,至2017年公司仅保留匡威和Hurley两个已收购的子品牌。

渠道方面,通过80-90年代的全球渠道扩张,公司1994-1997年全球运动鞋市场市占率升幅超过10pct至35%,同时期ADIDAS、锐步市占率保持平稳。2003年耐克国际市场销售首次超过美国本土。

营销方面,1996年公司签约当时最被看好的高尔夫新秀老虎伍兹,2000年随老虎伍兹连续夺得四大锦标赛冠军,公司逐步建立在高尔夫运动领域地位。1996年公司与巴西足球兑签下2-4亿美元10年合同,创下世界足坛最高价码记录。

2015年公司实现营收306.01亿美元,1990-2015年年均复合增速10.15%,2015年公司在美国运动鞋服市场市占率达19.3%,超出第二名ADIDAS 3.8个百分点。

战略重新布局阶段(2016-至今):“三双”目标+“贴近消费需求”战略起航

2016Q1以来公司期货订单增速放缓,受订货影响2016Q3起营收出现下滑。从外部环境看,Under Armour发力,阿迪达斯逐渐走出低谷;另一方面运动行业越发复杂,优衣库、Zara 等品牌纷纷推出运动休闲产品抢占市场份额。从内部看,公司篮球鞋销售额大跌20%,连续第二年下滑,ADIDAS的篮球鞋销售额则同比大涨40%。由于线上竞争激烈,耐克线下分销商美国“体育权威公司”和 City Sports先后申请破产,渠道库存均出现问题。

为提振销售,2017年公司提出Consumer Direct Offense全新战略,将未来重心放在10个国家12个城市上,以数字化为导向,为消费者提供更快捷、更人性化服务,并计划将业务部分由6个精简为4个,在全球裁员2%,裁减25%球鞋款式。同时提出“Triple Double 三双”:双倍创新、双倍速度和双倍直接联系。

2018财年公司实现收入363.97亿美元,2016-2018年营收复合增速为6.03%,2017年美国市场市占率较2015年下滑2.9pct至42.7,同期阿迪达斯增长2.9pct至9.0%。

我们认为,NIKE的成功主要源于1>持续创新打造的产品优势;2>成功体育行销;3>全球化扩张;4>高效供应链管理。

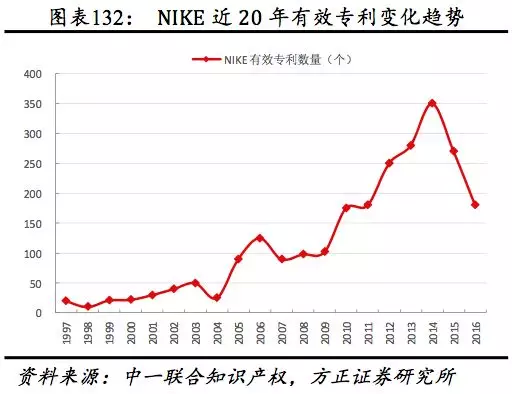

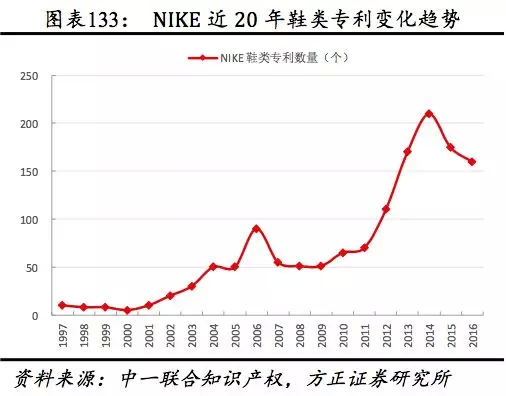

1>持续研发创新打造核心竞争优势

公司自成立以来一直注重产品科技创新,1980年在新罕布什尔州埃克赛特镇设立研究实验室,集中科技开发者、设计师、材料学家等各领域人士集中力量研究开发新技术。公司还设置了研究委员会和顾客委员会邀请运动员、教练、足科医生共同商讨产品方案,另外通过并购合作等方式获得外部技术。如并购美国专业气囊用材料制造商Tetra。

从专利数量看,1997-2016年公司专利数量整体逐年稳步递增,2004-2014年加大专利申请量,同时期营收规模也出现较大幅度扩张。虽然自2014年公司减少专利申请总量,但是鞋类专利申请量还继续维持在的较高水平,公司在鞋类产品开发的技术优势仍然处于世界领先地位。

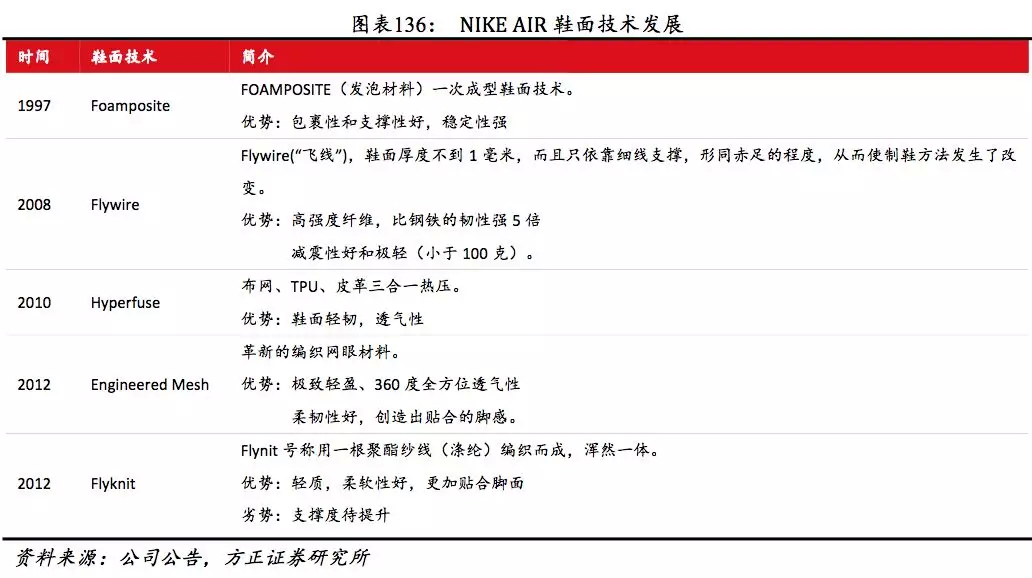

从产品看, 1979年的Tailwind密封AIR气垫到2017年仅鞋面和中底组成的可视全掌气垫Vapor Max,再到2017年对抗ADIDAS的React泡棉缓震材料,中底技术持续推陈出新。从1997年推出一次成型的Foamposite、2008年推出强支撑的Flywire,再到2013一体化针织材料Flyknit,公司在鞋面科技上也引领行业的研发潮流。

2>成功的体育行销扩大品牌影响力

营销投入方面,公司广告营销费用率一直维持在10%的较高水平,2018年营销费用达35.77亿美元,2001-2018年广告宣传费用年均复合增长7.80%。

广告宣传方面,NIKE并不仅做简单产品宣传,而是抓住购买产品背后是人们渴望寻找坚毅与拼搏的情感需求, 1986年通过The Beatles Revolution背景音乐的广告曲采用“离经叛道”宣传形式强化沟通,通过乔丹等名人的偶像崇拜建立品牌忠诚,在广告中进行准确而有力的情感输出。

代言人方面,与其他运动品牌签约大牌运动明星不同,公司更看重挑选未来潜力新星。为挖掘潜力运动明星,公司成立由退役运动员和体育领域经营丰富的人士组成体育市场部,在运动员成名之前就与其签约。迈克尔乔丹、科比、林书豪,老虎伍兹,费德勒,都是公司挖掘的体育巨星。

赛事赞助方面,与阿迪达斯签约成为赛事官方合作伙伴取得曝光度的策略不同,公司与奥运会参赛协会签署合作协议,为运动员提供专属比赛装备。虽然运动员身着赞助服装登上领奖台,但比赛镜头回放时NIKE的品牌宣传更能产生视觉冲击的效果。

3>分销模式、全球化经营扩大收入规模

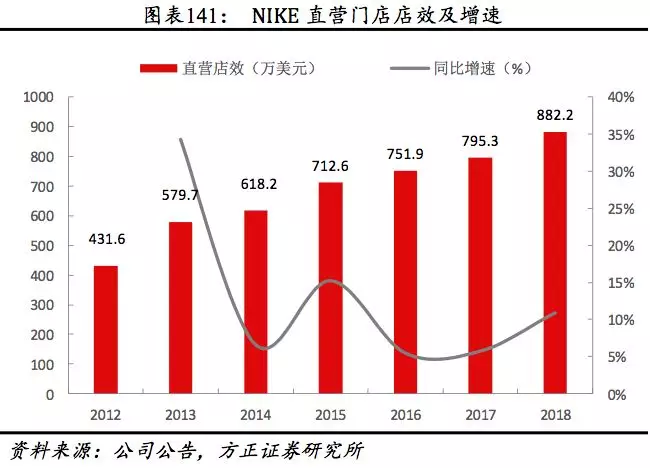

分销模式下渠道快速拓展,直营占比逐年提升。公司销售模式分为分销、直营、面向消费者的批发业务三种,公司直营门店数量仅1182个,全球渠道扩张主要通过分销模式。2018年公司三种模式收入分别为239.97、10.43、6.33亿美元,分销模式为公司最主要的销售来源,直营占比较2012年提升10.70pct至25.60%。

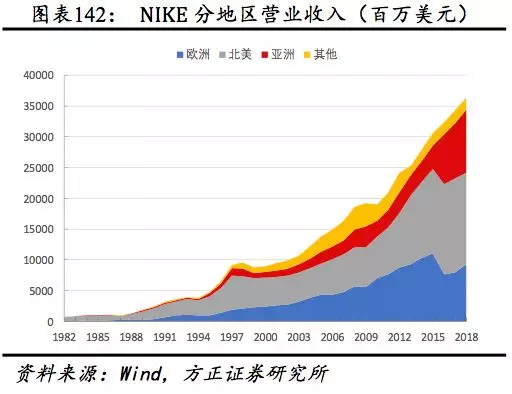

国际业务重要性日益提升。1981年公司在荷兰阿姆斯特丹设立第一家海外子公司开启国际化进程。2003年国际销售收入首超国内,至2018年海外收入占比已达59.19%,较1988年前提升34.07pct。分地区看,亚洲地区收入持续保持快速增长,成为公司收入增量的主要驱动。

电商收入贡献持续增长。2018年公司线上收入已达28亿美元,同比增长27.27%,占总收入比重达7.69%,CEO Mark Parker预计未来五年电商业务未来5年收入占比提升至15%- 30%。

4>轻资产运营模式及高效供应链管理构筑效率壁垒

生产方面,公司上世纪70年代起已开始生产外包,随各地区生产成本变化,公司合作地区也不断变化,70年代主要生产基地为日本,其后是韩国、台湾,后转移至大陆。90年代,公司逐步将生产转移至劳动力更为廉价的越南等东南亚国家。

1999年起,公司开始启用电子数据交换EDI方式与供应商联系,将交货周期从180天缩短至90天,此外还投资5亿美元建设具备快反能力的供应链系统,全球600家以上的接包商库房都安装有公司的信息控制控制系统,接总部可同步获悉厂商的品种和存货,从而提高订单安排及生产效率。

物流方面,公司在美国本土拥有7大物流配送中心,2个自有、3个租赁,剩余2个为第三方代运营。美国外共设62个物流配送中心,其中比利时拉克达尔、中国太仓、日本富仓、韩国仁川为四大海外最重要的自有物流中心。

物流中心投产后公司还通过升级扩建不断提升其运营效率。1983年建成的280万平方英尺美国孟菲斯配送中心通过WMS系统及自动化设备升级后吞吐量从10万件/小时提高至25万件/小时。亚洲最大物流中心江苏太仓20万平方米配送中心于2017年启动扩建,计划新增6万平方米,引入高科技分拣设备和输送系统、仓库管理系统,进一步提升物流配送效率。

(2)ADIDAS:国际运动巨头,专业竞技与运动时尚并驱

ADIDAS是全球第二大运动品牌,早期凭出色产品设计、成功体育营销成为全球最大运动龙头,80年代后半期经历运营挫折后通过管理变革、供应链优化、革命性产品研发等一系列举措公司重回国际一线行列。2017年实现营收、净利润212.18、11.73亿欧元,市值达350.12亿欧元,全球市占率达9.8%。

公司成立至今主要经历5个发展阶段:

1949-1954年 起步期:品牌初创,扬名世界杯

创始人阿道夫•阿迪•达斯勒与哥哥鲁道夫散伙后创立ADIDAS品牌(鲁道夫创立PUMA),鞋面条纹原为提供鞋面更好支撑设计,1949年正式成为品牌标志。1954年世界杯公司为德国队赞助可替换鞋钉的weltmeister足球鞋,德国队夺冠后公司足球鞋一举成名。

1955-1986年 高速成长期:侧重专业竞技,体育营销大获成功

营销方面,侧重建立品牌与顶尖竞技运动联系,1956年墨尔本奥运会免费为运动员提供专业球鞋,20世纪60年代为穿着自己品牌的运动员支付报酬,1970年起成为国际足联指定用球赞助商,被称为体育营销之父的长子霍斯特1982年创立ISL营销公司,负责世界杯、夏冬两季奥运会营销权,极大增加品牌曝光度。

产品方面,1963年推出历史最畅销产品之一Stan Smith网球鞋,1979年全球最畅销的足球鞋"Copa Mundial"上市。20世纪70年代中期美国慢跑热盛行,而公司产品忽视正在兴起的跑步市场,在美国跑步领域的市场份额迅速被耐克追赶。

业绩方面,1980年公司销售额达10亿美元,独占美国运动鞋市场80%份额。

1987-1993年 发展瓶颈期:股权易手,管理动荡

生产方面,业内多数厂商将生产基地转移至远东地区,耐克1971年起运动鞋一直由亚洲生产基地供应,而阿迪达斯生产仍集中在人力成本较高的欧洲,生产成本高于同业。

管理方面,长子霍斯特在法国管理的分公司与其姐妹管理的总部为争取经销商相争相互压价,下属部门门派分立,形成内部恶性竞争。物流外包造成订单不能及时处理,工作效率低下问题。霍斯特1987年逝世,1989年公司濒临破产,经历塔皮、彭顿、里昂信贷银行三次易手,最后被克蕾斯蒂•图雷斯及好友罗伯特•路易斯-德雷福斯收购。

营销方面,公司因业绩下滑,预算缩减,年均仅投放1个电视广告(同期NIKE数量约50个)。通过为电影片场免费提供服装赞助成功植入《比弗利超级警探》、《海滩护卫队》等电影。

业绩方面,1990年阿迪达斯在美国运动鞋市场份额仅2.9%,较10年前下降近77%,1991-1992年在德国市场份额下降6%至34%。

1994-2014年 经营成熟期:管理变革,品牌多元

管理方面,改革公司文化,提倡管理层开放亲和,变英语而非德语为正式办公语言。1990年前后引入飞人乔丹的幕后策划人耐克前雇员斯特拉塞尔及其好友摩尔,重新规划发展战略,2014年再次引入耐克Lunar Force等产品的设计师丹尼斯•德科维克、马克•麦那和马可•多尔斯。

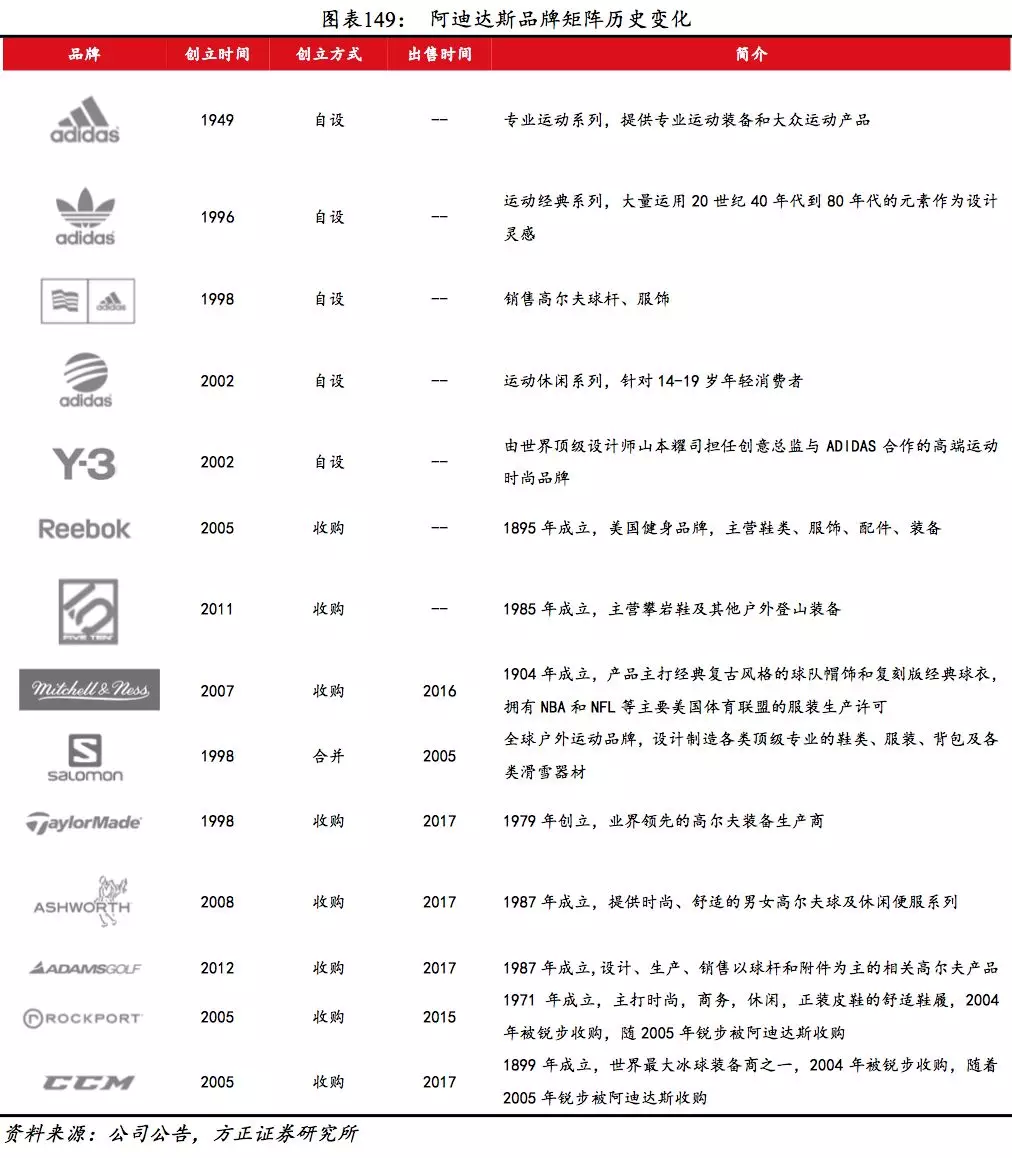

品牌方面,1994年三角标全面接替三叶草旧标,1995-2012年通过收购、自设共新增Reebok等9个子品牌,品牌矩阵不断扩充。

产品方面, 1991年推出Equipment专业运动系列, 2000年设立经典传承部门负责Stan Smith、Rekord等经典产品销售,将复古与时尚结合。

营销方面,改变营销策略,设定广告诉求对象为14-21岁青年。业绩回暖后营销全方位并重,1996-1998年签约贝克汉姆、齐达内,邀请当红明星代言,并与奥运会、世界杯等重要全球赛事保持合作。

业绩方面,1994年公司收入重回1988年水平,净利润反弹。1994-2014年公司收入实现10.82%的复合增长。

2015-至今 专注核心主业,“立新战略”起航

2015 年推出“Creating the New”5年发展战略,以速度(对消费者需求快速响应)、城市(重点城市资源投入)、开源(邀运动员/消费者/企业伙伴参与品牌建设)为核心。

产品方面,为更专注于足球、跑步、女子、儿童和运动经典系列五大产品线, 2016年起逐步出售旗下非核心业务。

供应链方面,公司建立设计-运输45天快速上市新标准,以满足快速变化的市场需求,2015年设立首个自动化工厂,对未来技术进行实验和探索。

营销方面,2017年宣布放弃电视广告营销,将重点放在数字化渠道上以吸引年轻消费者。

业绩方面,2016年以52.25%的净利润增速成为全美增长最快的运动品牌,2015-2017年公司在美、中、日三国运动鞋服市场市占率分别提升4.5%、1.6%、0.9%,同期NIKE增长-1.1%、1.3%、-0.9%。

我们认为,公司经历危机仍能绝处逢生再创销售辉煌主要系1>持续研发创新;2>成功体育营销;3>全球化扩展;4>供应链优化。

1>创新研发打造核心竞争力

创始人本身专注产品创新,个人曾获得700余项专利,在早期制鞋工艺中实现许多技术突破,1954年推出德国夺冠所穿着的旋转嵌入式螺钉设计足球鞋,1968年专门为背越式跳高发明者Dick Fosbury研制跳高技术运动鞋,同年成为世界首家采用聚酯类凸轮鞋底的运动鞋厂商,产品技术创新成为品牌初创期开拓市场、提高品牌知名度的主要因素。

成为世界运动巨头后,公司依旧保持对技术研发的高投入。从研发费用看,2017年研发投入1.87亿欧元,1996-2017年均复合增速11.47%。近10年研发费用率维持在0.9%左右,2016年起提速。从研发产品看,2002年推出首个在运动鞋上应用360度透气技术Climacool跑鞋;2004再次革命性地推出具备耐磨、抗温、吸震的“A3 Ultra Ride跑鞋”;同年推出ClimaCool系列透气运动鞋;2005年推出世界第一双芯片智能运动鞋。2013年推出boost跑鞋,2015年Ultra Boost位居2016年全球球鞋销量之首。

2>体育营销成功打开世界市场

赞助国际赛事,扩大全球影响力。第二代掌门人霍斯特60年代率先将体育品牌与大型赛事联系起来,阿迪达斯成为第一家向运动员免费赠送运动鞋,与运动队伍签订长期球鞋供应合同的公司。1969年墨西哥奥运会85%、1972年世界杯80%的运动员身着阿迪达斯品牌,1982年霍斯特创立ISL公司市场控制世界杯、夏冬两季奥运会营销权。

携手运动娱乐明星,树立专业形象、打造潮流爆款。一方面,公司始终坚持邀请体育名人代言,通过签约贝克汉姆、齐达内、科比、麦迪等全球体育明星,将运动员品牌偏好渗透到普通健身人群中,打造专业竞技形象。另一方面,签约当红明星,并结合“意见领袖”影响力和人为稀缺的“饥饿营销”,通过打造NMD、Yeezy系列等时尚爆款产品。

重点布局数字化渠道及女性消费市场。公司立新战略将重点与社交大V合作加大与年轻消费者接触。随运动健身风潮在女性消费者中兴起,2012年以来公司发Unleash Your Creativity等围绕女性运动展开的营销。2016年,阿迪达斯超越NIKE成为中国女性最偏好的运动品牌。

3>分销模式、全球扩张下收入规模快速扩张

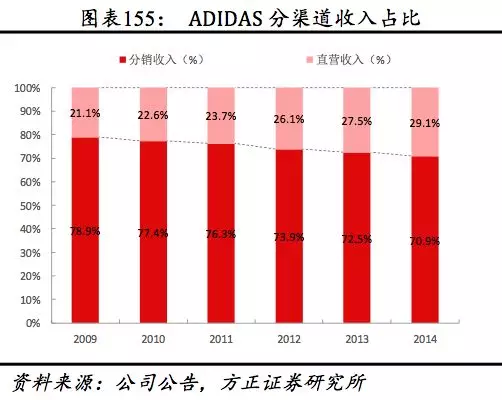

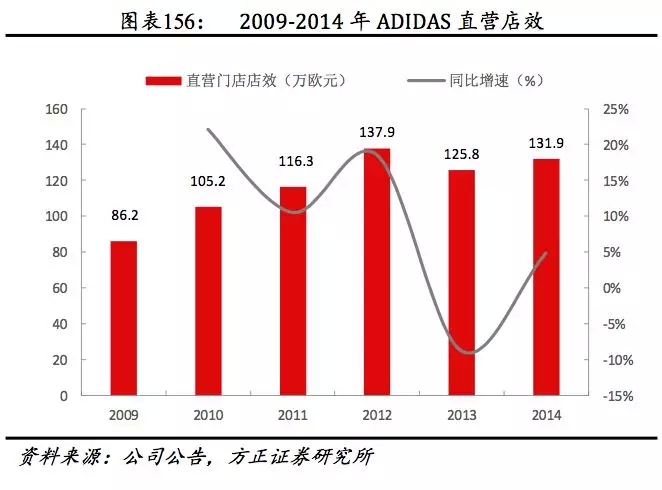

分销模式实现渠道快速下沉。公司销售模式主要分为直营、分销,分销门店包含特许经营店和分销店。2017年直营、特许经营、分销门店数量分别为2588、13000、150000家,2014年分销、直营收入占比分别为70.93%、29.07%,通过分销模式公司实现经营规模快速扩张。

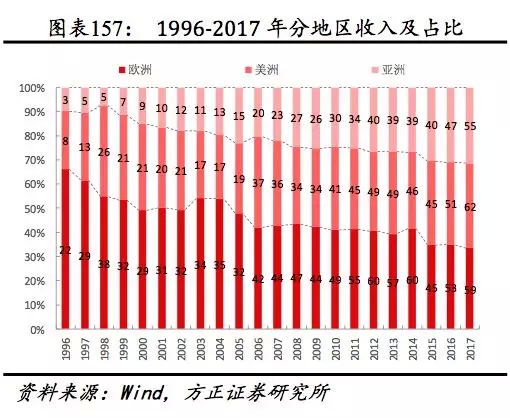

国际业务贡献主要营收,亚洲市场快速增长。60年代公司率先法国成立分公司开展欧洲其他地区业务,70-80年代重点布局美国市场,成为当时市占率最高运动品牌, 2003年成立子公司重点开拓亚洲市场。2006年起其他地区收入超过欧洲本土市场成为最大收入来源,其中增速最快的亚洲市场收入占比从2006年的15%提升10.94pct至25.94%。

4>供应链持续优化升级

生产方面,80年代初公司大部分生产仍在欧洲完成,后期逐步将生产中心从欧洲转移至生产成本更低的亚洲,至2017年近100%生产已外包给独立第三方,欧洲的供应商占91%。2015年在德国建立面积4600平方米的SpeedFactory自动化工厂,仅保留160个技术岗位,2018年在美国开设第二家占地6874平米的自动化工厂,雇员仅150人,至2020年两座工厂计划合计产量达100万双(目前公司年产量约3亿双)。

物流方面,早期公司倾向外包物流以减少运营成本,1996年将美国配送业务外包给UPS;1997年与CALIBER物流公司合作将其在美国Spartanburg工厂配送业务外包给CALIBER。2006年收购锐步后公司投入超2000万英镑建立3.25万平米曼彻斯特Trafford配送中心逐步自建物流网络。2012年至今共新增9个物流中心,今明两年公司将继续优化配送网络,扩建升级德国、俄罗斯等7个物流中心,并计划在英国新增电商配送中心,加大北美西海岸物流投入。

4 盈利预测

1、收入端

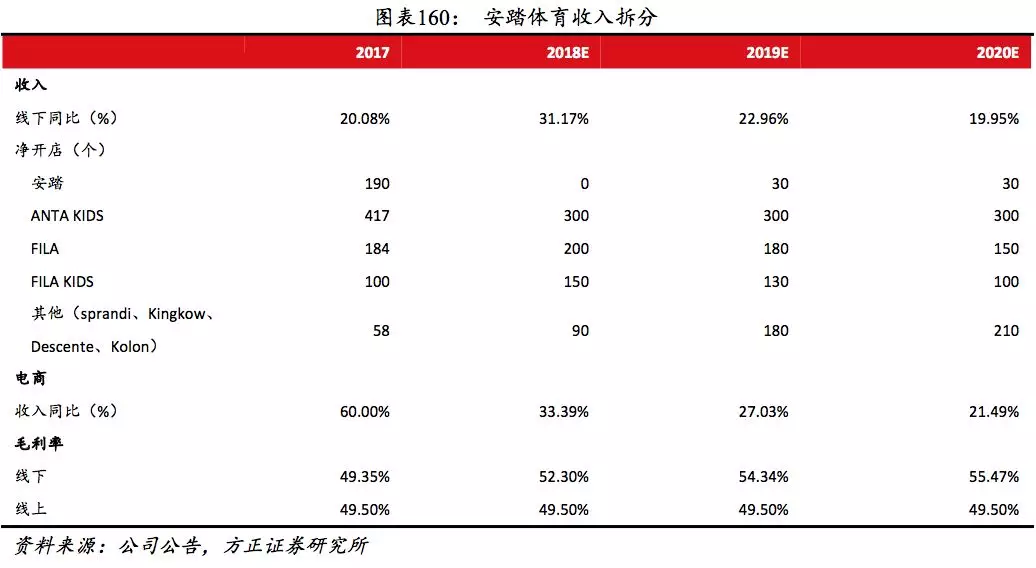

线下方面,我们预计2018/2019/2020年安踏主品牌净增门店0/30/30家,ANTA KIDS净增300/300/300家,FILA成人净增200/180/150家,FILA KIDS净增150/130/100家,其他品牌合计新增90/180/210家,线下整体增速为31.17%/22.96%/19.95%,线上整体增速为33.39%/27.03%/21.49%。2018/2019/2020年整体收入增速为31.52%/23.62%/20.21%。

2、盈利端

预计2018/2019/2020年线上、线下毛利率分别为52.30%/54.34%/55.47% 、49.50%/49.50%/49.50%,2018/2019/2020年公司整体毛利率分别为51.84% /53.53%/54.46%。

5 投资建议

一方面,主品牌安踏国内龙头地位稳固,通过渠道改革、产品升级实现内生稳增,FILA、电商、童装仍处高速成长期短期业绩快速增长无虞。另一方面,公司多品牌运营能力不断提升,通过外延发展成为千亿体育集团可期,随一体化产业园建设持续推进,效率壁垒逐步坚实。

预计2018/2019/2020年公司归母净利润分别为40.09/49.96//60.86亿元,同比增速在29.83%/24.61%/21.81%,对应EPS为1.49/1.86/2.27元/股,对应P/E为21.08 /16.91/13.89,首次覆盖,给予“推荐”评级。

6 风险提示

(1)经济下行超预期:服装行业进入库存回入销售下行阶段,若消费继续下行,预计对可选属性强、弹性大的体育用品行业受影响较大,将对公司业绩产生一定影响。

(2)主品牌销售低于预期:安踏、FILA收入占比较高,安踏品牌为国内体育鞋服领域中端品牌龙头,行业竞争激烈,受阿迪、耐克以及李宁共公司的竞争影响明显,竞品的快速成长将对安踏品牌产生一定影响,同时FILA品牌已处于品牌发展中期阶段,如果门店拓展不利、团队管理出现问题,同样对经营业绩产生一定影响。

(3)新品牌发展不及预期:公司持续进行对新品牌的收购及培育,公司迪桑特等新品牌发展若不及预期,将对业绩产生一定影响,同时公司对Amer的收购不及预期也将对公司股价产生一定影响。

(编辑:郑雅郡)