本文来自微信公众号“EBSCNEDU研究”,作者:刘凯/贾昌浩。

事件

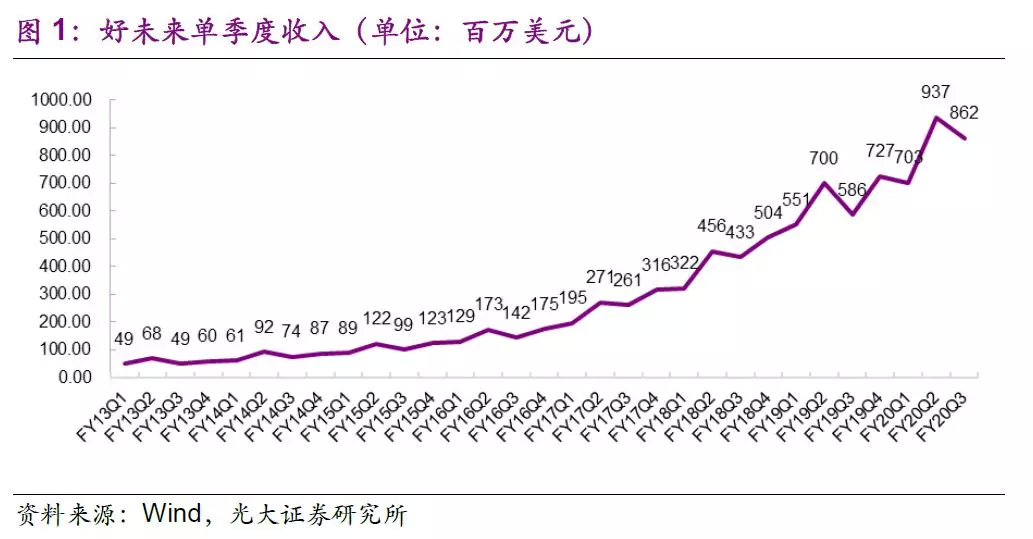

2020年1月21日,好未来(TAL.US)公布3QFY20季报(20190901-20191130):公司实现收入8.62亿美元(+47.2%),归母净利润2818万美元(-77.2%),Non-GAAP归母净利润5832万美元(-60.0%)。

点评

收入端出现拐点:3QFY20(20190901-20191130)收入8.62亿美元(+47.2%),超出此前公司给的业绩指引。

3QFY20总收入8.62亿美元(+47.2%),经营利润7804万美元(+9.9%),Non-GAAP经营利润(不考虑股权激励费用)1.08亿美元(+16.4%);归母净利润2818万美元(-77.2%),Non-GAAP归母净利润(不包括股权激励支出)5832万美元(-60.0%)。从收入端增速来看,已经连续3个季度加速增长,3QFY20增速首次接近50%,拐点基本出现。

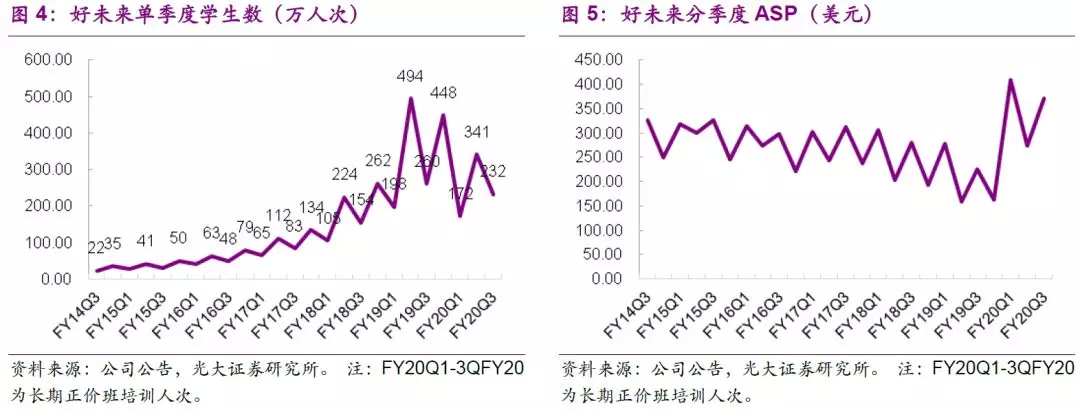

小班课程健康增长,正价长期班学生总人数231.8万人(+66.0%)。

3QFY20,长期正价班培训人次客单价为372美元,平均单店营收109万美元。3QFY20递延收入12.41亿美元(+43.3%),主要源于学而思培优小班课程。

小班课程健康增长,正价长期课程学生总人数增长66.0%。3QFY20单季度学生总入学人数口径为正价长期班学生人数,同比增加66.0%至231.8万人次,正价长期班学生人数增加主要来自小班课程和在线课程的健康增长。

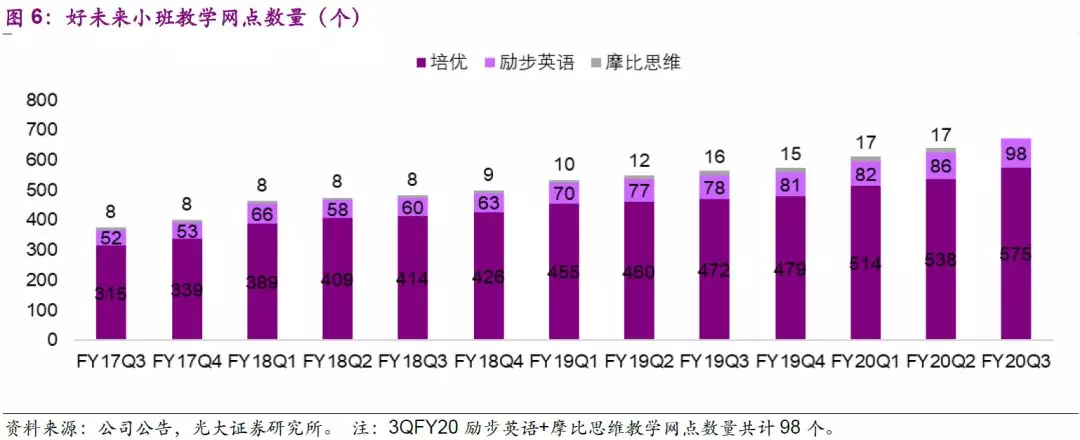

3QFY20新增1个城市,总计794个学习中心,新扩张36家,新增小班32个。

截止2019年11月30日,好未来在全国70个城市拥有794个教学网点,3QFY20单季度增加1个城市,36个教学网点。

3QFY20新增线下网点36个,794个学习中心分布于70个城市。截止3QFY20,好未来共有线下培训中心794个(+36个),线下网点扩张速度提高,去年同期增加数量为18个。截至2019年11月30日,好未来的学习中心覆盖70个城市(+16个),去年同期覆盖54个城市。

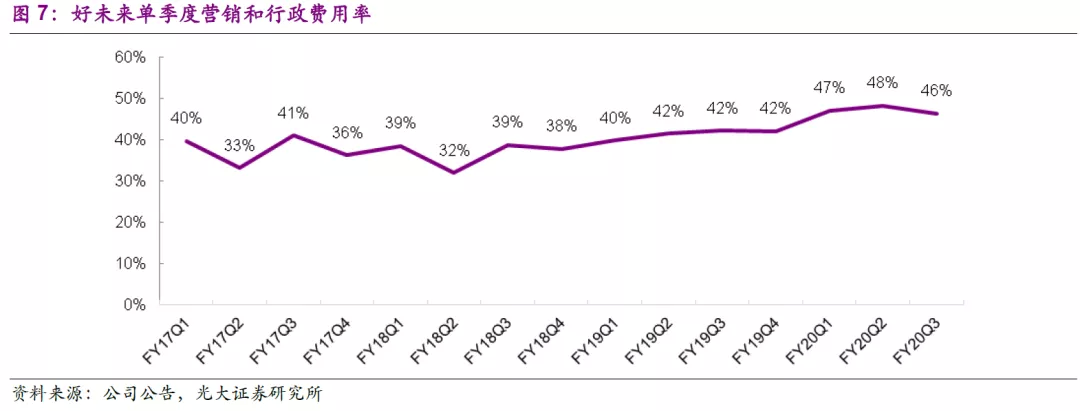

3QFY20销售费用率仍处于高位约为46%;毛利率为55.34%(+1.01pcts),盈利能力保持稳定。

3QFY20运营成本3.85亿美元(+43.9%),运营成本增加主要由于教师薪酬、租金成本以及学习材料。销售费用1.91亿美元(+87.9%),销售费用增加主要是因为推广投入及销售和市场人员薪酬补贴。3QFY20管理费用2.10亿美元(+43.3%),管理费用增加主要是管理人员的数量和薪酬增加所致;股权激励支出3010万美元(+37.4%)。其他支出370万美元,主要为以公允价值计价的股权证券变动损失。

2019年暑期广告费用增幅明显,未来没有变缓趋势。19年暑期在线教育公司学而思网校、作业帮、猿辅导、掌门1对1、一起学、作业盒子、VIPKID、有道精品课、企鹅辅导、跟谁学等在生源的争夺上投入了巨额的广告营销费用。

根据36氪相关数据,好未来、猿辅导、作业帮预计分别投入10、7、4亿元,10余家在线教育公司投放总额总计约30-40亿元,其中好未来、猿辅导2019年暑假促销课招生规模超过100万人次,作业帮2019年暑假招生总规模约200万人次(正价班+特价班),三家公司的特价班转正加班转化率约20-30%,正价班续班率预计70-80%以上。我们认为在线教育行业对生源的争夺仍将持续,短时间内看不到学而思在营销费用上的改善。

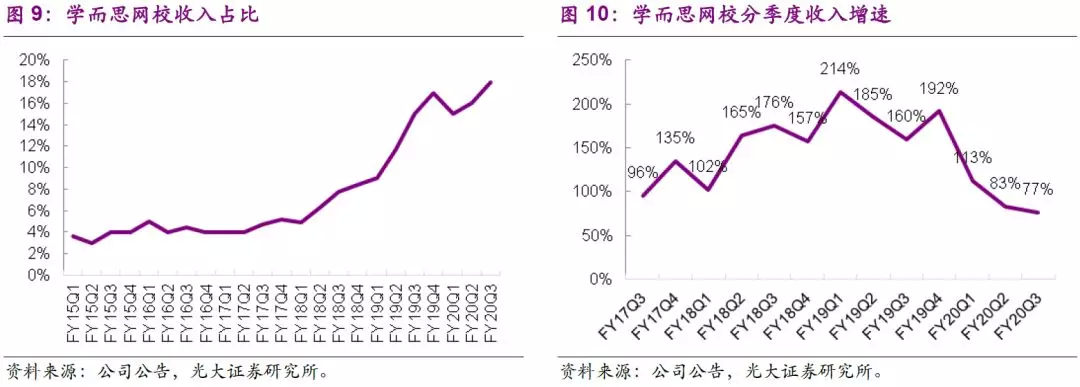

网校收入占比持续提升,增速连续3个季度下滑。

学而思网校的收入从4QFY17开始每个季度保持100%以上的增长,但仍然面临巨大挑战。学而思网校收入在好未来集团占比从FY15的3%提高到目前的17%左右。招生人数3QFY20为89万人(+107%)。招生人数和收入的迅速增长离不开大量的广告营销费用,大班课目前正处于跑马圈地的竞争阶段,龙头公司通过低价班招揽学生人数,希望赢家通吃。但是随着互联网公司、传统地面部队布局线上业务、纯线上公司的持续加入,好未来目前虽然是收入体量最大的K12在线教育公司,但是2020年仍然面临比较大的挑战。

4QFY20业绩指引9.59-9.81亿美元。

好未来预计4QFY2020净收入9.59-9.81亿美元,同比增长32%至35%;FY20净收入34.61-34.83亿美元,同比增长35%-36%。

估值和投资建议。

2020年1月21日,好未来市值307亿美元,FY19归母净利润3.67亿美元,对应FY19为83X。根据Bloomberg一致预期,好未来FY20-21财年净利润分别为3.30/5.53亿美元,对应FY20-21财年PE为93x/55x。建议积极关注。

K12课外培训行业的投资建议。

我们认为随着课外培训政策监管的趋严,大部分培训机构短期均受影响,中小机构受冲击较大。随着部分中小机构逐步关停,全国龙头和区域巨头培训机构长期仍有望受益于集中度的提升。强基计划政策利好K12课外培训。

1)地面业务:建议重点关注两大龙头新东方(EDU.US)和好未来(TAL.US);区域龙头立思辰、朴新教育(NEW.US)、精锐教育(ONE.US)、卓越教育(03978)、思考乐(01769)、科斯伍德。

2)在线业务:好未来、跟谁学(GSX.US)、新东方在线(01797)、有道(DAO.US)。

政策风险

培训新政对好未来的影响和规范、校区扩张不及预期的风险。(编辑:孟哲)