本文来源微信公众号“李俊松的黑金世界”,作者中泰证券分析师李俊松团队。原标题为《煤炭产业的思考:行业产出成本变动的原因及趋势》。

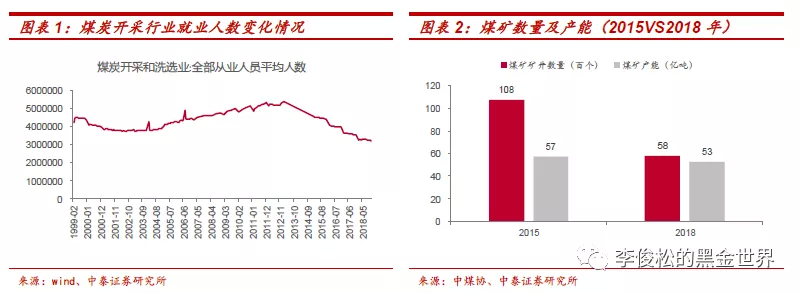

前言:2016年供给侧结构性改革以来,煤炭行业规模化程度明显提升,从业人员有所减少,全国煤矿总数量从2015年底的1.08万处减少至2018年底的5800处,减少了46.3%,行业平均单井产能规模从53万吨/年提升至92万吨/年,提升了73.6%,行业从业人员从2015年初的456万人降至2018年底的321万人,减幅达30%。采矿工业规模化及技术水平的提升,最直接的结果就是推动行业产出成本的下降和结构优化。

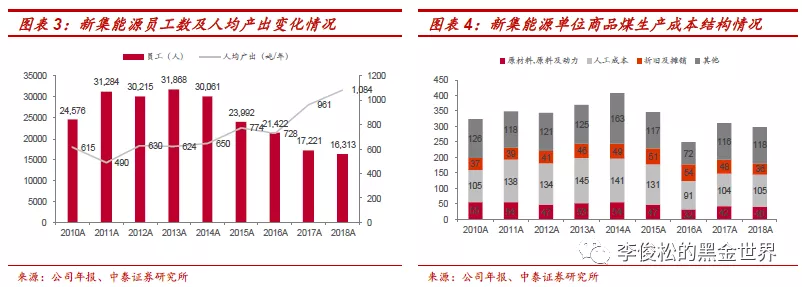

下面我们以安徽地区动力煤上市公司中煤新集(601918.SH)为典型案例(公司涉及了去产能、分流人员等),具体阐述这几年来单位煤炭产出成本的变化趋势以及变化原因,并探讨未来行业产出成本进一步下降的空间,这也能够为未来行业价格的走势提供一定的帮助。通过关矿井、分流人员,新集能源单井在产产能规模提升21%,人均年度产出提升40%。地处安徽省,隶属于中煤能源集团,是安徽省内四大煤矿集团之一,截至2018年底,公司资源储量45.4亿吨,可采储量19.3亿吨,共有4对生产矿井、1对在建矿井,生产矿井合计产能2050万吨/年,在建矿井产能300万吨/年。供给侧改革以来,公司先后关闭原在产矿井新集三矿(75万吨/年,2016年),原在建煤矿杨村煤矿(500万吨/年,2018年),通过关闭资源枯竭等高成本煤矿,公司单井在产产能从425万吨/年提升至513万吨/年,提升21%。与此同时,公司通过退休退养、社会岗位对接、内部转岗等方式实现了人员分流,公司员工人数从2015年底的2.4万人大幅降至2018年底1.6万人,减少32%,人均原煤产出从2015年的774吨/年提升至2018年的1084吨/年,提升幅度为40%。新集能源的成本结构中,单位人工成本与折旧摊销下降明显。2015年公司单位商品煤生产成本为345.4元/吨,2018年仅为299.2元/吨,同比下降13%,从成本结构的变化来看,得益于单井在产产能的增加以及人均原煤产出的提升,公司单位折旧摊销、人工成本下降最为明显,单位人工成本从131元/吨降至105元/吨,减幅20%,占单位成本降幅的57%,单位折旧摊销从51元/吨减至36元/吨,减幅为29%,占单位成本降幅的32%。

与美国对比,国内煤炭人均产出水平仍有提升空间。据美国能源信息署(EIA)统计,2018年美国679座煤矿产量6.84亿吨,煤矿开采就业人数为5.4万名,折合人均产出为1.27万吨/年。2018年我国原煤产量36.8亿吨,从业人员321万人,人均产出1146吨/年,仅为同期美国的9%,造成如此大的差异虽然与美国露天煤矿的比例偏高有一定关系(美国露天矿比例约60%,中国不到10%),更与美国大型机械化的生产优势有关。

展望较为长远的未来,随着规模化提升行业矿井数量和从业人员可能进一步下降,推动行业产出成本进一步下滑。2019年以来,国家能源局新核准了42处煤矿,合计产能2.08亿吨/年,单井规模约为500万吨/年。展望未来,国内产量峰值可能约为40亿吨/年,假设单井规模达到300-500万吨/年,则未来1000-2000来个煤矿可能就能满足国内需求;当前一些新建大型矿井,人均年度产出约1万吨,随着大型矿井占比提升,未来人均产出有望继续提升。随着行业内矿井规模化提升,吨煤产出的人工成本与折旧摊销有望进一步下降,同时,西北富煤地区电价便宜,资源禀赋好计提的安全费用低等,可以共同推动行业产出成本下降。

530元/吨的价位预计对2020年动力煤价起到很强的支撑作用。上述是对中长期行业的展望,主要是看趋势,但是短期来看成本端还是有刚性的,据煤炭资源网统计,10月份动力煤单卡平均成本为0.087元/大卡,再考虑13%的增值税,折合港口5500大卡动力煤平均成本为540元/吨,若煤价跌到530-540元/吨,意味着处于行业平均成本线的企业基本盈亏平衡,煤价跌至500元/吨左右,则意味着处于行业平均成本线的企业开始亏损现金流(处于行业成本曲线中游位置的新集能源,2018年吨煤折旧摊销约40元/吨)。另外一方面,发改委印发的文件《关于推进2020年煤炭中长期合同签订履行有关工作的通知》,对年度长协基准价535元/吨继续执行,年度长协价格体系有望继续稳定。结合上述两者,我们认为2020年动力煤价可能在530元/吨左右的价位具有较强的支撑。

行业产出成本变动的原因及趋势思考总结:通过对新集能源案例的分析,我们可以清晰看到去产能和减员带来企业规模化程度和人均产出的显著提高,进而推动单位折旧摊销与人工成本等成本项的下降。对比美国的人均产出水平以及参考能源局2019年以来新批准的煤矿项目,我们可以想象到,在行业未来峰值产量40亿吨的情况下,国内煤矿数量可能减少至1000-2000来处,人均产出有望继续提升。规模化程度的提升将进一步推动行业原煤开采成本的下降,可能未来400-500元/吨的煤价都会带来不错的盈利水平。具体落实到公司层面,未来煤价下行可能对处于行业成本曲线左侧的企业机会大于挑战,诸如中国神华(01088)、陕西煤业等低成本高效企业(2018年单位生产成本分别为112、127元/吨)有望进一步抢占市场份额,不断提高市场占有率水平。

风险提示:(1)下游需求不及预期风险;(2)新能源持续替代风险;(3)进口煤政策的不确定性风险。

(编辑:刘瑞)