智通财经APP获悉,据港交所12月20日披露,三和精化集团有限公司通过港交所聆讯,建泉融资担任其独家保荐人。据悉,该公司曾于今年4月申请港股上市,目前显示材料已失效。

三和精化是中国精细化工产品制造商,主要集中制造、研发及销售多元化精细化工产品,可广泛用作不同用途,包括五金建材及汽车修护。产品大致可分为:(i)气雾剂,(ii)有机硅胶粘剂,(iii)合成胶粘剂,及(iv)其它杂项产品,例如建筑涂料、油品及木器漆。

据招股书,公司2018年在中国占气雾剂产品及胶粘剂及密封胶市场的占有率约为0.4%,2018年在中国分别占气雾剂产品、工业及汽车气雾剂产品以及胶粘剂及密封胶销售值市场份额分别约0.5%、1.4%及0.3%。按2018年销售值计算,三和精化是国内第二大喷漆制造商,总市占率约为2.4%。

主要业务

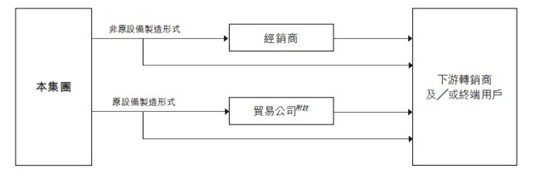

三和精化拥有两条主要生产线,即(i)利用自有品牌“SANVO三和”及“FullTeam芙田”;及(ii)按原设备制造形式制造及销售精细化工产品。

目前气雾剂是公司主要的收入来源。2016-2018年及截至2019年6月30日止六个月,气雾剂收入占公司总收入比重分别为62.8%、63.8%、50.4%和53.7%。

而且,公司的主要业务范围在中国境内,于相同期间,国内收益占总收益的比重分别约80.6%、76.9%、90.0%及94.5%。

为增强公司之产能及生产能力,公司已于2014年11月收购位于中国广东省中山市占地约63,825.3平方米的地皮,以建造新生产厂房(即MV生产基地)。于最后实际可行日期,有关第一期建设计划的建筑工程已大致竣工,而公司的目标是于2020年开始试产。

主要客户

于相同期间,来自向中国分销商进行销售的收益占总收益分别约80.6%、76.9%、90.0%及94.5%。客户主要包括于中国之多间精细化工产品或物料经销商,向下游转售商或终端用户销售产品,或就若干经销商而言,为向其位于中国之自营销售点销售产品。

其中五大客户的销售额分别占收益约24.1%、26.8%、13.5%及9.2%,而向单一最大客户之销售额占同期收益之12.9%、13.9%、6.9%及2.2%。

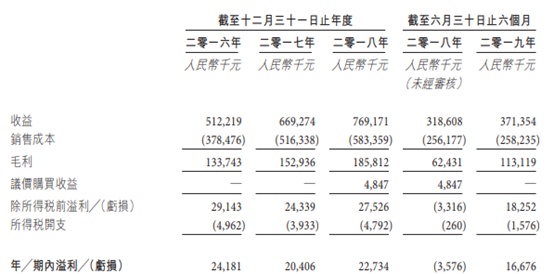

主要财务数据

于相同期间,公司的总收益分别为人民币5.12亿元、人民币6.69亿元,人民币7.69亿元和3.71亿元。其中,2016-2018年,公司总收益的复合年增长率为22.54%。公司截至2019年6月30日止六个月收益是3.71亿元,较截至2018年6月30日止六个月收益(人民币3.19亿元)增长约16.6%,主要是气雾剂销售增加所致。

2016-2018年,公司净利润从2418.1万元跌至2273.4万元,净利率从4.7%跌至3.0%。

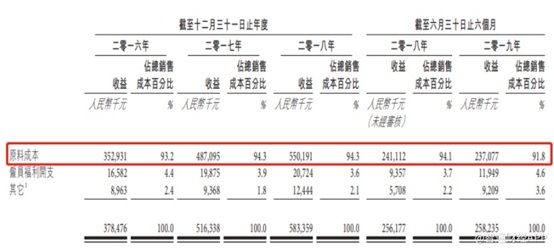

公司对原材料成本较为敏感,于相同期间,原料成本分别约为人民币3.53亿元、人民币4.87亿元、人民币5.5亿元及人民币2.37亿元,占销售成本之重大部分,分别相当于有关期间公司之总销售成本约93.2%、94.3%、94.3%及91.8%。

风险因素

公司的主要风险是:

(a)公司或无法为产品维持有效的经销网络或管理经销商的活动;(b)未能维持足够营运资金及流动资金;(c)依赖第三方适时交付符合品质标准的若干原料生产产品;(d)可能需承担生产设施内进行生产工序因(其中包括)未能遵守安全措施及程序出现工业意外的有关责任;(e)中国原材料价格上涨可能对业务造成不利影响,也容易受到现有法律及法规之变动或中国环境保护的其它或更严格的法律及法规所影响。

募资用途

据招股书,公司募集资金的主要用途是:

用于投资MV生产基地的新生产厂房;用于销售及市场推广活动,以提升公司于中国及海外的品牌声誉;用作营运资金及其它一般企业用途。