本文来自微信公众号“新锐视角看金融”,作者:夏昌盛、罗钻辉 。文中观点不代表智通财经观点。

投资要点:证监会发布分拆上市规则,并稳步推进创业板和新三板改革,此前已松绑再融资、并购重组等政策,我们判断2020年将是股权融资大年,重点推荐中信建投H(06066)、华泰证券(06886)。

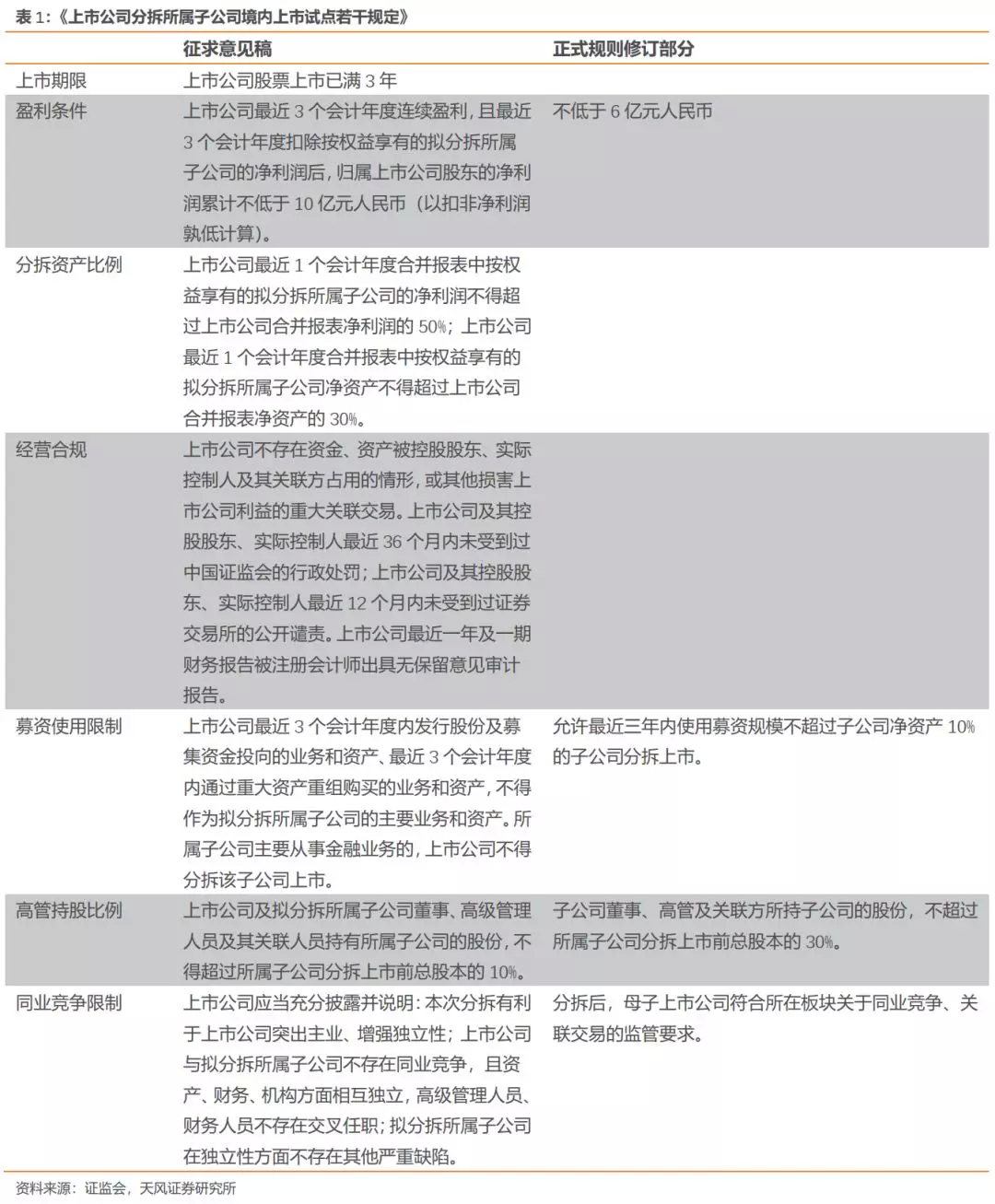

2019年12月13日,证监会发布《上市公司分拆所属子公司境内上市试点若干规定》(以下简称《若干规定》),自发布之日起施行。《若干规定》明确了分拆试点的条件,规范了分拆上市流程,加强了对分拆上市行为的监管。与征求意见稿相比,核心变化在于:

1)分拆上市的净利润门槛降低。正式稳健要求:上市公司最近3个会计年度连续盈利,且最近3个会计年度扣除按权益享有的拟分拆所属子公司的净利润后,归属上市公司股东的净利润累计不低于6亿元人民币,相较于此前10亿元人民币门槛有所降低。

2)放宽募集资金使用要求。与征求意见稿相比,正式稿适当放宽募集资金使用要求,允许最近三年内使用募资规模不超过子公司净资产10%的子公司分拆。

3)放宽子公司董事、高管持股要求。子公司董事、高管及关联方所持子公司的股份,不超过所属子公司分拆上市前总股本的30%。

4)修改同业竞争表述适应不同板块要求。分拆后,母子上市公司符合所在板块关于同业竞争、关联交易的监管要求。

中央经济工作会议强调“稳步推进创业板和新三板改革”。

中央经济工作会议强调了“稳步推进创业板和新三板改革”,这意味着创业板与新三板的改革即将推进,科创板的注册制制度将向创业板等推广,结合此前已经先后松绑的再融资制度、并购重组政策,我们判断2020年将是股权融资大年,我们预计2020年行业投行业务收入同比+20%至662亿元,且未来投行+PE的模式将为券商贡献业绩弹性。

投资建议:证券板块估值较低,行业平均估值1.98x PB,大型券商估值在1.2-1.7x PB之间,行业历史估值的中位数为2.4x PB(2012年至今)。未来券商的商业模式转向“资本化投行(投行+PE模式),研究投行投资均强且可协同的政策券商才可提升ROE。基于此,重点推荐中信建投H股(06066)(投行龙头,显著受益于股权融资大发展)、华泰证券(06886)(管理层落地+资金面利空因素消除,基本面支撑其估值回归到龙头券商中枢水平)、中信证券(06030)(行业龙头,全方面受益于政策红利)。

风险提示:资本市场改革进度低于预期,市场大幅波动造成业绩及估值双重下滑,证券公司信用业务风险。

(编辑:孟哲)