本文源自微信公众号“HTI研究”。

事件:11月15日,证监会网站发布了《H股公司境内未上市股份申请“全流通”业务指引》,全面推开“全流通”改革。这是继2017年12月29日证监会宣布H股全流通试点后的全面推广。

点评:认为H股全流通可以促进大小股东的利益一致,是A股股权分置改革后的必修课。配合基本面和资金面的改善,2005年9月4日A股股权分置改革后2年内上证综指上涨将近4倍。

个股层面,认为 1) 短期内流通性将改善;2) 短期内价格波动可能加剧,尤其是那些蓄势反弹和或者被获利了结的股票;3) 除了更多的潜在并购,长期流动性并不一定改善,股价仍由基本面决定。

香港股票整体市场层面,预计当下影响有限。

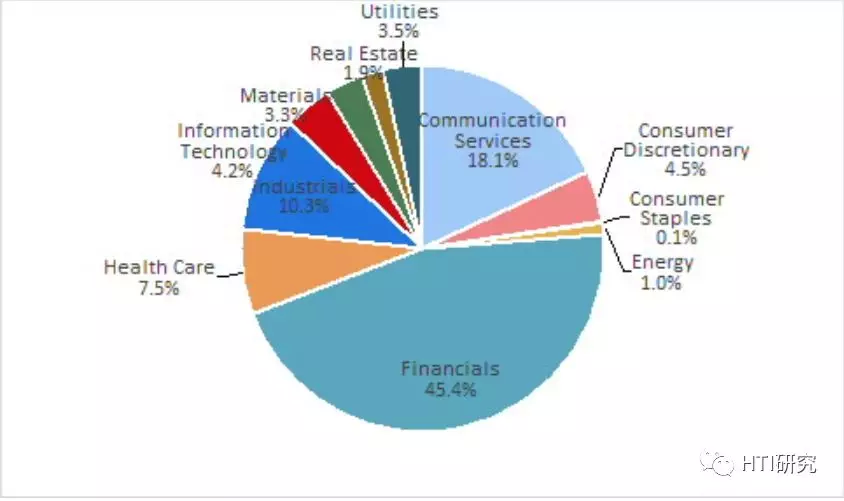

1. 除去有在A股上市的H股公司,单H股公司45%为金融公司,H股全流通需要获得相应监管机构的批准。

2. 截至2019/11/15,H股未流通股份总市值为港币20410亿,不到港股总市值7%。

3. 截至2019/11/15,所有AH上市公司的AH溢价的最小值为-4%,最大值为556%,平均值为92%,其中AH上市的银行的平均溢价为33.8%。

4. 香港上市流通后的股份依然不允许转回国内上市。

此次改革将会鼓励内资企业更多选择H股上市而非通过红筹或VIE架构。过去五年,H股占总中资联交所上市公司数量的比例不到30%。

1. 对必须通过H股上市的公司来说无疑是更有利的,因为可以通过在港股市场出售H股或者股票质押,来获得港币融资。

2. H股上市公司仍可选择在A股市场A+H上市。

3. 2012年证监会取消了H股发行的净资产净利润标准,此次又推出H股全流通促进内资股流通,加上证监会已大幅简化审批流程,主要进行合规性审核。认为监管逐步推出支持内资企业H股上市的政策,增加了内资企业通过H股登陆联交所的吸引力。

4. 因为H股架构上市和增发都需要证监会批准,很多公司IPO仍选择红筹/VIE架构。但是红筹/VIE设立需要获得商务部的批准,正变得越来越困难。

不含A股的H股市值(按GICS划分)

资料来源:彭博社,海通国际

双重上市股票的A-H溢价(按GICS划分)

资料来源:彭博社,海通国际

过去五年,H股占总中资联交所上市公司数量的平均比例不到30%

资料来源:Wind,海通国际

(编辑:宇硕)