本文来源“万得资讯”。

过去几周,全球债券投资者一直在思考一个棘手的问题:如果不确定性不断减少,他们的头寸是否会遭到灾难性的打击。

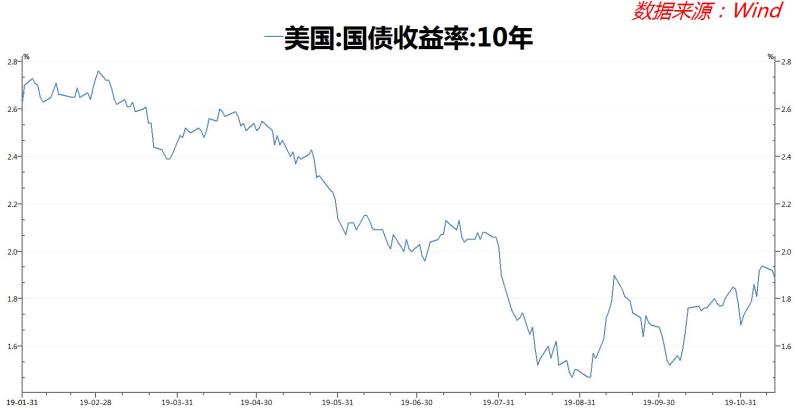

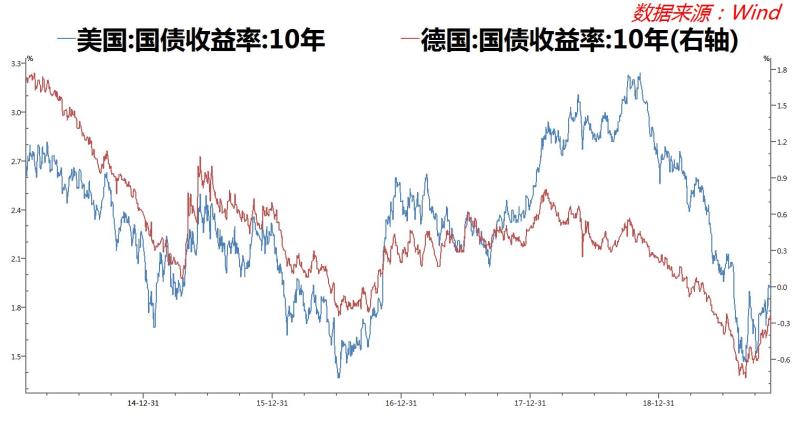

从10月中旬开始,发达国家债市的加速抛售主要还是由于全球股市走强推动的。市场不再担心即将到来的无协议英国退欧,以及一些风险事件的改善。最近的经济数据描绘了一幅稍微不那么黯淡的景象。美国10年期国债收益率已从10月初略高于1.5%的水平,飙升至今年7月以来的最高水平——1.93%。同期,德国10年期国债收益率从- 0.59%升至- 0.25%。

基金经理们在今年第三季度债券涨势接近顶峰时买入收益率为负的债券,或许押注他们能够以更高的价格卖出这些债券,这些头寸已经蒙受了巨额亏损。今年8月,在市场有些想当然地认为经济处于步入衰退状态的情况下,收益率低于零的债券存量激增至17万亿美元。最近有数据显示,已经有1/3的资金离开了这个市场。

别关顾着美联储而忘了欧洲央行

即便如此,认为30年债市牛市出现拐点似乎还为时过早。经济不确定性因素有所改善,但没有出现质的突破。美联储可能暂时停止了降息,但欧洲央行(ECB)已重新启动了债券购买计划,欧元区在未来几年几乎不可能加息。在这种情况下,对于经济前景还充满变数的情况下似乎提供了一个借口,让投资者在股市大幅上涨后获利了结。

从下图可以看到,美国和德国10年债券收益率长期保持一致

债券本身的属性决定了基金经理会在现在卖出

国债传统上并不被视为一种有活力的资产类别,但许多投资组合经理发现,在还剩下几个月的时间里,他们今年的收益已经接近10%。事实证明,对许多人来说,提前兑现、提前开始圣诞购物的诱惑很大。

财政政策提振经济没这么简单

债券牛市出现拐点似乎有一个更令人信服的理由:货币政策已走到尽头,政策制定者正转向财政刺激,以提振增长。这种情况在英国尤为明显,各党竞选的政客们都在愉快地四处宣传支出承诺。这样想也许有些片面。财政保守主义同样不太可能在明年的美国总统大选中占据重要地位。即使在极度谨慎的德国,关于是否打开支出水龙头的争论也已经开始。即使这一慷慨之举成为现实,其对债券的影响仍有待观察。债券发行规模与收益率水平之间不存在简单的机械关系,实际上通常根本没有任何相关性。债券收益率最终反映了市场对利率走势的预期。这表明,财政刺激只有在促进经济增长并促使央行加息的情况下,才会产生长期影响。这是一个很大胆的假设。(编辑:刘瑞)