本文来源微信公众号“马婷婷深度研究”,作者国盛证券分析师马婷婷、蒋江松媛。原标题为《券商19Q3综述:业绩稳步提升,长期受益资本市场深化改革》。

整体盈利提升,自营为业绩贡献主力:

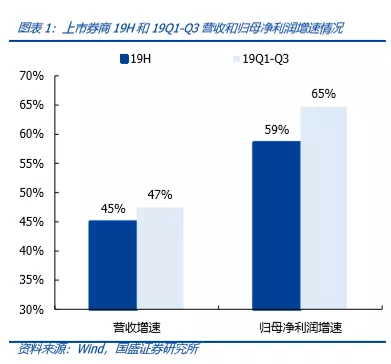

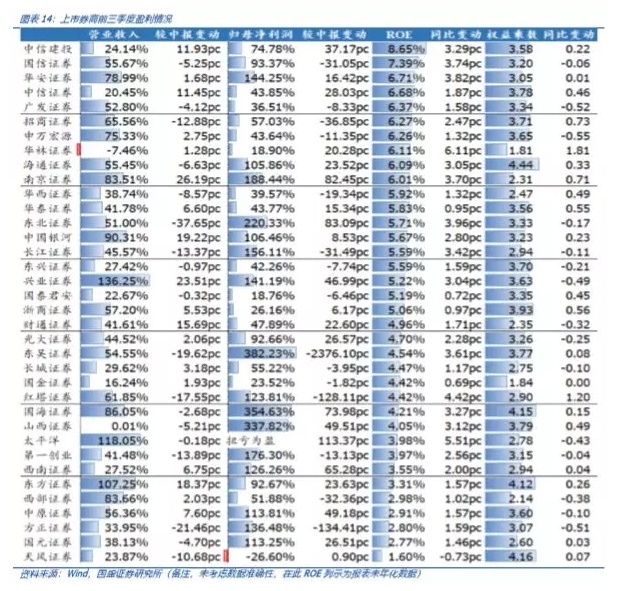

1)上市券商盈利能力稳步增强。36家上市券商19年前三季度营收同比增长超过47%,归母净利润同比增长65%,增速分别较中报提升2pc和6pc,盈利能力稳步增强。上市券商前三季度ROE接近7.4%(年化),同比提升2.7pc。而大券商的ROE高于小券商,盈利能力较强。三季报前6大券商(中信、华泰、海通、国君、广发和招商)利润占上市券商比重为52%,与中报变动不大,相比18年报下降8pc,而14-15年牛市行情下,C6券商利润集中度也同样表现出了下降的趋势,牛市中大券商业绩弹性不如中小券商。

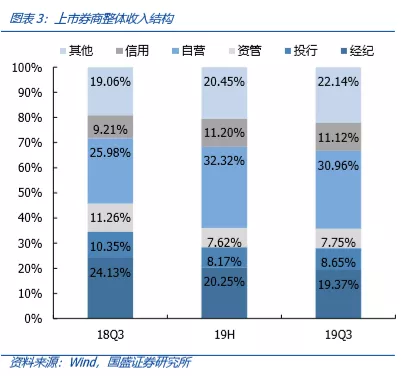

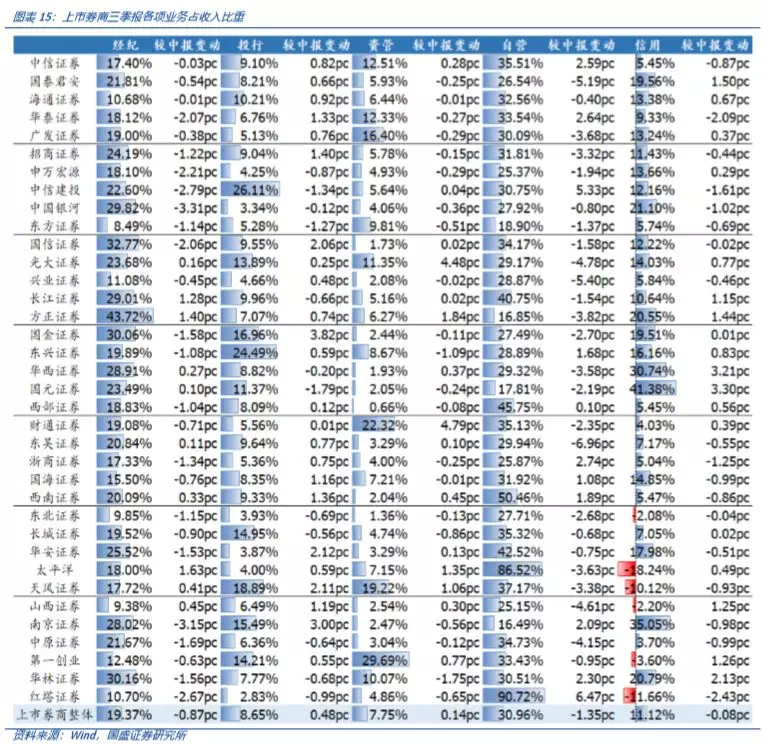

2)收入结构:自营收入占比较中报略有下滑,但仍为最高。上市券商三季报自营业务收入占比为31%,虽然较中报略降1pc,但较去年同期高5pc而经纪业务占比较中报下降0.9pc至19.4%,“自营+经纪”两大业务整体收入占比保持在50%以上。此外,投行收入占比相比中报提升0.5pc,主要由于7月以来科创板开市,带动投行业绩增长。资管和信用收入占比分别较中报提升0.1pc和下降0.1pc,变动幅度相对有限。

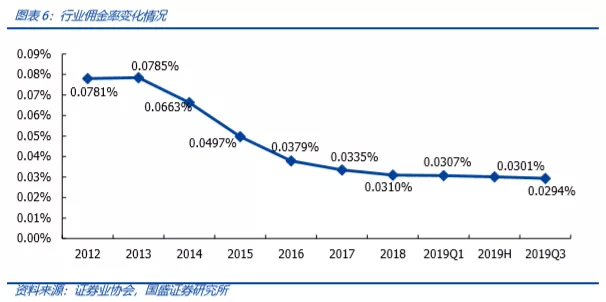

分项业务情况:1)经纪业务:佣金率继续缓慢下滑。根据前三季度代理买卖证券业务净收入(含席位租赁)625.33亿元计算,行业净佣金率在万2.94左右的水平,跌破万3,预计后续下降幅度仍相对有限。上市券商中,银河、华西、山西、南京、西部、中原6家券商三季报经纪业务收入同比增速在30%以上,中小券商经纪业务弹性相对较大。

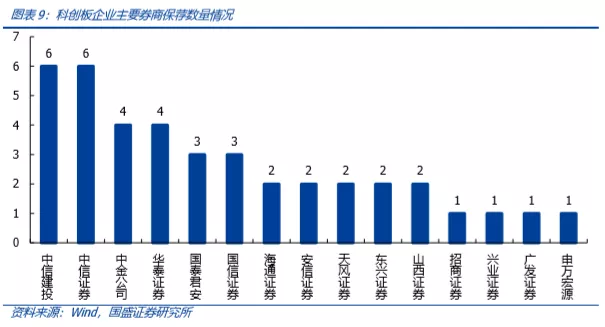

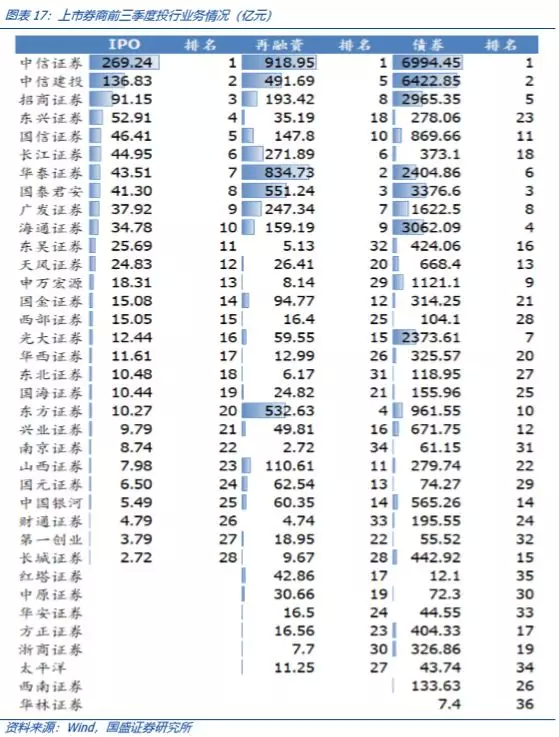

2)投行业务:科创板贡献业绩,龙头券商优势明显。科创板7月开始,投行业绩贡献正式并表,从保荐券商分布情况来看,中信建投和中信证券分别保荐6家企业上市,并列第1名;其次是中金和华泰证券,各保荐4家企业上市。大券商投行业绩表现相对稳健,中信、海通和中信建投投行收入同比增速均在20%以上。

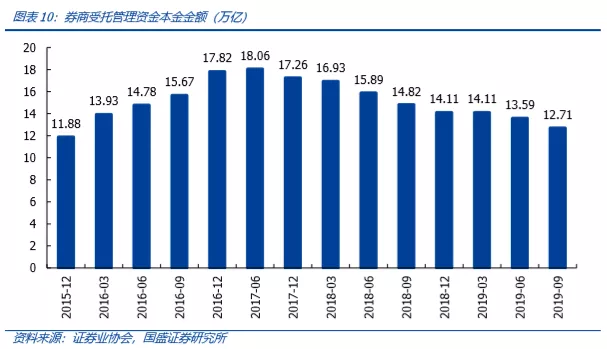

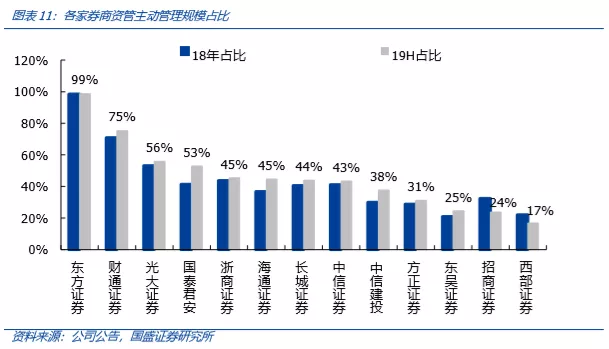

3)资管业务:去通道持续进行,更加考验主动管理能力。去杠杆背景下,券商资管规模持续收缩,9月末,证券公司整体受托管理资金金额为12.71万亿,规模较去年同期下降14%。前三季度上市券商资管业务收入同比略增1.6%,相比中报下降3%的水平已经有所好转。上市券商表现最好的是国海、光大和财通证券,收入同比增长90%左右,其中财通和光证资管的主动管理规模占比超分别为75%和56%。

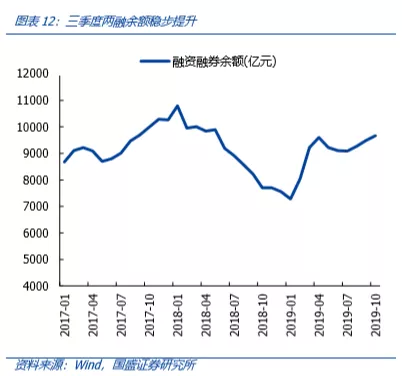

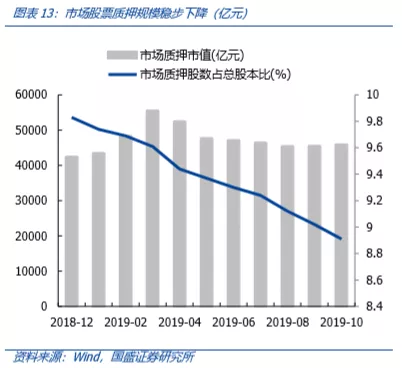

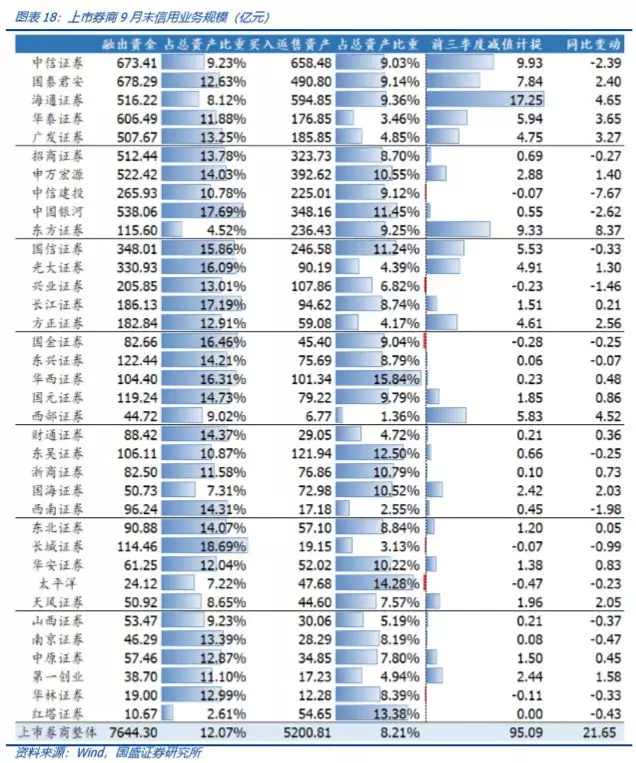

4)信用业务:两融业务扩张,股票质押收缩。三季度在标的扩容(由950只扩大至1600只),交易机制优化(最低维持担保比例可由券商自主决定,不再一刀切定为130%),证金公司整体下调转融资费率80bps,放松两融业务的风控指标计算参数等政策的刺激下,两融规模从8月开始稳步回升,4个月内提升580亿至10月末的9666亿。而控风险背景下,股票质押业务持续收缩,质押股数占总股本比例已经下降至10月末的8.91%,而股票质押市值规模已经下降至不到4.6万亿的水平。

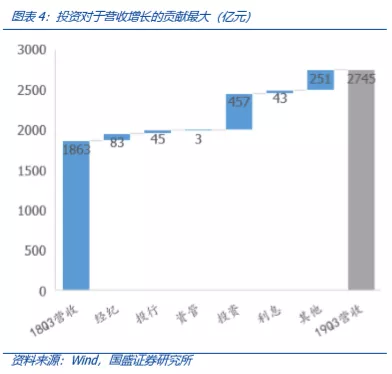

5)自营业务:今年业绩贡献最大主力。受益于市场环境较好,上市券商前三季度营收同比增长的880多亿中,投资带来的收益增长接近460亿,贡献了52%的业绩增幅。值得注意的是,在新会计准则下,自营投资的浮盈浮亏完全释放,自营收益波动较大,或在一定程度上影响报表业绩的稳定性。

报告正文

附一:证券行业三季度整体经营数据概览

1)行业整体盈利情况、收入结构

2)经纪业务

3)投行业务

4)资管业务

5)信用业务

附二:三季度个股表现概览

风险提示

1、资本市场改革进度低于预期,相关政策出台进展缓慢,券商对于政策红利的受益程度低于预期;

2、中美贸易摩擦时有反复,影响二级市场投资情绪,券商受到一定负面影响;

3、宏观经济下行,信用风险加大。

(编辑:刘瑞)