本文来自微信公众号“华泰金融研究全新平台”,作者:沈娟,陶圣禹,王可。

核心观点

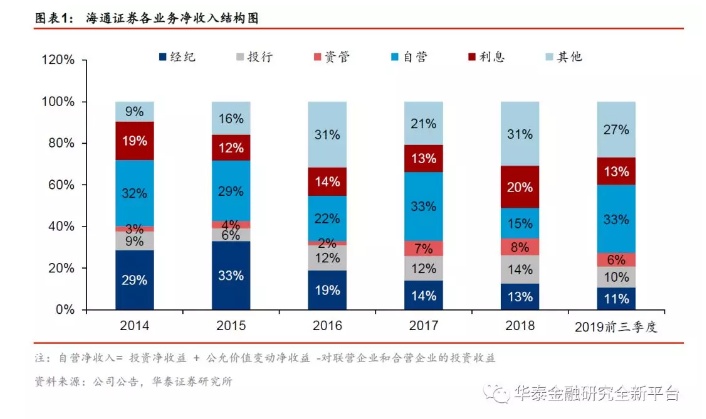

1 投资驱动业绩向上,综合金融布局前瞻完善

2019年前三季度归母净利润73.9亿元,同比+105.9%;营业收入251.5亿元,同比+55.5%;EPS为0.64元,加权ROE为6.09%(未年化)。业绩略高于预期。综合看来,公司投资类收入驱动业绩向上,但信用减值增加对业绩造成一定影响。公司是综合性金融服务平台,预计2019-2021年EPS为0.79/0.88/0.96元,BPS为10.77/11.36/12.01元,维持买入评级,目标价15.61 -17.23元。

2 经纪业务推进集团数字化财富管理转型,融资类业务规模领先地位稳固

经纪业务通过管理科技赋能和客户经理制度全面推行,实现客户数量稳定增长,并积极推动集团数字化财富管理转型,互联网金融平台活跃用户数量位居前列。2019年前三季度经纪净收入26.9亿元,同比+12%。融资类业务规模领先地位稳固。Q3末融出资金为516亿元,较Q2末和年初分别-1%和+6%,增速略低于市场整体水平;Q3末买入返售金融资产595亿元,较Q2末和年初分别-10%和-28%,延续快速压缩趋势。2019年前三季度利息净收入33.6亿元,同比-12%。2019年前三季度合计计提17.2亿元信用减值损失,其中Q3单季度减值损失6.7亿元,对业绩造成一定拖累。

3 金融投资规模较快增长,自营增厚整体业绩

4 投行业务瞄准机遇、保持优势,资管积极应对行业新规

5 国际业务收入贡献高,定增稳步推进

公司是综合金融服务集团,国际业务行业领先,2019年上半年海外收入占比高达26%。公司已对不超过200亿元定增向证监会进行反馈。综合考虑公司三季报业绩表现和政策及市场环境,上调公司盈利预测,预计2019-2021年 EPS为0.79/0.88/0.96元(前值0.69/0.79/0.86元),对应 PE为18、16和15倍。预测 2019-2021年BPS10.77/11.36/12.01元(前值10.71/11.24/11.82元),对应 A股PB为1.31、1.24和1.17倍,可比公司2019PBwind一致预期平均数1.34倍,公司综合金融布局完善,给予2019PB1.45~1.60倍,目标价15.61 - 17.23元,维持买入评级。

风险提示:业务开展不及预期,市场波动风险。