本文来自微信公众号“深响”,作者:依民。

核心观点

好未来(TAL.US)亏损扩大与不断上涨的成本有关。今年6、7、8三个月份,好未来销售和营销费用达到2.633亿美元。新东方(EDU.US)利润增长得益于成本控制能力。面对市场潜力,新东方偏好线下扩张,好未来选择加大线上投入。

财报季到,国内K12教育市场双巨头新东方、好未来一前一后交出最新成绩单,仅从数据来看,喜忧参半。

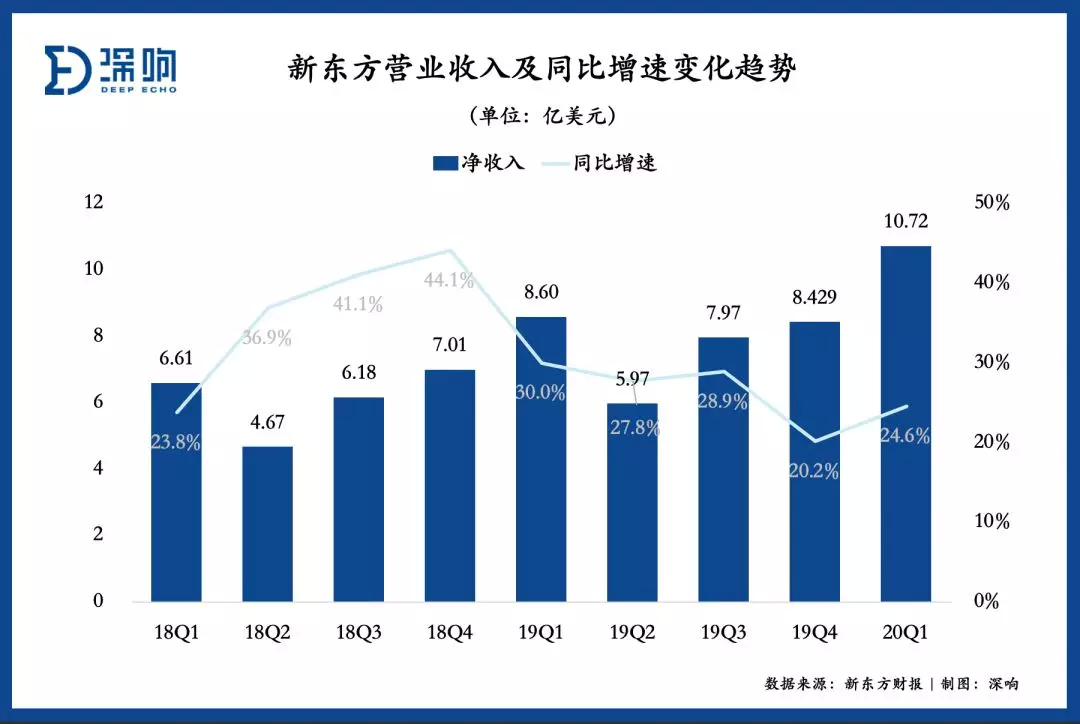

10月22日,新东方发布了截至8月31日的2020财年一季度业绩,收入和利润双增长:单季营收达10.72亿美元,同比增速24.6%,符合市场预期;归母净利润达2.09亿美元,同比增长69.6%,超越市场预期。

10月24日,好未来公布其截至8月31日的2020财年第二季度业绩,营收从上年同期的6.998亿美元增长到本季的9.366亿美元,增幅为33.8%;归属于好未来的净亏损为1440万美元,去年同期归属于好未来的净利润为7700万美元。

简单来说,新东方净利表现抢眼;好未来延续了上季的亏损态势,净亏损持续扩大近两倍。

盈利和亏损背后是复杂的选择题:押注线上还是线下?看重长远回报还是当下盈利?对此,新东方与好未来给出了不同的答案。

要盈利还是要未来?

好未来要未来。

今年7月25日,好未来公布本财年第一季度报告,录得730万美元净亏损——这是好未来狂奔9年后的首次亏损,受此影响,财报公布后好未来股价一度跌幅达14%。亏损的态势延续到了本季度,最新公布的财报中,好未来的净亏损额几乎翻倍,达到1440万美元。

亏损扩大与不断上涨的成本有关,根据财报显示,2020财年二季度,好未来营业成本和费用为8.721亿美元,同比增长40.6%,其中:

收入成本为4.188亿美元,同比增长27.1%;销售和营销费用为2.633亿美元,同比增长73.5%;一般及管理费用为1.9亿美元,同比增长36.9%。

可以看出,销售和营销费用的增长尤为迅猛,不仅同比增长73.5%,相较上季的1.55亿美元环比也增长了近73.1%。这与二季度的时间区间有关,二季度为6、7、8三个月份,刚好覆盖暑假前一个月和暑假期间,而6月到9月是暑假及秋季开学季营销期,属于教育机构的兵家必争之地。今年暑期,国内K12在线教育公司集体掀起营销大战,好未来也携资本入场。

此前曾有报道提及,今年暑假,“学而思网校投入了8到10个亿,猿辅导应该在4到5个亿,作业帮投入4个亿左右,这三家加起来到了20亿左右,整个行业加起来40多个亿肯定是有。”结合好未来的财报数据可以看出,针对今年暑期的招生窗口期,好未来确实投入巨大。

好消息是,在猛烈的市场攻势下,好未来二季度总学生人次(长期正价课)突破340万,同比增长54.5%,学生人数增加主要是由于小班课和在线课程入学人数增加。对于在今年暑期大战中遭遇后来者贴身追赶的好未来说,这一数字足够抚慰人心。

从好未来财报营收、净利及成本的数据和变化趋势来看,好未来加码线上业务的战略仍未被动摇,尽管线上线下业务比例的改变将对其营收、净利、毛利产生影响,但面对在线教育快速增长的大趋势,好未来选择牺牲一时所得,豪赌未来。

与好未来加大投入的战略相比,新东方显得保守许多。

新东方在本季收入和利润录得双增长,不过与2018财年的营收高速增长相比,如今新东方的营收增长速度已经放缓。

在营收增长放缓的同时利润同比增长仍接近70%,需归功于新东方的成本控制能力,财报显示本季度新东方成本分别为:

收入成本为4.4亿美元,同比增长19.8%;销售、营销费用为1.01亿美元,同比增长1.9%;行政管理费用为2.8亿美元,同比增长21.6%。

各项成本的增速均低于营收增速,且销售、营销费用同比增长微乎其微,考虑到本季度为暑期招生窗口期,新东方在营销方面的投入确实非常克制。与好未来各项成本同比均高速增长的趋势相比,新东方在成本控制上显得稳健许多。

虽然新东方在线已经分拆并在香港上市,但新东方财报仍然并入了新东方在线的业务数据,本季财报中,新东方并未具体披露线上线下业务的贡献比例,但从此前新东方在线披露的财务数据来看,新东方线上业务发展不妙。

在本季度的财报电话会议中,新东方将本季利润提升的原因归结为三点:规模持续扩张;成本控制在可控范围内;以及平均产品价格从200元人民币提升至400元/课时,三个原因重要性依次递减。而“大部分的增长都来自于线下业务,尤其是K-12业务。”

从财报电话会议传递的信息来看,对于接下来的发展策略,与竞争对手相比,新东方显然更在意线下业务的增速。不过,值得警惕的信号是,新东方营收增长的速度已经在放缓,而持续挖掘线下增长潜力的策略将遭遇来自头部竞争对手及地方培训机构以及线上培训机构的分流和竞争。规模扩张、成本控制以及产品价格提升的可持续性将决定新东方财务数据的未来走向。

向下走,向上走

国内教育市场空间巨大,但目前仍比较分散。

根据德勤2018年年底发布的报告预计,2018年中国教育市场规模将达到人民币2.68万亿元,K12是细分市场的前三名之一,预期至2020年,民办教育的总体规模将达到3.36万亿元,至2025年,这一数字将接近5万亿元,并实现10.8%的年均复合增长率。

而目前好未来截至2019年2月28日的2019财年,总收入仅为25.6亿美元(176亿人民币),虽然其中也包含了早教、个人培训、在线教育等部分的业务的收入,相较于整体教育市场来说占比仍然相对较低。在好未来,学而思网校只贡献了不到20%的营收,线上的发展潜力很大。

同时,教育市场迎来了新一批家长群体:从2018年开始,K12在线教育行业的学生用户已全部变成00后,相比于 80后和90后,他们的网络消费意愿更强,消费偏好更独特,对个人体验更重视。而这批学生的父母,则多是80后、90后,他们普遍受教育程度更高,重视孩子的教育问题。

因此,当下的教育市场呈现整体较为分散、线上渗透率还不算高的整体趋势。无论对于新东方还是好未来,这都意味着巨大的机会所在。

向下沉市场走是新东方、好未来线下扩张的共同策略。

截至8月31日,新东方共有学习中心总数1261家,与去年同期相比净增161家(2018年同期学习中心总数为1,100家),与上季度相比净增7家(2019财年第四季度学习中心总数为1,254家),学校总数95家;好未来在69个城市共设有758个教学中心,过去的六个月新进入了13个城市,新增了82个教学中心。双方在线下的扩张都在持续。

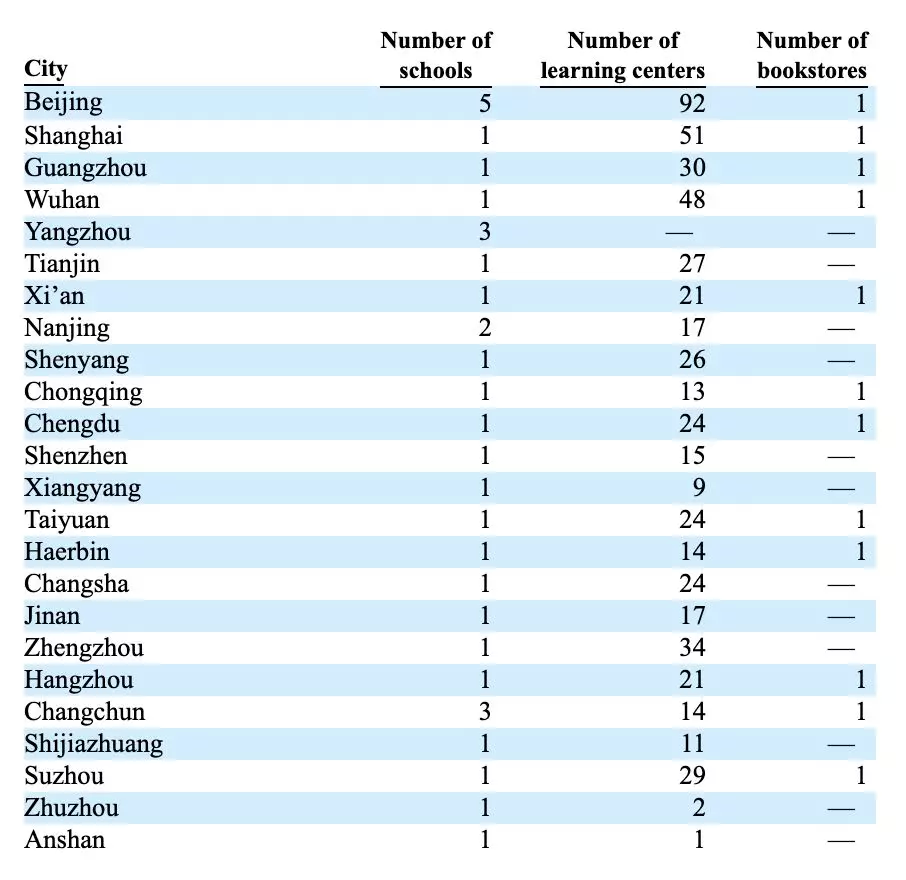

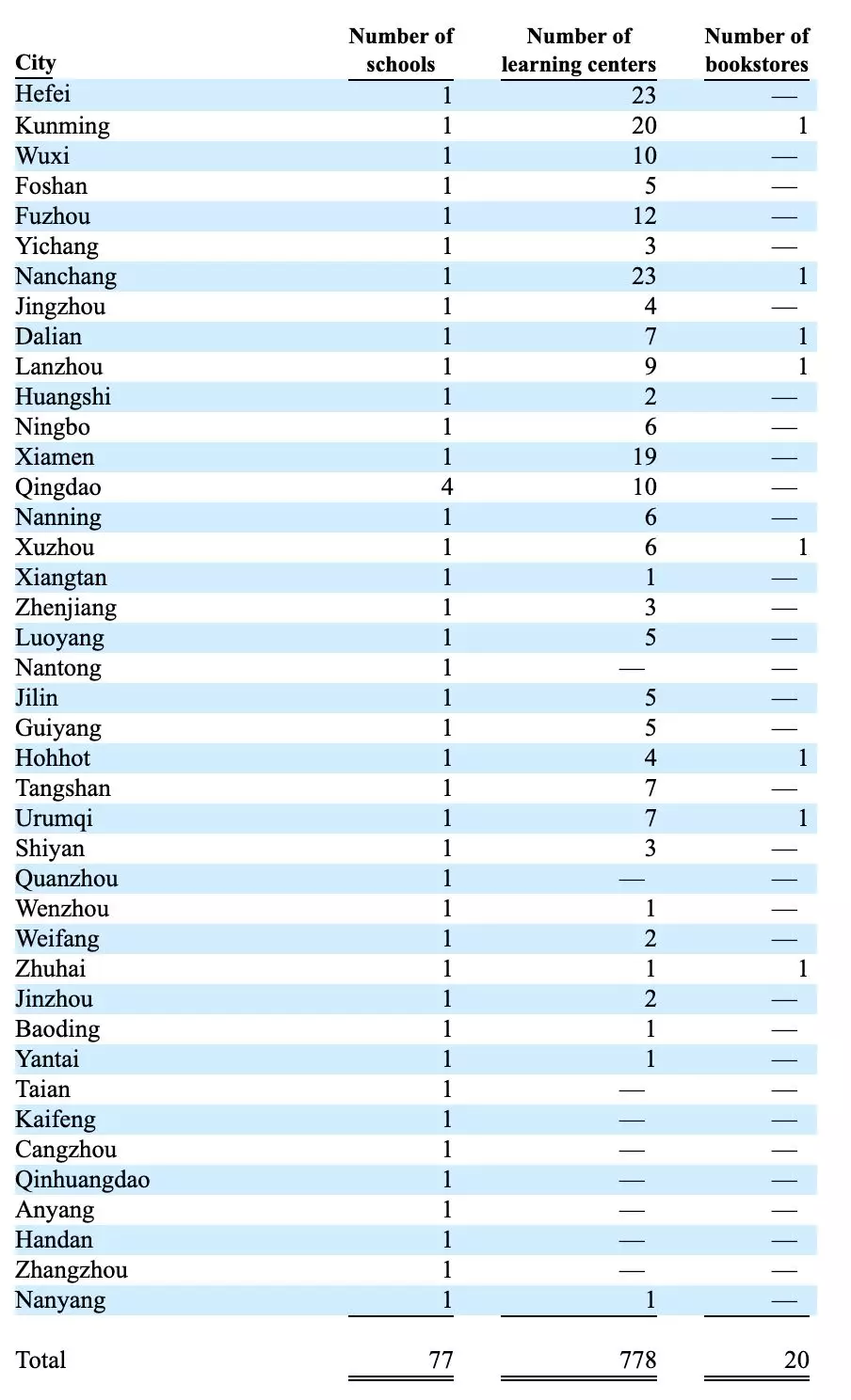

根据新东方、好未来在上一财年年报披露的信息,目前,其线下教学点多数仍分布在北上广深及杭州、成都、武汉、天津、南京等一二线城市,但是两家公司都在快速往更多城市拓展,沧州、秦皇岛、邯郸等相对低线的城市已经成为新东方、好未来的新战场。

新东方教学点及学校城市分布情况(2019财年数据)

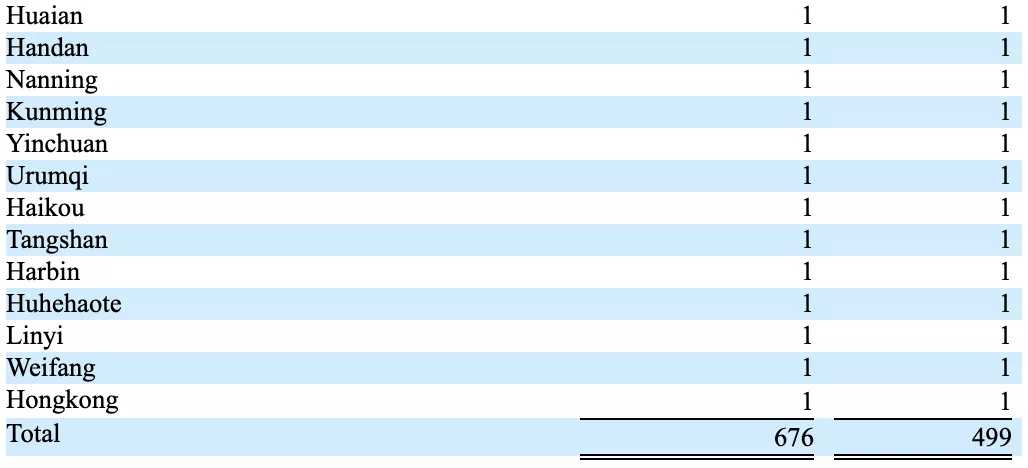

好未来教学中心城市分布情况(2019财年数据)

而面对教育产业线上渗透率仍然较低,且新一代家长和学生群体对线上的接受度更高的现状,向线上业务加大投入也成为新东方、好未来的共识,但从上文对好未来、新东方财务数据的分析中可以看出,二者的决心和执行力度存在较大差异。

新东方和好未来,市值分别在180亿美元左右与250亿美元左右,作为国内两家头部教育公司,这是目前教育公司在资本市场所能达到的最高价值。但是与庞大的教育市场相比,即使如新东方、好未来这样的巨头,也只是分到市场的一小杯羹。

更大的市场空间还在被散落各地的小机构分食着,这是所有教育公司的机会,市场足够支撑一家千亿美金市值的公司。谁能吃下这个市场,谁就将迈入千亿美金俱乐部。线上机构认为,与线下偏重的运营方式相比,线上能够以更快的速度抢占市场。线下机构也认为,教育始终不能以纯线上的方式解决。

两种思维的碰撞,正分别体现在好未来和新东方的重点投入方向上。

整体来看,好未来将未来的驱动力重点放在了线上业务上,而新东方则选择从线下扩张寻求突破。两大教育巨头殊途同归——走入K12赛道,随后又选择了不同的扩张策略。短期来看,这一策略还将持续,而受此影响,教育市场地方小机构的挤出效应将更加明显。